L’inflation se profile, et elle aura des effets majeurs sur l’économie mondiale et les marchés financiers. C'est l'un des facteurs qui amèneront l’or à des niveaux inimaginables aujourd’hui. Plus loin dans cet article, je discuterai de dix facteurs qui feront grimper l’or en flèche.

AUCUNE CRAINTE

Les marchés n’expriment aucune crainte et semblent très sereins, à leur sommet ou proches de leur sommet historique. Personne ne semble inquiet du fait que les actions soient massivement surévaluées ou que les taux obligataires soient à des plus bas historiques, ne pouvant que remonter. Personne ne s'inquiète des prix immobiliers, à des niveaux inabordables pour la plupart des gens. L’impression monétaire et la manipulation des taux d’intérêt ont créé du financement tellement bon marché que la plupart des gens ne regardent pas le prix de la maison, mais plutôt les coûts de financement. Dans plusieurs pays européens, les prêts hypothécaires sont autour de 1%. À ce niveau, le coût mensuel est négligeable. Ni les banques, ni les emprunteurs ne se soucient des taux d’intérêt qui pourraient franchir les 10%, comme dans les années 1970.

En attendant que les marchés se réveillent de cet état de rêve, quels sont les signaux à surveiller, et comment avoir le bon timing ?

Voici les domaines que nous jugeons cruciaux, et nos visions à court et long termes :

- Taux d’intérêt / obligations

- Inflation, matières premières, pétrole, indice CRB

- Le dollar

- Les actions boursières

- L’or

TAUX D’INTÉRÊT – UNE SEULE DIRECTION

Les taux d’intérêt sont essentiels, dans un monde où la dette s’élève à 250 000 milliards $, plus les produits dérivés de 1,5 quadrillion $ et les passifs non capitalisés de 0,75 quadrillion $. Une augmentation des taux, même mineure, aura un effet catastrophique sur la dette mondiale. Les produits dérivés sont aussi extrêmement sensibles aux taux d’intérêt. De plus, les produits dérivés représentent un montant incommensurable qui fera éclater le système financier mondial, lorsque les contreparties feront défaut.

Le très long cycle de taux d’intérêt a touché son plus bas, il y a un an. Vu que la dette, en dollars, est la plus grosse, les taux pour le dollar sont les plus importants du monde. Les bons du Trésor américains à dix ans ont atteint leur plus bas en juillet 2016, à 1,3%, et ils se situent maintenant à 2,3%. Les taux américains se retournent de leur plus bas de cycle de 35 ans et seront probablement plus élevés, comme dans les années 1970. Cela pourrait prendre du temps, bien que nous puissions assister à une montée rapide. Comme le démontre le graphique sur dix ans ci-dessous, il y eut une montée rapide en décembre 2016. La correction de dix mois s'est terminée au début de septembre 2017, et une forte tendance haussière a maintenant repris.

La tendance à long terme depuis 1994, sur le graphique ci-dessous, montre le plus bas de juillet 2016. La tendance baissière de 23 ans, à partir de 1994, a vraiment débuté en 1987. Cette tendance de 30 ans sera rompue lorsque les taux dépasseront 2,6%. Avec les bons du Trésor à 2,35% actuellement, nous ne sommes pas loin de casser cette tendance.

Pour résumer, les taux d’intérêt ont atteint leur plus bas en 2016, au bon moment, étant donné qu’il s’agissait de la fin du cycle de 35 ans. La tendance sera maintenant haussière pendant très longtemps. Elle sera initialement liée à une montée de l’inflation et sera ensuite alimentée par l’effondrement des marchés obligataires et l’hyperinflation.

L’INFLATION GRIMPE

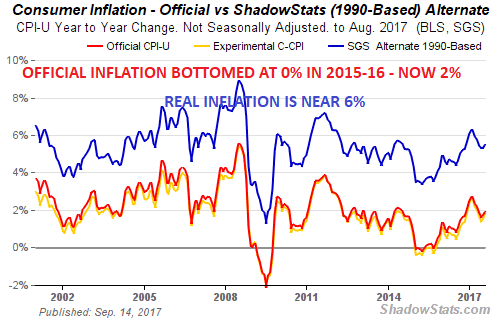

Il y a plusieurs façons de mesurer l’inflation. On peut prendre les données officielles du gouvernement, manipulées et déconnectées de l’économie réelle. L’indice américain des prix à la consommation (CPI) a atteint un plus bas en 2015-2016, à 0%, et se situe maintenant à 2%. Mais si nous prenons les chiffres de ShadowStats, l’inflation américaine réelle est plus proche de 6%, dans une tendance claire à la hausse.

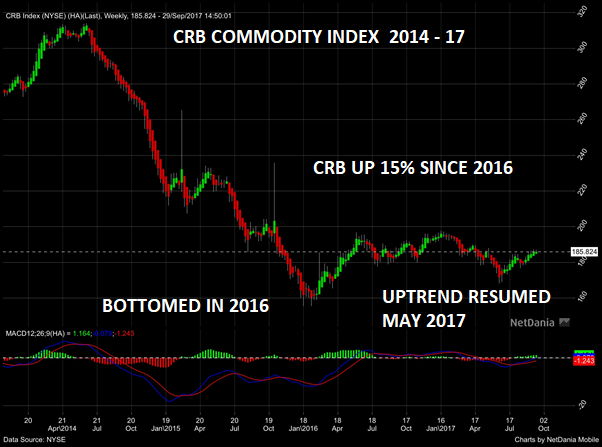

Mais il existe de meilleurs indicateurs mondiaux pour l’inflation, qui ne peuvent être manipulés. L’indice du Commodities Research Bureau (CRB) s’est effondré de 50%, en passant de 320 en 2014, à 160 au début 2016. Il s’agit d’un plus bas significatif, et le CRB, pour l'instant, a grimpé de 15%.

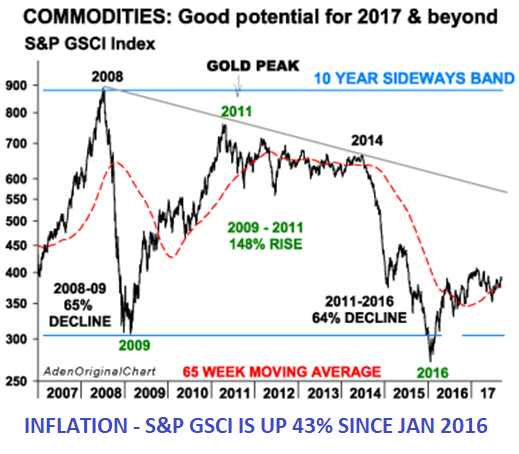

L’indice des matières premières du S&P, le GSCI, étroitement lié à l’énergie, démontre une tendance inflationniste encore plus forte, avec une augmentation de 43% depuis janvier 2016.

Finalement, le pétrole est un important indicateur d’inflation. Le pétrole Brent a atteint son plus bas, à 27 $, en janvier 2016, et est maintenant à 56 $ le baril, soit une augmentation de 107%.

Que nous prenions le CPI, les divers indices de matières premières ou du pétrole, la tendance est claire. Ces indices ont tous atteint leur plus bas aux alentours du début 2016, et vont probablement augmenter considérablement dans les années à venir, menant éventuellement à l’hyperinflation.

DOLLAR US – LA TENDANCE BAISSIÈRE VA S’ACCÉLÉRER

Le dollar est dans une forte tendance baissière depuis 1971, lorsque Nixon a mit fin à l’adossement du dollar à l’or. Une décision désastreuse pour le système financier mondial et pour l’économie américaine. Cela a mené à l’effondrement total du dollar et à un système financier basé uniquement sur la dette. L’économie américaine, ainsi que l’économie mondiale, repose sur du sable mouvant. La raison principale pour laquelle le dollar n’a toujours pas disparu est le système du pétrodollar. En 1974, l’équipe de Nixon s'est astucieusement entendue avec l’Arabie saoudite pour qu’elle vende son pétrole en dollars et qu’elle investisse ses profits dans les bons du Trésor américain et l’économie américaine. L’Arabie saoudite pourrait aussi acheter des armes et recevoir la protection de l’armée américaine. Cela a créé une demande massive pour le dollar, à l'échelle mondiale. Mais ce sera bientôt terminé, avec la Chine et la Russie qui offrent une alternative au pétrole négocié en dollars. Ce qui provoquera éventuellement l’abandon total du dollar.

Malgré le pétrodollar, le dollar US s’est effondré par rapport à toutes les autres devises depuis 1971. Par rapport au franc suisse, le dollar a perdu 78%. Le deutschmark/euro a grimpé de 123% par rapport dollar depuis 1971. Seulement en 2017, l’euro a grimpé de 14% par rapport au dollar et cela, en dépit de tous les problèmes de la zone euro.

Le dollar pourrait temporairement afficher un regain de vigueur, après la forte chute de cette année. Mais la tendance baissière est très claire, et le dollar, dans les mois à venir, accélérera fortement à la baisse. Le pétrodollar arrive à sa fin, tout comme le dollar US. Les conséquences seront désastreuses pour l’économie américaine et provoqueront une accélération rapide de l’inflation aux États-Unis et dans le monde.

ACTIONS BOURSIÈRES – LA BULLE PEUT TOUJOURS GROSSIR, MAIS ELLE EXPLOSERA

La plupart des marchés boursiers mondiaux sont à des plus hauts historiques, ou très proches. L'exception la plus notable est le Japon, dont le marché a atteint un sommet en 1989, à 39 000, et se situe, 18 ans plus tard, à la moitié de ce niveau.

L’expansion de crédit et l’impression monétaire les plus massives de l’histoire n’ont pas apporté grand-chose aux gens ordinaires, mais elles ont certainement alimenté les marchés financiers. Les marchés sont massivement surévalués, que l’on prenne les ratios P/E, la valeur de marché par rapport au PIB, les ventes ou la dette de marge. Les marchés boursiers sont en territoire de bulle et représentent un très haut risque.

Mais il y a un gros MAIS ! Les bulles peuvent grossir beaucoup plus que l’on ne l’imagine. La tendance est clairement à la hausse, et rien aujourd’hui n’indique que cette tendance se brisera. Normalement, aux pics du marché, il y a une large participation des investisseurs de détail. Mais nous n’entendons pas ces investisseurs particuliers se vanter de combien d’argent ils ont fait sur les technos, comme ils le faisaient en 1998-1999. Le Nasdaq a été multiplié par cinq depuis 2009, tout comme il l’avait fait dans les années 1990. La grosse différence aujourd’hui est que les plus petits investisseurs n’y participent pas. C'est pourquoi ce marché pourrait encore grimper. Les marchés boursiers atteignent un sommet avec l’épuisement, et nous n’en sommes pas là.

Des taux plus élevés rendront les investisseurs plus haussiers sur un renforcement de l'économie. Comme les obligations déclineront avec des taux plus élevés, les investisseurs iront des obligations vers les actions. Au final, les taux plus élevés tueront l’économie et les marchés boursiers. Mais pas encore. Nous pourrions voir les actions continuer à grimper en 2018. Il y aura, bien sûr, quelques corrections en route.

La dernière phase du long marché haussier des actions dure depuis huit ans déjà et, selon la plupart des critères, il est extrêmement surévalué et à haut risque. Lorsque le marché se retournera, nous assisterons au plus gros marché baissier de l’histoire. La chute sera bien plus forte que le krach de 87% de 1929-1932. Caveat emptor (que l’acheteur soit vigilant) !

Pour conclure, les actions peuvent encore grimper, mais le risque est extrêmement élevé.

OR – LA TENDANCE HAUSSIÈRE À LONG TERME VA S’ACCÉLÉRER

Avec les actions en hausse, des taux d’intérêt qui grimpent et un dollar en chute, comment l’or se comportera-t-il ? Il est très facile de répondre à cette question. Comme les matières premières, dont j’ai discuté plus haut, l’or et l’argent ont repris leur tendance haussière à long terme, en janvier 2016. Il y a plusieurs facteurs qui alimenteront la montée de l’or à des niveaux que très peu de gens peuvent imaginer aujourd’hui.

10 RAISONS POUR LESQUELLES L’OR MONTERA EN FLÈCHE

- Échec du système financier, avec de l’impression monétaire massive et la dévaluation des devises.

- L’or suivra l’inflation, qui augmentera fortement et mènera, éventuellement, à l’hyperinflation.

- Les taux d’intérêt réels seront négatifs, ce qui favorisera l’or. Ce fut le cas dans les années 1970, lorsque l’or grimpa de 35 $ à 850 $, malgré des taux d’environ 15%.

- La mort du pétrodollar et du dollar.

- L’accumulation d’or par la Chine à grande échelle et l’introduction potentielle d’un système de paiement or pour pétrole.

- Les coffres d’or vides des banques centrales occidentales. Les banques centrales ont loué ou vendu secrètement une grande partie de leur or. Cet or se trouve maintenant en Chine, et il ne reviendra jamais.

- La manipulation de l’or par les gouvernements et les banques de négoce d’or échouera.

- Le marché de l’or-papier s’effondrera, ce qui rendra l’or "sans offre", c’est-à-dire qu’il sera impossible d'en acheter, quel que soit le prix.

- L’inflation fera considérablement augmenter les achats d’or institutionnels. L’or représente aujourd’hui 0,4% des actifs financiers mondiaux. Une augmentation de 1% ou 1,5% ferait multiplier le prix de l’or.

- Avec une demande mondiale relativement basse aujourd’hui, la production annuelle totale des mines d’or, à 3 000 tonnes, est facilement absorbée. Avec la chute de la production, la hausse de la demande ne peut être comblée que par des prix beaucoup plus élevés.

Les dix facteurs ci-dessus ne sont ni basés sur l’espoir, ni sur des fantasmes. La question n'est pas de savoir s’ils vont avoir lieu, mais QUAND. Selon moi, ces événements se réaliseront dans les cinq ans à venir. L’effet combiné de ces dix facteurs devrait multiplier le prix de l’or par au moins dix.

Nous devons nous souvenir qu’entre 1976 et 1980, l’or a été multiplié par 8,5, en passant de 100 $ à 850 $. Cette fois-ci, la situation est bien plus explosive, et donc une augmentation par dix fois n’est pas irréaliste.

Si vous ne détenez pas d’or physique ou d’argent physique, achetez-en maintenant, à ces prix ridiculement bas, et stockez-le hors du système bancaire. Si vous possédez assez de métaux précieux physiques, relaxez et profitez de la vie, sachant que vous êtes bien protégé contre les catastrophes à venir.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.