Selon la Bible, il y a deux millénaires, trois mages sont venus offrir des cadeaux à Jésus ; de l’or, de l’encens et de la myrrhe. La naissance de Jésus correspond à l’apogée de l’Empire romain, mais il a fallu attendre l’an 476 apr. J.-C. pour que l’Empire romain disparaisse officiellement.

Aujourd’hui, un peu plus de 2 000 ans plus tard, l’économie mondiale vient sans doute d’atteindre un apogée. On peut certainement faire beaucoup de liens avec cette période, par exemple avec les déficits, les dettes et la décadence. Tout comme les empereurs romains, les dirigeants actuels ont la folie des grandeurs, dans une ampleur sans précédent.

Penchons-nous maintenant sur la version contemporaine de l’histoire de ces trois mages. Quels cadeaux offriraient-ils au monde ? Comme l’illustre l’image ci-dessous, j’ai choisi trois individus importants dans le monde d’aujourd’hui : Draghi – le directeur de la BCE, Li Keqiang – le premier ministre chinois et Abe – le premier ministre japonais. Ils ne sont peut-être pas si importants que ça, mais le pays qu’ils représentent l’est grandement.

Italie – le prochain clou du cercueil de l’UE

Penchons-nous d'abord sur Draghi, le directeur de la BCE, qui a de toute évidence un lien avec la banque Goldman Sachs. Qu’a-t-il offert au monde et plus particulièrement à l’Europe ? En réalité, pas grand-chose et certainement pas de l’or ou une situation financière solide. Bien que Draghi ne soit pas à blâmer pour tous les problèmes que connait l’Europe actuellement, il les incarne certainement. L’Union européenne est sur le point de s’effondrer. Le Brexit n’était que la première étape, mais cet exemple sera suivi par de nombreux autres pays qui voudront se retirer aussi, jusqu’au démantèlement de l’UE. Les élections en Italie qui auront lieu le 4 décembre pourraient être le prochain clou dans le cercueil de l’UE. À l’origine, l’UE et son prédécesseur l’AELE ont été créés dans le but d’établir une zone de libre-échange entre les pays membres. L’élite assoiffée de pouvoir a vite décidé que l’UE devait devenir une puissante institution permettant de contrôler l’Europe, politiquement, économiquement et militairement. Mais la plupart des 500 millions d’Européens n’ont aucune envie d’être contrôlés par une élite à Bruxelles non élue et qui ne rend de compte à personne. L’histoire, la culture et les racines des pays européens sont beaucoup trop fortes pour qu’elles veuillent perdre leur identité dans une super structure anonyme. Le Royaume-Uni, libéré des entraves de la bureaucratie de l’UE, est susceptible de prospérer maintenant par rapport aux autres pays membres.

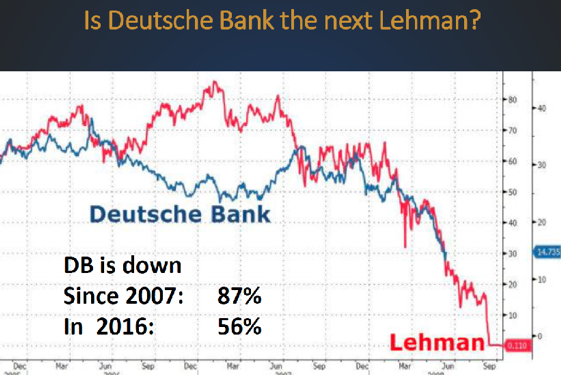

Il y a énormément de problèmes au sein de l’UE, mais le plus gros et le plus urgent est manifestement le système financier. Si les banques valorisaient leurs dettes toxiques à la valeur du marché plutôt qu’à valeur de maturité, alors la plupart des banques européennes ne serait plus debout aujourd’hui. À l’heure actuelle, bon nombre de banques européennes sont au bord de la faillite qu’elles soient allemandes, grecques, italiennes, espagnoles, portugaises ou françaises. La valeur des titres de plusieurs grandes banques européennes est en baisse de 80 à 95 %, ce qui indique de toute évidence que les marchés considèrent que leurs chances de survie sont très faibles. Deutsche Bank illustre parfaitement ce que certains avaient identifié il y a quelques années puisque cette banque a peu de chance de survivre. Sa capitalisation boursière représente dorénavant moins de 1 % de son bilan. Avec 60 000 milliards de dollars d’exposition sur les produits dérivés qui ne valent pratiquement rien, le gouvernement allemand devra imprimer beaucoup de monnaie afin de reporter à plus tard la disparition inévitable de Deutsche Bank. Je ne pense pas que le gouvernement allemand laissera Deutsche Bank s’effondrer avant que I’Allemagne ne s’effondre elle-même. Par conséquent, ils sont susceptibles de s’effondrer ensemble un jour ou l’autre. La situation est la même pour beaucoup d’autres banques européennes, donc Mario Draghi devra utiliser toute sa sagesse pour sauver le système financier européen. Ce qui signifie qu’il va imprimer des quantités illimitées de monnaie dans les prochaines années. Mais cela n’aura aucun effet. Vous ne pouvez pas résoudre un problème d’endettement en ajoutant toujours plus de dettes. Draghi échouera ainsi dans sa tentative de sauver l’Europe.

L’expansion du crédit en Chine – une bombe à retardement ?

La Chine de Li a-t-elle une chance ? Sa tâche semble impossible. La croissance spectaculaire de la Chine a été accompagnée d’une augmentation encore plus spectaculaire de son endettement. La dette de la Chine a explosé, passant de 2 000 milliards de dollars à 35 000 milliards de dollars au cours de ce siècle. Avec le système bancaire parallèle, le montant total des créances douteuses est 10 fois plus élevé que ce qui est annoncé officiellement. Le ralentissement du commerce mondial cette année va aussi lourdement affecter la Chine. La faillite d’Hanjin Shipping, l’une des plus grandes sociétés de transport maritime au monde, prouve manifestement le ralentissement du commerce mondial. Les tarifs d’expédition pour un conteneur de l’Asie vers l’Europe s'élèvent maintenant à 760 $. Le seuil de rentabilité est de 1 400 $ par conteneur. Les plus grandes sociétés de transport maritime devraient perdre jusqu’à 20 000 milliards de dollars cette année. La situation économique en Chine est la raison principale de tout cela. Malheureusement, la Chine est tombée dans les mêmes travers que l’Occident avec une augmentation irresponsable du crédit et elle a dépensé la plus grande partie de cet argent dans des investissements spéculatifs qui ne rapporteront rien. Les créances douteuses entraîneront la faillite de ce pays, de l’impression monétaire et la chute du yuan. Les Chinois sont sages et connaissent l’importance de l’or. C’est la raison pour laquelle ils se sortiront mieux de la débâcle économique que de nombreux autres pays, à moins de bouleversements politiques majeurs. Li et ses successeurs auront besoin de toute la sagesse chinoise pour s’en sortir dans les prochaines années.

Le Japon – un cas désespéré ?

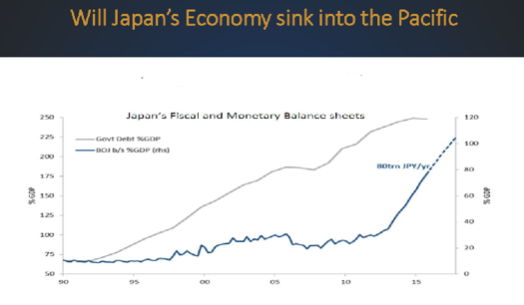

Au Japon, les abenomics n’ont rien de sage. C’est plutôt une stratégie kamikaze qui fera sombrer l’économie japonaise dans les abysses de l’océan Pacifique. Un pays qui, depuis les années 1990, a épuisé toutes ses économies, qui a des taux d’intérêt nuls, voire négatifs, qui a imprimé plus de monnaie que n’importe quelle autre grande économie mondiale et qui n’arrive toujours pas à relancer sa croissance, est voué à la faillite. La Banque du Japon détient 50% de la dette japonaise et achète toutes les obligations qu’elle émet, soit 80 000 milliards de yens (800 milliards de dollars) par an. Émettre des dettes à des taux négatifs, puis l’acheter soi-même est similaire au système de Ponzi. Abe ne recevra de toute évidence aucun prix pour sa sagesse.

Enfin, nous avons Janet Yellen. Alors que les trois premiers n’ont aucune sagesse, va-t-elle en apporter pour sauver le système financier mondial ?

Revenons dans le passé et voyons comment les États-Unis sont arrivés où ils en sont aujourd’hui. Les États-Unis étaient une superpuissance jusqu’aux années 1960, mais ensuite, les guerres, les déficits et les dettes ont commencé à s’accumuler. Mais comme le dollar est la monnaie de réserve internationale, les États-Unis ont pu ignorer le déclin de leur économie en émettant toujours plus de monnaie. Lorsque la valeur dollar américain était indexée sur l’or à 35 dollars l’once, c’était un inconvénient majeur. Il était difficile d'imprimer des quantités illimitées de monnaie, surtout lorsque des dirigeants avisés comme De Gaulle demandaient aux États-Unis le remboursement des dettes en or. Mais Nixon voulait désespérément emprunter et imprimer de la monnaie et il avait alors décidé d’abandonner la convertibilité du dollar en or. Ce fut le début de la destruction de la monnaie-papier et de l’économie mondiale.

Le cours de l'or a été multiplié par 38 depuis 1971

L’une des raisons pour lesquelles les gouvernements occidentaux n’aiment pas l’or, c’est tout simplement parce que son prix dévoile leurs responsabilités dans la destruction de la valeur de la monnaie. C’est exactement ce qui est arrivé au dollar après le 15 août 1971, lorsque Nixon a abandonné la convertibilité du dollar en or. Il a fallu 9 ans pour voir le cours de l’or multiplié par 24 jusqu’à ce qu’il atteigne 850 dollars en janvier 1980. Après une longue période de correction qui avait duré jusqu’en 1999, l’or a alors repris sa tendance haussière et a vu depuis sa valeur être multipliée par 38 par rapport au dollar. Cela signifie que le dollar a perdu 97 % de sa valeur en termes réels face à l’or au cours des 45 dernières années. Lorsqu’une monnaie n’est pas indexée à l’or, les gouvernements ou les banques centrales empruntent et impriment de la monnaie de façon illimitée et irresponsable. Depuis que Ronald Reagan est devenu président des États-Unis en 1981, la dette publique américaine est passée de 900 millions de dollars à 19 600 milliards de dollars. Avant que Barak Obama ne quitte ses fonctions de président des États-Unis pour être remplacé par Donald Trump ou Hillary Clinton en janvier 2017, il aura réussi à augmenter la dette publique américaine de 10 000 milliards de dollars à 20 000 milliards de dollars : un record. Mais ce n’est rien face à ce que Donald Trump ou Hillary Clinton devront faire pour tenter de sauver l’économie américaine ainsi que le système financier.

Les États-Unis tiennent à conserver ce statut de première puissance mondiale, même si cela nécessite un endettement toujours plus conséquent. Avec l’aide de son statut de monnaie de réserve internationale, l’empire américain a dominé le système financier mondial, et pas seulement avec le dollar, mais aussi en créant un empire bancaire puissant. Ce plan a été établi lors de la création de la Fed en 1913. Via la règlementation internationale comme le FATCA et les échanges automatiques d’informations bancaires, les autorités américaines renforcent leur mainmise sur le système financier mondial.

Janet Yellen a hérité d’une situation désespérée et son langage corporel montre qu’elle n’a pas la moindre idée de quoi faire. Depuis la réunion de la Fed en décembre dernier, elle a indiqué à plusieurs reprises une augmentation des taux ; or neuf mois plus tard, rien ne s’est passé. La Fed parle donc un double langage. La Fed souhaite satisfaire tout le monde et essaie de dire ce que les gens veulent entendre sans respecter ses promesses, car elle sait pertinemment que l’économie américaine ne pourrait pas supporter une hausse des taux d’intérêt. Avec 14 000 milliards de dollars d’obligations souveraines à des taux d’intérêt négatifs, les États-Unis ne sont pas en position de relever les taux. Non seulement cela pourrait provoquer une chute des marchés boursiers avant l’élection, mais cela pourrait également engendrer un stress majeur pour le système financier mondial.

La situation de Yellen est sans espoir. Elle est la directrice de la banque centrale du pays le plus endetté au monde et toute cette dette n’a aucune chance d’être remboursée un jour. Avec les produits dérivés et les passifs non capitalisés approchant les 2 000 000 milliards de dollars, elle aurait besoin d’une sagesse qu’elle ne possède pas. D’ailleurs, personne d’autre ne serait en mesure de résoudre ce problème. La seule solution serait un deus ex machina, mais cela semble peu probable.

Ainsi, même si ces 4 « sages » sont les personnes les plus puissantes sur cette planète à pouvoir nous sauver du plus grand effondrement de l’histoire, aucun d'eux n'a compris le problème, ni n'a les outils nécessaires pour empêcher la chute inévitable du système financier. Mais cela ne les empêchera pas d’essayer. Ils feront la seule chose qu’ils savent faire, à savoir imprimer une quantité d’argent que le monde n’a jamais vu auparavant, ce qui conduira à « l’effondrement du système financier actuel ». Je doute qu’il faille attendre 476 années cette fois-ci !

L’or et l’argent continueront de refléter la destruction de la monnaie-papier et ce sont probablement les meilleures assurances que les investisseurs puissent posséder pour protéger leur patrimoine. Le prix actuel de l’or est un cadeau. Nous verrons probablement le cours de l’or a un niveau inimaginable dans les prochaines années.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.