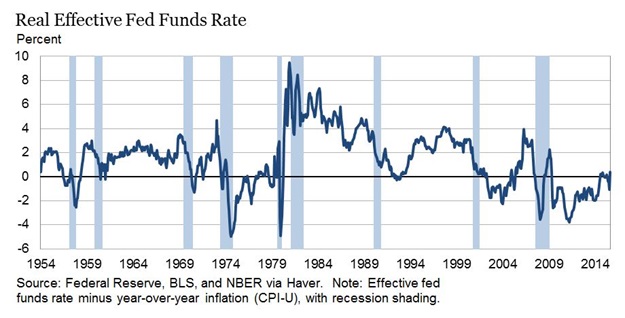

On entend de plus en plus parler de l'application d'une politique de taux d'intérêt négatifs aux États-Unis. Dans un article récent, l’ancien président de la Fed, Ben Bernanke, s'interroge sur les outils dont dispose encore la Fed pour supporter l’économie, et il mentionne les taux d’intérêt négatifs. Nous devons tout d'abord définir ce que l’on entend par taux d’intérêt négatifs. En ce qui concerne les taux nominaux, c’est simple : lorsque l’intérêt appliqué vire au négatif, nous avons des taux d’intérêt nominaux négatifs. Pour obtenir le taux d’intérêt réel à partir du taux nominal, il faut déduire l’inflation. C’est ce que nous appelons l’illusion de l’inflation.

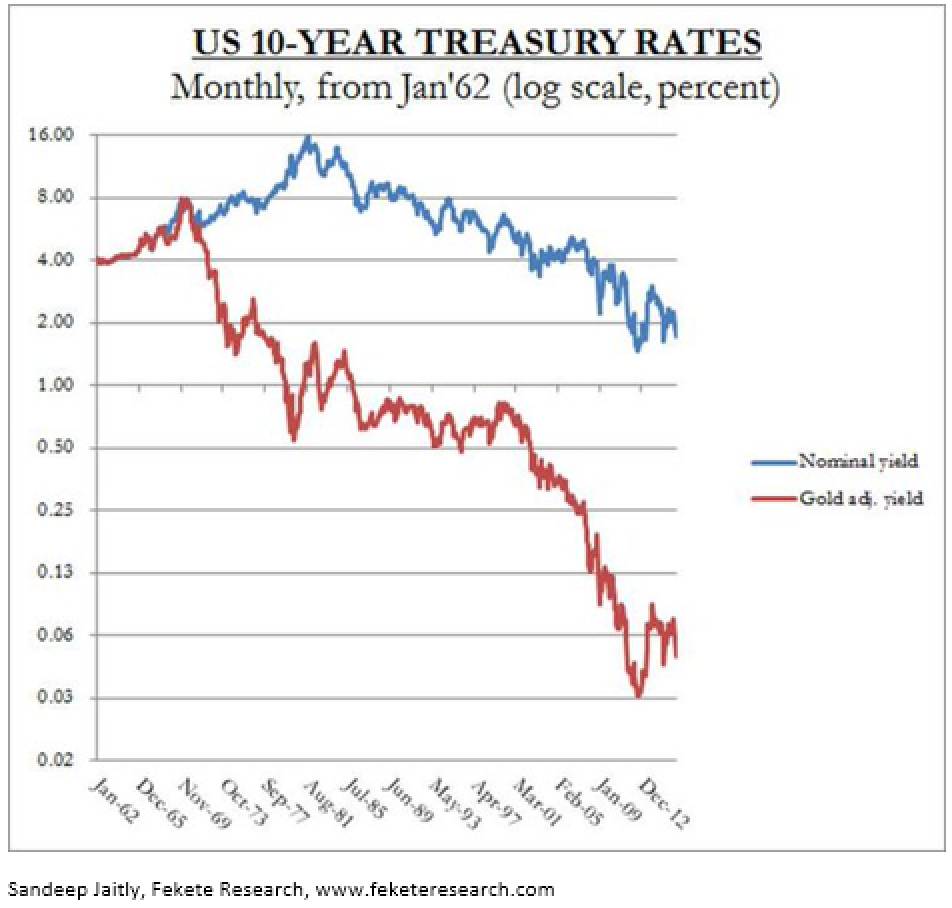

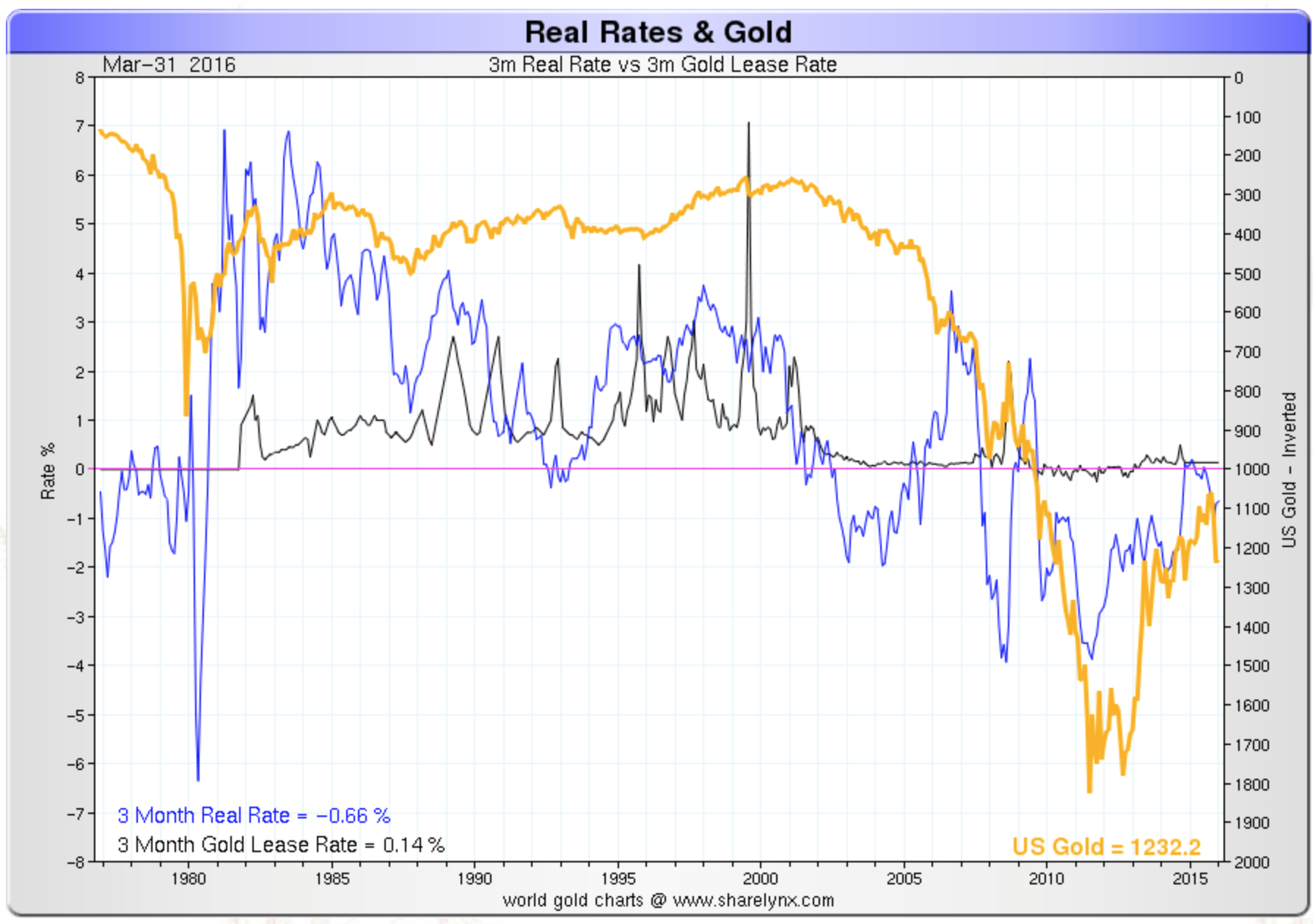

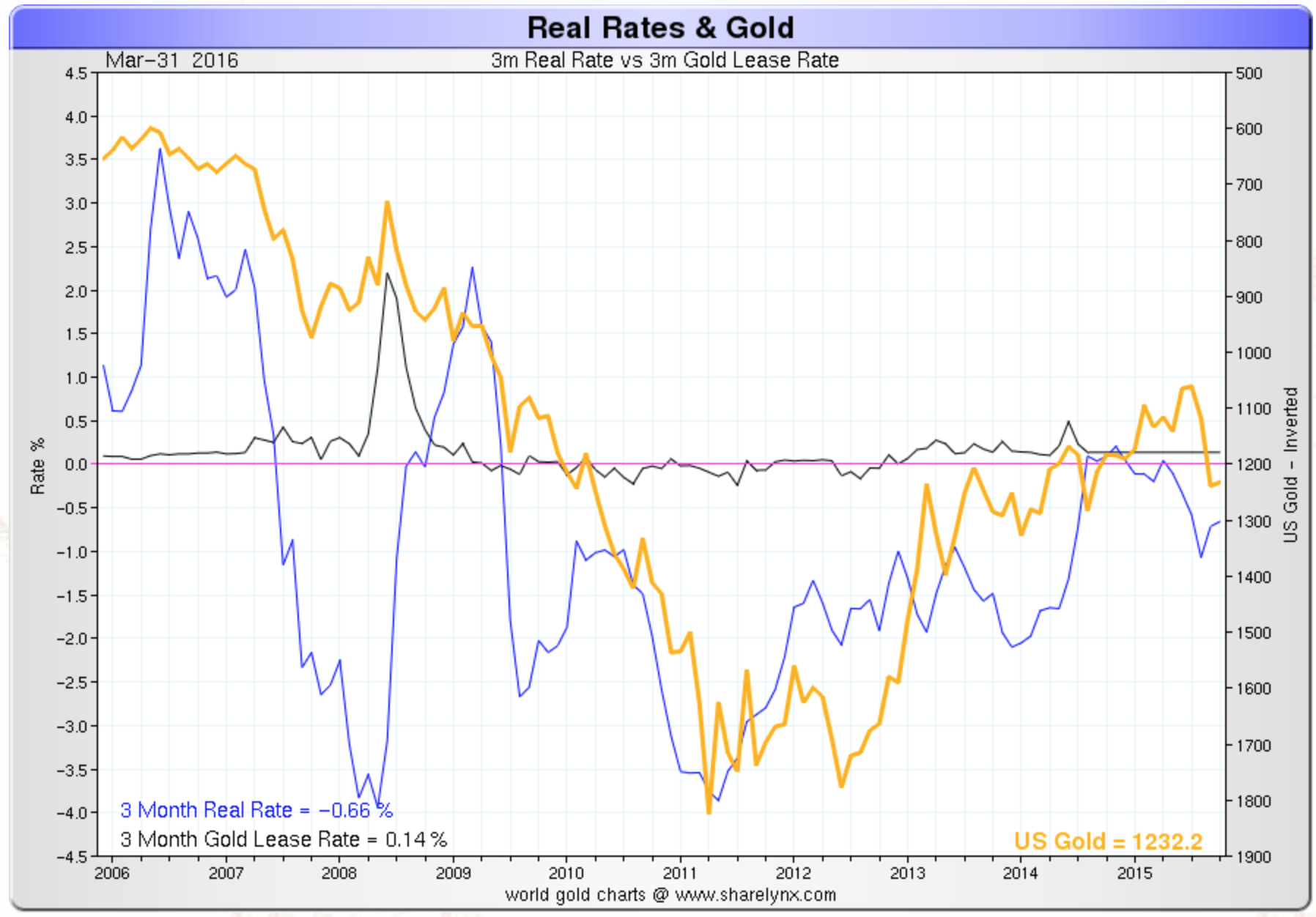

Les taux d’intérêt réels ont souvent été négatifs, notamment depuis 2009. Le problème est de choisir la mesure appropriée pour calculer l’inflation. Étant donné que le calcul de l’inflation est hautement subjectif et facilement manipulable, j’ai ajusté les prix nominaux à l’or pour obtenir les taux d’intérêt réels. Dans le graphique ci-dessous, on peut voir les taux nominaux des bons du Trésor à 10 ans comparés aux taux ajustés à l’or depuis 1962.

Dans cet article, Ben Bernanke dit : « La principale contrainte économique aux taux d’intérêt négatifs est que, au-delà d’un certain point, les gens choisiront tout simplement de conserver leur argent liquide, qui ne paie aucun intérêt (il n'est pas pratique ni sûr pour la plupart des gens de détenir de grandes quantités de liquidités, mais à un taux suffisamment négatif, les banques ou autres institutions pourraient profiter de détenir de l'argent liquide, moyennant commission, pour le compte de leurs clients). En se basant sur des calculs pour savoir combien il coûterait aux banques d'entreposer de grandes quantités d'argent liquide dans leurs coffres, le personnel de la Fed a conclu en 2010 que l’intérêt payé sur les réserves bancaires aux États-Unis ne pourrait pas être descendu sous un taux approximatif de -0,35%. »

Au Japon, dans l’Union européenne et en Suisse, où les taux négatifs existent déjà, on a observé une hausse de la demande de coffres-forts et d'argent liquide. Quand les taux négatifs sont entrés en vigueur à la mi-février au Japon, les demandes d’information pour des coffres-forts résidentiels ont grimpé en flèche, surtout chez les clients âgés de plus de 50 ans. Les ventes de coffres sont actuellement en hausse de 40 à 50% depuis un an, selon un article de Reuters. La tendance est la même dans l’Union européenne. Les taux d’intérêt négatifs de la Banque centrale européenne alimentent la demande de coffres-forts bancaires, dans lesquels les clients peuvent y déposer du cash, afin d’éviter de payer à la banque des intérêts sur leurs comptes, selon des banquiers allemands à Reuters. La même tendance a été observée récemment en Suisse, non seulement avec les investisseurs privés, mais aussi avec les gestionnaires de fonds de pension.

Au même moment, nous apprenons que les taux négatifs ont dopé la demande d’or au Japon. Selon Takahiro Ito, directeur du magasin Tanaka Kikinzoku Kogyo K.K., à Ginza, où se trouvent les grands magasins de Tokyo : « Plusieurs clients se disent qu’il est préférable de protéger leurs économies avec de l’or comme actif sûr, plutôt que de déposer de l’argent à la banque avec des taux d’intérêt bas, » comme le rapporte Bloomberg. La demande d’or des consommateurs japonais a grimpé à 32,8 tonnes métriques en 2015, alors qu'elle était de 17,9 tonnes un an plus tôt, rapporte Bloomberg dans le même article. Les ventes de lingots d’or ont grimpé de 35% comparé à l'an dernier, et s'élèvent à 8 192 kilogrammes lors des trois premiers mois de l'année 2016, selon Tanaka Kikinzoku Kogyo K.K, le plus grand détaillant d’or du Japon.

Un boom des sociétés fabriquant des coffres-forts a aussi été observé en Suisse, dans le canton du Tessin, selon un autre article de Bloomberg. Ce boom des coffres-forts est une bénédiction pour les joailliers de la Via Nassa de Lugano, là où se trouvent les boutiques Cartier, Bulgari et Bucherer, alors que les gens accourent pour convertir leurs liquidités en actifs qu’ils peuvent mettre sous clé. Bloomberg rapporte que « les investisseurs achètent de l'or comme alternative aux dépôts en francs suisses », selon Vontobel Holding AG, une banque suisse et gestionnaire de fortune… « Nous remarquons que l’or fait un retour chez les investisseurs, » a déclaré Zeno Staub, directeur chez Votonbel.

Dans un environnement de taux d’intérêt négatifs, l’or représente le meilleur moyen d’épargner de grandes quantités de liquidités. Une pièce d’or d’une once (31,1 grammes) vaut 1 230 $, tandis qu’un lingot d’or d’un kilo vaut environ 39 620 $, et il tient dans la paume d'une main. Avec la menace de l’abolition de l'argent liquide et le billet de 100 $ étant la dénomination la plus élevée aux États-Unis et au Canada, il est facile de voir les avantages de détenir de l’or dans un coffre ou sous le matelas. On parle aussi, dans l’Union européenne, d’abolir les billets de 500 euros. Le plus gros billet au Royaume-Uni est de 50 livres.

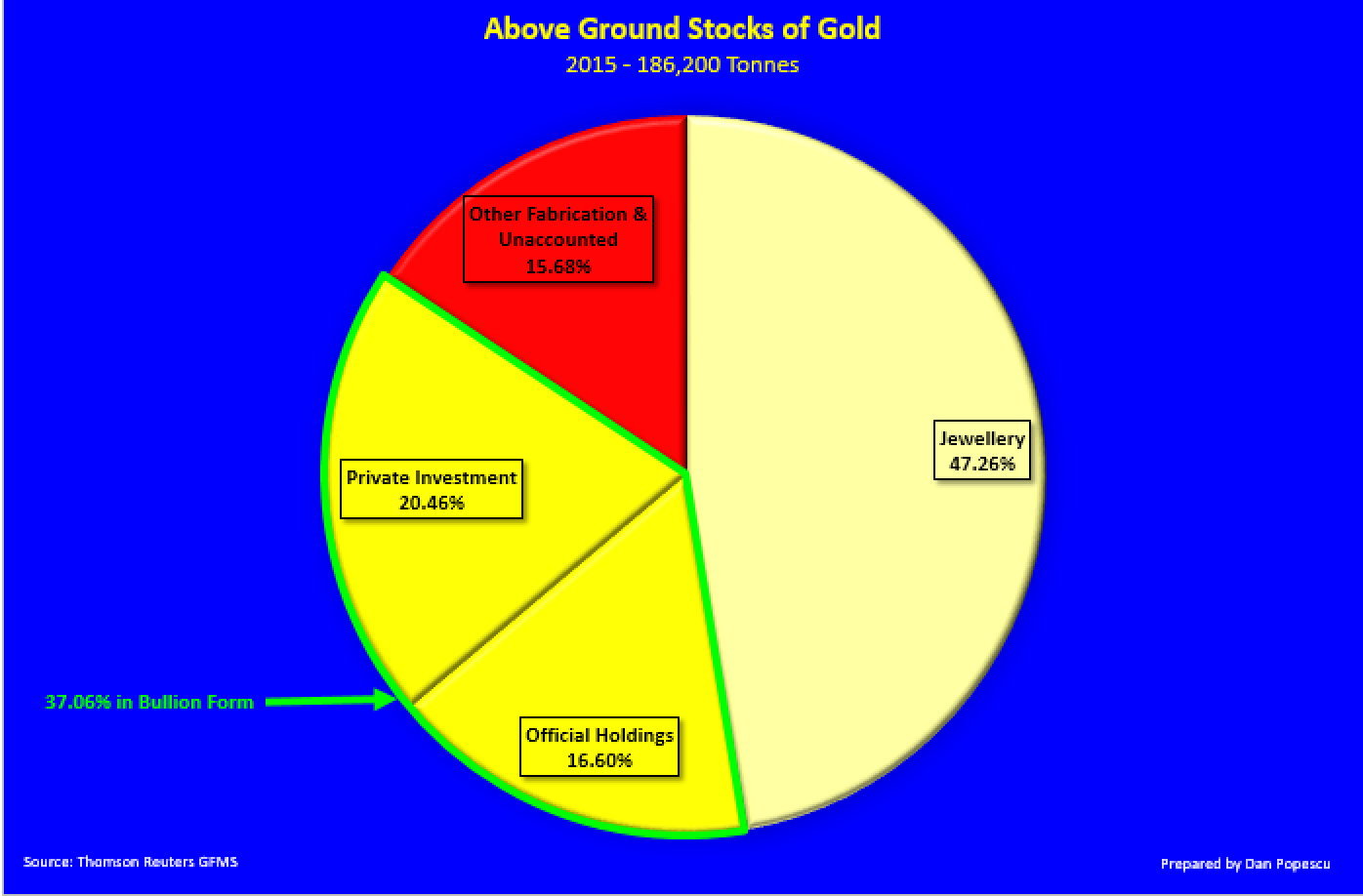

Mais les taux d’intérêt négatifs augmentent aussi les coûts d’opération des banques, qui ont du mal à répercuter ces coûts à leurs clients, ce qui affaiblit le système bancaire. Cela encourage les gens à acheter de l’or et à le garder hors du système bancaire, malgré les inconvénients. C’est pour cette raison que des économistes associent les taux d’intérêt négatifs à une abolition de la monnaie physique. Pour imposer efficacement les taux négatifs, il faut contrôler l'argent liquide des gens. L’État peut facilement contrôler l’accès à la monnaie électronique en limitant la quantité de retraits du système bancaire via un simple ajustement de logiciel. L’État peut arrêter d’imprimer de la monnaie fiduciaire, mais il est plus compliqué d'abolir une monnaie physique comme l’or ou l’argent. On estime qu’environ 20% de tout l’or déjà hors terre est entre des mains privées, sous forme d’or pur. Une grande partie de bijoux peuvent être transformés, si nécessaire, en argent liquide.

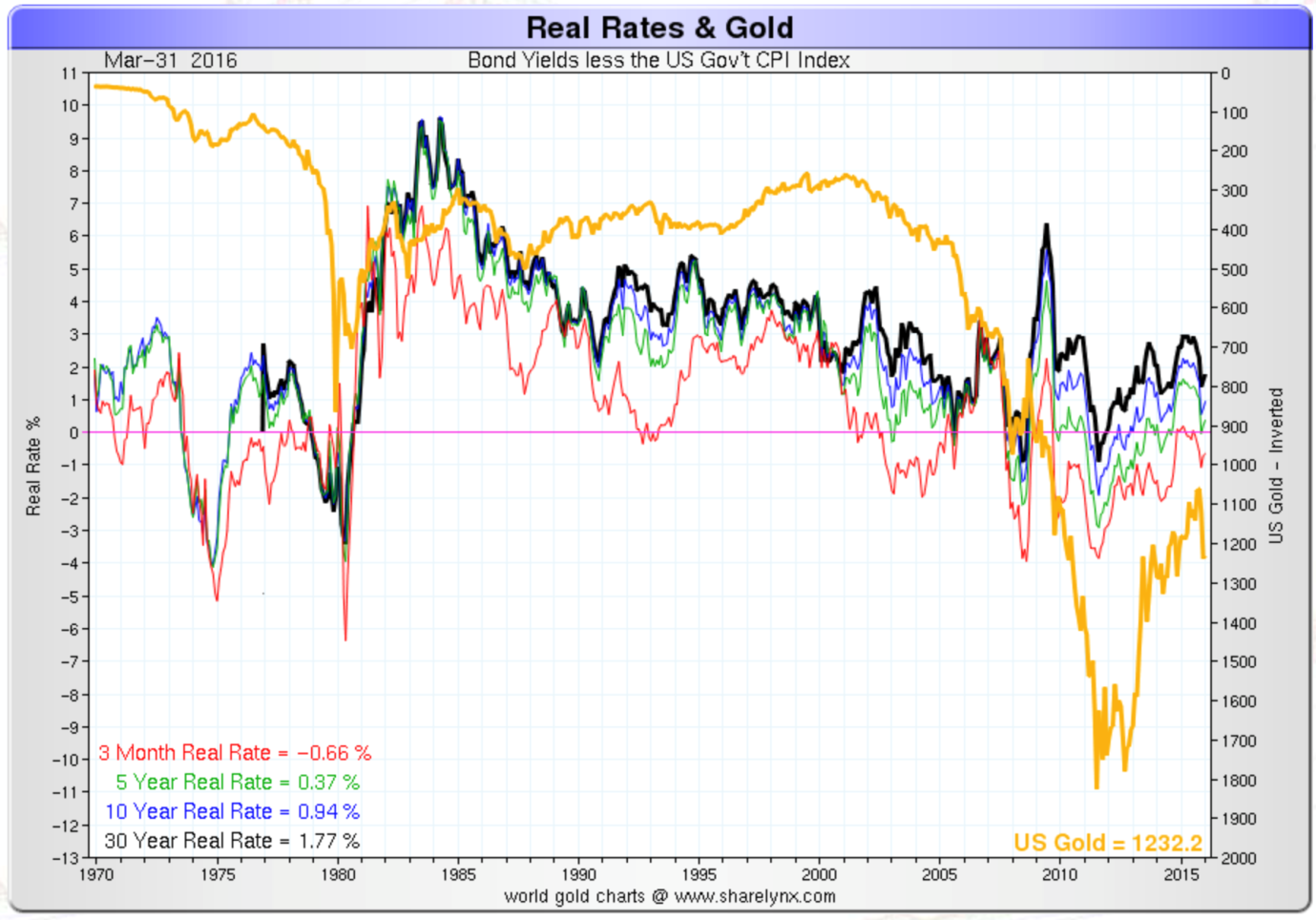

Aujourd’hui, dans cet environnement de taux d’intérêt négatifs, il faut être davantage inquiet du retour de son argent que du retour sur investissement de son argent. Avec les taux d’intérêt négatifs, il est évident que les gens redécouvrent la valeur de la détention d’or. L’or a tendance à bien performer dans des environnements de taux d’intérêt à la baisse ou négatifs. Plus les banques se tournent vers les taux négatifs, plus l’or va décoller, puisqu’il n’y a pas de coûts de détention. Des taux réels d’intérêt élevés font mal à l’or, tandis que des taux bas lui sont bénéfiques.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.