En 1980, le total des actifs mondiaux, incluant l’immobilier, était inférieur à 20 000 milliards $. Aujourd’hui, près de 40 ans plus tard, ils atteignent 524 000 milliards $. Soit un taux de croissance annuel composé de 9%, ce qui est remarquable sur une période de 38 ans. Les actifs mondiaux ont été multipliés par 26 au cours de cette période.

Au cours de la même période, le prix moyen de l'or est passé d'environ 650 $ en 1980 à 1 300 $ aujourd'hui. Donc, tandis que les actifs mondiaux ont été multipliés par 26 depuis 1980, l’or n’a que doublé. Il est vrai que l'or a commencé à 35 $ en 1971; il avait donc augmenté substantiellement jusqu'en 1980. Néanmoins, depuis 1980, l’or a été totalement ignoré, comme investissement et comme assurance ou protection de richesse. L’augmentation massive de la masse monétaire, à travers l’expansion du crédit et l’impression monétaire, s'est dirigée vers les actifs traditionnels comme les actions, les obligations et l’immobilier, mais pas vers l’or.

L'or est un actif et un investissement oublié depuis 38 ans, et n'a même pas suivi le rythme de l'inflation, avec sa croissance annuelle de 1,8% depuis 1980. Il y a eu très peu d'intérêt pour l'or, alors que d'autres actifs d'investissement ont bondi. Nous avons identifié l’or comme étant un investissement stratégique pour la préservation de la richesse dès 2002, à 300 $ l’once, et avons recommandé à nos clients d’investir un minimum de 25% de leurs actifs dans l’or. Depuis, le rendement de l'or a été supérieur à celui de la plupart des classes d’actifs. Mais la hausse du cours, à date, est complètement insignifiante, comparée à ce qu’il se profile.

Le plus grand transfert de richesse de l’histoire

D’ici 2025, nous allons assister au plus grand transfert de richesse de l’histoire. Ce transfert affectera les marchés mondiaux de l'investissement et ébranlera la plupart des investisseurs. Tous les marchés conventionnels – actions, obligations et immobilier – vont décliner de 50-75%, peut-être plus. Dans le même temps, l’or et l’argent ne feront pas que rattraper leur sous-performance depuis 1980. Les métaux précieux vont être l’objet – et ce, d’une manière tout à fait inattendue – d’une frénésie d’investissement spectaculaire.

Lorsque les actions et les obligations chuteront violemment, les marchés seront gagnés par une crainte jamais vue depuis le krach de 1929. Mais cette fois-ci, la situation risque d'être bien pire.

Actifs financiers mondiaux (incluant l’immobilier)

Le tableau 1, ci-dessous, nous montre que les actifs mondiaux s'élèvent actuellement à 524 000 milliards $. Une grande partie de ces actifs est constituée d’immobilier, massivement en bulle dans plusieurs pays, comme les États-Unis, le Royaume-Uni, l’Australie, la Nouvelle-Zélande, la Chine, Hong Kong, la Suède, la Suisse etc. Les taux d’intérêt bas et le crédit illimité ont fait grimper le prix de l’immobilier à des sommets vertigineux… si vertigineux que le prix est prêt à retomber sur terre très rapidement.

Regardons l’or. Le chiffre de 3 000 milliards $ représente tout l’or jamais produit dans le monde, sous forme de lingots ou de pièces, incluant les ETF, dont quelques-uns ne disposent peut-être pas de l’or physique. Il inclut aussi les banques centrales, dont plusieurs ne possèdent peut-être pas tout l’or qu’elles déclarent officiellement. Mais cet or se retrouvera ailleurs, en Chine, en Inde ou en Russie… alors il existe, quelque part.

1. ACTIFS MONDIAUX 2018

Comme le montre le tableau ci-dessus, seulement 0,6% des actifs financiers mondiaux sont aujourd'hui en or physique. En 1960, l’or représentait 5% des actifs mondiaux, mais l’explosion des autres actifs d’investissement a réduit ce pourcentage à 0,6%, seulement.

L’implosion à venir des bulles d'actifs entraînera une réduction des prix d’au moins 50%, d’ici 2025. Cela provoquera évidemment une crise financière majeure et de gros problèmes dans le système financier, étant donné que les actifs n’incluent pas que les actions et l’immobilier, mais aussi les obligations et les prêts. Ainsi, le système bancaire subira une pression énorme, ainsi que les compagnies d’assurance et les fonds de retraite.

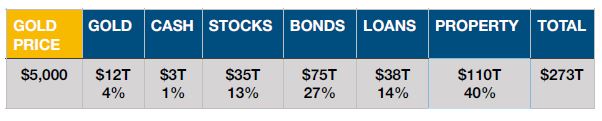

Le tableau 2, ci-dessous, nous montre les actifs mondiaux déclinant de 50% en termes réels, ce qui, à mon avis, sera un minimum lors de la prochaine crise. La seule exception, c’est l’or, qui reflétera la crise en augmentant substantiellement en prix, soulignant ainsi son importance réelle en tant que seule monnaie qui ne puisse être dépréciée, ainsi qu’en tant qu’actif ultime de préservation de richesse. Un prix de l’or à 5 000 $ l’once est un minimum, selon moi.

2. ACTIFS MONDIAUX EN DÉCLIN DE 50% - L’OR À 5 000 $ L’ONCE

Si l’or était à 5 000 $ l’once, il ne représenterait toujours que 4% des actifs mondiaux, dans le scénario ci-dessus. À ce moment-là, l’or reprendra son rôle de monnaie, comme cela a toujours été le cas à travers l’histoire. Lorsque les actions, les obligations et l’immobilier s’effondreront, l’or assumera encore plus son rôle monétaire.

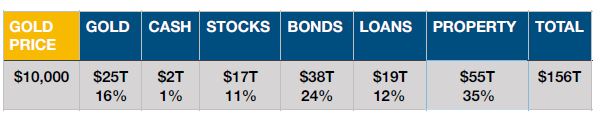

Le tableau 3, ci-dessous, est le scénario minimum, à mon avis. Les prix des actifs ayant été multipliés par 26 au cours des dernières 38 années, une correction de 75% serait tout à fait normale. Les actifs mondiaux seraient toujours huit fois plus élevés qu’en 1980. À mesure que la crise s’intensifiera, l’or commencera à refléter sa valeur réelle ajustée à l’inflation. Le tableau ci-dessous prévoit un prix de l’or à 10 000 $, mais son prix réel, ajusté à l’inflation (avec 1980 comme année de base), serait plus proche de 17 000 $.

3. ACTIFS MONDIAUX EN DÉCLIN DE 75% - L’OR À 10 000 $ L’ONCE

Pour quiconque croit qu’une chute de 75% des actions est impossible, souvenez-vous de ce qui est arrivé avec le Dow Jones en 1929. À cette époque, le Dow Jones s’est effondré de 90%, dans un environnement économique beaucoup plus favorable qu'aujourd'hui. Les États-Unis étaient alors un pays créancier, et la dette mondiale était minuscule par rapport à aujourd'hui. Non seulement le Dow Jones a chuté de 90%, mais il a fallu plus de 25 ans avant qu’il ne touche à nouveau le sommet de 1929. L’effondrement à venir sera non seulement plus sévère que 75%, mais cela prendra plus que 25 ans pour s’en remettre, à cause de la nature globale de la crise et de la débâcle financière mondiale qui s’ensuivra.

L’or – la seule monnaie de confiance

L’once d’or à 10 000 $, avec une chute de 75% des actifs mondiaux, signifie que l’or représenterait 17% du total des actifs. Cela peut sembler extrêmement élevé. Mais n’oublions pas qu'à ce moment-là, l'or sera la véritable monnaie et peut-être la seule monnaie de confiance, tandis que les devises fiduciaires atteindront leur valeur intrinsèque de zéro. Aussi, beaucoup d’investisseurs paniqueront et voudront vendre leurs actions et obligations en vue d’acheter de l’or, le seul placement refuge.

Les actifs mondiaux sont aujourd'hui 174 fois plus élevés que l’or. Lorsque les actifs auront décliné de 75% et que l’or sera à 10 000 $ l’once, les actifs mondiaux (excluant l’or) ne seront que cinq fois plus élevés que tout l’or du monde. Cela signifie que les actifs mondiaux déclineraient de 97% par rapport à l'or entre aujourd'hui et 2025. Je suis persuadé que plusieurs personnes sont sceptiques. Il semble irréel que l'or puisse devenir si précieux par rapport à d'autres actifs. Mais, dans un scénario de panique, les évaluations seront totalement différentes des surévaluations énormes d’aujourd’hui. Nous verrons des ratios cours/bénéfice de 1:5, même pour les bonnes entreprises. Cela signifie qu'une entreprise peut être achetée entre 1 et 5 ans de bénéfice. Les dividendes des sociétés qui pourront se le permettre, seront de 10-20%. Le rendement sur les espaces locatifs sera de 20% et plus.

Aux sceptiques qui croient que les excès d’aujourd’hui sont la norme, il est important de comprendre que, dans le scénario que je décris, il n’y aura plus de monnaie fiduciaire de confiance, et que la seule monnaie, que très peu détiendront, sera l’or.

Vous pouvez, bien sûr, vous demander si les autorités, à travers le monde, laisseront les détenteurs d’or devenir si puissants. Peut-être voudront-elles fortement taxer l’or, voire le confisquer ? Je pense que l’imposition est beaucoup plus probable que la confiscation. Les grands détenteurs d’or, comme la Chine et la Russie, seront à ce moment-là en position de force avec leurs réserves d’or. Nous découvrirons alors également si les États-Unis détiennent vraiment ces supposées 8 000 tonnes d’or.

Une autre raison pour laquelle la confiscation ou même de fortes taxes sur l’or ne fonctionneront pas, c’est que plusieurs gouvernements auront perdu le contrôle. Ils n'auront plus d’argent pour payer les fonctionnaires, y compris les percepteurs d'impôts.

Les détenteurs d’or qui, aujourd’hui, ne peuvent acquérir qu’un petit 0,6% des actifs mondiaux pourraient, dans sept ans, en acheter 16%. Plus important encore, une chute de 97% de la valeur des actions déclencherait le plus énorme transfert de richesse de l’histoire.

Le double rôle de l’or

L’ampleur exacte de l’effondrement des actifs d’investissement et de la montée de l’or est, évidemment, impossible à prédire. Ce qui est certain, cependant, est que la valeur de l’or, par rapport aux autres actifs, augmentera considérablement. Ainsi, l’or joue deux rôles très importants :

- Premièrement : en tant qu’assurance et préservation de la richesse contre un système financier pourri et des actifs d’investissement massivement surévalués.

- Deuxièmement : son potentiel d’appréciation du capital est aujourd’hui plus important qu'à n'importe quel moment de l'histoire.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.