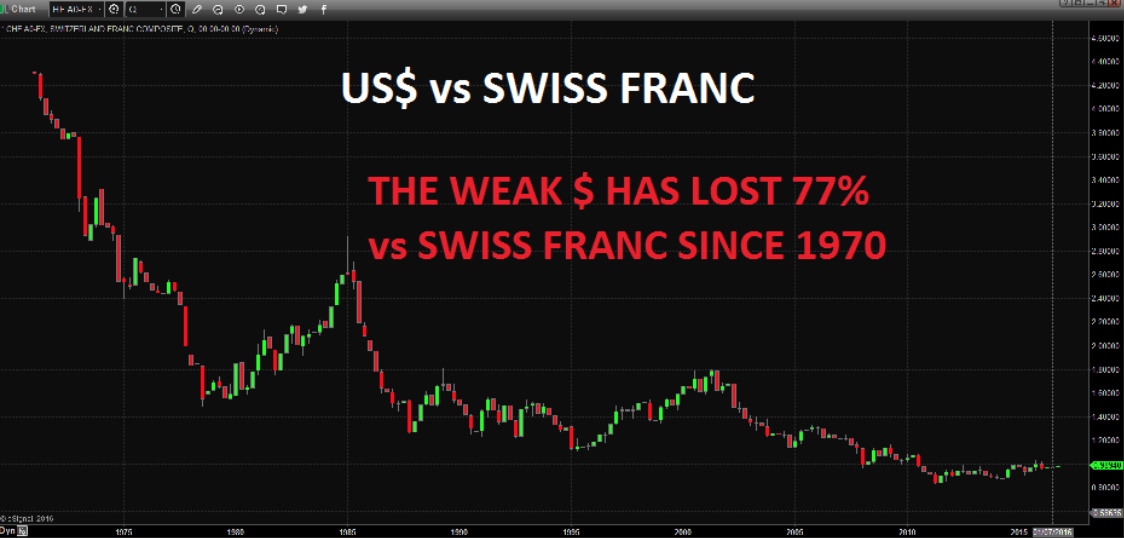

Plusieurs personnes sont inquiètes de la performance de l’or et du fait que son prix, après quatre ans de correction, soit éloigné de son pic de 2011. L’erreur que font la plupart des gens est de mesurer l’or en dollars US. Nous assistons actuellement à un renforcement temporaire du dollar. Mais le dollar US est une devise faible, dans une économie mal gérée. Il n’y a qu’à regarder le dollar en franc suisse : depuis 1970, le dollar a perdu 77% par rapport à la devise helvétique… difficile d'appeler cela un dollar fort.

Le dollar est une devise faible

Si nous mesurons le dollar en monnaie véritable, c'est-à-dire l’or, le "tout-puissant" dollar a perdu 80%, depuis le début du siècle.

Alors, parler d’un dollar fort est complètement ridicule. Le dollar est dans une tendance baissière à long terme qui continuera plusieurs années, jusqu’à ce qu’il atteigne zéro. Cette force temporaire du dollar donne l’illusion que l’or est faible. Mais il ne faut pas oublier que l’or doit être mesuré dans votre propre devise, et pas seulement en dollars. C’est par paresse que les non-Américains cotent l’or en dollars. Les médias internationaux n'aident pas non plus, car ils parlent toujours de l’or en dollars US.

La population américaine ne représente que 5% de la population mondiale, et les 6,7 milliards de personnes restantes ne sont pas liées au dollar. Les États-Unis représentent environ 25% du PIB mondial, mais les trois quarts du PIB mondial ne sont pas basés sur le dollar. Ce que je veux dire, c'est que l’or mesuré en dollars US n'est pertinent que pour une minorité, et que les non-Américains devraient le mesurer dans leur propre devise.

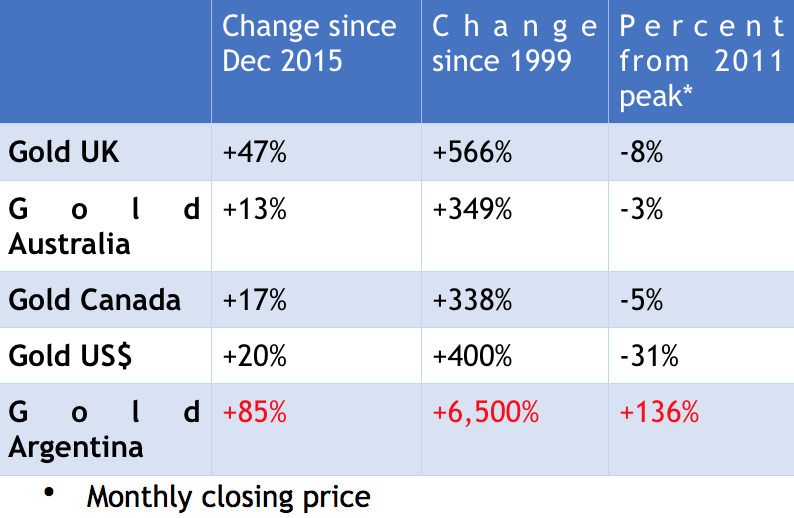

L’or, en livres sterling, a grimpé de 47% en 2016

Prenons l’or en livres sterling, par exemple. Tout Britannique qui a conservé sa monnaie en or depuis décembre 2015 a gagné 47% lors des dix derniers mois. S’il avait placé son argent sur le marché boursier britannique, il n’aurait gagné qu’un maigre 13%, soit le quart des gains réalisés avec l’or.

Le graphique ci-dessous de l’or en livres est un excellent exemple des propriétés de préservation de richesse de l’or. Quand une devise faiblit, la plupart des investisseurs ne réalisent pas la valeur réelle de ce que cela leur coûte. Au contraire de la plupart des gouvernements, l’or dit la vérité, et la vérité est que la devise britannique a perdu un tiers de son pouvoir d’achat au cours des dix derniers mois, mesurée en or.

Mais il n’y a pas que cette année que la performance de l’or en livres a été significative. Depuis 1999, la livre a perdu 85% de son pouvoir d’achat, mesurée en or. Durant la même période, l’indice FTSE100 n’a rien fait, vu qu’il est aujourd'hui au même niveau qu'en 1999.

Les investisseurs en bourse au Royaume-Uni se leurrent lorsqu’ils croient avoir préservé leur capital dans un marché qui a fait du surplace pendant 17 ans, alors qu’en monnaie véritable – l’or – ils auraient quasiment pu multiplier leur investissement par sept. Étant donné que la plupart des investisseurs ne regardent le prix de l’or qu’en dollars US, ils sont persuadés que l’or est loin de son sommet de 2011. Mais si on jette un coup d’œil au graphique ci-dessus, on voit que l’or en livres sterling n’est qu’à 8% de son sommet de septembre 2011.

Peu d’investisseurs britanniques – y compris les investisseurs institutionnels – réalisent que, s’ils avaient conservé leurs fonds en monnaie véritable, l’or, pendant ces 17 dernières années, ils auraient mieux performé qu'avec toutes les autres classes d’actifs. Cette tendance se poursuivra plusieurs années, à mesure que tous les actifs en bulle, comme les actions, les obligations et l’immobilier, perdront encore 50-90% par rapport à l’or.

L’or proche de son sommet de 2011 dans plusieurs devises

Mais ce n’est pas seulement en livres que l’or va bien. Il se rapproche du pic de 2011 dans plusieurs autres devises. Le tableau ci-dessous nous montre que l’or en dollars australiens et canadiens n’est qu’à 3% et 5%, respectivement, du pic.

La hausse temporaire du dollar donne une image déformée de la performance de l’or depuis le pic de 2011. La force actuelle du dollar fait que l’or se situe à 31% sous le pic. Mais il s’agit d’une situation temporaire qui sera rectifiée quand le dollar se mettra à chuter. Il est possible que le dollar conserve sa force pendant un certain temps, mais il rejoindra ensuite les autres devises dans leur course vers le bas.

Le tableau montre aussi ce qui est susceptible d'arriver à l'or mesuré dans toutes les autres devises, au cours des années à venir. L’or, en pesos argentins, a grimpé de 6 500%, ces 14 dernières années. Voilà ce qui arrive lorsque les gouvernements gèrent mal l’économie et impriment de la monnaie pour joindre les deux bouts. Je m’attends à ce nous atteignions les mêmes pourcentages avec le dollar, la livre, l’euro et la plupart des devises, d’ici cinq ans.

Inflation – Deflation

La bataille entre la déflation et l’inflation se poursuit. Malgré l’impression monétaire massive et la création de crédit dans plusieurs pays comme le Japon, la Chine, l’Union européenne et les États-Unis, il y a peu de signes d’inflation traditionelle. Les chiffres officiels montrent qu’il n’y a pas d’inflation dans la plupart des pays. Ces chiffres ne tiennent pas compte du fait que nous avons eu la plus incroyable inflation d’actifs dans les actions, les obligations et l’immobilier. Une grande partie de cette monnaie imprimée a servi à faire grimper le prix des actifs à des niveaux qui ont rendu une petite minorité extrêmement riche, aux dépens des masses qui se retrouvent avec des dettes énormes, publiques et privées.

Encore un « QE » pour sauver les banques européennes

Comme le système financier européen est au bord de l’effondrement, les banques centrales se tiennent prêtes à redémarrer les planches à billets. Ces banques centrales sont conscientes du fait qu’une période prolongée de déflation sonnerait le glas de plusieurs grandes banques européennes et, donc, aussi du système financier mondial. Nous en sommes au point où une implosion déflationniste pourrait survenir à tout moment, causée par l’effondrement de Deutsche Bank ou d’une importante banque italienne ou espagnole. Les gouvernements européens feront tout pour que cela n'arrive pas et, donc, on peut s’attendre à une grande entreprise mondiale d’impression monétaire.

Mon opinion est la même depuis longtemps : je crois que nous assisterons à de l’impression monétaire illimitée dans les années à venir, ce qui mènera à de l’hyperinflation. Par la suite, il y aura probablement une implosion déflationniste. Mais si je me trompe, et qu’une sévère déflation frappe en premier, le système financier mondial n’y survivra pas. Dans ce cas, l’or deviendrait la seule monnaie disponible et, donc, il aurait une très grande valeur. Ainsi, l’or physique constitue la meilleure protection dans les deux cas, inflation et déflation.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.