Ce n’est pas surprenant que les banques, commerciales ou centrales, détestent l’or, parce que l’or révèle la mauvaise gestion de l’économie et les agissements frauduleux des banquiers. Quand le marché de l’or-papier s’effondrera, dans peu de temps, nous aurons une meilleure idée de ces pratiques que l’on pourrait aisément considérer comme frauduleuses.

La valeur de la monnaie papier sera bientôt de ZÉRO

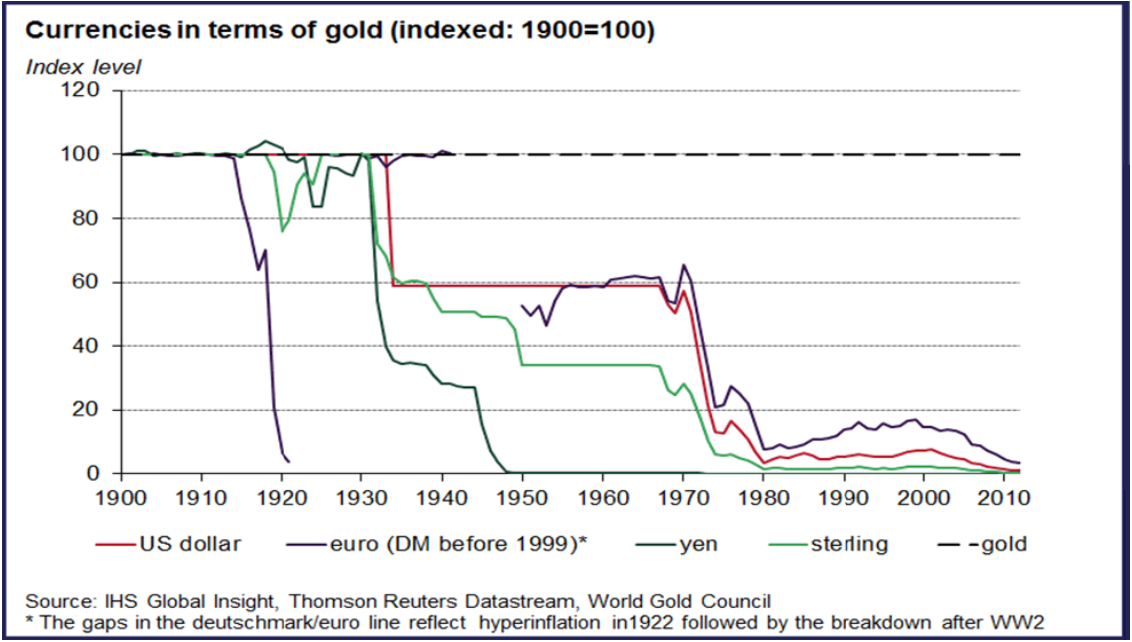

Il n’y a pas que les banques centrales qui impriment de la monnaie. Les banques commerciales en impriment encore plus en utilisant un effet de levier pouvant aller jusqu'à 50 fois la taille de leur bilan, comme la Deutsche Bank. Si l’on inclut les produits dérivés, cet effet de levier est exponentiellement plus grand pour toutes les banques. Cette impression monétaire a complètement détruit la valeur de la monnaie papier ces 100 dernières années. Le graphique suivant confirme ce que Voltaire disait en 1729 : Toute monnaie papier retourne éventuellement à sa valeur intrinsèque : zéro.

Comme ce graphique le démontre, toutes les devises majeures ont perdu 97-99% par rapport à l’or depuis 1913, et il ne leur reste donc que 1-3% à perdre avant de ne plus rien valoir du tout, et cela devrait arriver dans les cinq prochaines années, à peu près. Mais il ne faut pas oublier que cette chute additionnelle de 1-3% constitue en réalité une chute de 100% à partir de maintenant. Cela aura un effet dévastateur dans le monde et les principaux bénéficiaires seront l’or et l’argent.

Nous sommes maintenant dans la phase d’accélération de cette course vers le bas des devises. Le monde a connu d’importantes bulles d’actifs dans les actions et l’immobilier à la fin des années 1980, ce qui mena au krach boursier de 1987 et au krach immobilier du début des années 1990. Alan Greenspan, le maître de la langue de bois, débuta alors son tour de magie en 1990 en réduisant les taux à court terme de 8% à 0% en 2008 (avec l’aide de ‘Helicopter’ Ben Bernanke à la fin), ce qui créa une autre bulle dans les actions. Au même moment commençait la plus grande et plus rapide expansion de crédit que le monde n’ait jamais connue. La dette mondiale est passée de 20 000 milliards $ en 1990, à près de 230 000 milliards $ aujourd’hui. Mais ceci n’est que le commencement, car le monde va entrer dans la plus grande expansion monétaire de l’histoire, faisant chauffer les planches à billets et les ordinateurs. Dans une finale et futile tentative de sauver le système financier mondial, les gouvernements entameront un programme de QE de centaines de milliers de milliards $, voire même beaucoup plus. L’hyperinflation qui en résultera entrainera l’implosion déflationniste de tous les actifs en bulle, incluant les actions, les obligations et l’immobilier.

La devise de réserve mondiale – adossée sur de la dette

Cette formidable impression monétaire qui détruira l’économie mondiale pour très longtemps n’a pas été possible sans laisser des preuves corroborantes. Malgré les manipulations et interventions sur le marché de l’or, il est l’actif le plus performant, et de beaucoup, de ce siècle. L’or a fait mieux que toutes les devises depuis 2000. Jetez un coup d’œil sur le graphique ci-dessous : le dollar US a perdu 80% par rapport à l’or ces 16 dernières années.

La livre a perdu 82%, exprimé en or, depuis 2000 et, seulement cette année, l’or a gagné 43% par rapport à la livre qui s’effondre. Quelques économies mal gérées ont même fait pire : le peso argentin a perdu 99% en 16 ans, le rand sud-africain 92% et le rouble 91%.

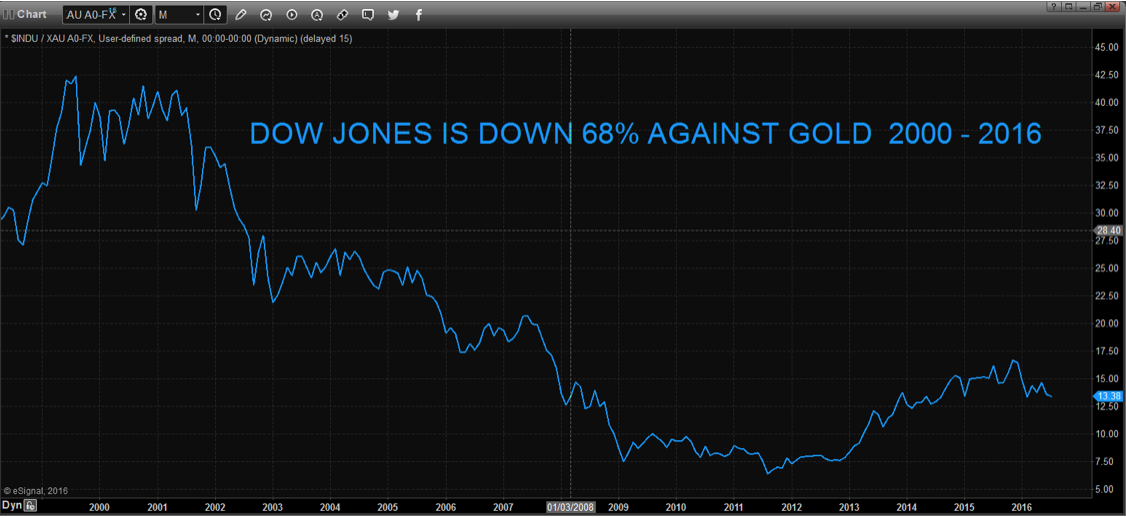

Les actions – un mauvais investissement en termes réels

Étant donné que les gouvernements font ce qu’ils peuvent pour cacher la mauvaise gestion de l’économie, très peu de gens voient la dévastation totale de la valeur de la monnaie papier. De plus, la plupart des banques ne comprennent pas l’or. Vu qu’elles ne peuvent engranger des commissions sur de l’or physique, elles n’ont pas d’intérêt à en offrir à leurs clients. Elles leur proposent plutôt d’investir dans des actions et des fonds avec lesquels elles peuvent s’enrichir. Pas une seule banque ne dira à ses clients que, en termes réels, les actions ne vont pas bien du tout. Vu que le Dow Jones a grimpé de 57% en termes nominaux depuis 2000, très peu d’investisseurs réalisent qu’ils ont perdu de l’argent en termes réels. Si on les mesure en termes réels comme l’or, les actions ont connu un siècle terrible, avec le Dow Jones qui a plongé de 68% par rapport à l’or depuis 2000. C’est la même chose avec les indices boursiers à travers le monde. Ils ont tous déjà perdu entre 60% et 85% par rapport à l’or et se dirigent vers une perte additionnelle de 70-95% dans les cinq à sept prochaines années. C’est difficile à réaliser pour les investisseurs, mais il s’agit de la conséquence inévitable de la plus grosse bulle d’actifs de l’histoire.

Comme je m’y attendais, le « Brexit » est le catalyseur qui déclenchera la chute de l’économie mondiale et du système financier. L’élite de l’Union européenne essaie désespérément de stopper l’effondrement de leur bureaucratie monolithique basée sur le désir de diriger l’Europe avec leurs structures mégalomaniaques. Elle veut punir le Royaume-Uni et a déclaré qu’il n’y aurait ni accords, ni concessions. Le problème est que le reste de l’Union européenne exporte beaucoup plus vers le Royaume-Uni que l’inverse. Alors, peu importe ce que ces politiciens non redevables disent, il y a un grand nombre de personnes et de sociétés en Europe qui dépendent des exportations vers le Royaume-Uni, et ils ne laisseront pas l’élite les empêcher en créant des obstacles inacceptables.

Les banques européennes ne survivront probablement pas

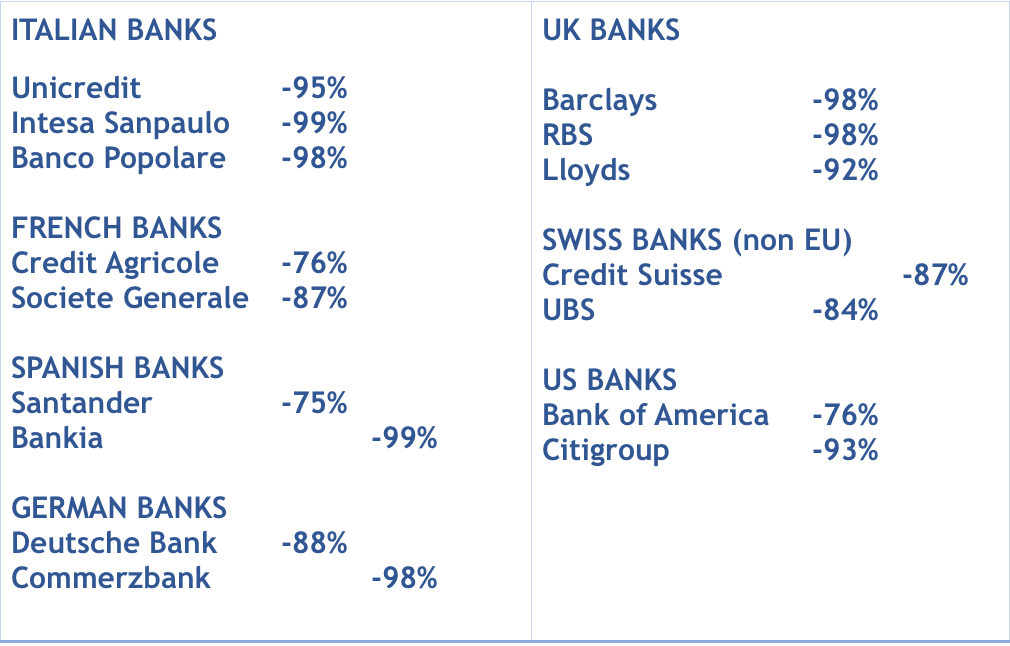

Mais le plus gros problème pour l’Union européenne et la BCE est le système bancaire européen, qui s'enfonce de plus en plus sur le chemin de la perdition. Entre 2000 et 2016, les banques européennes ont perdu presque toute leur valeur et il leur sera virtuellement impossible d’éviter la faillite.

Regardons uniquement la perte de valeur boursière de quelques-unes des grandes banques européennes et américaines depuis le début du siècle :

Les 16 grandes banques européennes et américaines ci-dessus ont perdu entre 75% et 99% de leur valeur, ces 16 dernières années. Quiconque détient des fonds dans ces banques devrait vraiment s’inquiéter, car des chutes de valeur d’actions de cette ampleur ne peuvent que mener à un seul résultat – LA FAILLITE !

Et maintenant, QE à l’infini

La faillite inévitable de ces banques pourrait être retardée brièvement, avec l’impression monétaire illimitée. Mais ajouter plus de dette ne fera qu’ajouter des problèmes et ne sauvera pas le système financier. Étant donné qu’il s’agit des plus grandes banques de ces pays, il ne faut pas se faire d'illusions sur la survie des autres banques. L’ensemble du système financier est totalement interconnecté, et aucune banque n’échappera à ce qui frappera le système financier dans les années à venir.

Pour ceux qui ont investi dans une de ces banques, jetez un coup d’œil sur le graphique ci-dessous pour voir la différence avec une vraie préservation de la richesse :

Un investissement de 10 000 $ dans Citigroup vaudrait aujourd’hui moins de 3 000 $. D’autre part, un investissement de 10 000 $ dans de l’or physique vaudrait aujourd’hui 48 000 $. Si nous nous projetons dans quatre ou sept ans, l’investissement dans Citigroup n’aura probablement plus aucune valeur, tandis que l’or vaudra probablement dix fois plus, voire beaucoup plus encore, avec l’hyperinflation.

Pour les investisseurs qui ne sont pas protégés contre les évènements inévitables cités plus haut, il existe encore une dernière opportunité, mais cette fenêtre pourrait se refermer bientôt. L’or physique et l’argent sont une formidable assurance dans un monde où les risques sont sans précédent.

Source originale: GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.