L’or est un actif extrêmement singulier qui a dernièrement démontré des caractéristiques tout à fait remarquables. La mesure du risque pris en fonction des durées d’investissement permet d’optimiser idéalement sa stratégie dans le temps. L’or, contrairement à la plupart des actifs, possède une courbe de risque particulièrement stable, ce qui nous renseigne également sur la cyclicité de ce métal précieux. Les divers horizons d’investissement montrent des risques associés très différents. Il est donc important de saisir ici la nature réelle du métal jaune. En effet, l’or se distingue de l’ensemble des autres actifs par sa structure d’évolution et il est celui qui affiche les résultats les plus fascinants.

Courbe du risque selon l’horizon d’investissement

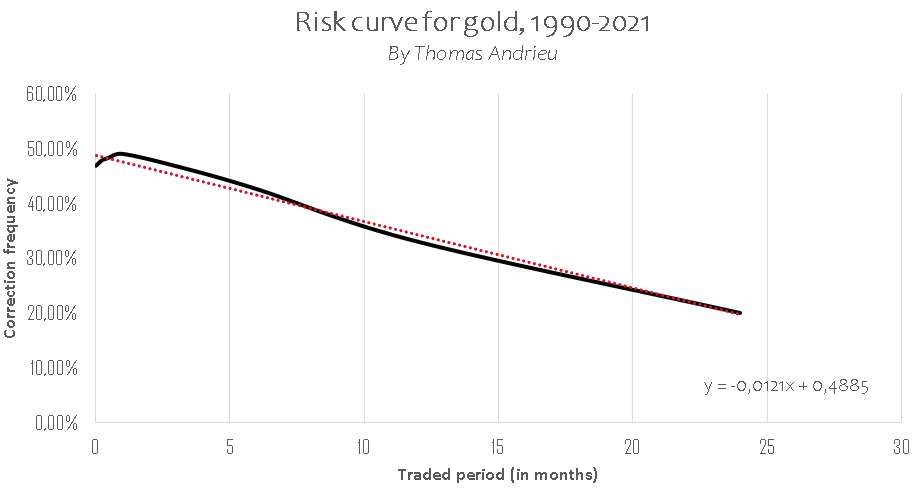

Le risque se mesure de manière temporelle (fréquence du risque) et intensive (grandeur du risque). Dans un premier temps, on mesure ainsi la fréquence des baisses qui prennent effet selon l’échelle de temps considérée (en mois). On calcule ainsi indépendamment la fréquence de correction sur des données journalières, hebdomadaires, mensuelles, etc… Nous obtenons ensuite le graphique ci-dessous pour la période de données 1990-2021. Cette courbe nous permet de déduire sur quel horizon d’investissement un investisseur va avoir un risque de perte plus ou moins fort (positions journalières, mensuelles, annuelles, etc.).

Avec une certaine surprise, on observe que la fréquence des corrections est très forte à court terme et devient maximale au bout d’un mois. En effet, la fréquence de perte journalière mesurée depuis 1990 est de 46,8%, contre une fréquence de perte de 47,8% en hebdomadaire et jusqu’à 49% en période mensuelle. Ainsi, se positionner régulièrement sur l’or avec des perspectives de moins d’un mois revient à s’exposer à un risque relativement élevé.

La fréquence des baisses diminue ensuite à partir d’un horizon de temps de plus d’un mois. Sur 3 mois, la fréquence de baisse redescend à 46,7%, et 42,6% dans un horizon de 6 mois. La fréquence des corrections permet ainsi de mettre en avant le fait que l’or devient particulièrement attractif à partir d’un horizon d’investissement autour de 6 mois minimum.

À long terme, la fréquence de correction faiblit plus fortement. Dans une perspective d’investissement annuel, la fréquence des baisses n’est plus que de 33%, puis 20% dans une perspective de deux ans. Enfin, on notera ainsi que la fréquence de correction diminue en moyenne de 1,2% à chaque fois que l’on garde l’or en portefeuille un mois supplémentaire.

On notera en outre que la loi des marchés veut que la courbe de la fréquence du risque soit plus de nature courbée que linéaire (voir partie suivante). Comme nous pouvons le voir sur le graphique, l’or suit une ligne décroissante de risque, ce qui en fait un actif plus intéressant sur le très long terme. Cela nous montre également le fait que les cycles haussiers et baissiers sont répartis de manière proportionnelle selon l’échelle de temps, ce qui est rare.

Intensité du risque selon la période d’investissement

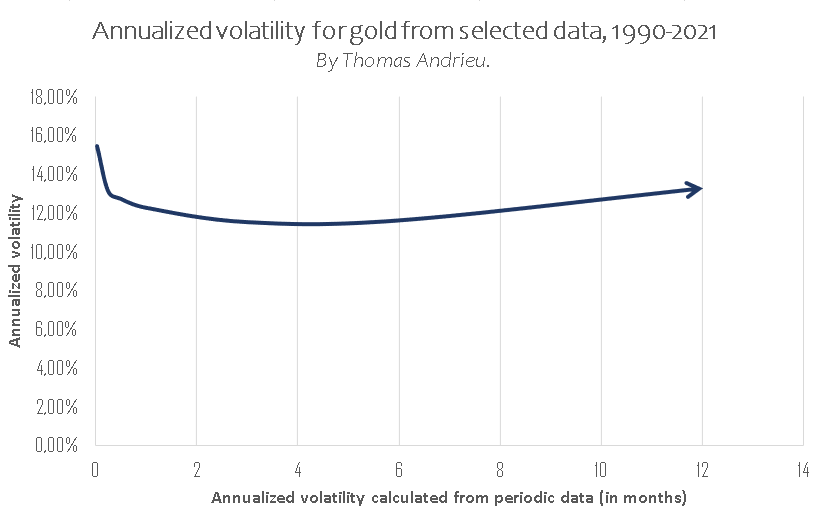

L’étude de la fréquence du risque est à mettre en perspective avec l’intensité du risque selon les périodes considérées. L’intensité des variations se mesure statistiquement par la volatilité. Depuis 1990, l’or a une volatilité moyenne annuelle que nous pouvons estimer à 13%. C’est-à-dire que plus de 2 variations sur 3 prennent effet 13% au-dessus, ou en dessous, du prix de l’or à l’instant donné. Une once d’or à 1750$ avec une volatilité annuelle de 13% signifie que l’or aura plus de 2 chances sur 3 de terminer entre 1522$ et 1977$ dans un an. Cependant, cette volatilité annualisée varie selon si l’on considère les données courtes (journalier, hebdomadaire, etc.) ou longues (mois, année, etc.).

Contrairement à la plupart des actifs, la volatilité de l’or à un comportement très particulier selon l’échelle de temps. La volatilité est plus forte à court terme sur l’or, tandis que la volatilité se stabilise dans une perspective d’investissement de deux à trois mois. En effet, on notera que la volatilité annualisée à partir des données journalières est assez forte avec 15,4%, contre près de 11,5% de volatilité annualisée à partir des positions trimestrielles (tous les 3 mois). Plus simplement, cela signifie que la volatilité journalière est près de 34% plus élevée que la volatilité que la volatilité trimestrielle.

À partir d’un horizon d’investissement de 3 mois, la volatilité réaugmente, ce qui est rare sur la plupart des actifs. Ce comportement singulier de hausse de la volatilité à long terme est à mettre en perspective avec la diminution de la fréquence des corrections dans le temps. Autrement dit, à partir de 3 à 6 mois, l’or suit des cycles toujours plus haussiers, mais également plus intenses. Passé un horizon d’investissement de quelques mois, la hausse de la volatilité de l’or est donc plus favorable que défavorable au cours du métal jaune. Dans tous les cas, la volatilité de l’or varie relativement peu et l’or demeure un actif avec une rare stabilité de l’intensité du risque.

La singularité de l’or

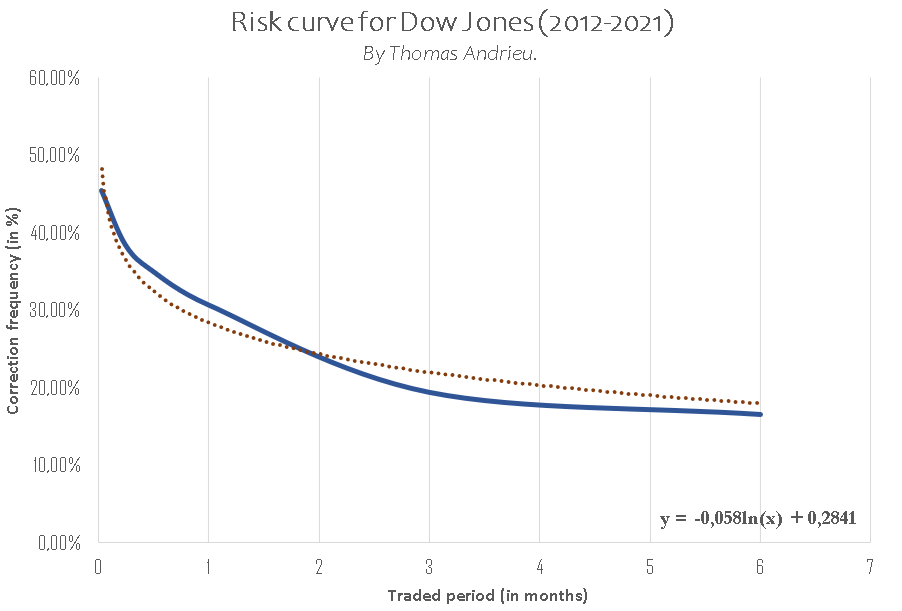

L’or est assurément un actif singulier au regard de cette étude statistique. D’une part, la fréquence des corrections suit normalement une courbe logarithme, comme c’est le cas pour le Dow Jones (voir ci-dessous). De son côté, la courbe du risque sur l’or est linéaire, ce qui traduit le fait que l’or est comparativement moins intéressant dans une perspective de quelques mois, mais inversement bien plus attractif à très long terme.

La fréquence de correction sur le Dow Jones tend vers 20% au bout de 6 mois seulement, contre presque deux ans pour l’or. Ainsi, l’or est mécaniquement bien plus attractif en matière de risque que les actions, passé une perspective de deux ans environ. Concernant la volatilité, c’est-à-dire l’intensité du risque, l’or réagit également de manière peu conventionnelle. La volatilité du Dow Jones suit globalement la courbe de fréquence du risque selon l’échelle de temps, ce qui est cohérent et génère des tendances plutôt mornes à long terme. À l’inverse, pour des actifs comme le Bitcoin, la volatilité augmente très fortement à long terme (des tendances à long terme avec des corrections moins fréquentes mais extrêmement intenses, ce qui génère des grands mouvements de tendance). L’or semble se situer entre les deux.

En effet, la volatilité de l’or est relativement très stable, et ce sur toutes les échelles de temps. L’or ne suit donc pas une tendance morne à très long terme, ni une tendance mouvementée. C’est une particularité propre à l’or. Tandis que les cycles haussiers prédominent assez fortement à long terme, leur intensité est équivalente à celle observée à plus court terme. Cela aboutit à une évolution particulièrement stable, où le seul paramètre de variation qui entre en jeu est presque la fréquence des cycles selon l’échelle de temps considérée.

Conclusion

En définitive, le précepte selon lequel il vaut mieux toujours acheter de l’or physique que de l’or papier semble s’avérer à travers cette étude statistique. L’or demeure un calcul de long et très long terme. En effet, les risques d’un investissement à court terme sur l’or sont assez élevés, en particulier dans une perspective de moins de 3 à 6 mois. Mais à plus long terme, les risques faiblissent plus fortement que sur la plupart des actifs, ce qui en fait un investissement très intéressant. Les cycles haussiers apparaissent sur des plus longues périodes, avec une récurrence parfaitement croissante et une intensité légèrement plus importante. C’est la raison pour laquelle l’or, au-delà des tumultes des spéculations ou de la clameur des actions, est un actif proprement singulier et attractif pour des horizons d’investissement longs.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.