Les ventes d’or observées la semaine dernière étaient une nouvelle attaque désespérée de la BRI et de quelques banques centrales, avec l'aide des banques de négoce d’or, pour manipuler le marché de l’or à la baisse. Plus de 40% de la production annuelle d’or a été vendue la semaine dernière, soit 1 000 tonnes. Pendant ce temps, le marché physique reste solide – j’y reviendrai plus loin.

Les banques centrales occidentales détiennent moins de 50% des quantités officielles

Évidemment, les vendeurs n’avaient pas d’or physique à vendre, alors ils ont vendu tout cet or sur le marché papier. Il aurait été totalement impossible pour eux d’effectuer cette transaction sur le véritable marché de l’or (le marché physique, évidemment). Les banques centrales occidentales n’ont pas d’or physique à vendre, et c’est pourquoi elles doivent fabriquer cet or papier afin d'inonder le marché. Au total, ces banques détiennent officiellement environ 23 000 tonnes d’or… je doute qu’elles détiennent ne serait-ce que la moitié de ce chiffre. Le reste a sans doute été vendu secrètement.

Aucune grande banque centrale n’a été auditée officiellement pour son or physique dans l'histoire moderne. L’or des États-Unis a été audité pour la dernière fois dans les années 1950. De vrais audits révéleraient non seulement que ces banques détiennent beaucoup moins d’or que ce qu’elles déclarent officiellement, mais également la position réelle de leurs prêts d’or. La majorité de l’or qu’il leur reste a été prêté sur le marché afin de déprimer le prix. Mais cet or ne reste plus dans les coffres des banques de négoce du LBMA comme par le passé. Au lieu de cela, les acheteurs d’or intelligents comme la Chine, l’Inde et la Russie, en prennent livraison. Ce qui est arrivé sur le marché physique, ces dernières années, est que les banques centrales ont continuellement épuisé leur stock physique en le vendant et le prêtant, la plupart des acheteurs venants principalement de l'Est.

Ce transfert de l’Ouest vers l’Est est la raison pour laquelle les gouvernements occidentaux et les banques centrales sont désespérées pour maintenir le prix de l’or le plus bas possible. L’or officiel n’est plus détenu par les occidentaux, ce qui le rendait facile à contrôler. L’or est acheté par des pays et des gens qui comprennent sa valeur. Ces nouveaux acheteurs savent aussi que l'or constitue la meilleure protection contre la destruction totale de la monnaie-papier qui a lieu dans notre monde infesté de dettes. Ces pays qui achètent de l’or ne sont pas des vendeurs d’or.

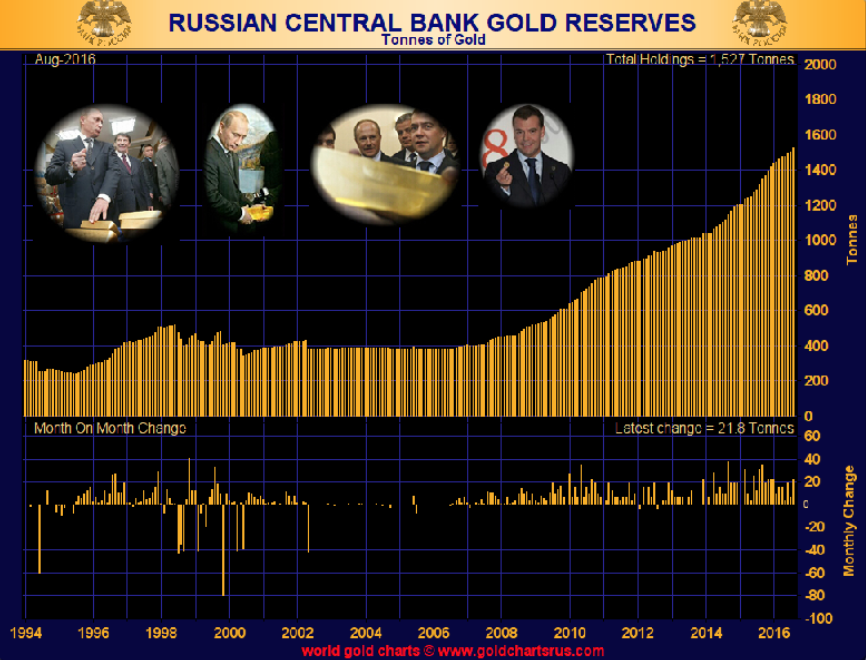

La Russie accumule de l’or malgré les difficultés économiques

Par exemple, l’Occident s’est toujours attendu à ce que le gouvernement russe vende son or à chaque fois qu’il rencontre des difficultés économiques. Mais si nous jetons un coup d’œil sur le graphique ci-dessous, nous voyons que les choses sont bien différentes. Depuis 2006, les réserves d’or de la Russie ont quasiment été multipliées par quatre.

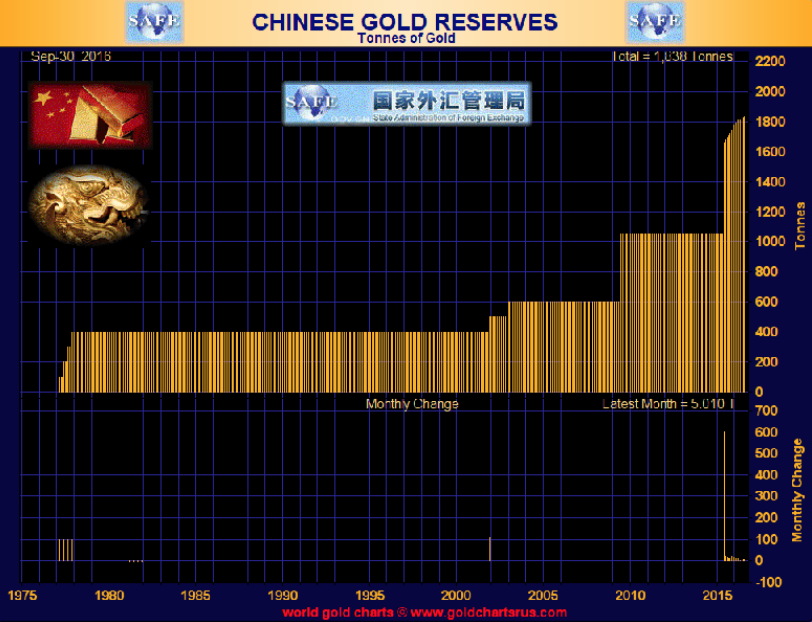

Et c’est la même chose en Chine. Les réserves officielles de la Chine ont plus que quadruplé depuis 2006, pour atteindre 1 800 tonnes.

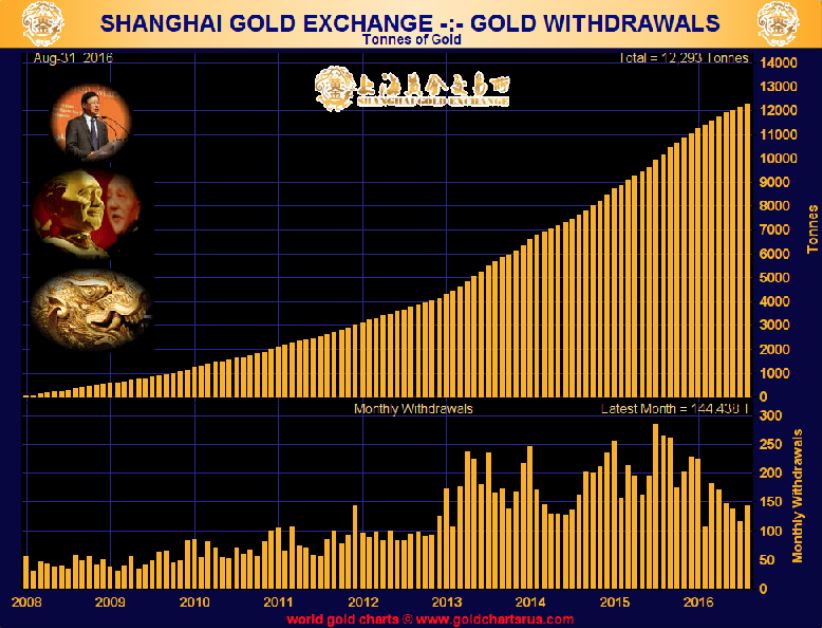

La Chine a accumulé plus d’or que n'importe quel pays

Étant donné que la Chine a produit et importé plus de 11 000 tonnes d’or depuis 2009, on suppose que les réserves officielles sont substantiellement plus élevées que les 1 800 tonnes déclarées officiellement. Elles pourraient atteindre entre 8 000 et 12 000 tonnes, ce qui serait plus élevé que les 8 000 tonnes officiellement détenues par les États-Unis.

l’or papier est déversé, les achats d’or physique continuent

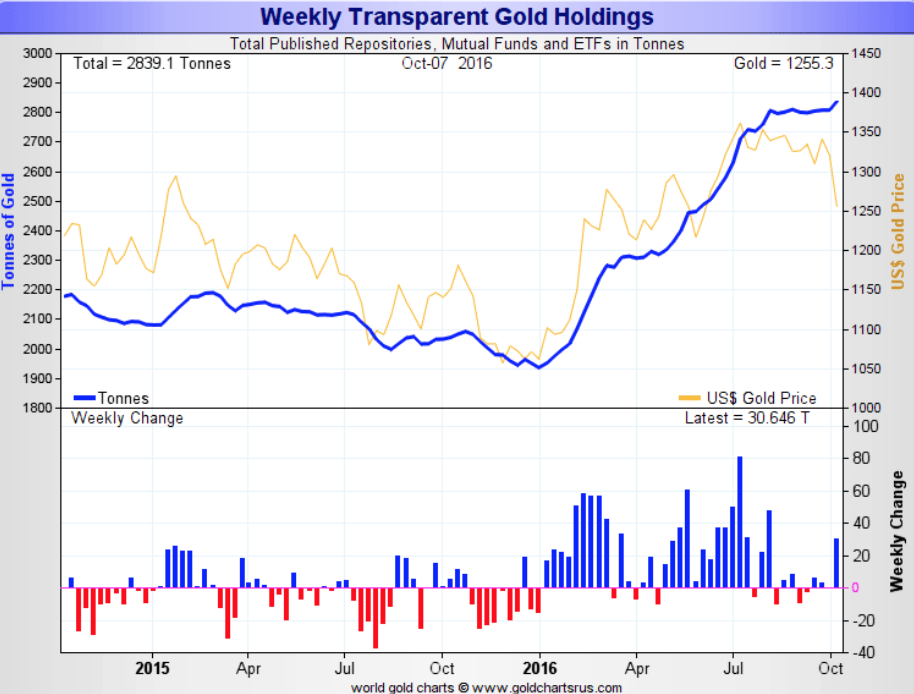

Tandis que l’Occident déverse de l’or papier sur le marché, l’Est achète de l’or physique. C’est exactement ce qu’il s’est passé la semaine dernière. L’or a perdu près de 100 $ à cause de ventes massives d’or papier. Mais quelque chose de différent a eu lieu sur le marché physique : les fonds mutuels et les ETF ont acheté plus de 30 tonnes d’or physique, la semaine dernière. Au total, ces fonds ont augmenté leurs réserves de plus de 46% cette année, soit 900 tonnes, pour atteindre 2 840 tonnes. Comme nous pouvons le voir dans le graphique ci-dessous, ces fonds ont continué d’acheter beaucoup d’or durant toute l’année. Lorsque l’or a subit une correction de 100 $ en mai, leurs réserves d’or ont continué d’augmenter.

Tandis que ceux qui spéculent sur l'or sont nerveux à cause de cette nouvelle attaque sur le marché papier, ceux qui veulent préserver leur richesse y voient plutôt une réelle opportunité d’augmenter leurs positions d’or physique.

Nous observons la même chose dans notre entreprise : nos clients achètent beaucoup d’or, car ils comprennent que nous assistons à une autre attaque désespérée de la BRI et de quelques banques centrales, avec l'aide des banques de négoce d’or (bullion banks). Lorsque ce groupe déverse la moitié de la production annuelle d’or physique dans un laps de temps très court, il sait qu’il peut, temporairement, faire baisser le prix. Les banques, évidemment, peuvent créer des quantités illimitées d’or papier sans valeur et le vendre à des acheteurs qui ne comprennent pas les énormes risques qu’ils prennent. Mais, à un certain moment, les détenteurs d’or papier réaliseront qu’ils ne peuvent s’en débarrasser, à n'importe quel prix que ce soit. À ce moment-là, le prix de l’or physique grimpera de centaines de dollars en un seul jour.

L’attaque de la semaine dernière n’a pas à nous inquiéter outre mesure, même si nous subissons un peu plus de pression. Nous avons vu ce genre de manipulation à plusieurs reprises dans ce marché haussier qui, à date, dure depuis 16 ans et qui devrait durer encore au moins cinq ans, voire bien plus.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.