Dan Popescu : Bonjour. Au nom de GoldBroker.com, j’ai aujourd'hui le plaisir d'accueillir David Morgan. David Morgan est un analyste des métaux précieux et est diplômé en finances, économie et ingénierie. Il est le fondateur du site internet Silver-Investor.com, il écrit le Morgan Report, et vient de publier un nouveau livre, The Silver Manifesto. Bonjour David.

David Morgan : Bonjour Dan.

Dan Popescu : J’ai ici le livre… j’ai eu la chance d’en faire une première lecture rapide, et je suis très impressionné. Je vous poserai quelques questions, plus tard, à ce sujet. Mais, tout d'abord, que pensez-vous du marché actuel ? Il semble que l’or et l’argent grimpent tous les deux… ils ont inversé la tendance baissière, il y a deux semaines, et c’est l’argent qui a mené ce renversement. Qu’en pensez-vous ?

David Morgan : J'aimerais vous donner raison. Je suis frustré comme tous ceux qui suivent le secteur des métaux précieux, je suis frustré que les prix soient bas depuis si longtemps. Vous croyez que le plancher est atteint… moi, je croyais qu’il avait été atteint en novembre 2014… je ne parle pas du plancher depuis le début de ce marché, je parle des quatre ou cinq dernières années. Je peux me tromper, mais quand c’est l’argent qui bouge en premier, cela signale que nous sommes finalement sur le bon chemin.

Il y a toujours ce débat, à savoir si c’est l’or qui suit l’argent ou si c’est l’argent qui suit l’or… j’ai longtemps fait partie de ceux qui pensent que c’est l’argent qui mène la danse, mais avec toutes les nouvelles données dorénavant disponibles, les gens changent d'opinion et les marchés changent, et les données nous prouvent que, parfois, c’est l’or qui mène et, d’autres fois, c’est l’argent.

Je pense premièrement que, vu que l’argent mène cette fois-ci, nous avons probablement atteint le plancher, à court et moyen termes, et deuxièmement, nous allons certainement voir des prix plus élevés à long terme.

Dan Popescu : Certains disent, depuis quelques années, que l’or est différent de l’argent, que le ratio entre les deux ne fonctionne plus… qu’en pensez-vous ? Car il me semble que les deux se suivent… l'un guide l'autre… L’argent est, aujourd’hui, d'avantage un métal industriel, tandis que l’or est quasi uniquement un métal monétaire – je crois que seulement 10% de l’or est destiné à l'usage industriel – mais ils ont toujours une forte corrélation. Qu’en pensez-vous ?

David Morgan : Je crois que nous devrions nous en tenir aux faits. Et les faits démontrent qu’il y a une corrélation de 85% entre l’or et l’argent. C’est extrêmement élevé… une corrélation de 85% est extrêmement haute. On pourrait parler d’inflation, des craintes de déflation, des QE 1, 2 ou 3, de ce qu’a fait la BCE récemment… Cela n'a aucune importance. Comme de savoir lequel des deux a la meilleure performance, car ils sont extrêmement corrélés entre eux.

En ce qui concerne le ratio, on peut en parler en tant que fait : c'est un indicateur qui permet de savoir quel métal performe mieux que l'autre. Si le ratio baisse, jusqu’à un ratio or/argent de 35, cela signifie que l’argent a eu une meilleure performance que l’or. Au début du marché haussier, quand l’argent s’était effondré en 2003, le ratio était de 80:1. Aujourd’hui il se situe aux alentours de 70:1. Donc, sur cette période, l’argent a légèrement mieux performé que l’or. Je m’attends à ce que l’argent superforme l’or quand le marché aura enfin atteint son pic, mais ce n’est pas certain.

Mais encore, malgré cette cette corrélation, le problème avec l’argent est qu'il est très volatile et les pertes peuvent être tellement extrêmes qu'il est risqué de miser de grosses sommes. À moins que vous ne puissiez vous couvrir (hedge), ou que vous puissiez utiliser le ratio à votre avantage, ou que vous achetiez les deux métaux – ce que je recommande – alors vous aurez du mal, à moins d’être très habile, à jouer avec ces extrêmes, parce que les mouvements dans l’argent peuvent être violents, parfois.

Je crois vraiment que la plupart des gens devraient détenir les deux métaux, parce que, s’ils n’ont pas d’argent, ils manquent une extraordinaire occasion d’effet de levier (avec l’argent). Parce que c'est le modèle habituel et parce que la crise continue d'imprégner la conscience des investisseurs. Il y aura plus de gens sur le marché de l’argent que sur le marché de l’or à l’avenir, parce que l’or sera hors de portée des investisseurs moyens… Voilà mon avis sur le ratio or/argent et la corrélation entre l’or et l’argent.

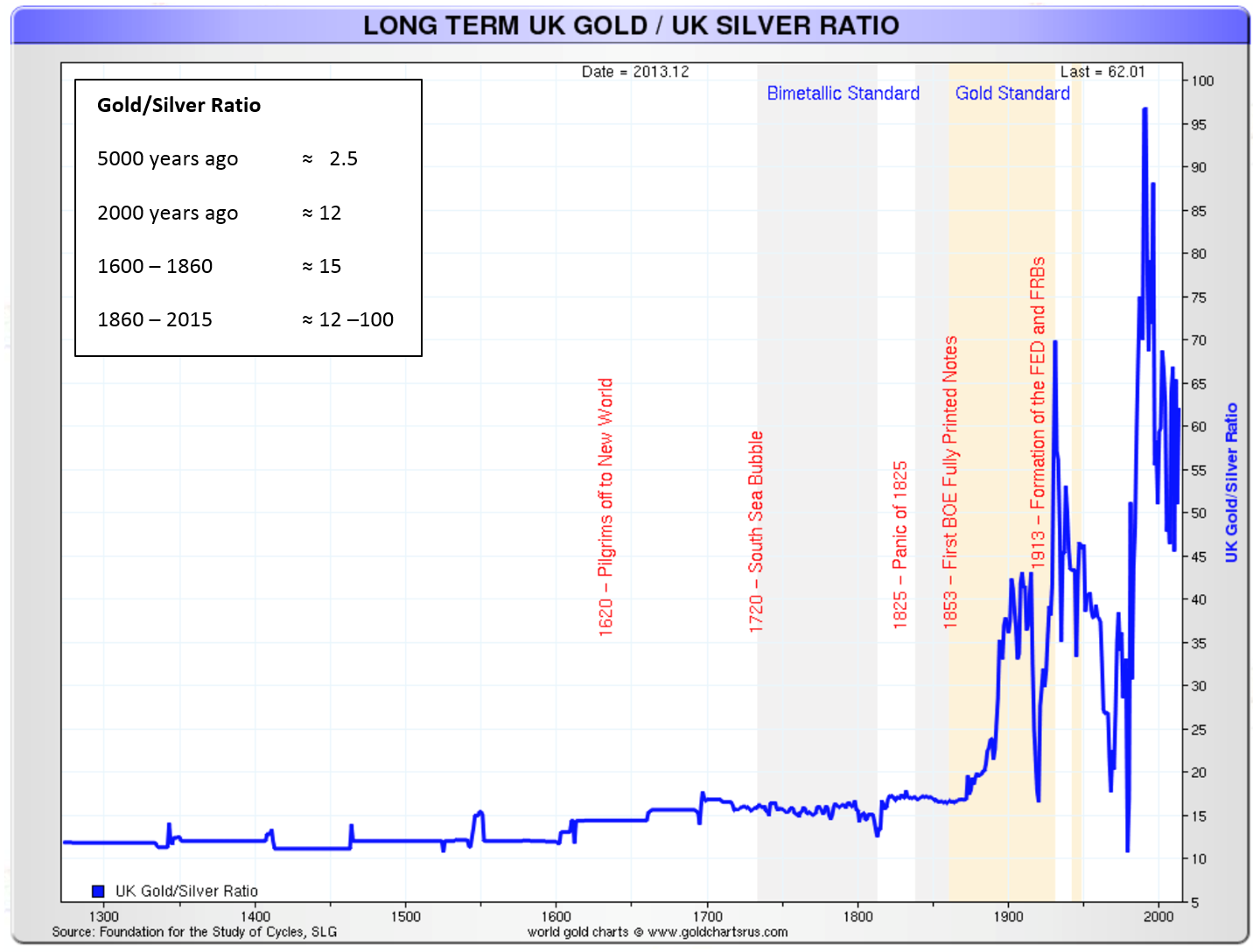

Dan Popescu : J’ai trouvé quelque chose d’intéressant dans votre livre… vous montrez un graphique, trois en fait, sur ce ratio, qui couvrent une période de plus de 5,000 ans. On y voit que le ratio était de 2,5 :1, il y a 5,000 ans, de 12:1, il y a 2,000 ans, d’environ 15 :1 entre les années 1600-1860… et ce qui est intéressant, sur le graphique de Roy Jastram, on voit qu'après 1860 le ratio devient incroyablement volatile, et qu'il passe de 12:1 à 100:1 ! Cela me semble incroyable… que pensez-vous de ce changement qui est en grande corrélation avec l’introduction des devises fiduciaires ?

David Morgan : Absolument. Ce point est très bien démontré dans ce premier graphique, de (inintel.)… et les deux autres, que j'ai emprunté à Franklin Sanders, un aficionado de l’argent, qui a écrit Silver Bonanza, au début des années 1900. Il affirme que, si vous mettez un très grand graphique dans un auditorium, que vous y tracez une ligne dont chaque pied (30cm) représenterait cent ans, vous obtiendriez 35 pieds pour 3,500 ans, et ce ne serait que dans le dernier pied de ce graphique que le ratio or/argent passerait au dessus de 15. Alors, réfléchissez à cela un instant… cela nous donne une perspective historique à long terme.

Durant des milliers d’années, ce ratio a été inférieur à 16:1, et ce n’est que ces 100 dernières années, à peu près, qu’il a grimpé au-dessus. Alors, ce que vous faites ressortir est très intéressant d’un point de vue académique, mais dans une perspective réelle, les gens n’ont pas cent ans pour apprécier vraiment cela… ce que j’essaie de dire, c’est que, pendant la plus grande partie de l'histoire monétaire, le ratio a été déterminé par les marchés et par la quantité d’or et d’argent extraite, plutôt que par un édit monétaire disant qu’il devrait être de 15.5:1, parce que c'est à ce niveau qu'il était mardi dernier, au moment ou je me suis pointé sur le marché… plusieurs indicateurs démontrent donc que l’argent est nettement sous-évalué par rapport à l’or.

Dan Popescu : Il y a un autre graphique intéressant dans votre livre sur la « bombe de la dette ». Cela m’intéresse parce que, quand je me suis à nouveau intéressé à l’or, en 2004, c’était à cause d’un article dans The Economist, qui parlait de la dette mondiale, qui m’a, en quelque sorte, réveillé, et je me suis demandé où j’avais été pendant tout ce temps ! Vous parlez de la dette mondiale et combinez à cela l’effondrement du dollar US et la remise à zéro monétaire… et certains exagèrent en disant que nous annonçons la fin du monde, quand il ne s’agit que d’une remise à zéro monétaire, en réalité. Pouvez-vous expliquer la relation entre cette bombe de dette, l’effondrement du dollar US, et l’or et l’argent ?

David Morgan : Je vais faire de mon mieux… Premièrement, il faut bien comprendre que, lorsqu’on parle d’effondrement financier, il s’agit de l’effondrement du système monétaire papier. Toute la richesse demeure… toutes les écoles, les églises, toutes les routes, toutes les usines, toutes les terres agricoles, toutes les digues, toutes les usines qui génèrent de l’électricité, que ce soit à partir du charbon, de l’hydro-électricité… elles restent toutes : c'est la richesse réelle. Donc, toute la richesse réelle demeure… elle ne disparaît pas, elle ne brûle pas, elle ne s’en va pas.

Qu’arrive-t-il alors ? Ce qui arrive, c’est qu’il y a un énorme problème monétaire, ou une crise fiscale, si vous voulez, autour d’un système monétaire qui ne fonctionne pas. Une remise à zéro de ce système est nécessaire. Nous avons été témoins d’une telle chose après la Seconde guerre mondiale, avec les accords de Bretton Woods, quand le dollar américain est devenu la devise de réserve mondiale. On assiste aujourd’hui à un changement avec la création de la banque asiatique d'investissement pour les infrastructures (AIIB) et la banque des BRICS. Plusieurs pays ont intégré la banque de développement des BRICS, ce qui démontre un changement d’attitude envers la structure monétaire de ce système dominé par l’empire anglo-américain depuis plusieurs décennie. C’est ce qui arrivera. Est-ce certain ? Non, je ne le sais pas, mais c’est définitivement dans cette direction que nous allons, tout pointe en cette direction. Il arrivera la même chose que lorsque la livre sterling a perdu son hégémonie : le pouvoir a été transféré aux États-Unis.

Historiquement, le pays qui possédait le plus d’or a toujours été celui dont la devise était prédominante. Aujourd’hui, cela pourrait être la Chine… car nous ne savons pas vraiment combien d’or la Chine a accumulé – elle en garde jalousement le secret – et combien elle en achète… mais il est pratiquement certain que les États-Unis ne possèdent pas la quantité d’or qu’ils disent avoir, et que les Chinois en ont plus qu’ils ne le disent officiellement.

Le pouvoir est en train d'être transféré de l’Ouest vers l’Est, je le dis depuis plusieurs années, mais un effondrement financier ne signifie pas un effondrement de l’économie physique. L’économie physique reste… cela sera un gros problème pour certains, car des devises vaudront moins que d’autres, certaines s’effondreront, et l’or et l’argent grimperont substantiellement. Il y aura des pleurs et des grincements de dents, de la misère et de l’angoisse pour beaucoup de monde, mais néanmoins, les humains sont équipés pour la survie… ils survivront, ils trouveront une façon.

Et, dans les coulisses du pouvoir, « ils » ont certainement un plan B… à savoir si cela fonctionnera comme ils le prévoient, c’est autre chose, mais les gens sont équipés pour la survie, ils trouveront une façon de s’en sortir… si on les laisse tranquilles, qu’on ne leur dicte pas leur conduite, ils s’en sortiront de manière pacifique. Parce que c’est lorsque des gens qui ont soif de pouvoir veulent réglementer et tout contrôler, dans leurs moindres aspects, ce que les autres peuvent ou ne peuvent pas faire, que nous avons une situation comme celle que nous vivons actuellement… un combat pour le pouvoir, rien ne les arrêtera… ils ont cette attitude guerrière, ce qui mène finalement aux guerres de toutes sortes, comme nous le voyons depuis longtemps.

Dan Popescu : La semaine dernière, la France a instauré de nouvelles règles pour contrôler l'argent liquide… j’ai travaillé dans l’industrie bancaire, aux États-Unis et au Canada, dans les années 90, et on nous demandait de vérifier en interne tout ce qui dépassait $10,000… et, depuis le 11 septembre 2001, si vous faites plusieurs transactions (pour un total supérieur à 10,000$), il doivent aussi le signaler… et maintenant nous voyons la France qui le fait, en limitant les paiements en liquide à 1000 euros… mais en France, les transactions d’or doivent également être déclarées… et je lisais ce matin les données de la Suisse… on a tendance à croire que tout l'or qui transite par la Suisse est ensuite transféré en Asie et en Chine, mais il y a quand même beaucoup d’or qui reste en Suisse, vu qu’il y a beaucoup de coffres construits en Suisse. Pensez-vous qu’aux États-Unis – vous y vivez – il y aura une forme de contrôle sur les transactions d’or et d’argent ?

David Morgan : C’est possible… ces gens sont tellement assoiffés de pouvoir et de contrôle qu'ils en deviennent imprévisibles. Et l’argent, c’est le pouvoir. S’ils contrôlent la monnaie, ils contrôlent une grande partie de la base de ce pouvoir. C’est vraiment ce dont il s’agit. Et l’or, ils ne veulent pas reconnaître ou admettre qu’il constitue la monnaie suprême… mais ça l’est. Ils feront tout ce qui est en leur pouvoir pour garder ce contrôle… Alors, est-ce que cela pourrait arriver aux États-Unis également ? Cela a des chances d'arriver.

D'un autre côté, nous faisons face à un effondrement probable… c’est une certitude mathématique. Nous sommes à un moment très intéressant dans l’histoire monétaire… que diable pourraient-ils bien faire pour s'en sortir sans trop de dommages ? Il me semble que, plus ils veulent avoir le contrôle sur nos transactions financières, plus le système devient lui-même incontrôlable… ils essaient de garder le pouvoir, mais le système est en train de perdre son pouvoir.

Dan Popescu : On parle beaucoup de manipulation de l’or et de l’argent… est-ce que les deux manipulations sont reliées, ou bien l’or est-il surtout manipulé par les gouvernements, et l’argent par les banques ?

David Morgan : Non, ce sont les deux… les deux sont manipulés. Comme je l’ai dit, ils ont une très forte corrélation, 85%. Si l’or était manipulé seul, vous ne pourriez pas avoir cette forte corrélation sans que l’argent ne soit aussi manipulé. Si l’argent décollait tout seul et atteignait des sommets sans que l’or ne fasse la même chose, les participants au marché se poseraient de sérieuses questions et se diraient que quelque chose cloche car, d’habitude, ils bougent ensemble. Alors, que l’on l’admette ou non, ils ont une forte corrélation. Pour manipuler l’or il faut aussi manipuler l’argent, et vice-versa, c’est ainsi… selon moi, ils sont manipulés tous les deux.

Pour certains, l’argent représente le talon d’Achille de tout cela, parce qu’il est en dehors du système financier, tandis que l’or fait partie du système financier, officiellement un peu, mais beaucoup non-officiellement, parce que plusieurs pays importants accumulent de l’or, veulent de l’or, suivent l’or, possèdent de l’or, en ont en réserve, etc. Et l’argent ne remplit aucun de ces rôles… donc il est plus difficile à contrôler que l’or.

Dan Popescu : J’ai vu des données sur l’achat de pièces en Europe et aux États-Unis… et il semble qu’aux États-Unis, on préfère les pièces d’argent aux pièces d’or, tandis qu’en Europe, on achète plus de pièces d’or que de pièces d’argent. Vivant aux États-Unis, est-ce ce que vous voyez une préférence pour les pièces d’argent ?

David Morgan : Oui, c’est vrai… mais ce n’est pas vraiment basé sur la préférence. Ce que je veux dire, Dan, c’est qu’en Europe, vous êtes pénalisé avec l’argent, car il y a une taxe sur la valeur ajoutée (TVA) dans la plupart des cas. Et parce qu’il y a cette taxe, cela décourage les achats d'argent. Alors, si je veux acheter des métaux précieux et que je passe en revue les avantages et les inconvénients, je peux voir que l’argent présente un meilleur potentiel haussier que l’or, mais si, pour s'en procurer, il faut ajouter une taxe de 17% à la revente, à laquelle on ajoute une commission d’environ 3% pour le vendeur, cela fait 20% de plus… tandis que si vous regardez l’or, il n’y a pas cette prime à payer, cette TVA… vous allez choisir l’or.

Je crois qu’ils le font exprès. Je veux dire… il n’existe pas beaucoup de matières premières qui ont cette situation négative… en d’autres mots, sur une, il y a cette TVA, et sur l’autre, il n’y en a pas, et je trouve cela très intéressant, personnellement.

Dan Popescu : David, c’est tout le temps dont nous disposons. Au nom de GoldBroker.com et en mon nom, merci beaucoup, et bonne année d’or et d’argent pour vous!

David Morgan : Merci Dan, tout le plaisir était pour moi.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.