Dans les journaux, on peut lire le plus grand nombre d’idioties au sujet de l’or. On dit que l’or a besoin d’inflation pour grimper. On dit aussi que l’or évolue à l’opposé du dollar. C’est vrai parfois, mais pas toujours. La relation entre les deux n’est pas mathématique.

On dit que l’or profite des taux d’intérêts réels négatifs. C’est vrai. Mais pourquoi sont-ils négatifs ? Parce que nous traversons une période de crise corrective du cycle précédent et parce que les banques centrales tentent de relancer l’économie avec des taux directeurs au plancher, en dessous du niveau de l’inflation.

On dit que l’or profite de l’impression monétaire et que si les planches à billet de la Fed tournent moins vite, l’or est amené à chuter. Alors si c’est le cas, pourquoi l’or n’a-t-il pas profité de l’augmentation énorme de la masse monétaire entre 1980 et 2001 ?

Parce que le monde de l’ingénierie financière et l’argent-dette pouvaient repousser toujours plus loin les limites du système, avant que la dette ne heurte un mur et que les premières lézardes apparaissent. Le cycle correctif n’était pas encore arrivé, mais tout est resté en mémoire, tout s’est accumulé jusqu’à l’heure des comptes, qui a commencé autour de 1999-2001.

Si vous êtes faux dans le cycle, vous êtes faux dans votre investissement. Vous pouviez parier tout ce que vous vouliez sur l’or en 1995, même si son juste prix théorique aurait dû être de $1281, il restait désespérément à $380. Et le présent cycle correctif sur les économies occidentales a réveillé le cours de l’or… jusqu’à récupération de sa pleine valeur et jusqu’à la purge de tous les excès du cycle précédent, ce qui est encore loin d’être le cas !

Le cycle correctif baissier sur les actions (en valeurs corrigées de l’inflation et en terme de valorisation P/E) a des chances de se terminer plus tard que le cycle correctif haussier sur l’or. Durant le précédent cycle correctif, l’or avait touché un sommet en 1980 et les actions un point bas en 1982.

Je pense que le dollar va entrer dans sa phase terminale de rejet en tant que devise de réserve mondiale à partir de 2015 et que la Fed ne pourra rien faire pour le sauver, puisque, contrairement au cycle correctif des années 70, la Fed ne pourra pas relever aussi massivement les taux d’intérêts. L’or entrera alors en phase d’accélération finale de son marché haussier. La Fed risque de devoir augmenter le rythme de ses planches à billets, et le prix théorique de l’or risque de dépasser largement les $3400…

Pourquoi l’or ne va pas être entraîné dans un krach comme en 2008

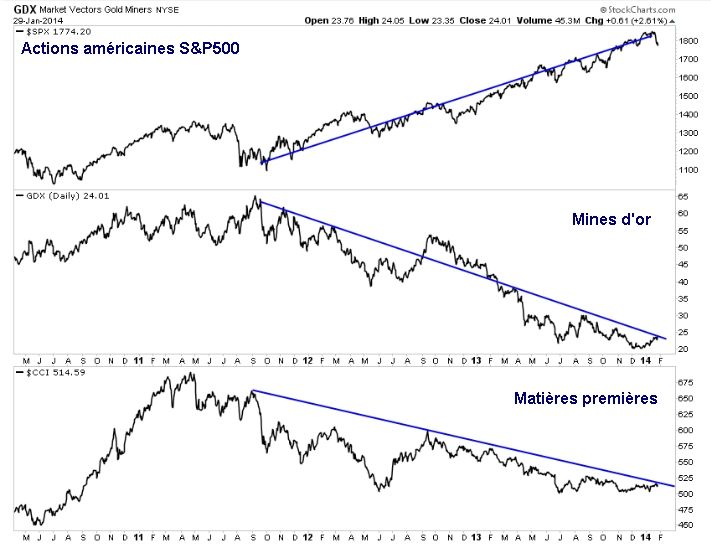

En 2008, l’or et les mines d’or avaient évolué dans le même sens que les actions depuis 2003, tandis que depuis 2011, ces secteurs ont évolué en sens opposé. En 2008, des hedge funds et beaucoup de mains faibles jouaient l’or à la hausse, tandis qu’en 2013, non seulement les hedge funds et les mains faibles ont déjà été éjectés, mais ces derniers ont pris des positions « shorts » (vendeuses) massives sur l’or ! A mon avis, il n’y a donc aucun risque pour que l’or et les mines d’or soient entraînés dans une nouvelle course au cash comme durant le krach de 2008.

A cette époque, l’or avait subi deux forces contraires : des achats par l’argent intelligent (orienté long terme), en vertu de son caractère de valeur refuge, et en même temps des ventes de la part d’acteurs spéculatifs qui subissaient des appels de marge, et devaient réunir davantage de liquidités pour rester solvables dans un marché qui se retournait contre eux. Dans un premier temps, l’or et les mines avaient lourdement plongé à cause de ces liquidations forcées, mais ensuite ils avaient vite récupéré leurs pertes.

Un nouveau marasme sur les actions produirait cette fois une hausse directe du cours de l’or par tous ceux qui l’ont vendu en 2013 en croyant que la crise était définitivement enterrée, et qui voudraient reprendre leurs positions. De plus, les fonds spéculatifs qui sont positionnés pour profiter de la baisse du cours de l’or (et ils sont nombreux !) devraient inverser leurs positions dans l’urgence et participeraient malgré eux à alimenter la hausse, avec un effet possible de « short squeeze », une sorte de vague dévastatrice pour tous les acteurs positionnés « short », c’est-à-dire vendeurs.

La période la plus comparable à la situation actuelle est celle du marché haussier des actions qui s’est terminé en 2000. On voit bien que lorsque le renversement a été effectué, les mines d’or, qui sont pourtant des actions, ont suivi leur propre chemin.

>> LIRE LA PARTIE 5: LE CREUX DE CE MARCHÉ BAISSIER INTERMÉDIAIRE DE L'OR A DÉJÀ ÉTÉ TOUCHÉ

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.