Après un quatrième trimestre difficile en 2016, dans un contexte de resserrement des taux et d'un dollar américain plus fort, l'or semble reprendre son essor dans ce premier trimestre. Graphiquement, le tableau commence à sembler un peu plus constructif et le thème de la "réflation", stimulé davantage par les anticipations de dépenses plus élevées en matière d'infrastructure et de réductions d'impôts aux États-Unis, a également profité à l'or en ce début d’année.

D'un point de vue technique, le point bas à 1045.40 $, atteint juste avant la première hausse de la Fed en décembre 2015, semble significatif et apporte maintenant un support à moyen terme, comme indiqué par le canal des prix dans le graphique ci-dessous.

La zone, qui correspond aussi au retracement de 50% de la tendance haussière entre juillet 1999 et septembre 2011, posa une résistance importante en 2008 ainsi que pendant une grande partie de 2009. Suite à la rupture à la hausse, le niveau devint un support solide sur le pullback au début de 2010. Une autre raison soulignant l’importance potentielle de 1045.40 $ est la présence d'une divergence haussière du RSI, signalée par les lignes bleues. Les divergences indiquent souvent des inversions de tendance et sont des signaux très utiles pour les analystes techniques et les investisseurs contrariens.

Source: StockCharts.com

Un autre événement positif en termes d’évolution du prix de l’or est le croisement haussier des moyennes mobiles simples de 50 et 200 semaines pour la première fois depuis 2002. Cependant, ce signal n'est qu'une condition préalable à une nouvelle tendance haussière, et les résistances à 1275/1280 $ et surtout 1377.5 $ doivent encore être franchises avant de confirmer une rupture significative à la hausse. À plus court terme, les supports techniques se trouvent à 1211 $, 1177 $ et 1154 $. Seule une rupture en dessous de 1124.3 $ confirmerait une correction plus importante à 1045.40 $, ce qui se présente comme un support majeur à moyen terme.

En ce qui concerne la Fed, la probabilité d'une hausse en mars ayant atteint près de 80% à la clôture de vendredi dernier, une certaine pression des prix à la baisse avant la décision du 15 prochain n'est certainement pas inconcevable et pourrait être attendue. Comme l'a illustré le discours de Brainard du FOMC le mercredi, ainsi que plusieurs discours et commentaires d'autres membres du comité la semaine dernière (Kaplan, Harker, Williams, Lacker, Dudley, Mester, Powell et Yellen elle-même), le ton récent de la Fed a été plutôt hawkish, ce qui risque de peser sur les prix de l'or avant la décision et conduire à un test des supports techniques.

Toutefois, il est important de noter qu'une hausse potentielle de la Fed ce mois-ci ne se traduit pas forcément par la fin de la tendance haussière du prix de l’or depuis le début du cycle de resserrement. Depuis avril 1968 par exemple, pour n’importe quel mois donné de hausse des taux courts, le prix de l’or a aussi monté plus de 50% du temps. Bien que la prochaine hausse de la banque centrale américaine puisse indiquer une accélération potentielle du rythme du resserrement, le cycle lui-même n'implique pas nécessairement le carnage des prix de l'or.

Par exemple, pendant le cycle de resserrement entre juin 2004 et juin 2006, lorsque les Fed funds sont passés de 1% à 5.25%, le prix de l'or a grimpé de quelque 50%. Après la première hausse de ce cycle le 16 décembre 2015, les prix sont passés de 1071.5 $ à 1234.5 $ à la fin du trimestre suivant (1er trimestre 2016), pour un gain de plus de 15%. L'or est également remonté après la deuxième hausse de la Fed le 14 décembre 2017, quand le métal a cloturé à 1144.6 $, montant jusqu’à presque 1260 $ la semaine dernière.

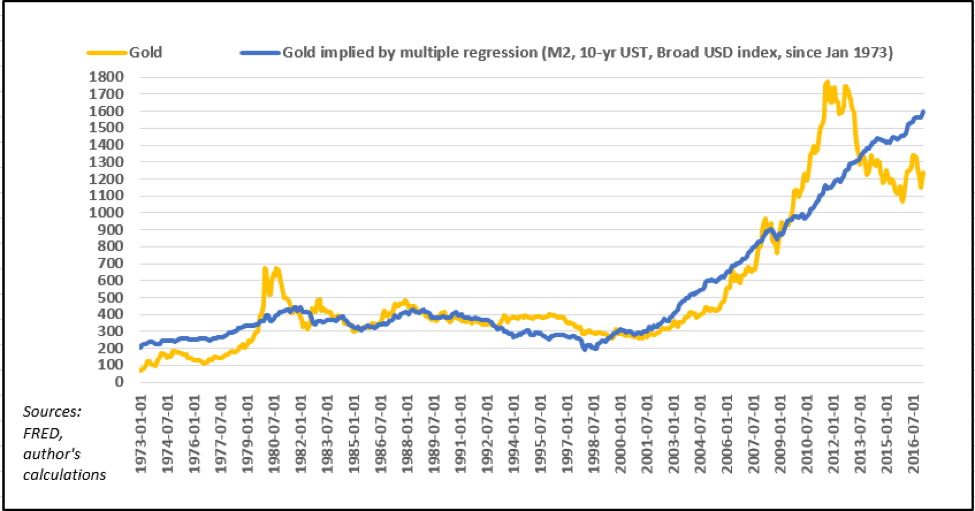

De plus, ici il s'agit d'un cycle de resserrement monétaire assez atypique. La masse monétaire est proche des niveaux record après trois cycles de Quantitative Easing, les taux demeurent à peu près à des niveaux historiquement bas et, surtout en raison de guerres commerciales potentielles et la perspective d'importants stimuli budgétaires, le dollar américain pourrait rester sous pression pendant "les années Trump". La combinaison de ces trois variables (M2, les taux de 10 ans du Trésor des États-Unis, et l'indice du "Broad dollar" de la Fed) constitue une mesure très intéressante permettant un repère pour les prix de l’or a plus long terme.

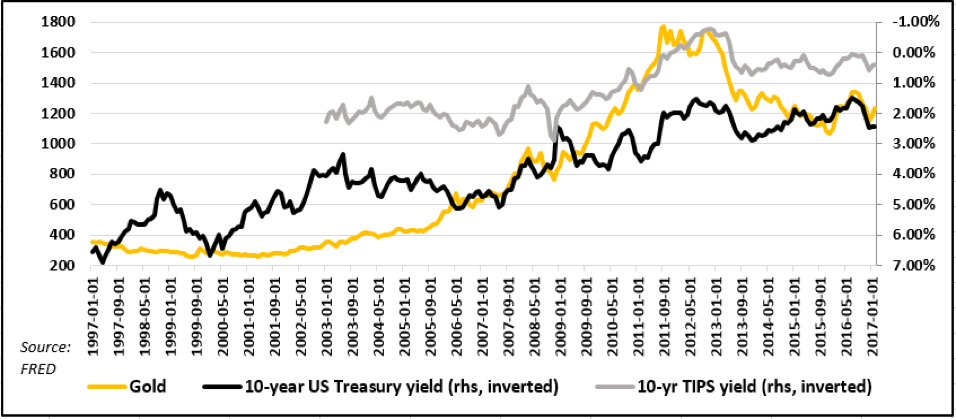

La corrélation négative entre l'or et le taux nominal à 10 ans au cours des 20 dernières années est particulièrement intéressante, tout comme la corrélation (aussi négative) entre les rendements réels et l'or au cours des 10 dernières années. À présent, les taux réels de 10 ans suggèrent que les prix de l'or pourraient être légèrement sous-évalués.

En prenant en compte une période plus longue et en utilisant le M2, le taux nominal à 10 ans et l'indice "Broad dollar" comme variables indépendantes depuis janvier 1973, une régression linéaire multiple, statistiquement significative, indiquerait en ce moment le prix de l'or autour de 1600 $.

Peut-être plus important, cet indicateur ne présente aucun signal d’inversion de tendance en ce moment, ce qui suggère un environnement toujours positif pour l'or. Autrement dit, la pression baissière avant la Fed peut fournir des opportunités intéressantes à court terme pour les investisseurs qui cherchent à acheter de l'or avec un horizon à plus long terme.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.