Au cours des dernières semaines, le déluge de commentaires hawkish (bellicistes) émanant des banquiers centraux d'économies développées a poussé les taux d’intérêt à long terme vers le haut, impactant clairement le cours de l'or. Lors du forum annuel de la BCE à Sintra, au Portugal, le président Mario Draghi a parlé d'un renforcement et d'un élargissement de la reprise de l'économie mondiale, qui soutient les forces de relance naissantes en Europe. Lors de la même conférence, le gouverneur de la Banque d'Angleterre, Mark Carney, a évoqué la possibilité d'atténuer les mesures de stimulation monétaire si les capacités productives inutilisées continuent de s'effriter. Les commentaires du gouverneur Stephen Poloz concernant l'absorption de la capacité excédentaire au Canada ont été perçus comme un indice d'une hausse imminente des taux, effectivement réalisée la semaine dernière.

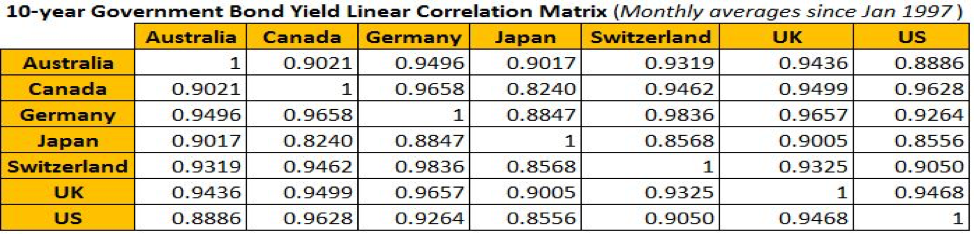

L'effort concerté, stimulé par le regain d'optimisme concernant la reprise économique mondiale après une année de 2016 plutôt médiocre, a eu un impact notable sur les taux, alors que les prix des obligations mondiales ont enregistré des baisses significatives. Les taux des obligations d'État à 10 ans ont considérablement monté aux États-Unis, au Canada, en Allemagne, au Royaume-Uni, en Suisse et même en Australie, où la banque centrale s'est clairement abstenue de faire des commentaires hawkish. Cela s'explique évidemment par la très forte corrélation entre les marchés obligataires des économies développées, comme indiqué dans la matrice ci-dessous.

Sources: FRED, RBA, BoC, ECB, BoJ, SNB, BoE, calculs de l'auteur

La correction du marché obligataire a été telle que le cours de l'or a baissé malgré la dépréciation initiale du dollar américain, ce qui a temporairement contrarié la corrélation négative à long terme entre la devise et le métal précieux. Pour certains observateurs, le mouvement a rappelé le "taper tantrum" de 2013, lorsque le prédécesseur de Janet Yellen à la tête de la Fed, Ben Bernanke, avait signalé une possible réduction du programme de rachat d'actifs de la banque centrale ("tapering"), provoquant une crise ("tantrum") sur le marché obligataire sous la forme de retraits massifs qui avaient entraîné une flambée des rendements des bons du Trésor américain à 10 ans, de 1,66 % en mai à près de 3% en septembre.

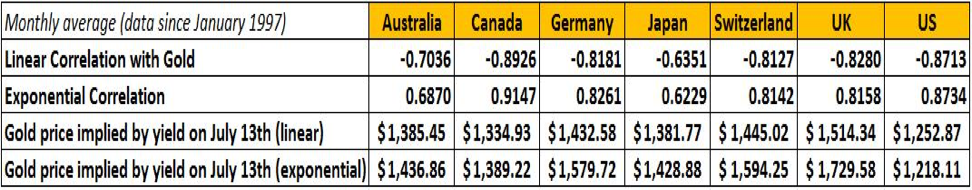

Cependant, malgré la récente liquidation des obligations, à l'exception notable des bons du Trésor américain à 10 ans, les niveaux actuels des rendements obligataires dans le monde demeurent compatibles avec des prix de l'or beaucoup plus élevés. Cela pourrait tout simplement être une indication que les rendements obligataires sont trop bas, en particulier par rapport aux bons du Trésor américain, même si, de la même manière, un resserrement potentiel des écarts de taux d'intérêt suggèrerait un dollar américain plus faible à venir. Le tableau ci-dessous montre les corrélations linéaires et exponentielles entre le métal précieux et certaines des principales obligations mondiales au cours des 20 dernières années, ainsi que les prix de l'or en USD qui seraient compatibles avec les niveaux de taux actuels. Notez que le rendement des obligations du Canada à 10 ans, qui sont davantage corrélées à l'or que les bons du Trésor américain, suggèrent des prix de l'or à près de 1390 $ sur la base exponentielle. Au Royaume-Uni, bien que certainement influencé par une incertitude encore plus grande émanant de Brexit, les niveaux actuels sur les obligations à 10 ans sont compatibles avec un cours en USD proche de 1730 $.

Sources: FRED, RBA, BoC, ECB, BoJ, SNB, BoE, calculs de l'auteur

À l'avenir, la question cruciale pour l'or est de savoir dans quelle mesure les principales banques centrales pourront parvenir à une "normalisation", très recherchée mais probablement hors de portée, de la politique monétaire. En d'autres termes, la pression exercée sur les prix de l'or découlant de rendements plus élevés dépendra des niveaux où les taux d'intérêt atteindront le pic de ce cycle de resserrement et si ces niveaux approchent ceux des cycles précédents. En fin de compte, cela dépendra certainement de la force et de la durabilité de cette reprise naissante et des soi-disant forces de relance, ainsi que de savoir si les taux de croissance et d'inflation reviendront à des niveaux plus "normaux".

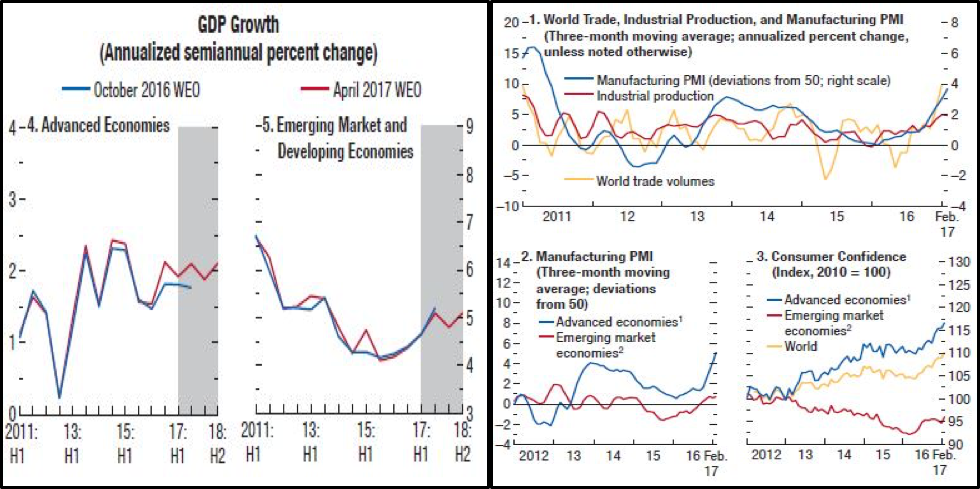

Il y a certainement eu des signes d'amélioration des données économiques mondiales depuis l'année dernière, quand la croissance des marchés émergents s’est avérée être la plus faible depuis 2009. La croissance mondiale est clairement repartie depuis le premier semestre de 2016, suite à la reprise du commerce, de la production industrielle et des investissements, tant sur les marchés développés que les marchés émergents, comme l'a souligné le FMI lors de sa réunion d'avril. Les principaux indicateurs économiques de l'OCDE laissent présager d'autres progrès au cours des 6 à 9 prochains mois dans la plupart des grandes économies, ce qui donne une motivation supplémentaire aux banques centrales pour commencer à sortir des politiques monétaires extraordinairement accommodantes.

Source: IMF World Economic Outlook April 2017

Le légendaire Sir John Templeton aurait déclaré : « Les quatre mots les plus dangereux en matière d'investissement sont "cette fois c'est différent" ». Une maxime bien connue des investisseurs, qui est souvent associée aux bulles et précède généralement une crise. La politique monétaire non conventionnelle consécutive à la crise financière, avec une dette record et des taux d'intérêt négatifs dans plusieurs pays, a conduit l'économie mondiale et les marchés financiers en "terra incognita". La Fed devrait commencer un long processus de réduction de son bilan d'ici la fin de l'année, alors que la BCE devrait commencer à diminuer son assouplissement quantitatif l'année prochaine. La "normalisation" de la politique monétaire, bien que plausible, pourrait se révéler être un projet chimérique sans une croissance et une inflation beaucoup plus forte. Sans cela, les rendements des obligations mondiales à long terme devraient rester inférieurs à ce qui serait considéré comme "normal" dans les cycles précédents, et la pression à la baisse sur les prix de l'or pourrait être plus faible que par le passé.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.