Egon von Greyerz a commenté trois graphiques importants pour la confiance des investisseurs ayant investi dans l'or et l'argent.

« La semaine dernière, nous avons parlé de tous ces nuages qui se profilent à l’horizon. On voit que des discussions sur la guerre monétaire sont à nouveau d'actualité. Abe, le Premier Ministre japonais, fait tout ce qu’il peut pour dévaluer le yen et, donc, il va forcer le Japon à imprimer des quantités illimitées de monnaie.

Bien sûr, le président de la Bundesbank, Weidmann, s’est mis à critiquer le Japon en l’accusant de lancer une guerre monétaire. Il a aussi dit que leur politique monétaire était totalement inacceptable. Plusieurs autres personnes se sont joints à la critique : le patron de la UBS, qui était le précédent président de la Bundesbank, et Mervyn King de la Banque d’Angleterre.

Ils disent tous que l’on ne peut avoir une politique délibérée de destruction de l’économie d’un pays par la dévaluation de sa monnaie. Mais c’est exactement ce que font tous les pays. Ce n’est que du théâtre de la part des politiciens, parce que le jeu-même consiste à dévaluer les monnaies...

La dette, dans la plupart des pays, a augmenté de manière exponentielle. L’an dernier, en Europe, presque tous les pays ont augmenté leur dette. S’ils n’augmentent pas la dette, les leaders politiques seront mis à la porte. Rajoy, le Premier Ministre espagnol, a remporté une victoire écrasante, il y a un an. Maintenant, avec l’austérité, sa cote de popularité est descendue à 15%. Donc on voit bien que l’austérité ne fonctionne pas.

Aussi longtemps que ces pays continueront à avoir des déficits, il est garanti que les monnaies continueront de décliner en termes réels, autrement dit vis-à-vis l’or. En 1965, Charles de Gaulle donna un discours superbe dans lequel il déclarait que la plupart des pays acceptaient que le dollar soit aussi bon que l’or. Il a dit que cela amènerait les États-Unis à s’endetter massivement.

De Gaulle a dit : « Un système monétaire doit être basé sur une base monétaire indiscutable, qui ne porte la marque d’aucun intérêt particulier. Quelle base ? En vérité on ne voit pas qu'il puisse y avoir réellement d'autre étalon que l'or. » C’était en 1965.

Quelques années plus tard, de Gaulle exigea que les États-Unis paient leur dette à la France entièrement en or. Évidemment, comme nous le savons, cela a forcé Nixon à mettre fin à la convertibilité du dollar en or en 1971. Cela a marqué le début de l’expérience monétaire actuelle et de l’explosion de l’impression monétaire dans le monde, et cela va s’accélérer dans les années à venir.

Le tableau ci-dessous nous montre que l’or a presque septuplé depuis 1999. Durant ces 13 dernières années, l’or a été en situation de surachat à quelques reprises. On l’a vu en 2006, en 2008, et encore en 2011. À chaque fois que l’or a atteint ces situations de surachat, nous avons eu une consolidation.

Comparée aux hausses précédentes, cette consolidation est relativement limitée. Je crois qu’elle est terminée, selon moi. Toutes les moyennes mobiles importantes se sont rapprochées du prix de l’or, qui est prêt à s’envoler.

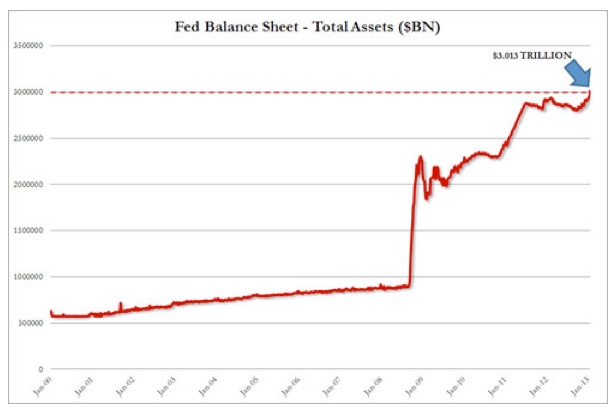

Les bilans de toutes les banques centrales continuent de gonfler. J’ai inclus un tableau du bilan de la Fed (voir ci-dessous). Le bilan de la Fed a maintenant dépassé les $3 mille milliards. C’est un montant absolument énorme. Le total des emprunts est maintenant de plus de $3.1 mille milliards.

La Fed continue à imprimer de la monnaie pour financer les déficits. Mais également pour financer le système monétaire et en atténuer la nature précaire. On a vu une consolidation du bilan de la Fed l’an dernier, comme pour l’or. Mais maintenant, comme vous pouvez le voir sur le tableau ci-dessus, il remonte, et attendons-nous à un prochain mouvement à la hausse du bilan de la Fed.

C'est un schèma de Ponzi parfait, avec les banques centrales qui achètent la dette des gouvernements. Mais, comme tous les schèmas de Ponzi, il échouera... il échouera lamentablement. Ils imprimeront constamment de la nouvelle monnaie pour financer la dette et, comme ce phénomène s’accélérera, nous verrons cette hyperinflation dont je parle depuis des années.

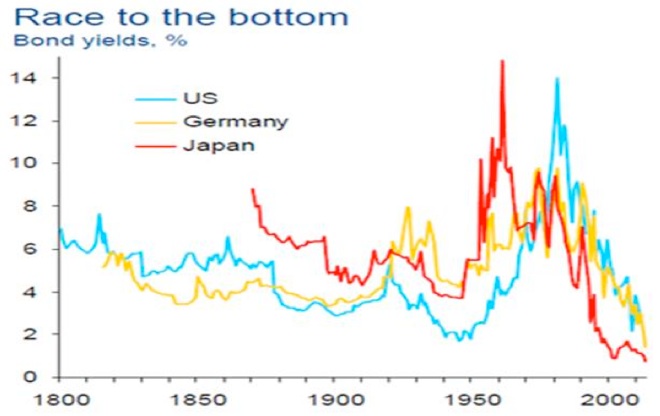

Il n’y a pas que les monnaies qui sont dans une course vers le bas; il y a aussi les taux. Le prochain tableau est très intéressant : il nous montre les taux de rendement des obligations pour les États-Unis, l’Allemagne et le Japon. Ce tableau couvre 200 ans et il montre que les taux sont à leur plus bas historique (voir le tableau ci-dessous).

Ceci va à l’encontre de toutes les lois économiques. Il est totalement insoutenable d’avoir une expansion illimitée du crédit en même temps que des taux bas, cela n'a aucun sens. Quand les emprunts sont élevés, les taux doivent l’être également. C’est la loi de l’offre et de la demande.

Mais les gouvernements et les banques centrales ont temporairement suspendu les lois économiques en manipulant les taux de façon artificielle. Cela ne peut durer, c’est absolument garanti. Vu que les gouvernements ne peuvent repayer leurs dettes avec la monnaie d’aujourd’hui, le prix des obligations va chuter dramatiquement.

Alors les taux grimperont... et ils grimperont beaucoup plus haut que ce que l’on voit sur le tableau ci-dessus, plus haut que le pic des taux de +/- 15%. »

Si on analyse l’or et l’argent, nous avons vu une petite correction avant que ces deux métaux ne redécollent. On voit que la manipulation à court terme se poursuit. Mais la poursuite de la hausse de ces deux métaux précieux est inévitable.

Tous ceux qui opèrent sur le marché physique se rendent compte qu’il y a une très forte demande, que ce soit pour les pièces ou pour les lingots. J’ai mentionné plus tôt que la prochaine cible pour l’or sera de $4,500, et de $150 pour l’argent. A terme, de nombreux zéros se rajouteront au prix de l'or à cause de l’hyperinflation que nous allons subir.

Les investisseurs achètent de l’or et de l’argent pour se protéger de la destruction des monnaies papier. À l’heure actuelle, les investisseurs devraient comprendre qu’ils doivent acheter de l’or ou de l’argent physique et qu’ils doivent l’entreposer en-dehors du système bancaire. »

Source originale: Kingworldnews

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.