"Les foules, comme les moutons, sont aussi sûres que les bergers qui les dirigent."

Si le berger est fou, la foule l'est aussi.

Aujourd'hui, les bergers des banques centrales mènent la grande majorité des investisseurs au bord du précipice monétaire. Cela est facile à prévoir, malgré le fait que la plupart des modèles de prévision sont terriblement défectueux.

LES ÉCHECS DES MODÈLES DE PRÉVISION

Quelle que soit l’opinion que nous avons de la récente élection présidentielle américaine, nous pouvons tous convenir que les sondeurs professionnels et leurs algorithmes avancés se sont lourdement trompés en anticipant une "vague bleue" et une large victoire des démocrates...

Qu'il s'agisse de prédire les taux de mortalité du Covid-19, le résultat d'élections politiques, la croissance du PIB, les budgets, les recettes fiscales ou l'orientation du marché, les experts et leurs analyses ont toujours échoué dans leurs prévisions à court terme.

La Banque mondiale, par exemple, prévoit que le PIB mondial augmentera de 4% en 2021, malgré les dommages évidents de la crise sanitaire sur les économies mondiales.

Cette même Banque mondiale a également avoué que la dette mondiale s'élevait désormais à 260 000 milliards $. Cela signifie que le ratio dette mondiale/PIB est désormais supérieur à 3:1, ce qui rend ces prévisions de croissance totalement absurdes.

LA COMMUNICATION FANTAISISTE DE LA BANQUE CENTRALE

Quant aux banques centrales, qui impriment de la monnaie à partir de rien pour acheter des dettes souveraines indésirables, elles projettent elles aussi des solutions miraculeuses aux problèmes d'endettement, par ailleurs colossaux, en créant davantage de dettes.

Comment cette dette sera-t-elle payée ? Tout simplement avec de l'argent créé en un clic.

Cela vous semble un peu trop beau pour être vrai pour l'avenir économique ?

Le bilan de la Fed américaine en matière de prévision des récessions est de 0 sur 10, mais cela ne l'a jamais empêché de faire des projections inexactes et contradictoires :

“Nous ne connaîtrons pas d’autre crise financière de notre vivant" ― Janet Yellen, printemps 2018

“Je crains donc que nous puissions avoir une autre crise financière.″ ― Janet Yellen, automne 2018

"Il n’y a aucune raison de croire que ce cycle ne puisse pas se poursuivre pendant encore un certain temps, voire indéfiniment.” ― Jerome Powell, 2018

“Le budget fédéral des États-Unis est sur une trajectoire insoutenable" ― Jerome Powell, 2019

Dans le "nouvel anormal" post 2008 des déficits sans pleurs et des nouvelles théories embarrassantes qui soutiennent que la création monétaire illimitée ne mènera jamais à l'inflation, les prévisionnistes fantaisistes se sont employés à remplacer la raison par la folie.

PRÉVOIR LA FIN ?

Mais peut-on vraiment prédire correctement l'économie, ainsi que les mouvements du prix des actions à court terme ?

Ma réponse est un "oui" et un " non" catégoriques. Pourquoi ?

Parce que certaines choses, comme le mouvement complexe d'une montre suisse, sont fiables et donc prévisibles ; alors que d'autres phénomènes, comme la folie des foules et leur préférence pour la fantaisie, ne le sont pas.

LA CONFIANCE N'EST PAS PRÉVISIBLE

La grande majorité des investisseurs, par exemple, ont une foi presque aveugle dans les banques centrales siégeant dans des locaux imposants et dirigées par des gens sophistiqués.

Il est plus difficile de mesurer cette foi, ainsi que la perte inévitable de cette dernière, que de réparer une Rolex. En fait, c'est impossible à anticiper, même lorsque des preuves objectives suggèrent que les experts se livrent à une folie.

Depuis 2009, les banques centrales et les décideurs politiques n'ont rien fait d'autre que de tenter de masquer les dégâts en utilisant de la monnaie artificielle pour acheter des reconnaissances de dette indésirables, puis en annonçant le résultat comme étant du "capitalisme de marché libre", ou pire encore, une "relance".

Ignorer une telle absurdité à cause d'une foi aveugle est en soi une sorte de folie, et la folie, à l'instar du Covid-19, est ce qui se répand le mieux parmi les foules.

Aujourd'hui, une grande partie du monde est devenue financièrement malade, et la plupart des gens l'ignorent.

CERTAINES FORCES DU MARCHÉ SONT PRÉVISIBLES

Cependant, les investisseurs avertis, ainsi que ceux qui étudient l'histoire, les mathématiques et le bon sens, se tiennent depuis longtemps à l'écart de la foule.

Ils acceptent que les lois du marché, comme les lois de la physique, soient en réalité assez prédictives.

Par exemple, pas une seule fois dans l'histoire, un empire, un système ou un marché n'a réussi à empêcher un effondrement de l'économie, de la monnaie ou du marché en imprimant des quantités massives de fausse monnaie.

Pas une seule fois. Jamais.

L'école autrichienne, contrairement à la folie keynésienne de la dette poussée à son paroxysme, a compris depuis longtemps qu'une économie soutenue par la dette subirait des effets secondaires brutaux, causés par cette même dette.

Tout comme les physiciens ont découvert que pour chaque action il existe une réaction égale et opposée (F=MA), les économistes autrichiens comme von Mises ont compris que la formule était valable pour les forces du marché.

Pour chaque augmentation de la dette, il y a une baisse égale et opposée de celle-ci.

Étant donné que l'économie mondiale actuelle est exclusivement soutenue par les niveaux d'endettement les plus élevés jamais enregistrés dans l'histoire des marchés des capitaux, ne devrions-nous pas être confiants en notre capacité à "prévoir" une journée d'enfer pour nos marchés, nos économies et nos monnaies ?

Ou tel que von Mises nous a clairement avertis :

"Il n'y a aucun moyen d'éviter l'effondrement final d'un boom économique généré par l'expansion du crédit. La seule alternative consiste à faire en sorte que la crise arrive plus vite, par l'abandon volontaire de l'expansion de crédit, ou plus tard, impliquant ainsi une destruction finale et totale du système monétaire en question".

En bref, la réponse est donc oui, certaines choses sont prévisibles. 1+1 est toujours égal à 2, et les "reprises" basées sur la dette échouent toujours, tout comme les monnaies surévaluées.

Malgré ces faits objectifs, le fantasme actuel encouragé par les partisans de la MMT ainsi que par les politiciens et les banquiers centraux, du Japon aux États-Unis, est que de tels calculs économiques (y compris l'inflation) peuvent être transgressés par une planche à billets.

C'est de la folie.

Cette fantaisie à court terme explique pourquoi les économies s'effondrent alors que les marchés boursiers (qui bénéficient d'un refinancement artificiel de la dette à faible taux) aux États-Unis et ailleurs approchent de nouveaux sommets.

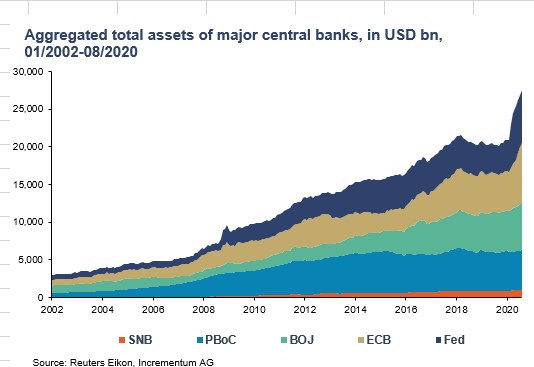

Ces sommets sont corrélés de manière quantifiable à l'impression monétaire mondiale tel que le montre le graphique ci-dessous :

Total agrégé des actifs des principales banques centrales, en milliards de dollars US, 01/2002 - 08/2020

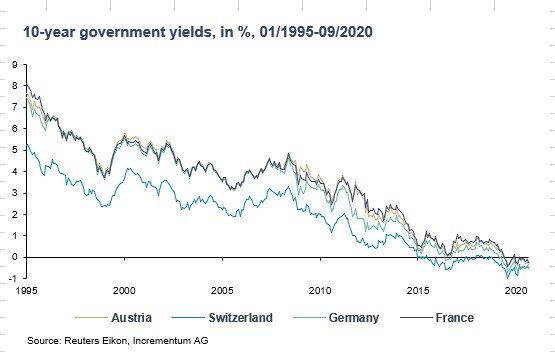

Les monnaies imprimées et fiduciaires sont utilisées pour pousser les prix des obligations à un niveau si élevé que les rendements des obligations (qui évoluent en sens inverse du prix) ont été si profondément faussés que pour la première fois dans l'histoire du marché, nous voyons des obligations à rendement négatif dans le monde entier :

Rendements des emprunts d'État à 10 ans en %, 01/1995-09/2020

De tels graphiques sont stupéfiants et devraient être un signal d'alarme universel pour tout observateur sensé des marchés mondiaux.

Encore une fois, croire le contraire, relève de la folie.

Mais tel que Mark Twain nous a avertis, les foules préfèrent souvent un fantasme réconfortant à un fait concret, et sont donc faciles à duper.

C'est pourquoi les responsables de la politique économique continuent à diriger une foule de moutons vers une falaise de dettes insoutenables payées avec des monnaies affaiblies qui détruisent leur richesse durement gagnée.

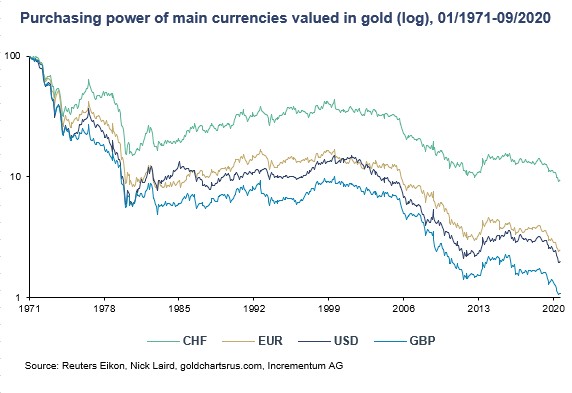

Le pouvoir d'achat inhérent à toutes les grandes monnaies s'effondre désormais chaque seconde lorsqu'on le compare à des mesures de valeur intemporelles comme l'or.

Le graphique suivant est important :

Pouvoir d'achat en or des principales devises (échelle logarithmique), 01/1971 - 09/2020

Pour résumer, les monnaies sont parmi les premiers dominos à tomber dans une économie mondiale artificielle soutenue par des niveaux grotesques de dettes payées par des niveaux tout aussi grotesques de création de monnaie fiduciaire.

Inévitablement, les économies et les marchés s'effondrent successivement avec leurs monnaies. Le remède historique à cette folie monétaire est l'or qui, loin d'être une "relique barbare" du passé, est une solution intemporelle pour l'avenir.

Encore une fois : cela est prévisible, cela peut s'anticiper.

Considérer de telles preuves tout en se voilant la face est une forme de folie. Ignorer les preuves, ou pire encore, les cacher ou les minimiser, est encore plus exaspérant.

La plupart des "journalistes financiers", par exemple, ont étudié le marketing plutôt que les marchés et ne sont guère des "sonnettes d'alarme" fiables.

Ils connaissent les techniques pour générer des clics, et tirent leurs analyses d'une requête sur Google plutôt que d'une compréhension élémentaire des forces économiques.

Pas un investisseur moyen sur dix (ou un "journaliste financier" moyen sur cent) a pris le temps d'étudier des graphiques simples comme ceux ci-dessus.

Cela explique malheureusement la propagation de la fantaisie ainsi que la folie des foules qui estiment que leurs monnaies, actions et obligations sont entre les mains sûres des experts.

Ces experts sont des tigres de papier, pas des lions de la finance. Pour l'instant, cependant, la foi dans leur politique folle se poursuit.

PRÉVOIR L'IMPOSSIBLE, SE PRÉPARER À L'INÉVITABLE

Mais pour combien de temps ?

Mesurer l'émotion humaine, la foi aveugle ou même la folie collective est une mission perdue d'avance.

L'élément émotionnel de l'économie mondiale est trop complexe pour être modélisé facilement et, à l'heure actuelle, la grande majorité des acteurs du marché font encore confiance aux "experts" en général et aux banques centrales en particulier, pour les sauver.

Les discours réconfortants du FOMC (Federal Open Market Committee) et les gros titres futiles sur les dernières actions technologiques ont remplacé l'économie de base, les mathématiques et l'histoire.

Dit plus simplement : la fantaisie a remplacé les faits.

Ni vous ni moi ne pouvons fixer la date d'expiration de cette confiance malavisée (mais éphémère) dans l'utilisation de la fausse monnaie pour payer des niveaux d'endettement record et des bulles d'actifs sans précédent dans l'histoire.

Mais comme le confirment à la fois l'histoire et les forces naturelles du marché, cette confiance prend fin lorsque les monnaies perdent leur valeur et que la folie des croyances des foules est remplacée par une foule folle, remplie d'investisseurs fauchés.

Ceux qui sont confrontés à des faits plutôt qu'à des fantasmes peuvent cependant se préparer au déroulement de l'histoire et des mathématiques sans avoir à se soucier du "timing" précis de ce qui est de toute façon inévitable.

À cette fin, le remède historique à la vague actuelle de folie politique a toujours été le même : les métaux précieux.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.