Les banquiers de la Fed doivent être très contrariés. Ils n’ont même pas commencé à relever leur taux directeur que les marchés paniquent déjà à la perspective de la fin du QE3, comme des drogués qui se sentiraient mal à la perspective d’une cure de désintoxication. La vérité est que la reprise économique est si fragile qu’elle ne peut plus se passer de shoots monétaires.

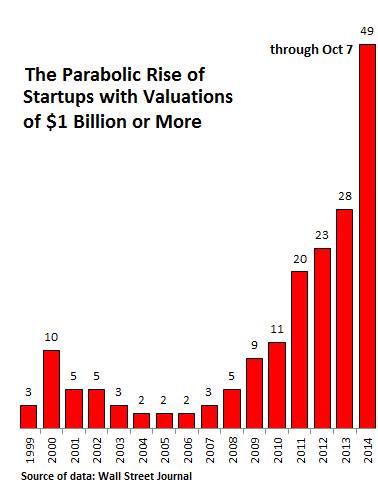

Le souffle de la spéculation, induit par des taux d’intérêts fixés beaucoup trop bas par la Fed et les autres banques centrales, est tel que même les dindes se sont mises à voler ! En 2014, l’euphorie boursière et la frénésie des introductions en bourse à plusieurs milliards ont atteint de nouveaux sommets. Les capitaux sont venus gonfler toutes sortes d’actifs, y compris les crypto monnaies. Lorsque la marée se retirera, on verra mieux qui se baignait nu. Ci-dessous, la hausse parabolique du nombre de startups avec une valeur de plus d’un milliard.

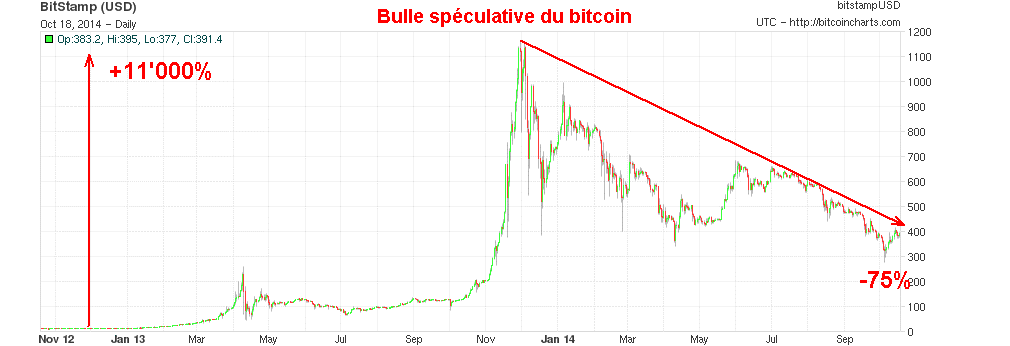

L’effondrement de la bulle du bitcoin peut être pris comme un indicateur avancé pour l’implosion à venir de la bulle sur les marchés actions, tout comme l’effondrement de la bulle sur les actions internet en 2000 a précédé le marasme boursier des années 2001 et 2002. Car ces petites bulles ne peuvent naître que dans un environnement de spéculation à plus grand échelle.

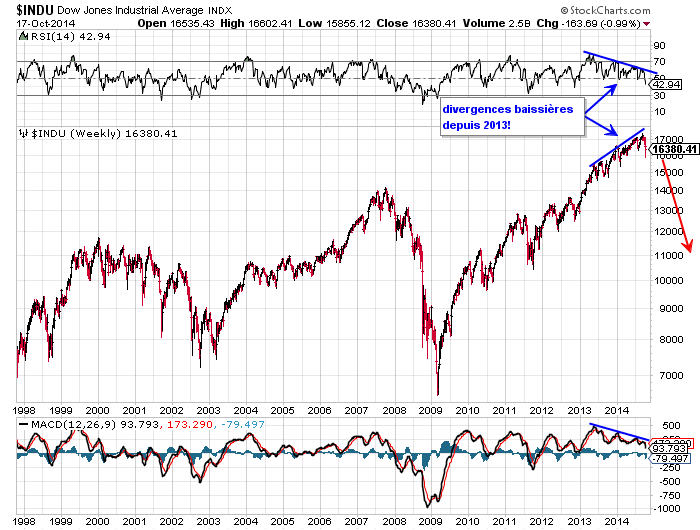

On peut aussi constater d’inquiétantes divergences baissières entre les indicateurs RSI, MACD et l’action du prix, sur l’indice Dow Jones en hebdomadaire, et ce depuis 2013 :

Selon la Banque des Règlements Internationaux à Bâle (Bank of International Settlements), les investisseurs sont devenus beaucoup trop complaisants et très vulnérables à la moindre hausse des taux. La banque a averti cet été que la situation de l’économie mondiale est sous beaucoup d’aspect plus vulnérable à une crise financière qu’elle ne l’était en 2007 ! Les ratios d’endettement sont beaucoup plus élevés dans le monde entier, comme si la leçon de la crise de 2008 n’avait servi à rien. La BRI est aussi inquiète des conséquences d’un resserrement du crédit qui pourrait conduire à un effondrement du marché obligataire, de façon violente et rapide.

Avec à présent beaucoup d’indices boursiers sous leur moyenne mobile à 200 jours, un signal d’alarme vient de retentir pour tous les participants à « Casino Wall Street ».

Concernant l’or, le support des $1200-$1180 a soutenu le prix, mais les mines d’or ont montré une étonnante faiblesse, refusant de suivre l’or dans son rebond de $70. J’ai observé une succession de séances durant lesquelles des vendeurs liquidaient leurs positions sur les mines de façon quasi ininterrompue, malgré la hausse du métal. En principe, une telle divergence entre les mines et l’or est un mauvais signal avancé, mais je pense que cette faiblesse pourrait être due à d’autres facteurs, comme des liquidations de hedge funds en difficulté, forcés de vendre des actifs pour des besoins de liquidité. En effet, avec la marée qui menace de se retirer, les hedge funds, fortement exposés aux leviers, font partie des premiers baigneurs nus qui partent en courant vers les cabines de plage !

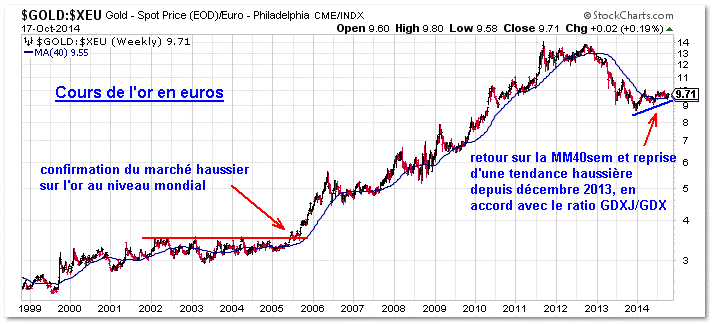

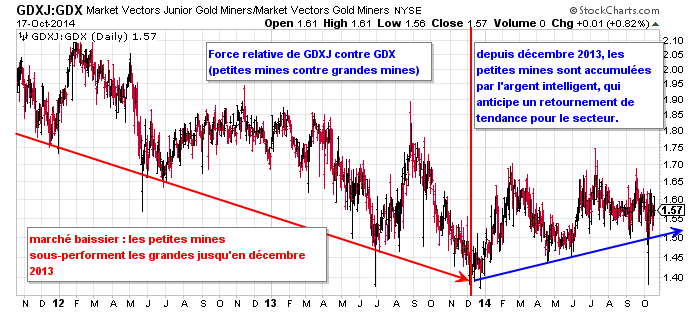

Ce qui me conforte dans cette explication est la meilleure tenue des petites mines GDXJ relativement aux plus grandes GDX depuis décembre 2013, et qui ne plaide pas pour une reprise du marché baissier sur les mines d’or.

L’évolution anti cyclique du secteur de l’or et des mines d’or depuis 2011, le sentiment qui tourne à la haine pour l’or et les mines, le niveau de compression des commerciaux net shorts sur le COMEX (voir mon commentaire du 20 sept), la hausse des taux reportée à une date lointaine et qui va peser sur un dollar suracheté, la faiblesse de l’économie mondiale, tout cela parle plutôt pour la proximité d’un support majeur pour l’or, l’argent et les mines associées.

Le dernier graphique nous montre un marché haussier sur l’or en termes d’euros, revenu au-dessus de sa moyenne mobile à 200 jours, et pouvant agir comme signal avancé pour la reprise du marché haussier sur l’or en termes de dollars. En 2005, nous avions la situation inverse, et nous attendions que le marché haussier sur l’or en termes d’euros parvienne confirmer le marché haussier sur l’or en termes de dollars.

Dans le processus de dévaluation compétitive des devises, les concurrents peuvent occuper alternativement la première place, mais toutes les devises finiront par rejoindre leur valeur intrinsèque, dès le moment où la capacité des Etats à rembourser leur dette sera sérieusement remise en cause par les investisseurs.

La confiance est actuellement au plus haut, autant envers la capacité de remboursement des Etats qu’envers la crédibilité des banques centrales, mais l’histoire nous montre que les pertes de confiance peuvent survenir très brutalement, surtout si les fondamentaux ont été longtemps occultés par des espoirs irréalistes sur les perspectives économiques.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.