Les fondamentaux de l’offre et de la demande d’or mondiale ont changé lors des dix dernières années, au moins.

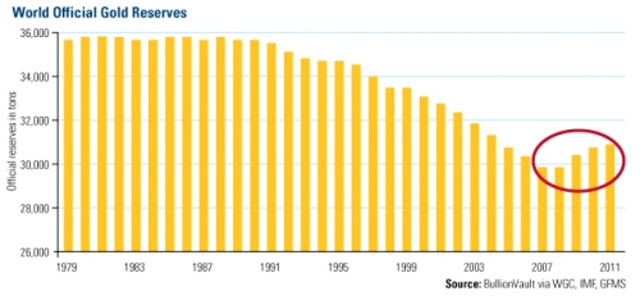

Les banques centrales, surtout en Occident, vendent l’or de leurs réserves depuis 1989. Le premier graphique ci-dessous montre le long déclin des réserves officielles des banques centrales pendant le long marché baissier, de 1979 à 2000, et même au début du marché haussier.

Il y eut un accord, appelé le Washington Agreement, en 1999, pour réglementer ces ventes officielles, après qu’une certaine banque centrale ait perturbé le marché.

"Selon cet accord, la Banque centrale européenne (BCE), les 11 banques centrales nationales participant à ce moment à la nouvelle monnaie européenne, ainsi que celles de Suède, de Suisse et du Royaume-Uni, s’entendirent pour que l’or reste un élément important des réserves monétaires mondiales et pour limiter leurs ventes à un maximum de 400 tonnes (12,9 million oz.) par an au cours des cinq années, de septembre 1999 à septembre 2004, soit 2,000 tonnes (64,5 million oz.) en tout.

Cet accord est survenue en réponse aux inquiétudes dans le marché de l’or, après que le Royaume-Uni eut annoncé que son Trésor allait vendre aux enchères 58% des réserves d’or de la Banque d’Angleterre (le Brown’s Bottom, jeu de mots anglais). Les Suisses s’apprêtaient également à des ventes significatives, l’Autriche et les Pays-Bas continuaient d’en vendre, en plus du FMI qui se proposait d’en vendre également. L’annonce du Royaume-Uni, en particulier, avait déstabilisé le marché parce que, contrairement aux ventes des autres banques centrales européennes ces dernières années, celle-ci fut annoncée à l’avance. Les ventes de pays tels la Belgique et les Pays-Bas ont toujours été discrètes, et annoncées après coup. Alors l’accord entre Washington et l’Europe était perçue comme une manière de garder les ventes européennes sous un certain niveau. "

Les spéculations vont bon train sur la raison qui a motivé Gordon Brown à faire cela, contre l’avis de ses propres conseillers, mais ce n'est pas le sujet de cet article.

La vente directe d’or par les banques centrales est différente de la location (leasing) d’or par ces banques, qui n’est souvent pas transparente et annoncée ouvertement. Dans ces opérations de leasing, les bullion banks paient un léger taux de location à la banque centrale en échange du droit d’utiliser cet or comme collatéral ou pour le vendre, contre promesse de le remplacer, après un certain temps, avec une prime. La quantité réelle des stocks des banques centrales qui ont été utilisés sur le marché par ces arrangements fait l’objet de controverses. Cette quantité n’est pas négligeable. Cet or a probablement été vendu ou utilisé autrement, et il doit être racheté pour être remplacé.

La possibilité est très grande que l’or en collatéral ait été réhypothéqué, ou ait servi plusieurs fois, avec plusieurs prétendants à sa possession. Il s’agit d’une pratique commune, que l’on appelle « réserves fractionnelles d’or ». La plupart du temps, cela prend la forme d’or « non-alloué » : un certificat de propriété vous est émis, mais sans identifier des lingots en particulier. Et, comme on l’a vu avec la faillite de MF Global, même avec de l’or « alloué », c’est-à-dire des lingots identifiés et payés, la propriété devient un concept philosophique dans lequel la possession n’est pas assuré à 100%.

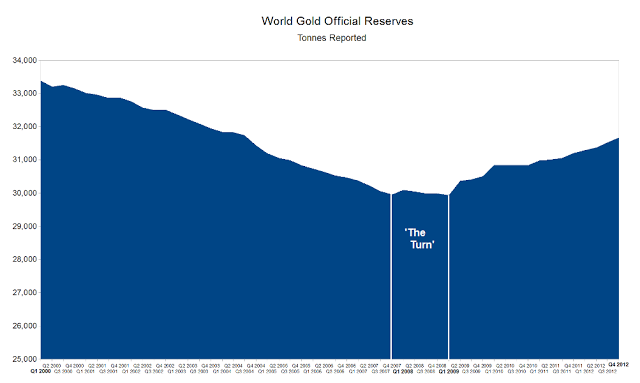

Le deuxième graphique nous montre la période de 2000 à 2012. Il et particulièrement intéressant de noter le changement de direction (the Turn), le moment où les banques centrales ont arrêté d’être des vendeurs net et sont devenues des acheteurs net d’or. Ceci est très important dans l'analyse des fondamentaux.

Les économistes, les experts et les gestionnaires de fonds peuvent bien dire ce qu’ils veulent, mais le fait demeure que les banques centrales, en général, ne partagent pas avec eux l’idée que l’or ne représente pas une valeur-refuge importante. Et il le deviendra de plus en plus à l’avenir. Il est assez ironique que ces mêmes gens nous fassent part de la puissance de la banque centrale en disant des choses comme ‘Ne combattez pas la Fed’, ou ‘C’est Bernanke qui décide ce qu’est le marché’ et vous suggèrent d’ignorer ce que font les banques centrales à travers le monde. Il est difficile d’imaginer que ces gens soient si ignorants des tendances actuelles.

Et, évidemment, nous avons aussi les déclarations et les opinions de ceux qui disent : Personnellement, je crois que l’or est une inutile relique barbare, mais qui disent alors : La monnaie est basée sur un consensus, donc la monnaie fiduciaire est saine. Encore une fois, le consensus des banques centrales est que l'or est une facette importante de leurs réserves, et qu’il est appelé à devenir plus important pour les plans futurs, pour des raisons qu’elles n’ont pas encore révélées.

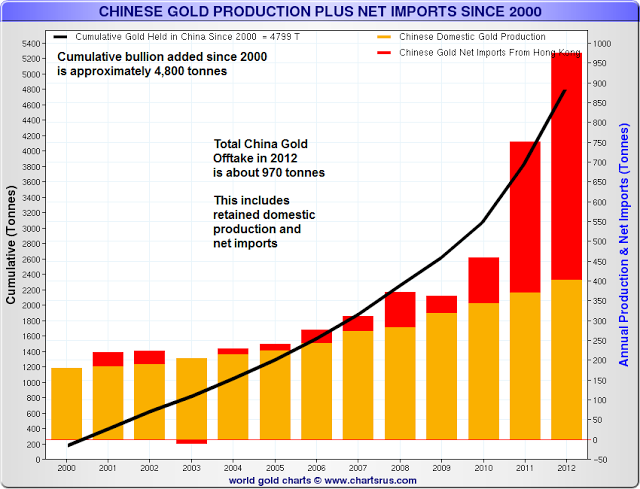

Le troisième graphique nous montre l’augmentation significative des achats d'or physique par la Chine. Il comprend les achats officiels et privés. La Chine, un très grand producteur, exporte très peu de sa production domestique et est un importateur net. Plusieurs pays suivent la même tendance, et ils sont tous des pays en forte croissance ayant besoin d’augmenter leurs réserves, ou dont les citoyens veulent étaler leur nouvelle richesse.

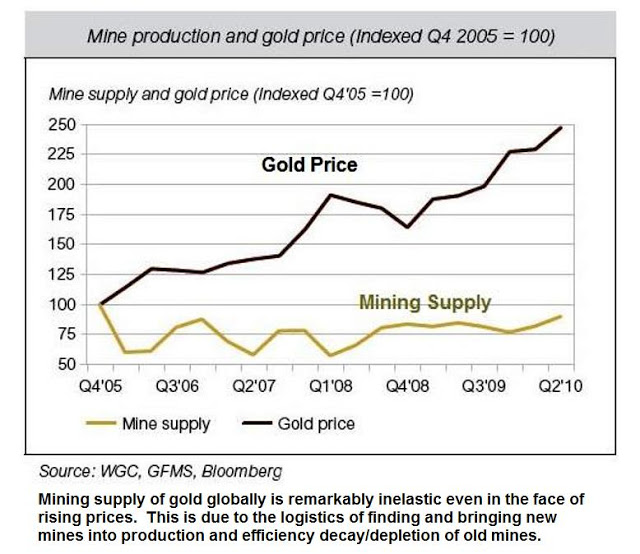

Le quatrième graphique montre le fait bien établi que l'augmentation de l'offre d'or grâce à l'exploitation minière est relativement inélastique par rapport au prix. Il faut des efforts significatifs et beaucoup de capital pour créer de nouvelles opérations minières et, comme avec la plupart des ressources naturelles, les mines existantes produisent, de façon naturelle, de moins en moins. On estime que l’offre d’or des opérations minières peut augmenter d’environ 2% par an. C’est un des éléments qui rendent l’or attrayant, comme forme de monnaie, et ce, depuis longtemps.

Ainsi, comme la demande augmente, le prix de l’or doit augmenter. Si quelqu’un voulait garder le prix stable, cela nécessiterait une nouvelle offre, mais cette offre ne viendra pas des mines.

Il existe un marché du recyclage (scrap market) assez bien établi sur lequel de vieux bijoux et autres objets en or peuvent être rachetés pour être fondus afin de créer des lingots. Mais, encore, ce marché n’est pas très élastique, quoiqu’il puisse réagir à des prix à la hausse plus rapidement que les opérations minières.

Alors, pour accéder à suffisamment d’or pour satisfaire aux demandes du marché, il faut trouver d’autres sources.

C’est ici que l’on arrive au concept de « réserves fractionnelles d’or » et d’ « or-papier », dans lequel la possession tient plus du concept financier que de la pure réalité. Cela inclut la location (leasing) des réserves officielles et l’usage de réserves non allouées, découvertes plus tard par des programmes d’achat, et la participation de certains fonds bien connus.

On serait en droit d’exiger des audits transparents de telles choses par des sources impeccables, mais ce n’est malheureusement pas le cas.

L’usage de l’effet de levier (leverage) et de la réhypothécation constituent deux des principales causes de la récente crise financière, qui s’ajoutent aux mauvais calculs de risque et aux pratiques frauduleuses.

Je crois qu’un des plus remarquables éléments de la situation actuelle est la détention de réserves d’or officielles en garde à New York et à Londres. Le Vénézuéla fut un des premiers pays à exiger le rapatriement de son or de New York, et ce qui s'est passé malgré les moqueries des experts habituels.

Mais alors, en réponse à des demandes intérieures et à des circonstances changeantes, la Bundesbank demanda qu’une partie de l’or de l’Allemagne revienne dans leur pays.

L’or de l’Allemagne avait été entreposé en-dehors du pays, car l’on craignait que l’or n’y soit pas en sécurité, étant donné la division en deux du pays et les menaces d’une invasion soviétique. Évidemment, le pays étant dorénavant réunifié et en paix, cela fait sens que les choses retournent à la normale.

L’Allemagne a déjà reçu une grande partie de son or de Londres, en grande partie parce que les frais de stockage étaient assez élevés. Elle a aussi demandé le retour de son or stocké en France.

D’ici 2020, la Bundesbank entend entreposer la moitié des réserves d’or de l’Allemagne dans ses propres coffres en Allemagne. L’autre moitié demeurera entreposée chez ses partenaires, les banques centrales de New York et Londres. Avec ce nouveau plan de stockage, la Bundesbank met l’accent sur les deux fonctions primaires des réserves d’or : bâtir la confiance à l’intérieur du pays et avoir la capacité d’échanger de l’or pour des devises étrangères aux centres de transaction d’or à l'étranger dans un court laps de temps.

Le graphique suivant montre l’allocation actuelle et envisagée des réserves d’or de l’Allemagne dans les divers entrepôts :

31 Decembre 2012 31 Decembre 2020

Frankfurt am Main 31 % 50 %

New York 45 % 37 %

Londres 13 % 13 %

Paris 11 % 0 %

La Bundesbank planifie donc un rapatriement par phases de 300 tonnes d’or de New York à Francfort, ainsi que 374 tonnes additionnelles de Paris à Francfort, d’ici 2020.

Ce qui fut si remarquable dans tout cela a été la réponse de New York : la Fed accepte de rendre une partie de l’or de l’Allemagne en SEPT ANS.

Jusqu’à ce que les fondamentaux changent, il y aura moins d’or à vendre sur les marchés, à moins que le prix ne se réajuste pour créer l’équilibre.

Et, comme j’ai essayé de le démontrer longuement et en détails sur mon site, le mouvement de panique baissière sur le marché de l’or fut grandement motivé par la spéculation sur l'or papier sur les marchés occidentaux, en particulier Londres et New York. Cela a débouché non pas sur une baisse de la demande mais plutôt sur une augmentation de la demande qui a entrainé des pénuries, des retards de livraison et des primes pour obtenir de l'or physique bien au-dessus du prix-papier.

Je ne connais pas l’avenir. Mais cela ne fait aucun doute que la Chine, la Russie et quelques autres pays font des efforts concertés pour augmenter leurs réserves d’or, qu’elle qu’en soit la raison. Les rumeurs vont bon train que les pays viendront à basculer vers une nouvelle forme de monnaie de réserve pour le commerce qui sera, au moins en partie, soutenue par l’or. De plus, plusieurs pays feraient des plans pour soutenir leur propre monnaie par l’or d’une certaine façon, pour se protéger de la dévaluation des monnaies mondiales. Je crois que tous ces plans sont sérieusement discutés aujourd’hui. Il ne fait aucun doute que des discussions au niveau international ont lieu depuis un bout de temps.

Je suis conscient qu’il existe d’autres études, plus spécialisées et plus sophistiquées que la mienne, sur les marchés de l’or et de l’argent. Mais la plupart d’entre elles ont une vue au court terme, pour les traders. Mais d’autres font des efforts extraordinaires, comme le GATA (Gold Anti-Trust Action Committee), le World Gold Council, et des individus comme Eric Sprott, qui a fait un travail remarquable pour déterrer toute l’information sur l’offre et la demande pour l’or sur une plus longue période de temps.

Mon but ici est de vous présenter ce que je crois être la vision la plus large. J'ai commencé à analyser l’économie mondiale en 1992, lors d’un court retour en classe, et j’y ai développé un intérêt naturel, étant impliqué personnellement dans les affaires au niveau international.

Depuis la crise des monnaies Asiatiques en 1990 et l’effondrement du rouble, je pense qu'il faut faire un changement important dans la structure des accords commerciaux mondiaux en matière de devises. Jusqu’à 1999, je n’étais pas du tout intéressé par l’or. J’ai découvert l’or et l’argent à la suite de réflexions sur d’autres choses, et tout ce que j’avais anticipé semble s’être réalisé, avec certaines variations, bien sûr.

Comme ces petits détails : la deuxième bulle du crédit rattachée à l’immobilier a éclaté; et ceux qui sont au pouvoir ne fermeront pas ces banques; ils vont plutôt essayer de regonfler les actifs papier, particulièrement les obligations et les actions, en dévaluant les principales devises. Ils arrivent assez bien à masquer les effets mais, à un certain point, cela leur reviendra en pleine figure. Beaucoup des manigances auxquelles ils se livrent ont pour but de positionner le peuple, ses segments faibles en premier, pour payer la facture.

Prenez tout ceci comme vous le voudrez bien, mais je crois que les faits parlent d’eux-mêmes. Je vous suggère d’y penser, et d’en tirer vos propres conclusions. En espérant que cela vous ait fourni un cadre pour vous aider à interpréter les événements qui continueront de se dérouler.

Source originale: Jessescrossroadscafe

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.