Ce n'est pas pour rien que les Chinois considèrent le dicton "Puissiez-vous vivre une époque intéressante" comme une malédiction. Les développements économiques et (géo)politiques de ces derniers mois ont effectivement été passionnants. Dans de nombreux domaines, il semble que nous nous dirigions vers une épreuve de force, vers un changement durable et formateur. Les 5 graphiques suivants présentent les multiples facettes des épreuves de force qui se déroulent actuellement sous nos yeux.

Nous n'avons pas choisi de vivre à une telle époque. En revanche, nous pouvons choisir comment gérer ces moments passionnants afin qu'ils ne deviennent pas une malédiction, mais plutôt un avantage pour nous et le plus grand nombre de personnes possible.

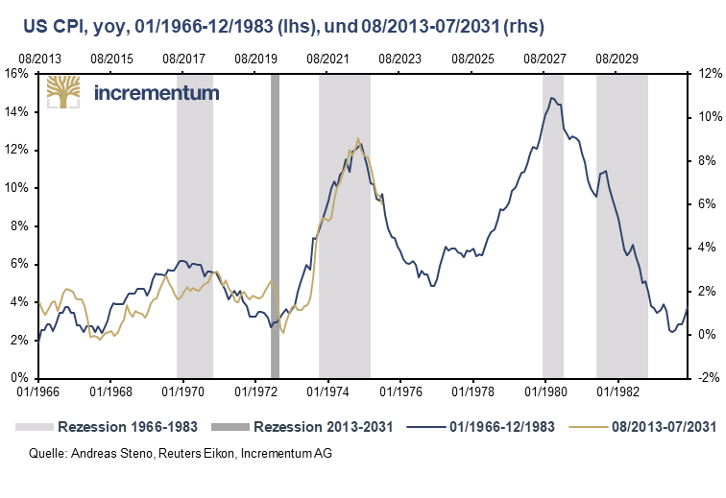

1. Inflation - L'histoire rime (encore)

Les parallèles entre l'évolution de l'inflation dans les années 1960, 1970 et du début des années 1980 et l'évolution de l'inflation depuis 2013 sont presque effrayants. Seule l'échelle doit être légèrement réduite d'un quart, en s'inspirant vaguement de la déclaration bien connue de Mark Twain : "L'histoire ne se répète pas, elle rime !".

Si le parallélisme se poursuit de la sorte, on peut s'attendre à un environnement désinflationniste jusqu'au début de l'été 2024, après quoi la deuxième vague d'inflation s'installera, ne s'interrompant qu'à l'automne 2027.

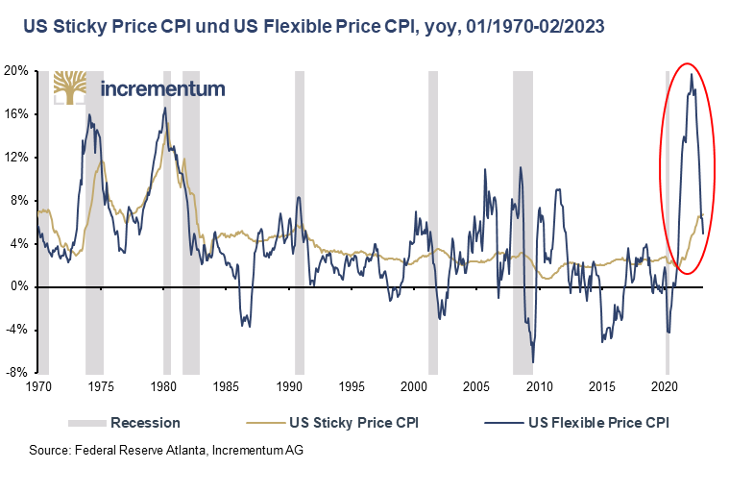

2. L'inflation devrait être plus persistante

Certains prix s'ajustent rapidement pour refléter les changements de situation du marché. Il s'agit, par exemple, du prix de l'essence, de nombreux aliments ou des voitures de location. D'autres prix ne réagissent qu'avec un délai important, comme les taxes d'enlèvement des ordures ménagères, le coût d'une visite médicale, les prix dans le secteur de l'éducation ou les loyers.

L'évolution des prix de ces deux sous-groupes est reflétée dans les indices exclusifs de la Réserve fédérale d'Atlanta. Après une augmentation historique de près de 20%, les prix flexibles sont aujourd'hui en forte baisse. Les prix rigides ont un comportement tout à fait différent. Avec une augmentation d'un peu moins de 7%, ils se situent à un niveau jamais atteint depuis la vague d'inflation de la fin des années 1970/début des années 1980. Ils augmentent maintenant encore plus fortement que les prix flexibles et restent à un niveau élevé.

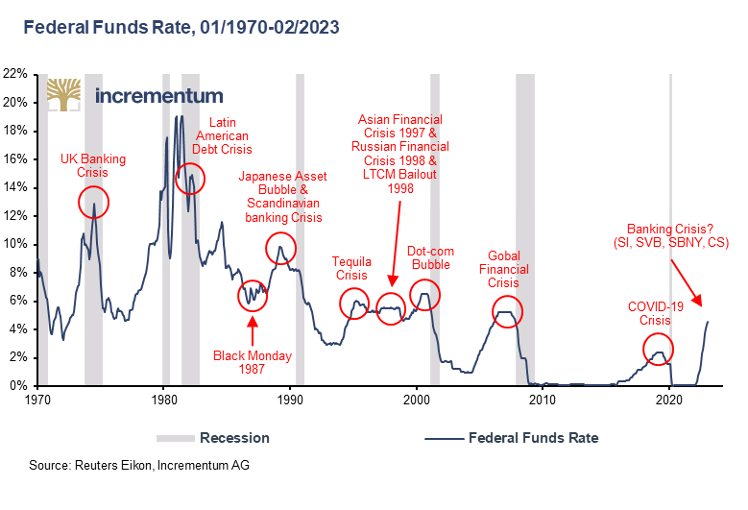

3. Cycles de hausse des taux d'intérêt

"Cette fois, c'est différent" : ces quatre mots suffisent à décrire l'une des plus grandes illusions économiques. Toutes les générations d'investisseurs n'ont pas encore succombé à cette illusion selon laquelle une évolution - dans notre cas, une hausse de taux d'intérêt - qui, dans le passé, a (toujours) conduit à un seul et même résultat - dans notre cas, à de graves turbulences économiques - ne se produira pas cette fois-ci. Dans la vie de tous les jours, nous qualifierions un tel comportement de "stupide".

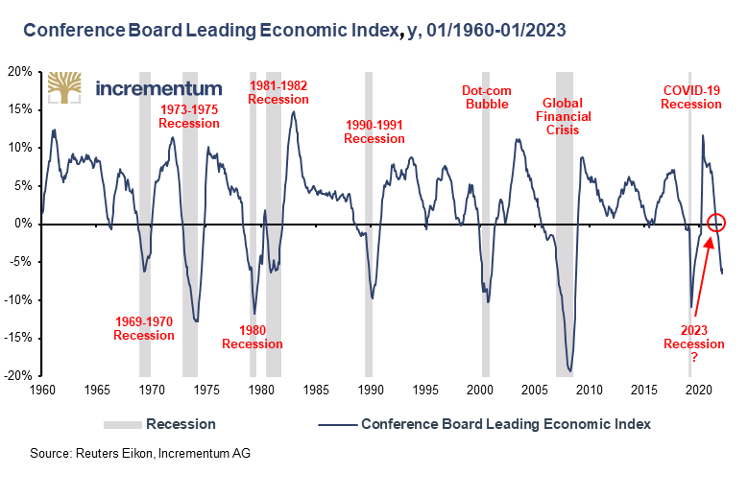

4.Une récession semble inévitable

Alors que les marchés boursiers donnent l'impression que le pire est déjà derrière nous, de nombreux indicateurs avancés signalent l'imminence d'une entrée en récession, notamment l'indice économique du Conference Board. Cet indice est composé de 10 indicateurs économiques sélectionnés pour leur capacité à prédire l'évolution de l'activité économique. Les indicateurs sont sélectionnés en fonction de leur sensibilité aux changements économiques, de leur ponctualité et de leur capacité à prédire les tendances futures. Les 10 composantes comprennent des développements économiques aussi variés que la masse monétaire, les écarts de taux d'intérêt, la confiance des consommateurs et les demandes initiales d'allocations chômage. Cet indice a correctement prédit toutes les récessions des cinq dernières décennies dès qu'il est passé en territoire négatif.

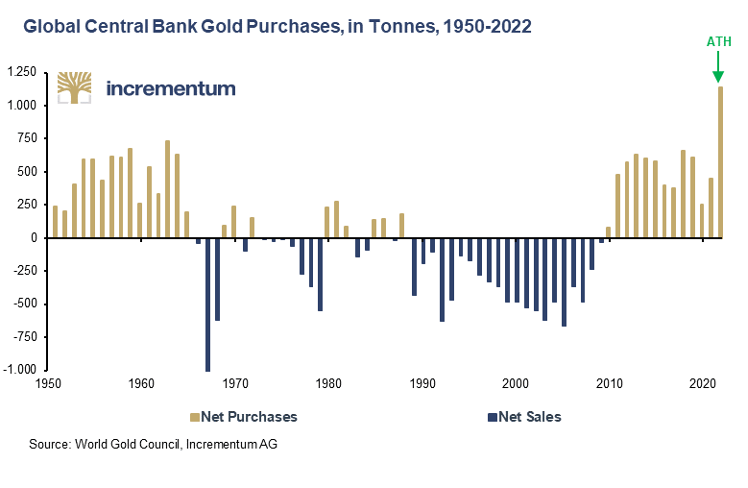

5.Les banques centrales se tournent vers l'or

L'année 2022 a été marquée par une demande record d'or de la part des banques centrales. Depuis 1950, les banques centrales n'ont jamais autant augmenté leurs réserves d'or qu'en 2022, avec des achats nets s'élevant à 1 136 tonnes. Trois aspects méritent une attention particulière. La répartition des achats d'or par trimestre montre que les trois quarts des achats d'or des banques centrales en 2022 ont été effectués au cours du second semestre. Étant donné que, comme les années précédentes, ce sont principalement les institutions non occidentales qui ont augmenté leurs réserves, cela peut être interprété comme une réaction très rapide des banques centrales au gel des avoirs russes en dollars américains et en euros. Deuxièmement, la Chine a repris ses achats officiels depuis novembre 2022. Enfin, environ 50% des achats d'or ne peuvent (encore) être attribués à aucun pays.

Dans cet environnement économique et (géo)politique fragile à l'issue incertaine, l'or s'est une fois de plus révélé être une ancre stable, en enregistrant de fortes hausses. Le cours de l'or a gagné 24,0% depuis le creux intermédiaire de début novembre 2022, 10,7 % depuis le début de l'année, et 11,3 % depuis l'éclatement de la crise bancaire. Et il n'y a aucune raison de croire que l'or ne continuera pas à exceller lors des temps passionnants qui s'annoncent.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.