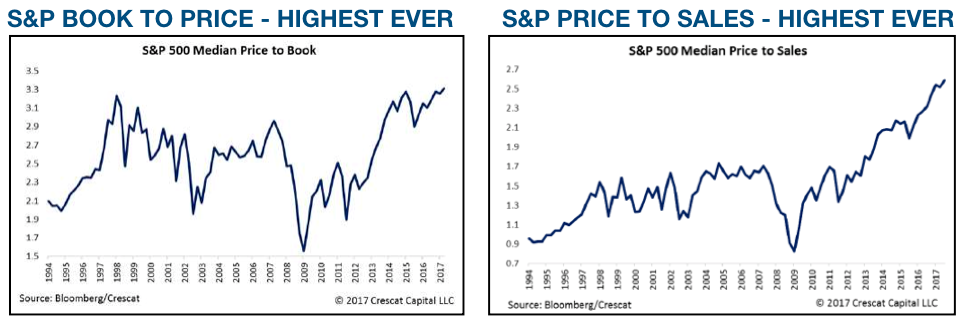

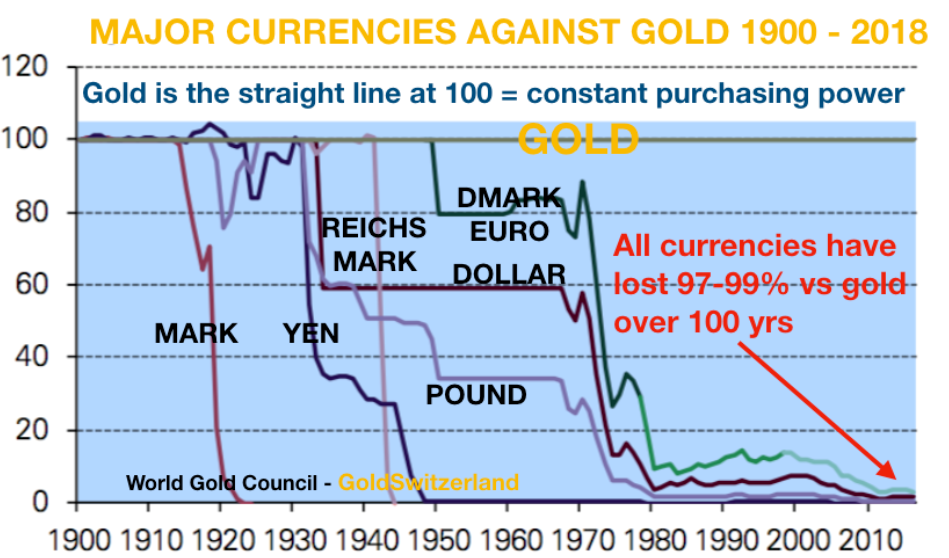

Pratiquement aucun investisseur n'étudie l'histoire et les rares qui le font pensent toujours que c'est différent aujourd'hui. Les gens ne retiennent jamais les leçons du passé. Si c'était le cas, ils n'investiraient pas dans un marché boursier qui, selon tous les critères, est maintenant dans une énorme bulle. Ils n'investiraient pas dans un marché de la dette qui a connu une croissance exponentielle au cours des dernières décennies mais qui perdra sa valeur lorsque les débiteurs feront défaut. Personne non plus ne détiendrait une papier-monnaie qui a chuté de 97% à 99% au cours des 100 dernières années et dont la valeur se dirige vers zéro.

L'histoire de la monnaie illustre bien que "Plus ça change, plus c'est la même chose". Les cycles de forte expansion et de récession, soit l'euphorie et le désespoir, sont constants dans l'histoire de la monnaie. Les cycles sont naturels, tout comme les changements de saisons.

L'humanité a toujours cru qu'elle savait mieux que les générations précédentes et qu'elle pouvait éliminer les cycles d'expansion-récession. C'est ce que le premier ministre britannique Gordon Brown a déclaré fièrement avant l'effondrement de l'économie en 2007. Paul Krugman, lauréat du prix Nobel d'économie, croit également que la prospérité éternelle peut être générée en créant une dette sans fin et en imprimant de l'argent à l'infini.

Mais l'histoire a maintes et maintes fois transformé les savants-en-tout en has-beens.

Depuis 6 000 ans, l'or a survécu à toutes les monnaies

Chaque fois que l'humanité a dévié de la monnaie saine, les conséquences ont été catastrophiques. La seule monnaie à avoir survécu depuis sa première utilisation, il y a environ 6000 ans, est l'or. Toutes les autres monnaies ont été détruites par la cupidité et la mauvaise gestion économique. Je cite Voltaire depuis plus de 20 ans et que je continuerai à le faire: "Le papier-monnaie revient finalement à sa valeur intrinsèque - ZÉRO". Que l'on remonte 100 ans, 300 ans ou 2000 ans, ces mots sont la définition la plus exacte et la plus scientifique de l'histoire économique. C'est la leçon la plus importante que tout étudiant en économie devrait apprendre. Armé de cette connaissance, n'importe qui peut prévoir l'issue probable d'un cycle économique, et en particulier du cycle économique actuel.

Les bulbes de tulipes et les bitcoins ne protègeront jamais la richesse

Alors pourquoi les investisseurs ne prennent-ils pas garde et ne se protègent-ils pas contre les risques qui n'ont jamais été aussi grands à l'échelle mondiale ? La première raison est la cupidité. Que ce soit avec les actions, les bulbes de tulipes ou les bitcoins, les gens n'apprennent jamais. La cupidité prend le dessus et empêche toute pensée rationnelle. C'est pourquoi la plupart des investisseurs vont surfer sur les marchés en bulle jusqu'à ce qu'ils n'aient pratiquement plus aucune valeur.

L'expérience et une longue carrière professionnelle sont un avantage lorsqu'il s'agit d'assimiler les risques. Rien ne vaut le fait d'avoir vécu des krachs boursiers de 50% ou plus, comme en 1973, 1987, 2000 et 2007. Cela vous aide à prendre conscience des risques et donc de la nécessité de préserver sa richesse.

Les actions montent toujours !

Si l'on regarde le Dow depuis 1971, il est en hausse de 29x ou 2800%. Alors pourquoi s'inquiéter alors que "les actions montent toujours". Il est vrai qu'au cours des 47 dernières années, depuis que Nixon a mis fin à la convertibilité du dollar en or, les marchés d'actifs ont explosé. Mais la plupart de ces gains ont été illusoires et dus à l'expansion du crédit, à l'impression monétaire et à la dépréciation des monnaies.

Les investisseurs sont certains que les actions continueront de monter. Mais ils ne réalisent pas ce qu'il adviendra de leurs investissements lorsque le "bol de punch" de liquidités sera retiré et que les taux d'intérêt augmenteront. Cela arrivera au cours des prochaines années. Les actions ont augmenté uniquement en raison de l'expansion du crédit et des taux d'intérêt artificiellement bas. Oui, les banques centrales vont paniquer et imprimer des quantités illimitées d'argent, mais le marché va se rendre compte que cet argent est sans valeur et cela n'aura donc aucun effet.

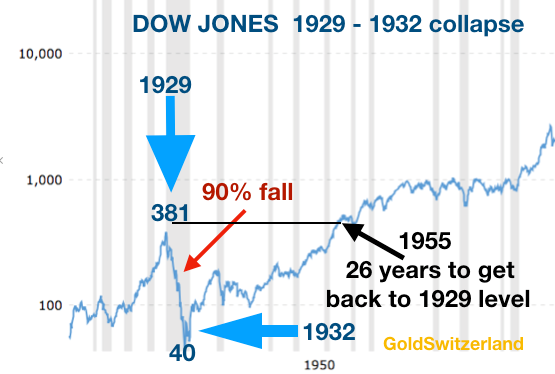

Cela peut prendre beaucoup de temps avant que les actions ne remontent le "mur d'inquiétude" crée par une forte correction. En 1929, le Dow a culminé à 481, puis a chuté de 90% en moins de trois ans pour atteindre un creux de 40 en 1932. Il a fallu 26 ans avant que le Dow ne revienne à son sommet de 1929.

Il a fallu 26 ans au Dow pour retourner à son pic de 1929

La chute de près de 1000 points du Dow Jones lundi dernier était un avant-goût. Nous n'avons peut-être pas encore vu la fin du marché haussier qui dure depuis plusieurs décennies, mais le risque est aujourd'hui colossal. Une fois le marché baissier amorcé, le Dow connaîtra des jours de baisse de plusieurs milliers de points. Le krach de 1929 a été de 90%, mais la bulle actuelle étant beaucoup plus grosse, la chute des marchés boursiers américains devrait être d'au moins 95%.

Le NIKKEI toujours 40% sous SON pic de 1929

Un exemple plus récent d'un marché boursier qui ne se rétablit pas est le Nikkei, qui a dépassé les 39 000 en 1989. Aujourd'hui, 29 ans plus tard, le Nikkei est encore 40% en dessous de ce niveau, après avoir chuté de 80 % depuis son sommet. En dépit de l'impression monétaire massive, d'une dette supérieure à 1 quadrillion de yens et de taux d'intérêt zéro ou négatifs lors des 29 dernières années, le marché boursier japonais est toujours dans le marasme. Le scénario le plus probable pour le Japon ? L'économie s'effondrera avec des actions en baisse de 95% ou plus, alors que la valeur de la dette et le yen tomberont à zéro.

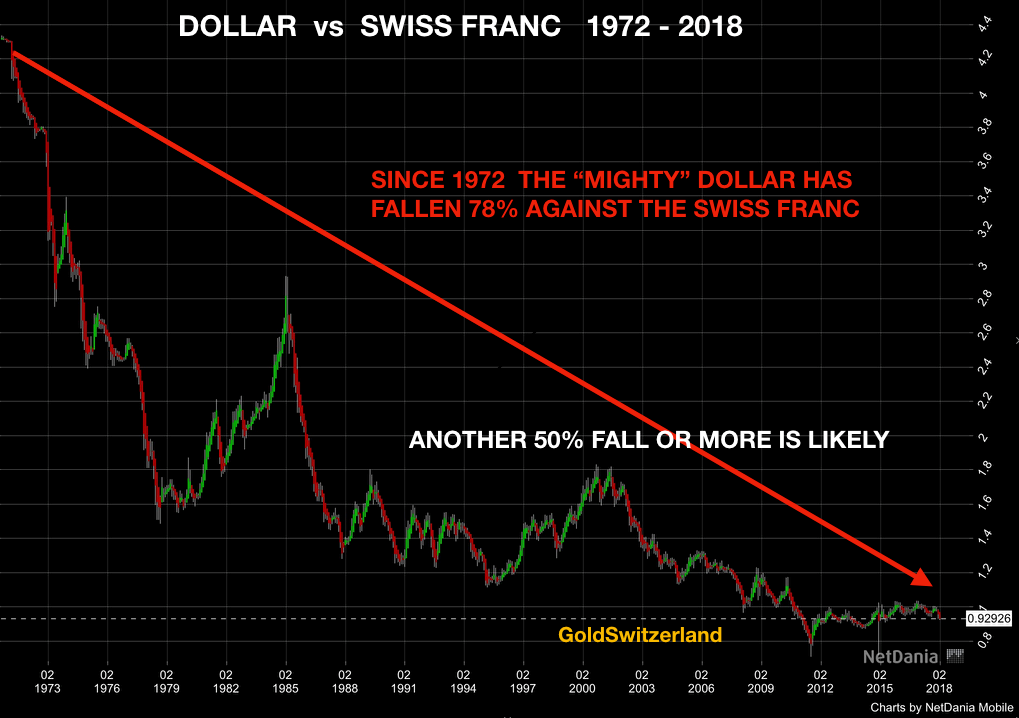

Le dollar chute depuis un demi-siècle

En regardant le dollar depuis 1971, il a perdu 78% contre le franc suisse et 56% contre le mark/euro.

Si nous mesurons par rapport à la monnaie réelle - l'or - le dollar a perdu 98% au cours des 100 dernières années. La majeure partie de cette chute a eu lieu après la décision de Nixon en 1971.

papier-monnaie – De 100 à zéro en un siècle

Il est clair que le dollar perdra les 3% restants par rapport à l'or pour atteindre sa valeur intrinsèque de ZÉRO. Cela signifie que le dollar va chuter de 100% par rapport au niveau actuel. C'est pratiquement garantie. Ce n'est qu'une question de temps. La plus grande partie de la baisse du dollar pourrait se produire très rapidement, d'ici 3 à 7 ans. Dans le même temps, la dette américaine atteindra zéro et les taux d'intérêt monteront à l'infini.

Le DOLLAR – De la Bohème à l'obscurité

Fait intéressant, le mot dollar vient du Royaume tchèque de Bohême où les pièces d'argent étaient frappées au début des années 1500. La région s'appelait Joachimsthal (vallée de Joachim) et le nom de la monnaie, Joachimsthaler, a été abrégée en Thaler ou Daler (Dollar). Ce nom a été utilisé dans de nombreux pays pour désigner la monnaie. Il est arrivé en Amérique avec le Peso américain-espagnol qui est devenu le dollar espagnol. En 1785, il a été adopté aux États-Unis comme monnaie officielle - le dollar américain. Lorsque le dollar américain s'écroulera, il sera intéressant de voir combien de temps il faudra pour que le dollar disparaisse totalement, comme l'a fait le Denarius après l'effondrement de l'Empire romain.

Le Denier – De l'argent à la poussière

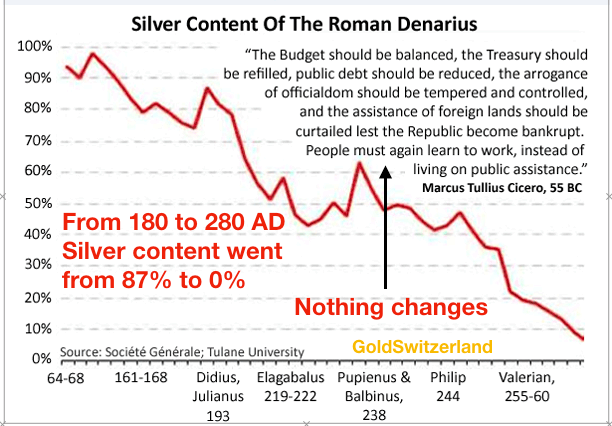

La pièce d'argent Denarius a été frappée pour la première fois en 211 av. J.-C. Au fur et à mesure que les finances de l'empire romain se détérioraient, le denier fut progressivement dévalué. Au cours de la période de 100 ans, 180 à 280 après J.-C, la teneur en argent du denier est passée de 87% à 0%. C'est exactement ce qui arrive au système monétaire actuel, avec toutes les principales devises en baisse de 97-99% par rapport à l'or. Mais les derniers 1-3% restent à venir, ce qui sera extrêmement douloureux pour le monde.

Économie mondiale - de l'euphorie à la dysphorie

Nous entrons maintenant dans la phase finale de l'euphorie maniaque. Dans les 6 à 18 prochains mois, l'euphorie se transformera en dysphorie, alors que 100 ans de mauvaise gestion et de manipulation économique prendront fin. Cela affectera gravement les marchés financiers et l'économie mondiale, mais aussi le tissu social de la plupart des pays. J'en ai parlé à maintes reprises et c'est certainement un scénario déprimant. Le monde est susceptible de connaître un chômage très élevé, avec peu d'argent pour la plupart des gens, des maladies, la famine, pas de sécurité sociale, pas de retraite, peu de soins médicaux, des troubles sociaux, des guerres, etc.

Personne, absolument personne, ne peut s'y préparer complètement ou l'éviter. Nous allons tous souffrir. Comme je l'ai souligné à plusieurs reprises, la famille et les amis sont plus importants que tout dans ces périodes. Pour les rares privilégiés ayant de l'épargne, il n'est pas encore trop tard pour acquérir de l'or physique et de l'argent. Lorsque le système financier s'effondrera, les métaux précieux reprendront leur rôle de monnaie. Non seulement l'or et l'argent deviendront extrêmement précieux et démandés, mais plus important encore, ils conserveront leur pouvoir d'achat comme ils le font depuis 6 000 ans.

Les investisseurs ne doivent pas être influencés par les fluctuations à court terme du prix de l'or et de l'argent. Sans avertissement, l'or grimpera de plusieurs centaines de dollars, et l'argent de plusieurs dizaines de dollars, sur une très courte période. L'or et l'argent doivent être accumulé aujourd'hui, à bas prix. Quand le vrai mouvement haussier commencera, il sera impossible de se procurer de l'or et de l'argent physiques à n'importe quel prix.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.