L’économie mondiale a déjà sérieusement ralenti en 2006, mais grâce à des programmes massifs d’impression monétaire et de crédit dans le monde entier, nous avons retardé l'échéance. Mais les effets bénéfiques de cette monnaie créée ne se font plus sentir… à quoi d’autre pouvait-on s’attendre ? Imprimer de la monnaie sans valeur ou prêter de l’argent qui n’existe pas ne pourra jamais créer de la richesse ou sauver qui que ce soit. Le ralentissement va bientôt s’accélérer et entraînera un échec total du système financier et des faillites de pays souverains. Mais il ne faut pas s'attendre à une implosion soudaine ou une « remise à zéro » qui va tout régler ou changer quelque chose.

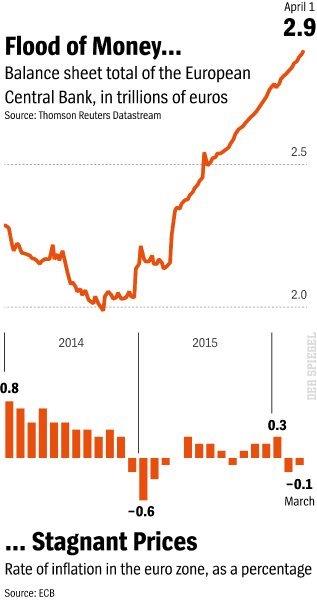

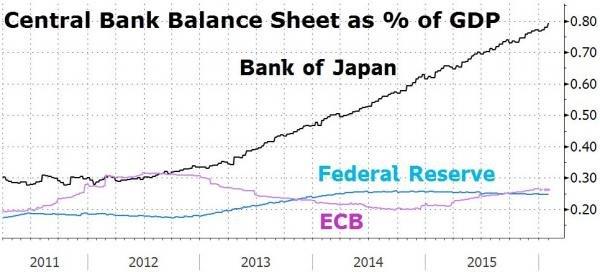

Cela se déroule en ce moment-même. Regardons quelques exemples de troubles dans le système : la BCE est confrontée à des faillites bancaires dans quasiment tous ses pays membres. Une banque autrichienne vient tout juste d’être sauvée grâce au « renflouement interne » (bail-in), et l'intégralité du système bancaire italien est au bord de l’effondrement. Les banques grecques sont déjà en faillite, même si personne n’a le courage de le dire officiellement. La BCE sait qu’il ne lui reste qu’un seul outil pour repousser temporairement la détérioration du système bancaire européen : augmenter encore son programme d’impression monétaire. Seulement ces derniers 15 mois, le bilan de la BCE a explosé de 45%, à 3 000 milliards d’euros. La Bundesbank (banque centrale allemande) est consciente de la situation difficile des banques européennes. Mais elle sait aussi qu’elle devra assumer toute cette monnaie imprimée, et c’est pourquoi elle a indiqué vouloir poursuivre la BCE en justice si elle devait accélérer son programme d’impression monétaire.

La Fed n’imprime pas de monnaie actuellement mais, selon moi, ce n’est qu’une question de temps avant de voir un QE massif aux États-Unis, à cause de l’économie qui se détériore et du système financier sous pression. Les produits dérivés aux États-Unis représentent au moins 500 000 milliards $, dont la plupart imploseront à mesure que les contreparties feront défaut. La Fed et la FDIC sont inquiètes à ce sujet et c’est pourquoi elles viennent tout juste d’émettre un avertissement aux banques américaines. Par exemple, elles ont dit à JP Morgan que la banque n’était pas prête à faire face à une crise et qu’elle n’avait pas de plan pour réduire son exposition aux produits dérivés. L’exposition de JP Morgan aux produits dérivés, évaluée correctement, se situe probablement au-dessus de 100 000 milliards $.

Un autre problème majeur aux États-Unis est le marché des bons du Trésor. Le gouvernement américain a une dette totale de 19 000 milliards $. Sur ce total, 6 200 milliards $ sont détenus à l'étranger. La Chine et le Japon en détiennent environ 4 500 milliards $. Le troisième plus grand détenteur est l’Arabie saoudite, avec 750 milliards $. Et l’Arabie saoudite menace maintenant de liquider sa dette américaine si les États-Unis prouvent le rôle du pays dans les attaques du 11 septembre. Mais l’Arabie saoudite n’est pas le seul pays qui pourrait créer le chaos dans le marché des bons du Trésor. Le Japon aura bientôt besoin de vendre ses bons du Trésor américain pour survivre temporairement, et la Chine est sous pression pour réduire sa dette qui dépasse 30 000 milliards $, alors qu'elle n’était que de 2 000 milliards $ en 2000. Plusieurs observateurs diront que ces pays se tireraient une balle dans le pied en se débarrassant de leurs bons du Trésor, vu que cela mènera à un effondrement majeur du marché des bons du Trésor. Il est clair que le marché des bons du Trésor américain est l'une des plus grosses bulles financières, surtout que les États-Unis ne rembourseront jamais cette dette. Ces gros détenteurs étrangers sont, bien sûr, conscients du fait qu’ils ne seront jamais remboursés avec de la véritable monnaie. Ils savent aussi que le dollar est massivement surévalué et qu’il déclinera substantiellement. Qu’ils vendent leurs bons aujourd’hui, ce qui ferait baisser les prix, ou qu’ils attendent que les bons du Trésor et le dollar soient sans valeur, ils se retrouveront dans une situation perdant-perdant. Le premier à le faire aura un avantage, car le seul acheteur est le gouvernement américain et qu’il essaiera sûrement d’accommoder le premier pays à en vendre, simplement en imprimant plus de monnaie. Mais peu après, l’enfer se déchaînera et il sera trop tard pour se mettre à l'abri.

Le Japon est également en mauvaise posture. La Banque du Japon, en 2017, détiendra 50% de tous les bons du gouvernement japonais, et cela augmentera à 60% en 2018. Comment ce pays peut-il croire que son économie survivra ? Ils impriment des quantités illimitées de papier sans valeur qui n’a aucun effet bénéfique sur l’économie. Je l’ai dit auparavant et je le répète : l’économie japonaise coulera dans le Pacifique au cours d'une gigantesque faillite.

La plupart des banques centrales et des gouvernements souverains sont virtuellement en faillite, mais les banques commerciales le sont également. Le prix de leurs actions boursières le reflète clairement. La plupart des actions des grandes banques ont décliné entre 75% et 90% depuis 2007. Deutsche Bank a perdu 87% et Citigroup 92%, tandis que Crédit Suisse et Barclays n’ont perdu « que » 78% ! Ces déclins massifs des actions de toutes les grandes banques nous indiquent clairement qu’il est peu probable qu'elles survivent.

Les profits des entreprises mondiales ont baissé de 20% dans les marchés développés et de 25% dans les marchés émergents depuis 2014. À date, les faillites des entreprises atteignent 50 milliards $ en 2016, un sommet depuis 2009.

Cela se passe devant nos yeux. Personne ne devrait s’attendre à un événement majeur, parce qu’il s’agira d’une série d’événements, comme je l’ai décrit, et cela a déjà débuté. Il est temps de prendre des mesures de protection.

Le besoin de s'assurer contre ces risques est plus criant que jamais auparavant. On peut encore acheter de l’or physique à prix réduits, mais cela ne durera pas longtemps.

Source originale: GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.