La hausse de l'or au printemps a été spectaculaire. En quelques semaines, le prix de l'or en dollars américains a augmenté de près de 20 %, avec une progression de 21,7% sur le seul premier semestre. Le prix de l'or en euros a quant à lui progressé de 16,4% au cours des six premiers mois de l'année.

Ce qui est remarquable, c'est que tout cela se produit dans un environnement où l'or aurait dû baisser. L'effondrement de la corrélation entre le cours de l'or et les taux d'intérêt réels soulève de nombreuses interrogations. Dans l'ancien paradigme, il était impensable que le prix de l'or se raffermisse lors d'une phase de forte hausse des taux d'intérêt réels. L'or et les investisseurs dans l'or entrent désormais en terra incognita.

Les corrélations traditionnelles s'effondrent

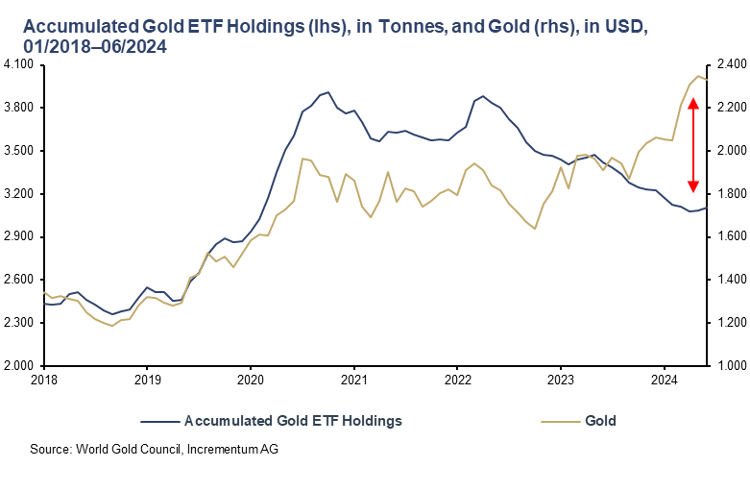

Outre la forte corrélation négative entre l'or et les taux d'intérêt réels américains, le lien autrefois étroit entre la demande des investisseurs occidentaux et le prix de l'or s'est dissous au cours des derniers trimestres. Compte tenu de la hausse record du prix du métal doré, on aurait pu s'attendre à ce que les ETF enregistrent des collectes records. D'une part, les choses se passent différemment et, d'autre part, elles sont contraires aux attentes : d'avril 2022 à juin 2024, les ETF aurifères ont enregistré des sorties nettes de près de 780 tonnes, soit 20%. Selon les anciennes règles du jeu, l'or devrait se situer aux alentours de 1 700 $ compte tenu de la baisse des avoirs des ETF :

Par conséquent, un élément essentiel des nouvelles règles du jeu est que l'investisseur financier occidental n'est plus l'acheteur ou le vendeur marginal d'or. La demande massive des banques centrales et des investisseurs privés asiatiques est la principale raison pour laquelle l'or a prospéré même dans un environnement de hausse des taux d'intérêt réels.

Réduire les avoirs des ETF sur l’or lorsque les taux d’intérêt réels augmentent est certainement une décision rationnelle du point de vue des acteurs occidentaux, en assumant que :

- Ils ne soient pas exposés à des risques de contrepartie accrus et n'auront donc pas besoin d'un actif à l'épreuve des défaillances ;

- Les taux d'intérêt réels resteront positifs à l'avenir et il n'y aura pas de deuxième vague d'inflation ;

- Ils subiront des coûts d'opportunité s'ils sous-pondèrent les classes d'actifs traditionnelles telles que les actions et les obligations ou même "l'or en béton" (= l'immobilier) au détriment de l'or.

À notre avis, ces trois hypothèses devraient être remises en question, et ce le plus tôt possible.

L'acteur marginal du marché de l'or se déplace d'Ouest en Est

L'Est prends de plus en plus d'importance. Cela n'est guère surprenant étant donné que la part de l'Ouest dans le PIB mondial continue de diminuer en raison de l'affaiblissement de la croissance et du vieillissement de la population.

En outre, de nombreux pays asiatiques ont une affinité historique pour l’or (il convient de citer principalement l’Inde et les pays du Golfe). Et la Chine continue de développer son amour pour l'or.

En 2023, la demande de bijoux en or s'élevait à 2 092 tonnes. La Chine représentait 630 tonnes, l'Inde 562 tonnes et le Moyen-Orient 171 tonnes. Ensemble, ils pèsent près des deux tiers de la demande totale. Sur les quelque 1 200 tonnes de lingots et de pièces d'or demandées en 2023, près de la moitié était destinée à la Chine (279 tonnes), à l'Inde (185 tonnes) et au Moyen-Orient (114 tonnes).

L'or bénéficie également d'autres évolutions. En Chine, l'or est de plus en plus considéré comme une alternative pour la retraite, notamment en raison des problèmes structurels du marché immobilier. L'or en grains est actuellement à la mode, surtout chez les jeunes Chinois. La forte demande d'or des banques centrales asiatiques est un autre pilier de cette transformation historique. Ces changements expliquent également pourquoi les certitudes, telles que l'étroite corrélation entre le prix de l'or et les taux d'intérêt réels aux États-Unis, sont en train de voler en éclats.

Les banques centrales jouent un rôle de plus en plus crucial dans la demande d'or

Suite au gel des réserves internationales de la Russie au début de la guerre en Ukraine, la demande d'or des banques centrales s'est considérablement accélérée. Pas conséquent, cette demande a atteint un nouveau record de plus de 1 000 tonnes en 2022, un chiffre presque égalé en 2023. Le premier trimestre 2024 a enregistré la demande la plus élevée depuis le début des données. Il n'est donc pas surprenant que la part de la demande des banques centrales dans la demande totale d'or ait considérablement augmenté : de 2011 à 2021, elle fluctuait autour de 10%, tandis qu'en 2022 et 2023, elle a atteint près de 25%.

Les profondes distorsions provoquées par les sanctions contre la Russie maintiendront la demande d'or des banques centrales à un niveau élevé. C'est ce que montre également le World Gold Survey 2024 récemment publié par le World Gold Council (WGC). D'après cette enquête, 70 banques centrales ont l’intention de continuer à augmenter leurs réserves d’or. L'instabilité géopolitique est la troisième raison la plus importante influençant les décisions d'investissement des banques centrales. Et cette instabilité persistera sans aucun doute pendant un certain temps encore.

La bombe de la dette fait tic-tac - de plus en plus à l'Ouest

Nous entrons dans une nouvelle ère, comme le montre en particulier l'évolution des pays ayant la dette totale est la plus élevée (gouvernement, sociétés non financières et ménages).

Le Japon occupe la première place avec un peu plus de 400%. La chute spectaculaire de la valeur du yen japonais —12,3% au premier semestre 2024, -32,6% au cours des cinq dernières années et environ -50% par rapport au sommet quasi historique de 2012 — témoigne du déséquilibre croissant du pays. C'est pourquoi le thermomètre économique, sous la forme du prix de l'or en yen japonais, s'affole. Fin juin, le prix de l'or avait augmenté de 28,7% depuis le début de l'année, de plus de 50% depuis 2023, et d'environ 165% depuis 2019.

La France se classe au deuxième rang mondial et au premier rang européen avec 330%, ce qui en fait un problème bien plus sérieux que l'Italie, souvent mise en avant par les médias. La dette totale de l'Italie est inférieure d'environ 80 points de pourcentage. La situation politique incertaine résultant de la victoire surprenante du Nouveau Front Populaire d'extrême gauche lors des élections anticipées à l'Assemblée nationale convoquées par le président français va encore aggraver la situation de la dette du pays.

Outre la poursuite d'une politique budgétaire très laxiste, les États-Unis se trouvent dans une situation politique intérieure de plus en plus délicate à quatre mois des élections présidentielles, suite à la performance désastreuse de Joe Biden lors de son premier débat télévisé avec son prédécesseur et challenger - Donald Trump. Cette situation compliquera également la résolution du problème de la dette américaine, d’autant plus que Donald Trump, actuellement en tête des sondages, se décrivait il y a quelques années comme le "roi de la dette". Il ne faut donc pas s'attendre à une détente de la situation. Au contraire, la prochaine grande crise de la dette pourrait affecter certains des principaux pays industrialisés.

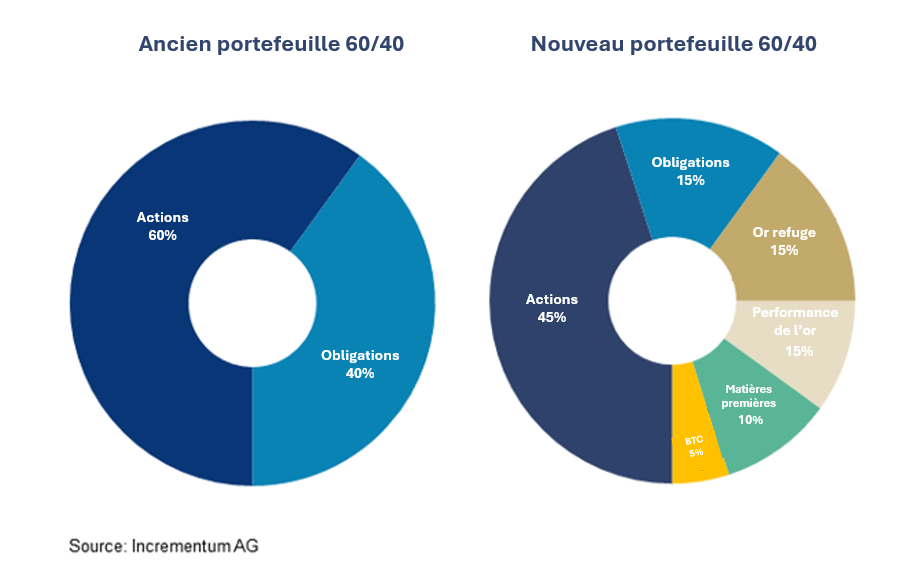

Le nouveau portefeuille 60/40

L'environnement d'investissement pour les investisseurs en or a fondamentalement changé. La réorganisation de l'ordre économique et politique mondial, l'influence croissante des pays émergents sur le marché de l'or, les limites de la viabilité de la dette atteintes et la perspective de plusieurs vagues d'inflation contribuent à l'appréciation de l'or. Il est donc donc temps d'adapter le traditionnel portefeuille 60/40 à cette nouvelle réalité.

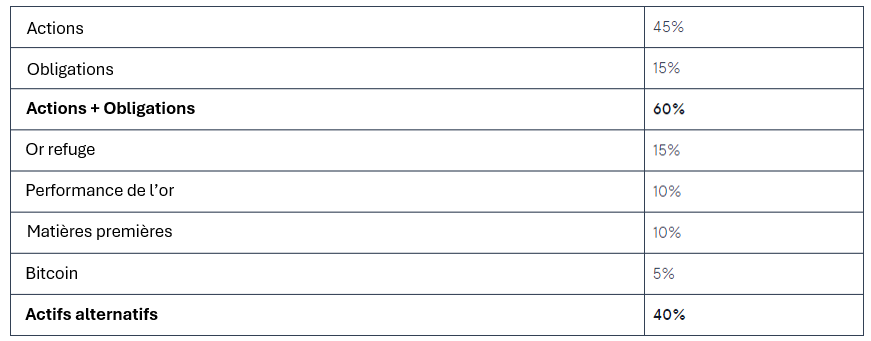

En plus de l'or, nous considérons également d'autres classes d'actifs alternatives, comme les matières premières et le bitcoin, comme bénéficiaires de ces nouvelles règles du jeu. Un portefeuille équilibré se compose ainsi de 60% d'actions et d'obligations, et de 40% de classes d'actifs alternatives :

Notre nouveau portefeuille 60/40 destiné aux investisseurs à long terme prévoit la répartition suivante :

Source : Incrementum AG

Cela marque une nette rupture avec les portefeuilles traditionnels 60/40. Bien sûr, ce positionnement n'est pas immuable, mais plutôt une orientation basée sur les conditions actuelles du marché, susceptible d'évoluer en fonction du temps et des changements dans l'environnement monétaire. Les nouvelles règles du jeu s'appliquent pendant cette période d'instabilité monétaire, marquée par un endettement élevé et une volatilité de l'inflation supérieure à la moyenne. En d'autres termes, il semble nécessaire d'avoir une plus grande proportion de monnaies fortes jusqu'à ce que nous revenions à un environnement caractérisé par une monnaie forte et stable, que ce soit une devise souveraine forte ou basée sur un étalon or/bitcoin.

Conclusion

Nous sommes actuellement témoins d'une transformation fondamentale. Les certitudes anciennes s'effacent, les stratégies établies montrent leurs limites. Remettre en question les schémas de pensée établis et innover demande souvent du courage. Cependant, pour ceux qui reconnaissent les signes des temps et osent changer, l'adoption du nouveau paradigme de l'or ouvre la voie à la croissance et à la stabilité.

Pour s'aligner de manière appropriée sur les changements de l'environnement d'investissement, il est recommandé d'augmenter l'allocation de son portefeuille aux classes d'actifs alternatives.

Source originale: VON GREYERZ AG

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.