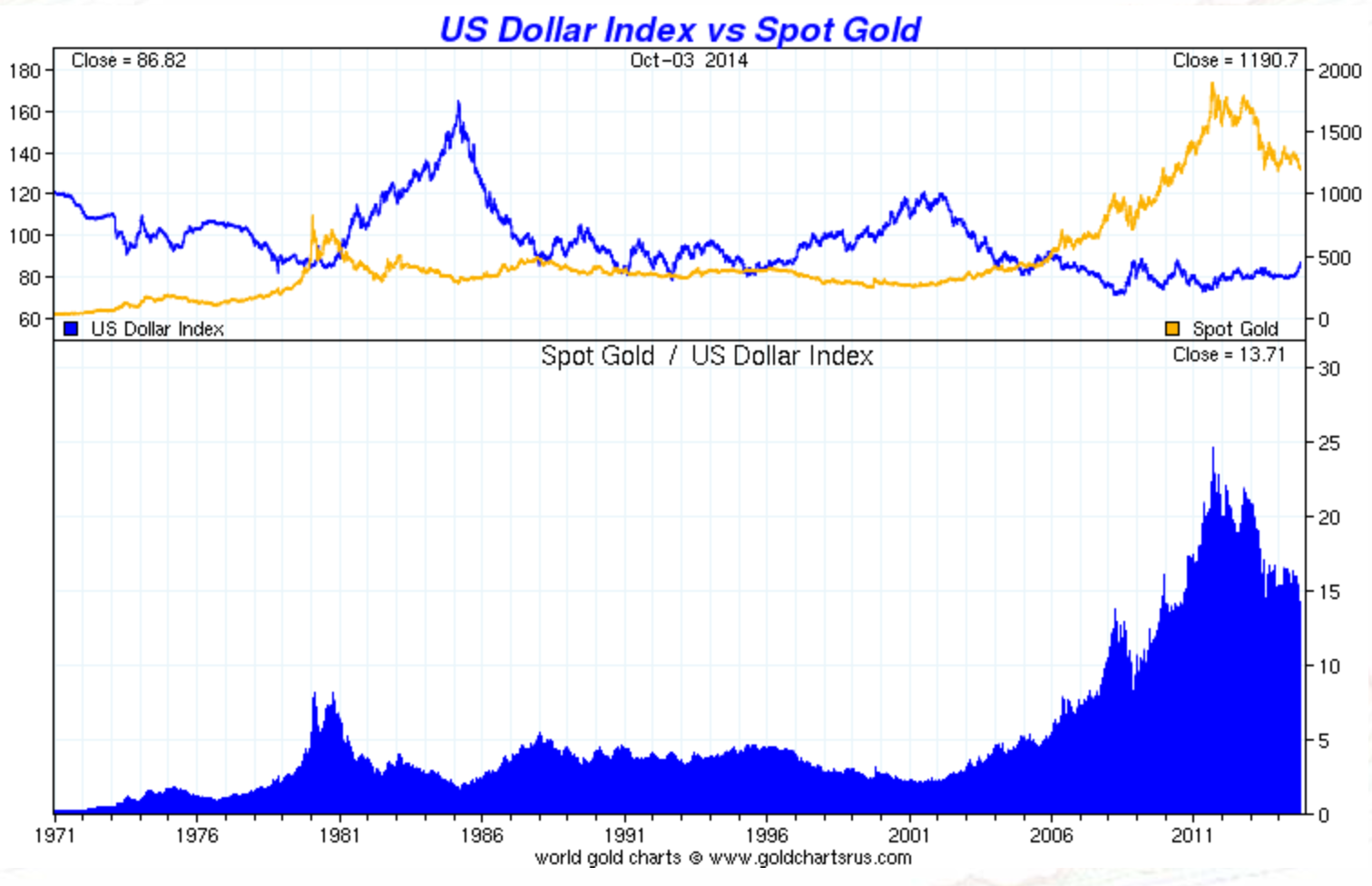

Indice dollar US vs prix spot de l’or

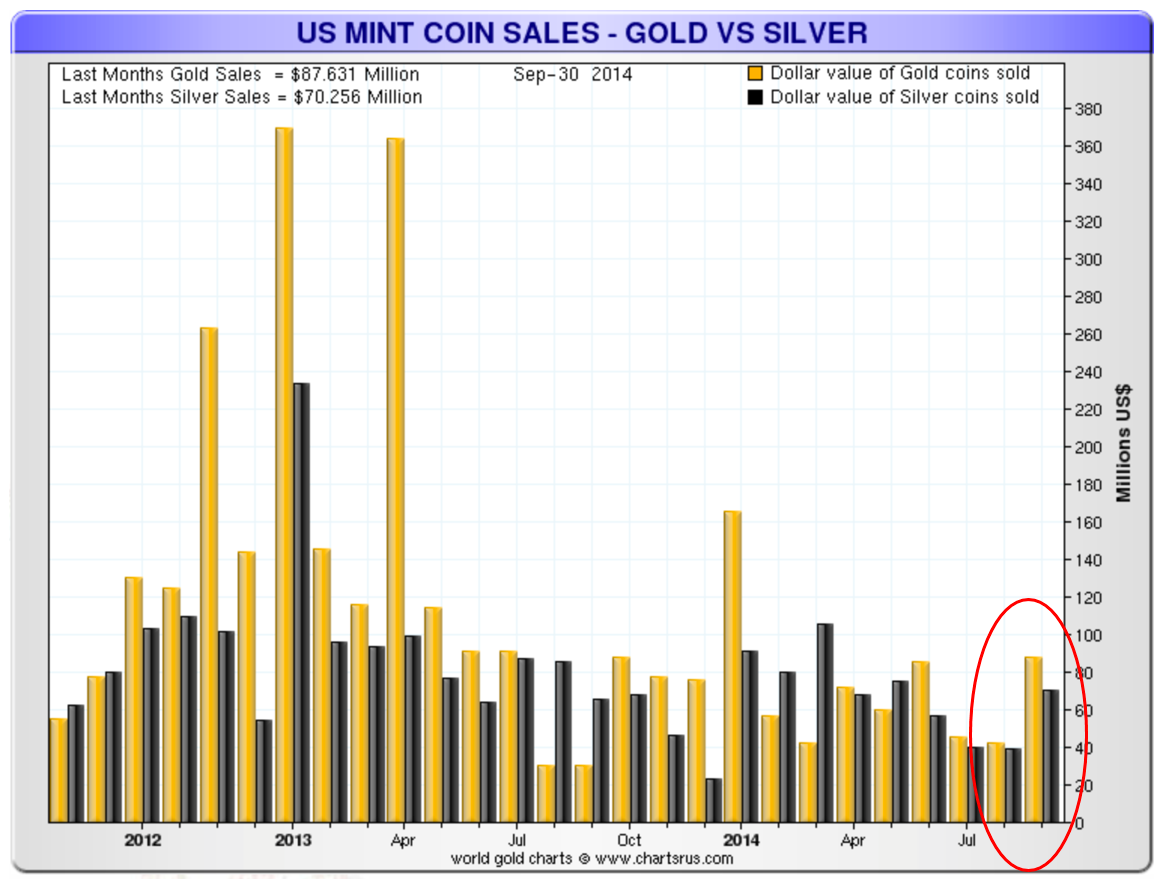

Encore une fois, cette semaine, le prix de l’or a testé son niveau de $1,200 en descendant sous celui-ci, dû à un dollar US plus fort vis-à-vis des autres devises fiduciaires. Un dollar plus fort vis-à-vis de l’euro et des autres devises est aussi négatif pour le prix de l’or. Cependant, l’or n’est pas seulement une assurance contre le dollar US, mais bien contre toutes les devises fiduciaires. Même si le prix de l’or est à la baisse, les primes ont augmenté en Inde et en Chine, ce qui traduit une demande à la hausse. Nous avons aussi remarqué une hausse substantielle des ventes de pièces d’argent et d’or aux États-Unis. En fait, les ventes de pièces d’or ont doublé en septembre, par rapport au mois d’août.

Ventes de pièces de l'US Mint – or et argent

Avec le sentiment à un bas historique, comme je l’ai expliqué dans mon article précédent "Sentiment envers l'or", le niveau de $1,200 et, plus spécifiquement, $1,180, correspond plus à une correction à l’intérieur d’un marché haussier séculaire qu’à une pause dans un marché baissier plus long. Avec de plus en plus d’articles qui sortent avec des titres comme “L’or se meurt”, je suis plus convaincu que jamais que nous assistons à la création d’un plancher majeur. Les banques centrales de l’Est continuent d’acheter massivement et celles de l’Ouest conservent leur stock. Cela ne me semble pas être la continuation d’une tendance à la baisse.

Le 30 novembre, les citoyens suisses iront voter sur trois enjeux, à savoir : augmenter le pourcentage des réserves de la SNB à 20% d’or, empêcher les futures ventes d’or, et le rapatriement de leur or. Si jamais les Suisses votent en faveur de l'initiative populaire "Sauvez l'or de la Suisse", je m’attends à d'importantes secousses sur le marché de l’or. La Suisse aurait à acheter une grande quantité d’or pour atteindre 20% de ses actifs et cela aurait un effet psychologique majeur sur le marché de l’or, sans mentionner l’effet boule-de-neige que cela aurait sur les autres pays. La Suisse est un très petit pays, mais qui possède une longue histoire de possession d’or. Un vote en faveur du "Swiss Gold Initiative" signifierait que la Suisse devrait acheter 1,700 tonnes d’or, ce qui représente 70% de la production mondiale annuelle d’or. La Banque nationale suisse (SNB) disposerait de cinq ans pour acquérir ces 1,700 tonnes, si l’initiative remportait le référendum.

L’or en tant que monnaie est aussi influencé par la géopolitique. Mais, pour que le prix de l’or grimpe, cela nécessite une crise non seulement locale, mais qui a des impacts mondiaux. Sinon le prix n'augmente que localement, là où il y a conflit, et son impact au niveau mondial n’est que temporaire. Avec l’annexion de la Crimée par la Russie, le monde est passé d’un environnement de détente et de désarmement à un environnement de nouvelle Guerre froide et de course à l’armement. Les conflits locaux font leur apparition partout et pourraient dégénérer en conflit mondial. Le Moyen-Orient, particulièrement l’Irak et la Syrie, est devenu une terre sans État où ISIS tente d’étendre son influence et de déstabiliser la région entière. La Libye, un pays riche en pétrole, est encore dans un état chaotique et des troubles sociaux à Hong Kong menacent actuellement la stabilité en Chine. Et n’oublions pas les récents troubles aux États-Unis, avec les émeutes de Ferguson, une banlieue de St. Louis, au Missouri. Les États-Unis n’ont pas l’habitude des troubles sociaux sur leur territoire. Le terrorisme d'origine intérieure découlant de difficultés économiques n’est pas arrivé aux États-Unis depuis les années ’60. La croyance persiste, aux États-Unis, que les troubles ne peuvent venir que de l’extérieur, et l’on oublie même l’attentat d'Oklahoma City perpétré par un bon garçon américain du nom de Timothy McVeigh. En Europe, le chômage élevé, la montée de l’extrême-droite et des mouvements sécessionnistes (Écosse, Catalogne, etc.) menacent l’Union européenne.

Les guerres de devises font toujours rage et, contrairement aux accords entre les pays du G8 pour ne pas manipuler leurs taux de change, cela arrive quand même. Que le dollar US s’apprécie face à l’euro est un souhait de la Banque centrale européenne. Mais il n’y a pas de raison pour que l’or bouge avec l’euro, car l’or est la monnaie anti-devises fiduciaires, pas seulement anti-dollar US. Dans le récent rapport de Fekete Research, Sandeep Jaitly écrit : « Pour décembre, l’argent reste en backwardation et l’or va bientôt l’être ».

Dans un récent article du Financial Times de Londres, John Dizard a déclaré : « La popularité de l’or comme moyen d’échange pour les transactions internationales est montée en flèche, particulièrement lors des derniers mois, alors que le gouvernement américain à sanctionner sévèrement les banques non conformes à la réglementation ». Et cela, malgré que l’or constitue « la plus onéreuse et la moins pratique de toutes les alternatives au dollar. ». J’ai mis de l’emphase sur les mots ‘moyen d’échange’ et ‘monté en flèche’ parce que, si l’on en croit les médias grand public, personne ne veut utiliser l’or en tant que monnaie parce que l’or est la plus coûteuse et la moins pratique des monnaies. Je l’avais mentionné dans un article précédent sur le sentiment de l’or, mais je voulais encore en parler, parce que je crois qu’il s’agit d’une information très importante.

L’or physique est accumulé et utilisé dans des échanges, mais de manière très discrète encore. Dans un récent rapport mentionné dans le UK Telegraph, on y révèle qu’un nombre record des gens de l’élite super-riche se procurent des lingots d’or de 12,5 kilos. Le rapport affirme : « Les achats d’or du Royaume-Uni sont gardés secrets mais il a récemment été révélé que le nombre de lingots de 12,5 kg achetés par les clients fortunés a augmenté de 243% cette année, en comparaison avec la même période, l’an passé. »

L’environnement géopolitique et économique de ces derniers mois est, selon moi, le calme avant la tempête. Tous les enjeux économiques en Europe et aux États-Unis, et tous les conflits géopolitiques dont je vous ai parlé, ou une combinaison de ceux-là, ont le potentiel pour dégénérer de manière « inattendue ». Les environnements économique et politique sont incertains et surprendront des marchés devenus trop complaisants. De plus en plus, cet environnement me fait penser à la déclaration du président de Citigroup au Financial Times avant la crise de 2008. Le PDG Chuck Prince indiquait qu’il était parfaitement au courant des risques que son entreprise prenait, mais il avait alors déclaré : « Quand la musique cessera de jouer, en termes de liquidité, les choses deviendront compliquées. Mais tant que la musique joue, il faut se lever et danser… alors nous dansons toujours. »

Un événement comme un « black swan » (cygne noir), qui pourrait faire se précipiter les choses, dans un environnement si incertain, ferait faire un saut quantique à l’or et à l’argent, avec l’or qui mènerait la course.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.