"Le Shanghai Gold Exchange modifiera l'organisation actuel du marché de l'or selon laquelle l'or est "consommé à l'Est mais le prix est déterminé à l'Ouest". Quand la Chine pourra s'exprimer sur le marché international de l'or, le véritable prix de l'or sera alors révélé." - Xu Luode, Président du SGE, 15 mai 2014.

Le prix de l'or a bondi de 5,8% en un peu plus de 3 semaines. Cela représente une forte progression en un court laps de temps pour n'importe quel actif. Deux facteurs ont alimenté ce mouvement. Tout d'abord les perspectives selon lesquelles les banques centrales du monde entier reviendront à l'impression monétaire, ainsi qu'à des politiques de taux d'intérêt négatifs pour faire face à l'effondrement de l'économie mondiale. Le deuxième facteur, de nature plus technique, est le comportement des hedge funds qui "poursuivent" le cours à la hausse et accentuent ainsi la progression de l'or sur les marchés de l'or papier : COMEX et LBMA.

Le prix de l'or a été assomé sur le marché de l'or papier vendredi, dès l'ouverture du marché boursier. 9 816 contrats d'or papier, représentant près de 1 million d'onces d'or, ont été vendu sur le COMEX en cinq minutes. C'est plus de trois fois la quantité d'or désignée comme disponible à la livraison dans les entrepôts du COMEX, et 28% de plus que la quantité totale d'or détenue dans les coffres du COMEX, selon les données publiées vendredi.

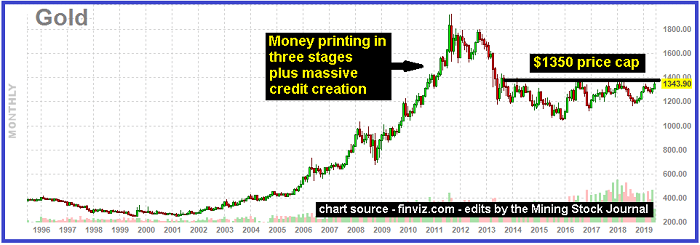

Si l'on en juge par le dernier rapport "Commitment of Traders" (COT), qui montre que la position vendeuse des banque a augmenté rapidement, il ne fait aucun doute que la baisse de vendredi était une opération de contrôle des prix. De plus, il est courant que le prix de l'or soit fortement manipulé les vendredis d'été, après que les acheteurs d'or physique de l'hémisphère Est soient partis en week-end. L'opération de vendredi a été motivée par le fait que le prix de l'or a dépassé 1350 $ jeudi soir. Pour l'instant, 1 350 $ est le prix auquel les opérations de contrôle des prix sont immédiatement enclenchées.

Le prix de l'or est fortement contrôlé juste avant, pendant et après la réunion du FOMC. La prochaine réunion commencera demain mardi et se terminera par la déclaration de politique du FOMC qui sera publiée mercredi vers 14 heures, EST. L'événement est devenu la caricature d'une société qui prend au sérieux la mise en œuvre des politiques monétaire officielles.

Il semble que l'objectif principal de la Fed et de l'administration Trump soit d'empêcher le marché boursier de s'effondrer. Mais la Fed ne dispose encore que de très peu de "munitions" de réduction des taux pour atteindre son objectif. En outre, une étude réalisée par le Center for Financial Research and Analysis a montré que l'indice S&P 500 avait chuté de 12,4% au cours des six premiers mois suivant le début des réductions de taux, en 2007. Un record depuis la baisse de 9,5% établi en 2001, lorsque la Fed avait procédé à sa précédente série de réductions de taux. Les corrections du S&P 500 ont également suivi les baisses de taux amorcées en 1960, 1968 et 1981.

Cela me porte à croire que la Fed va commencer à imprimer plus de monnaie. La seule question reste le timing. À en juger par le flot continu de rapports économiques négatifs - comme, par exemple, la chute record de l'indice d'activité de la Fed de New York publié aujourd'hui -, il est tout à fait possible que la planche à billets soit activée avant la fin de l’année.

La montée rapide du prix de l'or, de 700 $ à 1 900 $ entre fin 2008 et septembre 2011, avait été alimentée par l'impression monétaire des Banques centrales mondiales et les renflouements des grandes banques. Nous savons que la planche à billets va faire son retour. Mais les renflouements de banques aussi - encore une fois. L'annonce curieuse et très opaque selon laquelle la Deutsche Bank va créer une structure de défaisance ("bad bank") pour ses actifs douteux, qui perdent un demi-milliard de dollars par an, suggère que le gouvernement allemand et/ou la BCE sont prêts à monétiser les actifs pourris de DB, tout en permettant aux activités bancaires et de gestion financière de base de la banque de survivre.

Nous ne sommes qu'au début d'une période d'impression monétaire épique et de renflouements systémiques par les banques centrales, en concertation avec les gouvernements. L'ampleur de l'opération va éclipser le programme de monétisation débuté en 2008. La première fois, le prix de l'or avait plus que doublé, et ce, assez facilement. Dans mon esprit, il ne fait aucun doute que le plafonnement officiel du prix à 1350 $ échouera. À ce moment-là, on peut s'imaginer à quel point le prix évoluera en dollars américains. Mais le prix de l'or a déjà explosé dans plusieurs devises autres que le dollar.

Source originale: Investment Research Dynamics

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.