Par Ambrose Evans-Pritchard

Les partisans de l’or vivent des temps difficiles.

Les rumeurs selon lesquelles la Réserve Fédérale pourrait mettre fin à son programme d'achats d'actifs plus tôt qu'anticipé a fait piquer du nez l’or, les prix subissant une « croix de la mort » (Death’s Cross), et donnant ainsi un signal de vente pour les contrats à terme (futures) sur l’or.

L’or a baissé de plus de $100 en dix jours, touchant $1,556 le 21 février au matin. L’index HUI des minières a baissé il y a quelques semaines – comme toujours précédant l’or de quelques semaines – et s’est déjà effondré à des niveaux vus pour la dernière fois en 2009.

Goldman Sachs a diminué sa prévision à long terme à $1,200. Crédit Suisse et UBS ont également revues leurs prévisions à la baisse.

Citigroup affirme que le marché haussier des 12 dernières années est terminé. Le « cycle long » a atteint son pic. La reprise économique a fait disparaître le plancher. Tant qu’il n’y aura pas de grosses « émeutes » dans les rues cette année, les investisseurs arrêteront d’acheter des métaux précieux comme assurance contre l’Apocalypse, et choisiront plutôt des actions (stocks) qui génèrent des revenus.

Cela est plus ou moins ce à quoi le marché ressemblerait et comment il serait ressenti si le rallye de l’or était vraiment sur le point de s’essouffler, laissant derrière une armée de petits investisseurs qui se seraient joints à la fête sur le tard et feraient face à des pertes croissantes depuis vingt ans, comme c’était le cas entre 1981 et 1999.

S’il était vrai que la Fed se préparait à ralentir son QE, je serais d’accord – jusqu’à un certain point – que l'avenir de l'or serait assombri. Mais tout ce qui est ressorti des minutes fut un commentaire selon lequel un nombre indéterminé de membres votants au FOMC (Federal Open Market Committee) craignent l’inflation et les bulles financières et pensent que la Fed devrait se tenir prête à couper dans les achats d’obligations plus tôt que prévu.

Combien de fois, par le passé, avons-nous entendu la FED tenir ce « discours de retrait ». Nous savons qui ils sont. Ils font beaucoup de bruit pour rien. Et ils sont constamment ignorés. La politique est dictée par les directeurs de la Fed et par Ben Bernanke, et peu de signes pointent vers un changement de direction. Toutes les indications pointent dans l’autre direction.

Bernanke a comme cible un taux de chômage de 6,5%, et probablement une croissance nominale du PIB de 4 à 5%. Au mieux, les États-Unis devront faire face à un resserrement budgétaire égal à 2% de son PIB cette année. Il est difficile d’imaginer ce qui pourrait contrebalancer cela. Il n’y a pratiquement aucune chance que l’expansion économique soit assez forte en 2013 pour forcer la Fed à mettre fin à son programme d'achats d'actifs.

Et le Japon (toujours le plus grand créditeur au monde) a imposé à la BoJ un mandat politique qui implique un programme massif d'"assouplissement quantitatif" pour cette année.

L’économie mondiale, vue dans son ensemble, est encore prise dans un étau déflationniste. Le taux d’épargne mondiale atteint encore de nouveaux sommets au-dessus de 24% chaque année.

Il y a toujours du capital qui cherche un endroit où aller (vers l’or ?) et une baisse de la consommation. Et la capacité de production excédentaire dans l'industrie manufacturière mondiale existe toujours.

Les investissements de la Chine représentent toujours 50% du PIB, et la consommation n'est que de 36%. Il s’agit de l’économie avec le plus de distorsions de l’Histoire moderne.

Le système international de transactions est toujours en panne. La mondialisation ne mène nulle part; elle est même la cause sous-jacente de la crise globale.

Nous sommes dans le même marasme que dans les années 30. En attendant que cela se règle, il y a fort à parier que les banques centrales anglo-saxonnes et leurs alliées de l’OCDE (tout le monde sauf Francfort !) vont continuer à être très, très « compréhensifs » pour limiter les dommages.

Les élites mondiales qui décident des politiques le savent, et c’est pourquoi les banques centrales ont acheté plus d’or l’an passé qu’à tout autre moment depuis 1964. La Turquie a acheté 164 tonnes. La Russie a acheté 75 tonnes. Le Brésil, la Corée, les Philippines, le Kazakhstan, l’Irak, le Mexique, le Paraguay et d’autres ont tous augmenté leurs réserves d’or.

Les Chinois ne rendent pas publics leurs achats d’or, mais c’est un secret de Polichinelle qu’ils achètent à chaque bas, pour garder une part de 2% de leurs réserves de $3,3 trilliards en or. Les administrateurs Chinois de la SAFE doivent se lécher les babines en entendant ces discussions au sujet d'une « croix de la mort ».

Je pourrais ajouter que la Chine pourrait acheter de grandes quantités d’or pour accroître la part à 10%, un chiffre ciblé par certains officiels à Beijing.

Jusqu’à ne survienne la crise de la dette de l’Union monétaire européenne, la Chine était disposée à investir la majeure partie de ses nouvelles réserves dans la dette européenne, pour diversifier hors du dollar. Mais trois années de gestion incompétente de la crise, encore sans vraie solution en vue aujourd’hui, ont suffi à détruire l’illusion, à Beijing, que l’Union monétaire était une bonne chose.

Jin Zhongxia, à la tête de l’institut de recherche de la banque centrale, a déclaré, dans un journal du OMFIF cette semaine, que "la crise de la dette dans la Zone euro a démontré les faiblesses structurelles de cette monnaie". Certainement.

Les Chinois aiment toujours le dollar, mais ils en ont déjà beaucoup. Par contre, ils n’ont pas beaucoup d’or, comparé aux autres.

Alors, calmons-nous. La réalité est que nous nous dirigeons depuis plussieurs années vers un standard-or informel, dans lequel l’or retrouverait sa place en tant que préservation de valeur (une espèce de monnaie) parmi un panier de réserves souveraines.

La raison est évidente. L’Occident est criblé de dettes, tout comme le Japon. Les gouvernements vont toujours tenter de trouver de solutions faciles. Les pays émergents d’Asie, en réserves, savent cela parfaitement.

En ce qui concerne la « croix de la mort » (quand la moyenne mobile de 50 jours tombe sous la moyenne mobile de 200 jours), cela n’est toujours pas arrivé, en réalité. Cela arrive seulement si la ligne de la moyenne mobile de 200 jours est en déclin, et ce n’est pas encore le cas. Comme vous pouvez le voir ci-dessous, la ligne est en hausse légèrement. Ce qui en fait une « Dark cross » (croix sombre).

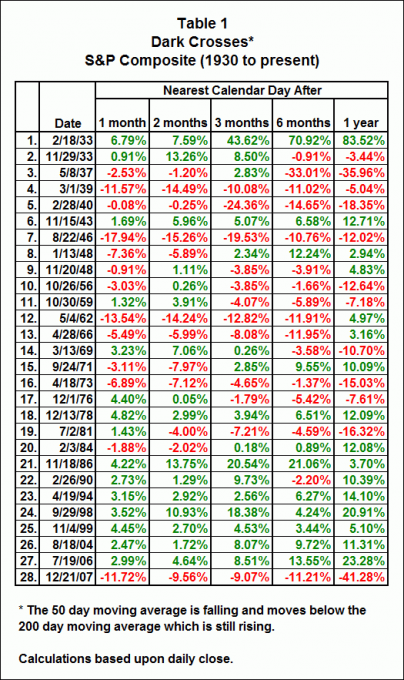

Voici un tableau de ce qui est arrivé dans les mois qui ont suivi chaque « Dark Cross » sur l’index S&P lors d'une grande partie du siècle dernier (TheChartStore.com).

Les graphiques techniques peuvent être très puissants parfois, mais celui-ci n’en est pas un. Le signal de la « Dark Cross » n’a jamais influencé l’index S&P... pourquoi ca serait différent avec l’or ? Fiez-vous à votre jugement analytique, et non à des chimères de Vaudou.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.