Par Grant Williams

Il y a quelques semaines, j’ai ressorti un graphique de Bloomberg que je connais très bien. C’est un graphique que j’ai étudié chaque jour depuis dix ans, et maintenant j’en connais tous les hauts, tous les creux et tous les mouvements latéraux qui le composent.

Je me souviens où j’étais quand les grands mouvements ont eu lieu, et j’ai un souvenir très clair de ma compréhension ou de mon incrédulité vis-à-vis de chaque changement de direction important.

J'ai vécu chaque Croix Dorée (Golden Cross) et chaque Croix de la Mort (Death Cross), je me suis réjoui à chaque tendance vers un prix plancher, et j’ai été découragé toutes les fois que les tendances du graphique annonçaient la fin d’un mouvement haussier. Mais, par-dessus tout, j’ai continué, sans remords, à revoir mon analyse pour cet instrument particulier (l’or), en cherchant des signes, qui ne sont pas évidents dans les graphiques, qui montreraient que c’est fini.

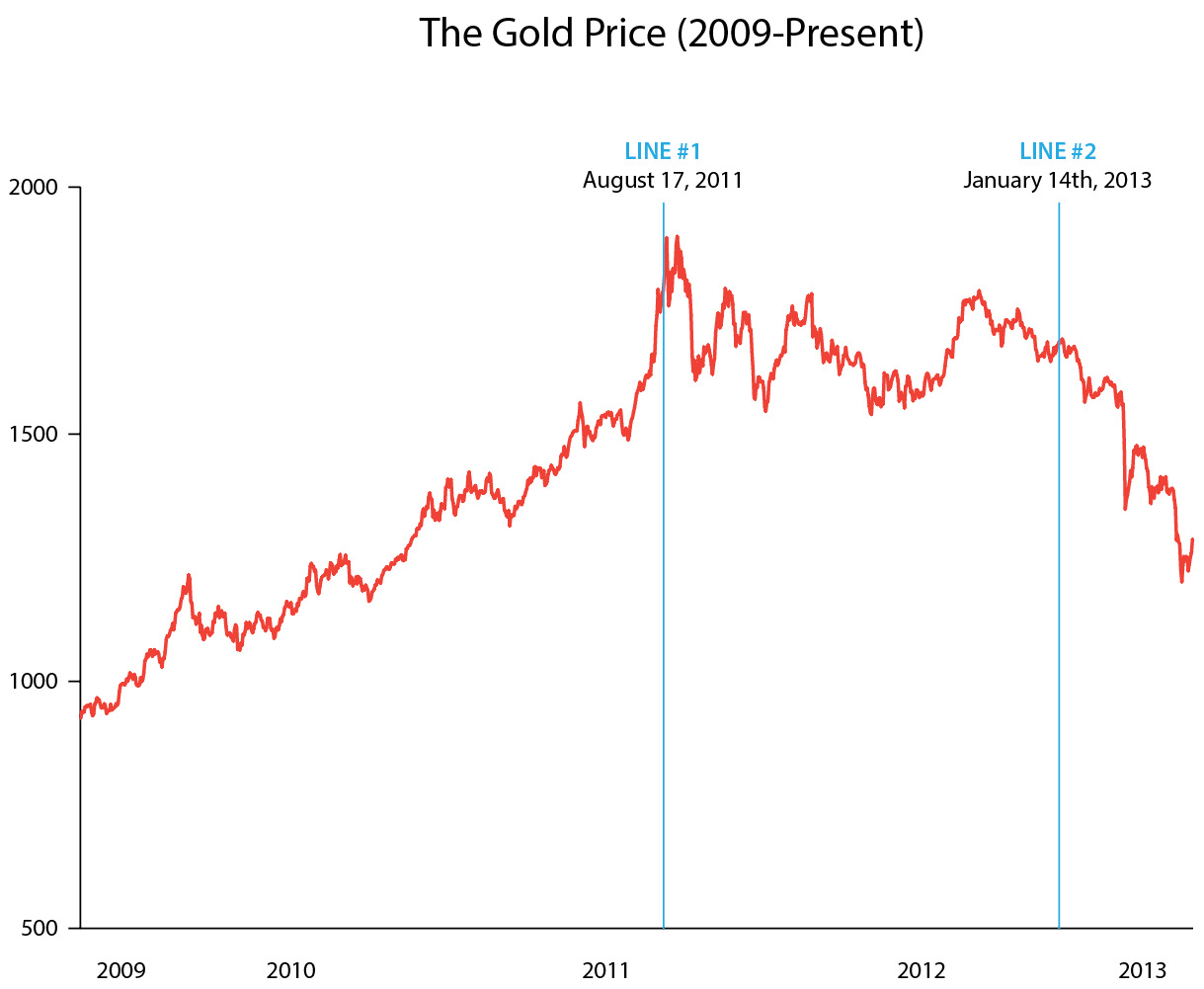

Comme je regardais encore le graphique, sans y penser vraiment, j’y ai mis deux lignes verticales, une pour le 17 août 2011, et l’autre pour le 14 janvier 2013. Et, soudainement, un concept qui me taraudait depuis un temps s’est cristallisé dans mon esprit, à mesure que ces deux lignes faisaient ressortir plusieurs choses que l’on savait connues, des choses que l’on savait inconnues, et même des choses que l’on ne savait pas inconnues. Je me sentais comme Donald Rumsfeld!

À ce point-ci, ceux qui lisent encore sont probablement divisés en trois groupes : des nouveaux lecteurs se demandent peut-être à quel actif le graphique se réfère, d’autres font les grands yeux et se disent ‘quoi? l’or? ENCORE?’, tandis que la majorité n’en a que faire et est allée à la page finale, s’est amusée avec la bande dessinée et est allée lire des choses plus édifiantes.

Oui, c’est une de ces semaines où je dois implorer votre indulgence afin de partager un sujet qui me tient à coeur et qui, récemment, a été pour moi une source de grande frustration. Et oui, il s’agit bien de l’or et, en particulier, les mouvements bizarres de son prix, ces derniers six mois, qui défient la plupart des raisonnements logiques, étant donnés les différents facteurs macro- économiques qui influencent le métal jaune.

Chypre aurait dû donner un grand souffle à l’or. Ça n'a pas été le cas. L’incessante impression monétaire aurait dû supporter l’or. Ça n'a pas été le cas. Les rumeurs de ralentissement de la planche à billets auraient dû avoir un effet mineur, mais visible, sur l’or, surtout après cette saine correction. Ça n'a pas été le cas. De nombreuses statistiques nous montrant l’appétit vorace pour l’or physique, non seulement en Chine mais en Occident aussi, auraient dû mener à un rebond du COMEX. Mais ça n'a pas été le cas .

Il y a de quoi en perdre son latin! Mais retournons à notre graphique, que voici :

Source: Bloomberg

Étudiez bien ce graphique, car nous allons souvent revenir dessus.

La première ligne verticale, pour le 17 août 2011, marque le jour où Hugo Chavez, alors président du Venezuela, a exigé le rapatriement de 99 tonnes d’or (valant $13 milliards à l’époque) qui étaient détenues à la Banque d’Angleterre pour le compte de son pays. Cela représentait environ la moitié de l’or du Venezuela détenu outre-atlantique et près de 27% de son or total, soit 365 tonnes :

(Bloomberg) : « Nous détenons 99 tonnes d’or à la Banque d’Angleterre depuis 1980. Je suis d’accord avec ce rapatriement, » a dit Chavez aujourd’hui à la télévision Nationale, « c’est une décision saine. »

Chavez, qui dit vouloir éliminer la « dictature » du dollar US, a demandé à la banque centrale du Venezuela de diversifier ses réserves de $28,7M en-dehors des institutions américaines. Quelques réserves de devises, qui totalisent $6,3M, seront changées pour des devises de marchés émergents incluant la Chine, la Russie, le Brésil et l’Inde, a annoncé le président de la banque centrale, Nelson Merentes, aujourd’hui à une conférence de presse.

Plus tôt aujourd’hui, Chavez a déclaré qu’il voulait prendre le contrôle de l’industrie de l’or, afin de stopper les mines illégales et augmenter les réserves.

Le gouvernement prépare un décret pour arrêter les mineurs illégaux qui exploitent les réserves naturelles d'or et de coltan, qui contient du tantale, utilisé dans les téléphones mobiles et les consoles de jeux vidéo, a-t-il dit...

Avec ses 365,8 tonnes métriques de réserves d’or, le Venezuela est au 15ème rang des pays détenteurs d’or au monde, selon un rapport du World Gold Council du mois d’août. Selon ce rapport, les réserves d’or du Venezuela constituent environ 61% des réserves internationales du pays.

Et l’article de Bloomberg se termine avec le paragraphe suivant :

Les contrats à terme sur or en décembre ont augmenté de $8.80, ou 0,5%, à $1,793.80 l’once sur le COMEX à New York. Les prix ont atteint un record de $1,817.60, le 11 août.

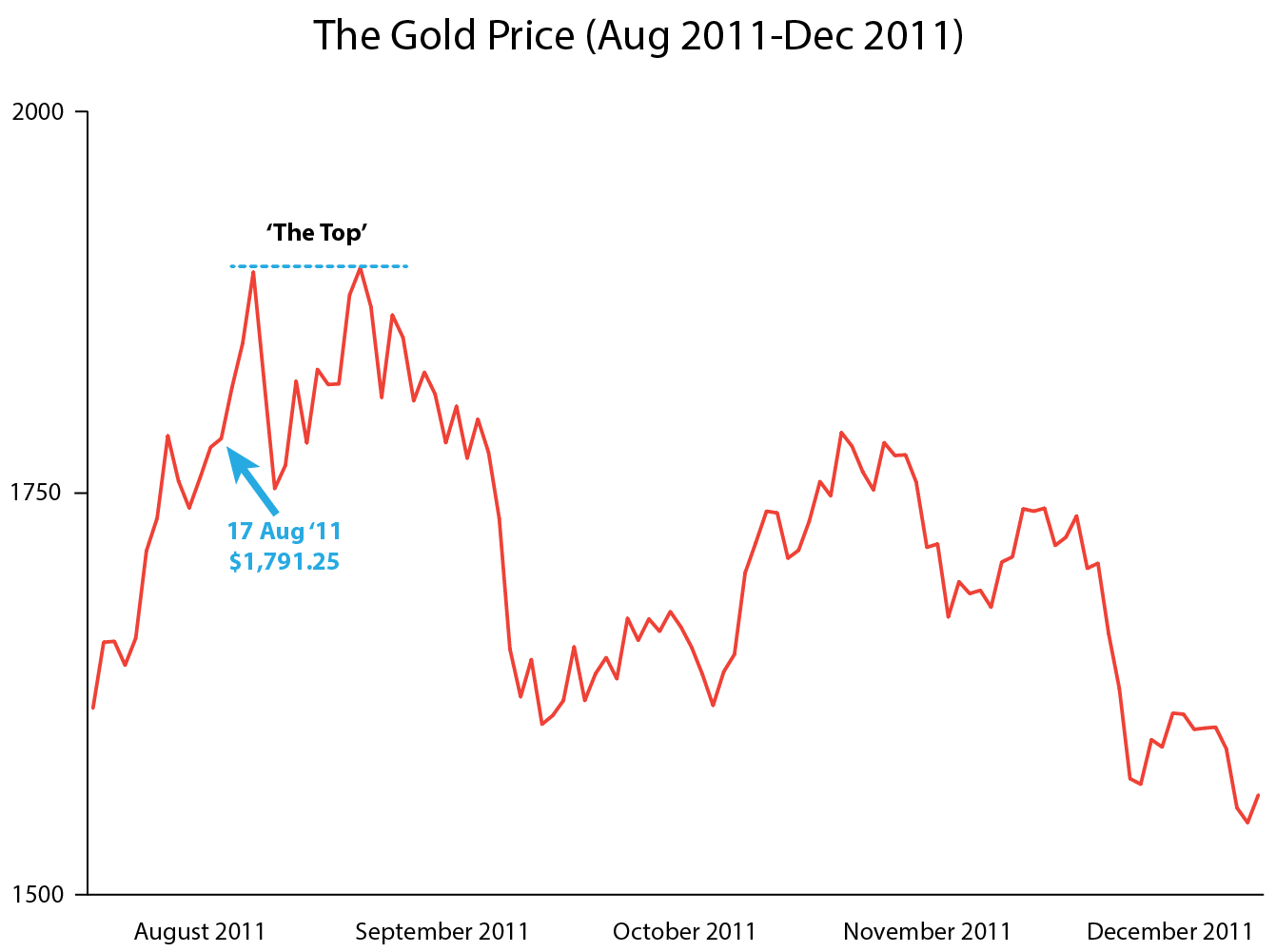

Si on regarde le graphique du prix de l’or au moment de l’annonce de Chavez, il en ressort quelque chose de très intéressant.

Source: Bloomberg

Comme vous pouvez le voir, la réaction immédiate au commencement du jeu de chaises musicales des banques centrales était tout à fait compréhensible et explicable : le prix s’est envolé (vers un nouveau pic). Après tout, c’est ce qui arrive généralement quand quelqu’un dit : « Je veux une grande quantité de quelque chose qui est rare, et je le veux maintenant », ou au moins c’est ce qui arrive quand la chose doit être achetée sur le marché libre.

Sauf que...

Dans ce cas là, tout ce qui est arrivé, essentiellement, c’est qu’un petit monsieur d’un pays a demandé à un groupe d’hommes à lunettes portant des vestons blancs d’un autre pays de gentiment lui rendre ce sur quoi ils ont veillé ces 19 dernières années.

Ce quelque chose avait été gardé en « sécurité », au cas où le monsieur aurait voulu en vendre une partie pour le convertir en cash... ou pour le garder, au cas où il recevrait une visite nocturne d’un groupe d’hommes grands et minces avec un penchant collectif pour les bérets, les barbes et les cigarillos, et qui lui en voudraient...

Et donc, après la réaction initiale qui guida l’or à son pic de tous les temps, au-delà de $1,900, le prix s’est mis à redescendre. Rapidement.

En 17 jours ouvrables, le prix descendit de 16%, jusqu’à un plancher de $1,608, le 28 septembre. Pendant ce temps, il se passa peu de choses dans le monde... à part le Printemps arabe, la guerre civile en Lybie, la décote du Japon par Moody’s à Aa3 et la démission du cabinet Noda, Ben Bernanke qui promet plus de QE à Jackson Hole, l’ouragan Irene qui frappe New York, la BNS qui s’engage à imprimer des francs suisses de façon illimitée pour demeurer à 1.20 euros, ou le début du mouvement Occupy Wall Street... ce n’était pas surprenant que le prix tombe.

D’un côté, la réaction du marché de l’or à la requête du monsieur fut surprenante, mais d’un autre côté, c’était compréhensible; cela dépendait de la réalité sous-jacente à la situation.

Réalité 1 :

L’or du monsieur était dans un coffre sous la Banque d’Angleterre, exactement là où il avait été déposé 19 ans plus tôt, et personne n’y avait touché.

Dans ce cas, la requête du monsieur ne méritait même pas article dans la presse. Et même si, dans leur soif constante de « scoop », les médias voulaient rapporter cette nouvelle, il est difficile d’attirer les auditeurs avec quelque chose d’aussi mondain que :

« Un monsieur d’Amérique du Sud décide de déménager quelque chose qu’il possède d’un endroit à l’autre ».

Cela ne fait pas le « buzz », n’est-ce pas?

Bien sûr, les journaux auraient pu opter pour quelque chose de plus... créatif, comme « Hugo (you go) and Get My Gold! » ou autres jeux de mots sur son nom.

Mais il est difficile de comprendre comment, concrètement, cette nouvelle aurait pu avoir un impact sur le prix, à moins que...

Réalité 2 :

L’or du monsieur a été loué plusieurs fois aux bullion banks pour leur permettre de réaliser un profit sur un actif improductif. Et, pour pouvoir lui livrer, ses gardiens devaient mettre fin aux locations (leases), obligeant ceux à qui ils avaient loué l’or d’en acheter sur le marché pour satisfaire sa demande.

Si CELA était le cas, les forces normales qui s’appliquaient dans ce qui se nommait « libre-marché » (concept archaïque datant du 20ème siècle) auraient dicté une hausse des prix alors que les locataires seraient en train de courir après un actif en forte demande et en offre faible.

Mais non. Ce n’est pas ce qui est arrivé. Ce n’est pas ce qui est arrivé du tout.

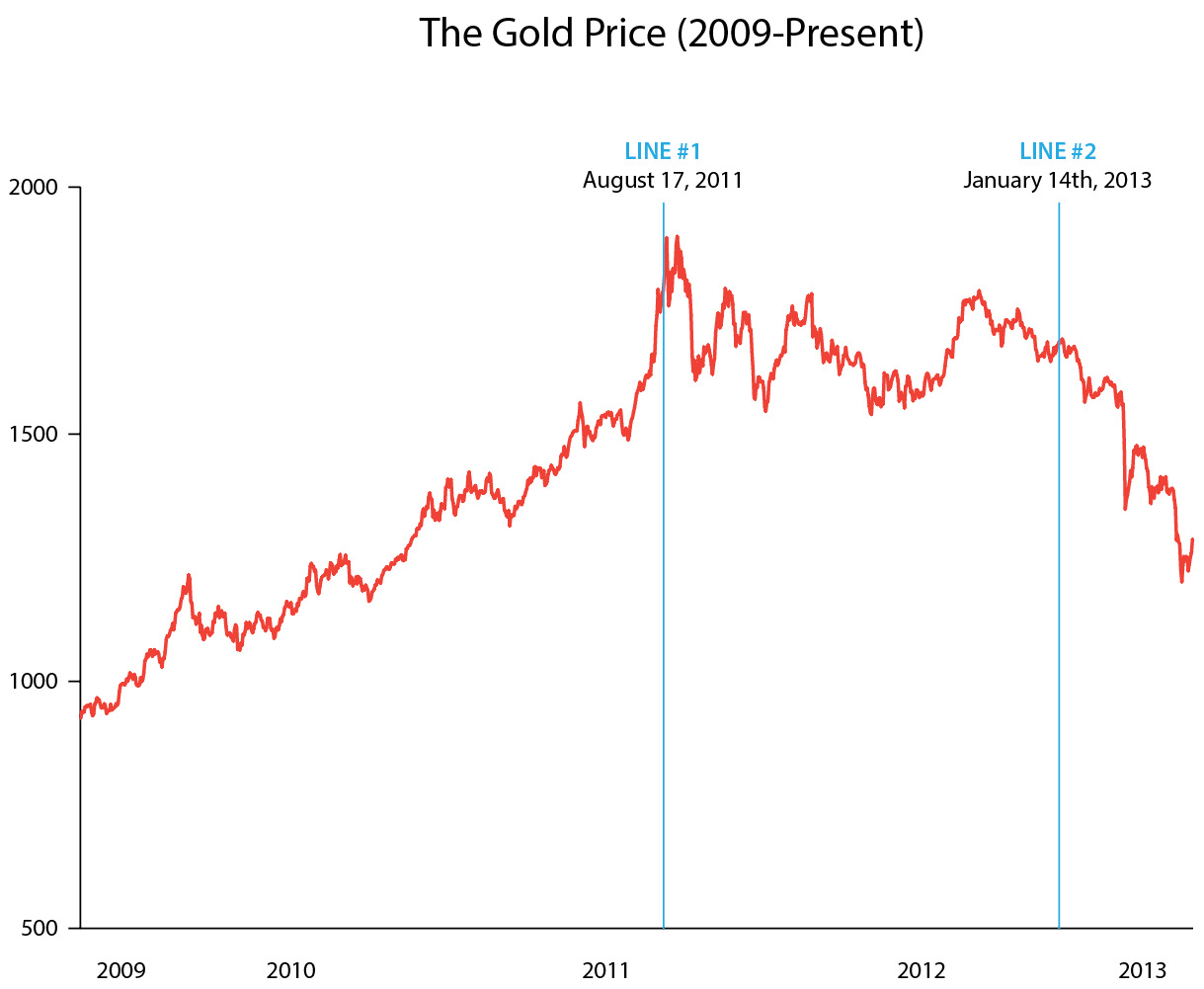

Après la débâcle post-Chavez, l’or s’est échangé dans une fourchette étroite, comme on peut bien le voir dans la partie bleue du graphique, semblant former une base. Mais alors arriva la ligne #2 :

Source: Bloomberg

¹ (Wikipedia): Un libre-marché est une structure de marché dans laquelle la distribution et le coût des biens et services, ainsi que la structure et la hiérarchie entre le capital et les biens de consommation, sont coordonnés par l’offre et la demande libre de règlementations externes ou de contrôle gouvernemental ou de monopoles. Un libre-marché est en contraste avec un marché contrôlé ou réglementé, dans lequel les politiques gouvernementales interviennent dans la fixation des prix.

Plus tôt, cette année, j’ai donné une conférence intitulée "Risk: It's Not Just A Board Game", (Risque : ce n’est pas qu’un jeu de société), dans laquelle j’expliquais la mécanique du système bancaire de réserve fractionnaire et comment elle s’appliquait à l’or, et je soulignais une traînée de petites pierres qui amenaient ceux prêts à les suivre dans une bizarre et merveilleuse forêt, où les banques centrales louent leur or aux bullion banks qui le vendent pour financer des transactions lucratives de toutes sortes (carry trades), tout en gardant le couvercle sur le prix de l’or.

(Si vous ne l’avez pas vu et que vous disposez de vingt minutes, puis-je vous suggérer de prendre une pause dans votre lecture, de cliquer sur le lien au-dessus et de visionner la partie entre 14:28 et 33:50? Il donne un aperçu visuel de plusieurs ingrédients de l’article d’aujourd’hui.)

Dans ce monde irréel de manipulation de l’or, les banques centrales et les bullion banks prospèrent, et tous les autres essaient de ne pas se faire marcher dessus.

Le problème avec ce petit arrangement est que, dans un monde où les banques centrales, avec leurs politiques d’intérêt zéro, ont envoyé des milliards de dollars à la recherche de n'importe quel rendement au-dessus de zéro, les transactions qui ont un profil certain de retour attirent énormément de monde, et les gens ont tendance à ne pas fuir la forêt un à la fois, mais en un seul groupe, quand la température change.

Il semble que la ligne #2 ait marqué un changement majeur de température.

Le 14 janvier 2013 fut le jour où la Bundesbank annonça qu’elle souhaitait le retour de ses 300 tonnes d’or gardées par la Federal Reserve Bank of New York vers les coffres plus hospitaliers de la Bundesbank, à Francfort. (Si vous voulez voir une courte vidéo de l’or qui s’y trouve déjà, la Bundesbank en a mis une en ligne où on y voit les lourdes portes, les grosses clés, les cages de métal et les portes qui craquent qui mènent à des étagères remplies de lingots, ici).

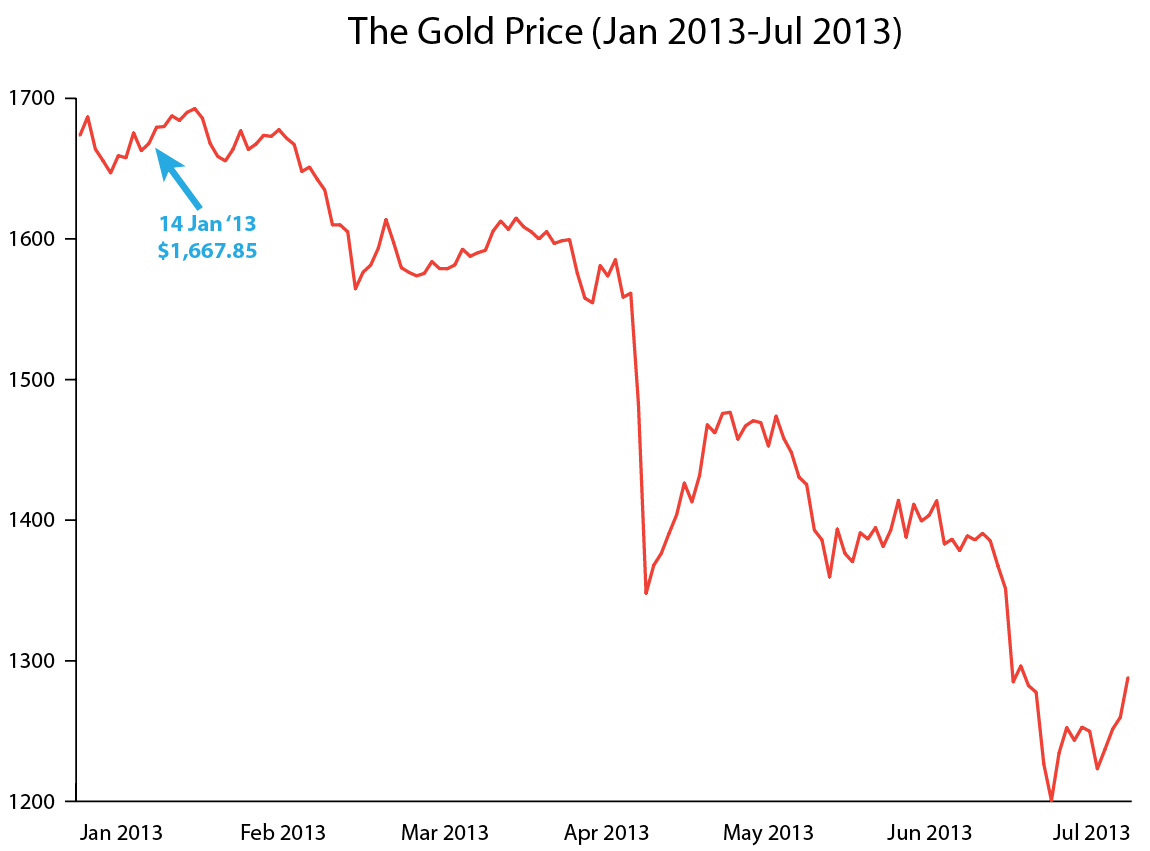

Une autre analyse, cette fois-ci sur les mouvements du prix de l’or après l’annonce de la Bundesbank, sème encore plus de confusion, si on applique les deux réalités possibles entourant la requête de Chavez :

Source: Bloomberg

Encore une fois, un mouvement initial à la hausse s’est transformé rapidement en un mouvement concerté à la baisse. Et cette fois-ci, la quantité d’or pour satisfaire la Bundesbank étant trois fois plus élevée que la demande de Chavez, le mouvement à la baisse fut encore plus fort, à un niveau qui a causé la consternation parmi ceux qui suivent le marché de l’or dans le monde entier.

Oh, en passant, ce n’est presque rien et ça ne vaut peut-être pas la peine de le mentionner, sans doute, mais les 300 tonnes d’or exigées par la Bundesbank seront, il semble, livrées en intégralité à l’Allemagne... dans sept ans :

(Bundesbank) : D’ici 2020, la Bundesbank entend entreposer la moitié des réserves d’or de l’Allemagne dans ses propres coffres en Allemagne. L’autre moitié demeurera entreposée chez ses partenaires, les banques centrales de New York et Londres. Avec ce nouveau plan de stockage, la Bundesbank met l’accent sur les deux fonctions primaires des réserves d’or : bâtir la confiance à l’intérieur du pays et avoir la capacité d’échanger de l’or pour des devises étrangères aux centres de transaction d’or à l'étranger dans un court laps de temps.

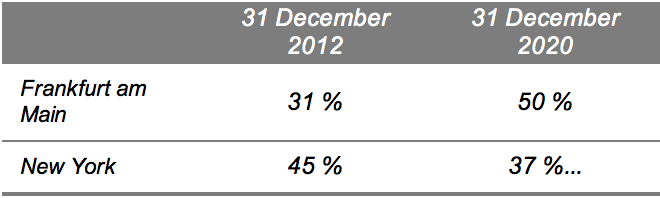

Le tableau suivant montre l’allocation actuelle et envisagée des réserves d’or de l’Allemagne dans les divers entrepôts :

Source: Boeing/Distance.to/TTMYGH

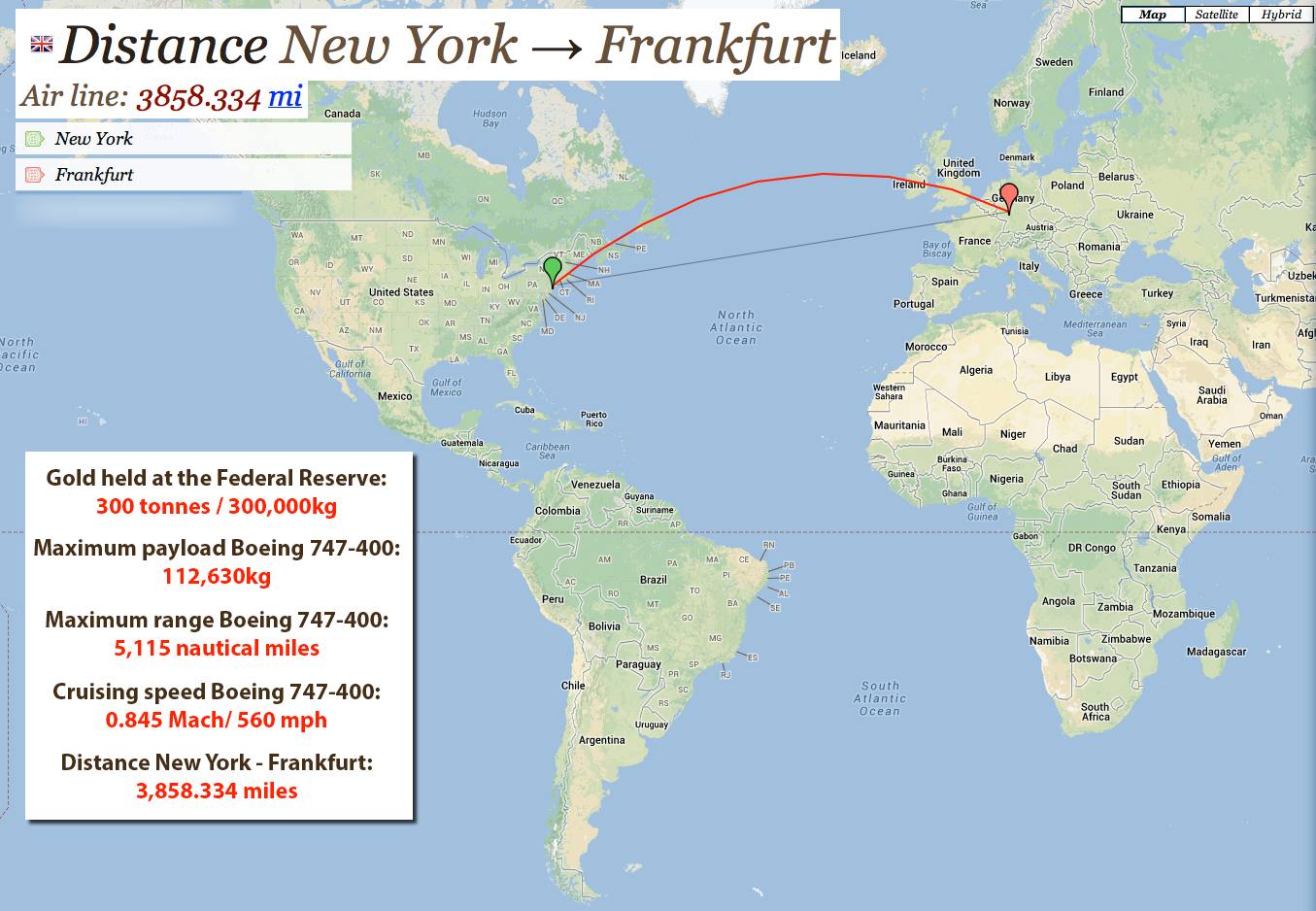

Bon, il est temps de calculer un peu, je crois:

La Bundesbank veut rapatrier 300 tonnes d’or qui dorment, intactes, bien sûr, à la Federal Reserve de New York.

Ces 300 tonnes équivalent à 300,000 kilogrammes.

Un Boeing 747-400 configuré pour le frêt aérien standard a, selon son constructeur, une charge maximum d'utilisation de 112,630 kg, une portée de 5,115 milles (4,445 milles nautiques) et une vitesse de croisière de 0,845 mach (560 mph).

La distance entre New York et Francfort est de 3,858 milles.

Donc, le gouvernement alllemand pourrait louer trois 747-400, les envoyer à New York, les remplir de leur or, et avoir encore 37,890 kg d’espace restant. Angela Merkel pourrait faire du shopping chez Woodbury Common Premium Outlets et s’acheter assez de tailleurs Ann Taylor pour en porter un neuf à chaque réunion de crise de l’Union européenne d’ici 2016... ou 2015.

Pour ajouter de la perspective, si les gens à bord voulaient regarder la trilogie du Seigneur des anneaux au complet, l’avion devrait tourner autour de l’aéroport de Francfort quinze minutes en plus avant d’atterrir.

Mais... sept ans.

SEPT.

ANS.

Bon, je sais qu’il existe une quantité maximale d’or assurable en une seule livraison (quoique j’ignore la quantité exacte), mais si on va vers les extrêmes et que ce serait une seule tonne (1,000 g), cela reviendrait à faire voler nos 747-400 à 300 reprises. Avec un vol par jour par avion, cela prendrait cent jours.

Mais pas sept ans.

Alors, avec tout cela en tête, montons à bord du bateau Hypothèse et jouons à « Et si...? »

1 - Et si les banques centrales ne louent pas leurs réserves d’or; et, en fait, si tout l’or qu’elles possèdent est exactement à l’endroit où elles disent qu’il se trouve, dans les quantités exactes figurant à leurs bilans?

Si c’était le cas, je crois que l’on peut dire que nous pourrions faire quelques hypothèse de base, comme les suivantes :

A) Les postes présentés dans le bilan des banques centrales qui réfèrent aux réserves d’or se liraient tout simplement « or » (comme le font la Banque du Japon et le FMI).

B) Les banquiers centraux ne feraient pas de discours sur les opérations de location (leasing) d’or.

C) Il serait impossible pour n'importe quelle banque centrale européenne de faire un profit de 300 millions d’euros en dix ans en louant son or.

D) Toute demande de rapatriement serait effectuée presque immédiatement.

Voilà donc quelques scénarios associées à « Et si...no.1 », mais regardons de plus près.

A) À propos des postes relatifs à l’or sur leurs bilans, les principales banques centrales diffèrent quelque peu :

La Réserve fédérale répertorie ses avoirs en or comme : « Or (incluant dépôts d’or et, si approprié, les swaps (échanges) d’or) »

La Banque d’Angleterre : « Or (incluant les swaps ou l’or prêté) »

La BCE : « Or (incluant les dépôts d’or et les swaps) »

La BNS : « Fonds d’or et créances résultant de transactions sur l’or »

B) En juillet 1998, le président de la Fed à cette époque, Alan Greenspan, a déclaré devant un comité du Sénat : « ... et les contreparties privées ne peuvent restreindre l’offre d’or, un autre actif dont les produits dérivés sont souvent échangés over-the-counter, là où les banques centrales sont prêtes à louer de l’or en quantités importantes, si le prix venait à monter. »

Mais un commentaire moins diffusé avait été fait par Greenspan à une réunion du FOMC en 1993 : « Il y a quelque chose d’autre dont je voudrais discuter. J’hésite... mais laissez-moi vous parler de quelques-uns des enjeux évoqués ici. Si on parle de psychologie, on peut dire que les thermomètres utilisés pour la mesurer ont un effet sur elle. J’ai abordé la question en bavardant avec le gouverneur Mullins, à savoir qu’arriverait-il si le Trésor vendait un peu d’or sur le marché? C’est une question intéressante, parce que si le prix tombait dans ce contexte, le thermomètre n’agirait pas seulement comme instrument de mesure... il affecterait, à la base, la psychologie sous-jacente. »

Alan! Vous me surprenez. Ayn (Rand) ne serait pas contente de vous entendre parler comme cela.

C) En novembre 2012, le gouverneur de la Banque centrale d’Autriche a tenu une conférence de presse :

(Bullion Street) : L’Autriche a annoncé des revenus astronomiques de 300,000,000 euros provenant du leasing de ses 280 tonnes d’or, ces dix dernières années.

Répondant aux questions au parlement du pays, le gouverneur de la banque centrale d’Autriche, la OeNB, Wolfgang Duchatczek, a indiqué que 224,4 tonnes (environ 80%) des réserves d’or de l’Autriche se trouvaient au Royaume-Uni, environ 6,9 tonnes (environ 3%) en Suisse, et près de 48,7 tonnes (17%) en Autriche même.

La OeNB a déclaré que la raison d’entreposer de l’or à l’étranger est que, en temps de crise, il pourrait être rapidement négociés en bourse. Depuis 2007, la OeNB possède des réserves stables d’environ 280 tonnes d’or.

À travers la location (leasing) de son or, la Austrian National Bank a, dans les dix dernières années, enregistré des revenus de 300,000,000 euros.

D) Sept ans. S-E-P-T A-N-S

Ce qui nous amène au « Et si... » no.2 :

2 - Et si l’or des coffres des banques centrales avait été ré-hypothéqué et n’est plus détenu en quantités approchant celles annoncées? Qu’arriverait-il alors?

Bien, si c’était le cas, telle ou telle banque centrale aurait besoin d’acheter rapidement beaucoup d’or et, en plus, la banque souhaiterait éviter que le prix continue de grimper, ce qui arriverait dans des circonstances normales. S’il existait un moyen de faire descendre le prix de l’or, face à une telle demande, cela serait fantastique... et payant. Mais, sûrement que cela est impossible, n’est-ce pas?

Hmmm...

En-dehors des mouvements illogiques du prix de l’or, il y a eu quelques développements extraordinaires dans les plus grandes réserves d'or physique au monde.

Premièrement, les entrepôts du COMEX.

L’or gardé dans les divers entrepôts du COMEX est divisé en deux : l’or « éligible » et l’or « enregistré ». La différence entre les deux est cruciale :

COMEX 101 : Éligible : du (métal) qui a été acheté (et payé) par un investisseur à un moment donné (et pour lequel il paie des frais d’entreposage) et qui est éligible à être livré au moment choisi par le client. (Cet or) a été assigné aux clients, qui ont le numéro de série de leurs lingots.

Enregistré : de l’or de l’entrepôt du COMEX qui peut servir au règlement d’un contrat. Apparemment, les investisseurs shorts peuvent acheter cet or des banques spécialisées dans le négoce de métaux précieux (bullion banks) au prix courant et s’en servir pour régler le contrat.

Si les détenteurs de métal stocké dans les entrepôts veulent prendre livraison de leur or, cet or doit être désigné « éligible ». C’est, en quelque sorte, un avertissement de ne pas y toucher, pour qu’il ne serve pas à d’autres demandes de livraison. Avec cette désignation, il peut être livré à son propriétaire selon ses instructions.

Le COMEX et le LBMA (London Bullion Market Association) détiennent deux des trois plus grandes réserves d’or, la troisième étant le total cumulé des différents ETF (dont le plus gros, GLD, entrepose son or dans les coffres de HSBC à Londres sous la forme de ce qui est nommé LBMA Good Delivery Bars, chacune pesant 400 oz et étant conforme à divers standards, comme la pureté etc).

Bon, jusqu’ici, ça va. Maintenant nous devons nous aventurer un peu plus profondément dans la forêt crépusculaire, les amis. Alors restez avec moi, ne me quittez pas.

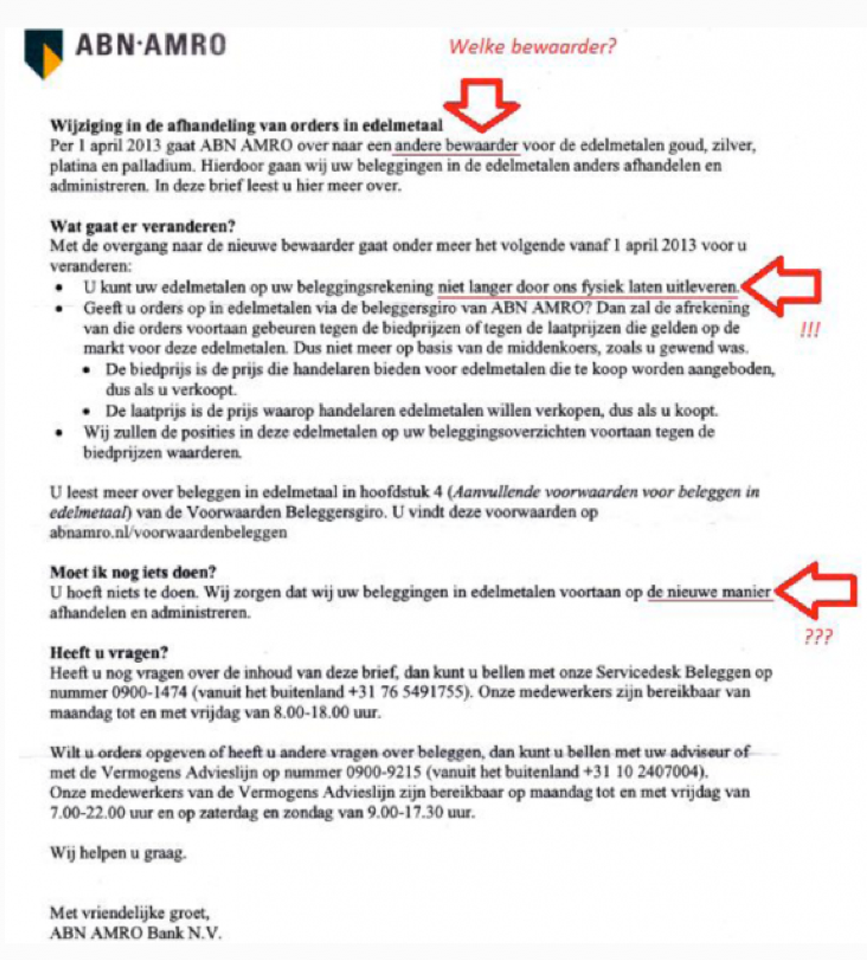

Cela a commencé, assez bizarrement, le jour du Poisson d’avril, par un communiqué de ABN Amro, une banque nationalisée par l'Etat néerlandais :

Source: Silver Doctors

L'information a été reprise, entre autres, par Silver Doctors:

Source: Silver Doctors

Pour résumer, ABN Amro a déclaré que les détenteurs d’or physique qui avaient confié la garde de leur métal à la banque hollandaise, obtiendraient dorénavant un règlement en cash et ne pourraient plus exiger la livraison physique de leur or (ou de leur argent...).

Il y existe un mot pour représenter cela : confiscation.

Ensuite vinrent des rumeurs d'importantes pénuries d’or au LBMA (où ABN Amro effectuait ses transactions) qui ont été relayées par Andrew Maguire, dans une interview pour King World News:

...pendant des années, à la base, vous n’aviez qu’à vendre de l’or, vendre de l’argent, le tout financé à presque rien, prendre ces profits et les ré-investir. Alors, évidemment, la motivation était là, parce que les banques avaient monté une telle énorme position (short), elles avaient trop de collatéral en jeu, et il était important d’empêcher le prix (de l’or et de l’argent) de grimper, parce qu’elles n’avaient pas le métal physique.

Mais aujourd'hui cet or loué est réclamé, et elles ne l’ont pas. Je connais un très gros client qui s’est présenté pour avoir ses lingots. On lui a refusé et on lui a dit qu’il aurait un règlement en cash. Je me suis dit que je devais en parler.

Je dois dire que j’ai reçu plusieurs emails de détresse. On me demandait : que devrais-je faire? Tout ce que je pouvais leur dire était : si je détenais de l’or physique entreposé dans un coffre reliée à une bullion bank, que ce soit le COMEX ou le LBMA, je le retirerais immédiatement.

Nous savons tous qu’une faillite ne sera pas appelée une faillite. Cela se réglera en cash. Je ne crois pas une seconde que la Fed ne puisse pas imprimer quelques milliards, quelqu’en soit le coût, pour sauver les bullion banks avec de la monnaie. Pourquoi ne le feraient-ils pas? Il suffit d’un clic. Les gens seront laissés de côté et ils n’obtiendront pas d’or physique...

ABN Amro, en réalité, n’est que la partie émergée de l’iceberg. Nous avons vu la première bullion bank créer la première faillite visible du système de réserves fractionnaires du LBMA...

Ça ne va pas bien, pas bien du tout. Mais, coïncidence (évidemment), les lingots du LBMA, soit disant disponible en quantité dangereusement limitée, sont exactement le même type de lingots que ceux entreposés dans les coffres londoniennes de la HSBC, pour le compte de l'ETF GLD.

Nous y reviendrons.

Bon... maintenant nous avons le scénario. Les lecteurs réguliers se souviendront de l’attaque contre l’or en avril. Pour les autres, j’ai écrit à ce sujet, alors je n’y reviendrai pas aujourd’hui. À la place, jetons un coup d’oeil sur d’autres actions bizarres que j’ai mentionnées. Et cela requiert un petit voyage dans les entrepôts – et l’assistance du grand Nick laird, de Sharelynx.com, qui est la source pour les graphiques sur les métaux précieux sur le web. Nick a gentiment accepté de me laisser (et, par extension, vous, cher lecteur) accéder à ses travaux cette semaine.

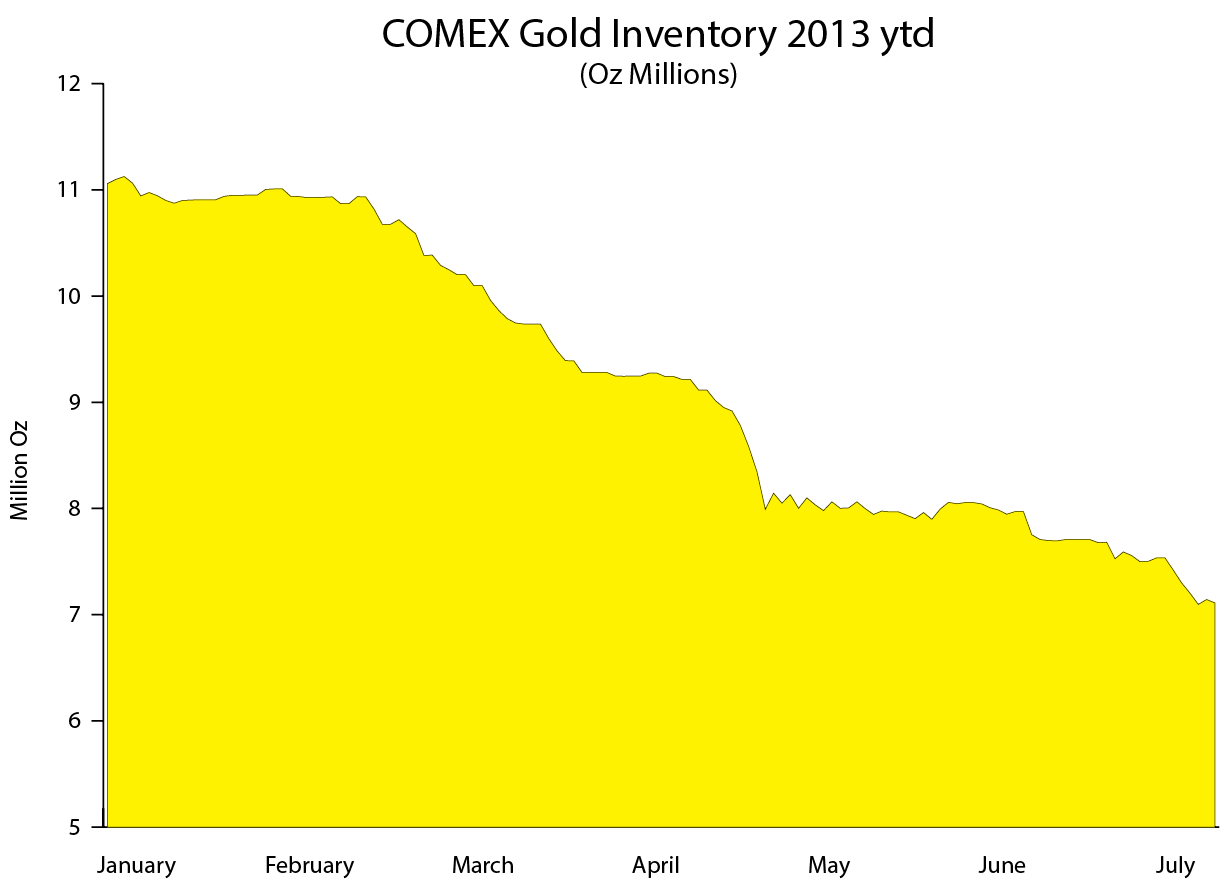

Commençons notre petit voyage dans les entrepôts par un aperçu sur ce qui est arrivé aux inventaires du COMEX en 2013 :

Source: Bloomberg

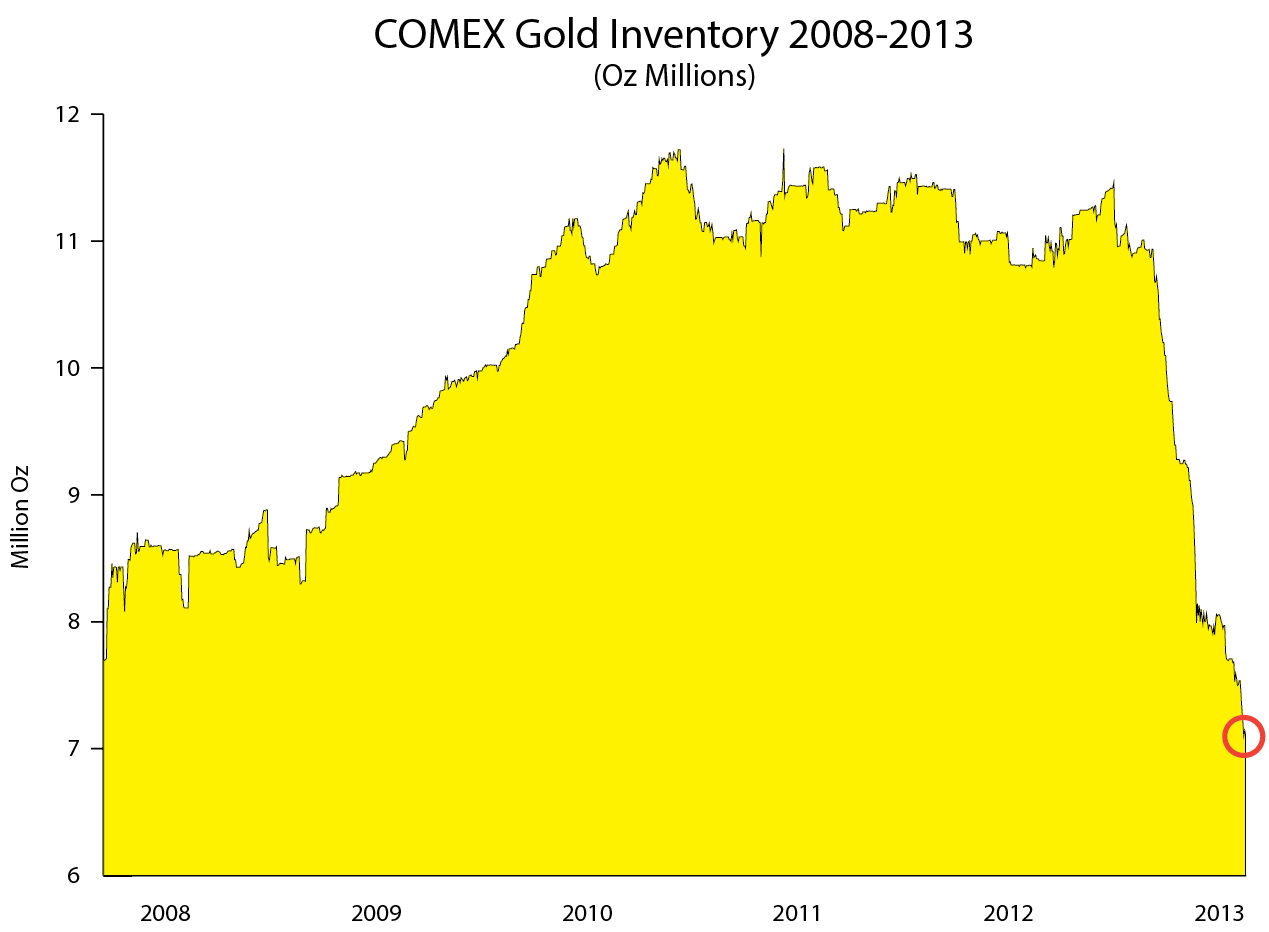

Un déclin continu. Cependant, l’étendue de ce déclin devient plus claire, si l’on recule d’un pas et regardons l’inventaire du COMEX sur les cinq dernières années, auquel point ce déclin « continu » devient « précipité » :

Source: Bloomberg

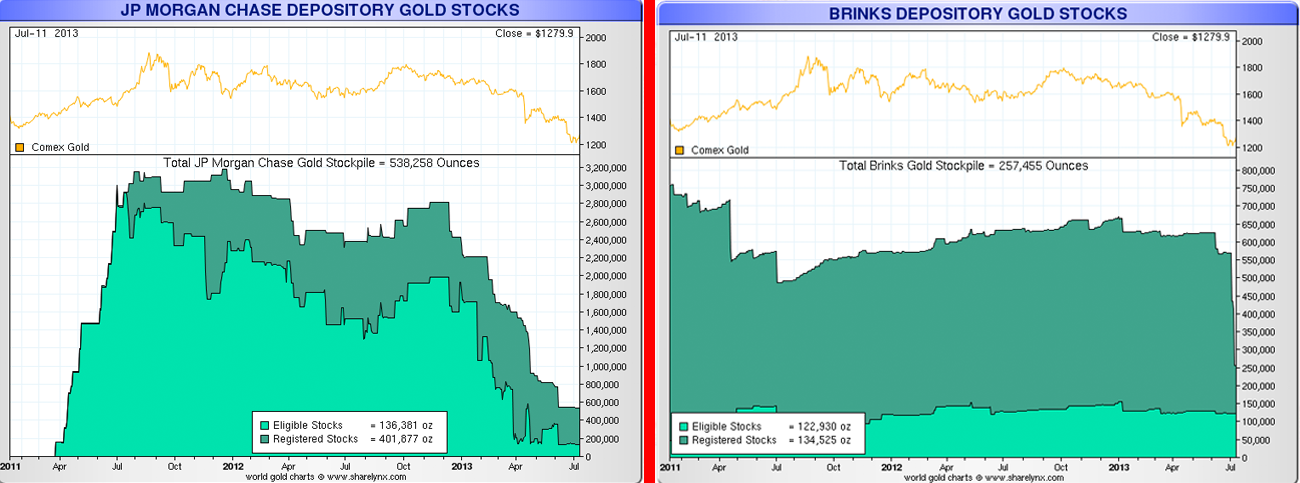

C’est la vue d’ensemble, mais qu’en est-il des entrepôts individuels? Bien, au début, c’était JP Morgan qui subissait des déclins réguliers (à gauche, ci-dessous), mais Brinks est maintenant affectée (à droite, ci-dessous) :

Source: Sharelynx

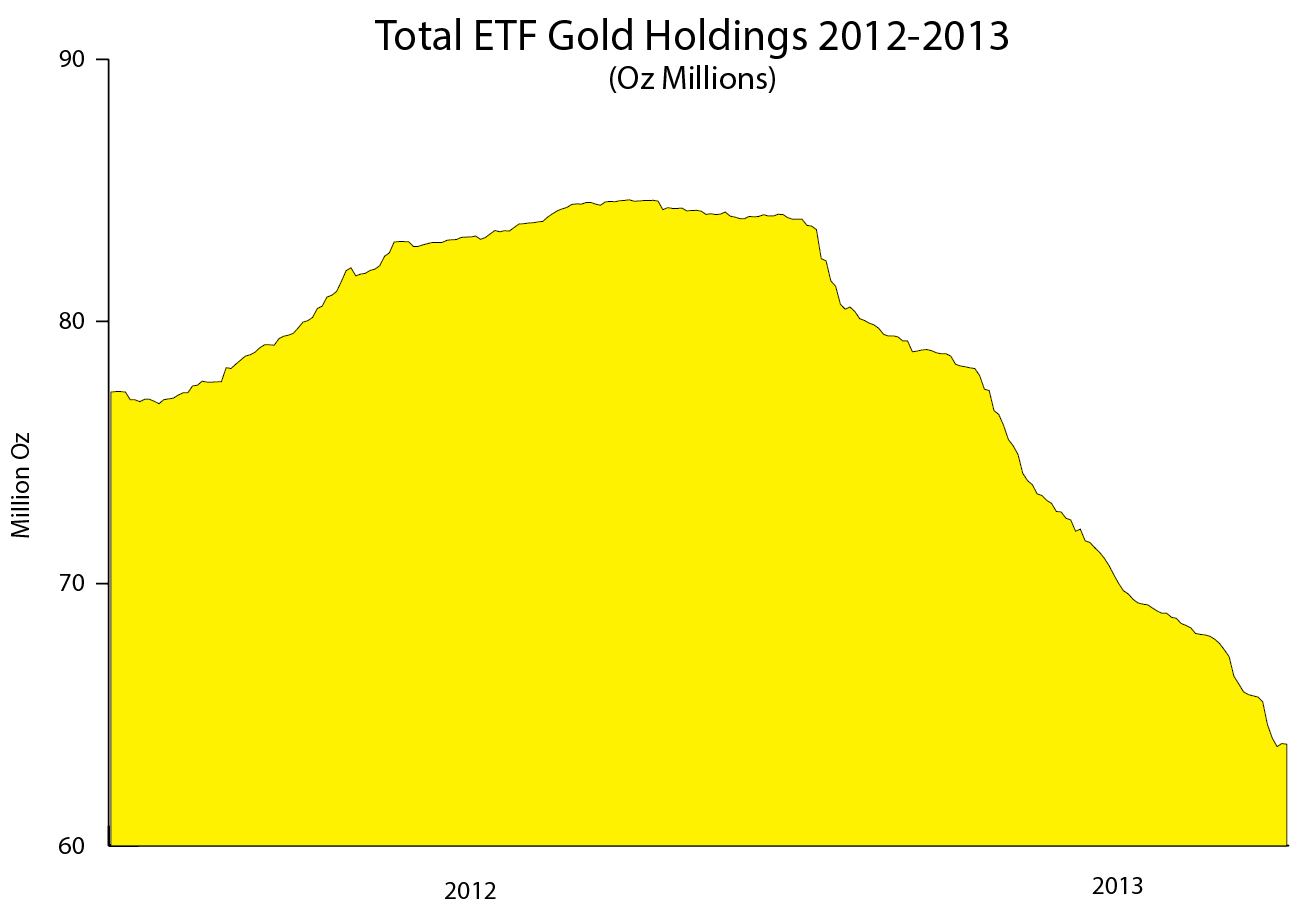

Les chiffres du LBMA ne sont pas disponibles, MAIS le graphique préféré de tous, l’or détenu par les ETF l’EST définitivement. Beaucoup d’encre a déjà coulé à son sujet mais, avant que nous nous y penchions, jetons un coup d’oeil au graphique :

Source: Bloomberg

Il s’agit d’un autre déclin abrupt, et qui a été interprété comme impliquant une attitude baissière à la possession d’or via un ETF. Mais, en réalité, à cause de la mécanique du ETF GLD, c’est tout sauf cela. Tout ce que cela montre est que beaucoup d’or a quitté les entrepôts, encore. Pour où? Nous ne le savons pas.

Ah... vous ai-je mentionné que les lingots détenus pour le GLD dans les coffres de la HSBC à Londres (juste à côté du LBMA) ont exactement les mêmes spécifications que les lingots en pénurie au LBMA? Oui?

Laissez-moi essayer d’expliquer les idiosyncracies du ETF GLD.

Bien que chaque tranche de dix parts de GLD sont supposées valoir une once d’or, si vous voulez échanger vos parts pour cet or, vous devez posséder une grandeur de « panier » minimum, c’est-à-dire 100,000 parts. Ces parts sont créées (et remboursées) par un groupe limité (mais très familier) de « participants autorisés » : JP Morgan, Merrill Lynch, Morgan Stanley, Newedge, RBC, Scotio Mocatta, UBS et Virtu Financial.

Ces participants autorisés transfèrent l’or à leur fiduciaire (HSBC Londres) pour la création des parts et reçoivent les parts en retour. Le processus de remboursement fonctionne de la même façon, mais dans le sens inverse, et ne peut être activé qu’en « paniers » de 100,000 parts (avec un « panier » valant généralement aux alentours de $13,000,000).

Il faut noter que chaque et toute transaction sur le NYSE est composée d'un acheteur et d'un vendeur de papier. Point. Même si un bloc de 100,000 parts est échangé, ce n’est, à ce point, encore que du papier.

Les choses deviennent intéressantes ici, alors je vais me tourner vers Andrew Maguire, qui sait si bien expliquer les rouages de ce mécanisme :

...il existe de nombreuses façons pour que cet or « alloué » garantissant les parts du ETF soit dilué/hypothéqué et puisse permettre aux bullion banks de « gérer » leurs réserves physiques.

Si, comme c’est souvent le cas, l’inventaire « alloué » disponible pour les bullion banks est insuffisant, même à ce prix d’escompte créé par le COMEX, pour créer les nouvelles parts de GLD nécessaires adossées à l’or alloué, il est alors possible, pour la bullion bank, d’emprunter à découvert ces parts du ETF au lieu de fournir, comme requis, l’or physique alloué au fiduciaire pour rencontrer ses obligations, contournant par le fait-même cette demande physique, afin de remplir des obligations ailleurs, probablement lors du fix journalier de l’or. Cela, évidemment, a pour effet de manipuler le prix plus bas que le feraient les fondamentaux d’offre et de demande, puisqu’il n’y a pas de métal acheté sur le marché libre lors du fix journalier pour rencontrer cette nouvelle demande de parts, comme cela devrait être.

Nous sommes arrivé à un point où toute transparence s’évapore. Ils disent être short sur l’or tout en déclarant qu’ils adossent leur position sur une position « non-allouée » de grandeur égale. Cependant, les comptes non-alloués du LBMA fonctionnent sur des réserves fractionnaires et utilisent un effet de levier aux alentours de 100 pour 1, alors ils n’ont vraiment pas besoin d’adosser cette transaction sur du vrai métal physique à ce moment là... ils gardent cela pour plus tard. Pour sortir de cette position short sur le GLD, la bullion bank doit ALLOUER la quantité requise d’or non-alloué et alors transférer cet or au fiduciaire, recevant ainsi le nombre requis de parts pour payer les parts originales de GLD qui ont été vendues short.

Alors, pour récapituler, il se passe les choses suivantes :

1. Les banques centrales ont, depuis des années, loué (leased) une quantité indéterminée de leur or.

2. En janvier, l’Allemagne a exigé le rapatriement d’une grande quantité d’or de la Fed de New York.

3. Ce rapatriement prendra une durée extraordinaire (et inexpliquée) de sept ans pour être effectué.

4. Le prix des contrats à terme (futures) sur l'or a été touché très durement depuis avril.

5. L’or physique est retiré à un rythme phénoménal de plusieurs entrepôts.

6. Les rumeurs de pénurie aux entrepôts du LBMA et du COMEX abondent.

7. Les investisseurs, ainsi que les banques centrales, achètent des quantités records d’or.

8. Malgré des achats d’or physique importants, le « prix de l’or » continue de tomber.

En sachant cela, on pourrait assumer que, dans cette poussée de possession d’or physique, certains « intérêts » qui ne sont pas en position de livrer cet actif à de grands, importants et extrêmement puissants clients essaient de « secouer l’arbre » un peu, pour voir ce qui pourrait en tomber.

Les arbres ont bien été secoués, et il semble que certains faibles détenteurs de parts de GLD aient livré des lingots dans les mains des « participants agrées ». Mais est-ce assez? J’en doute.

Pendant ce temps, au COMEX, l’or continue de sortir des entrepôts, pour des destinations inconnues. On ne peut dire avec certitude où il va, mais je soupçonne qu’une quantité significative est placée dans des entrepôts privé, loin des mains des bullion banks qui en ont le plus besoin.

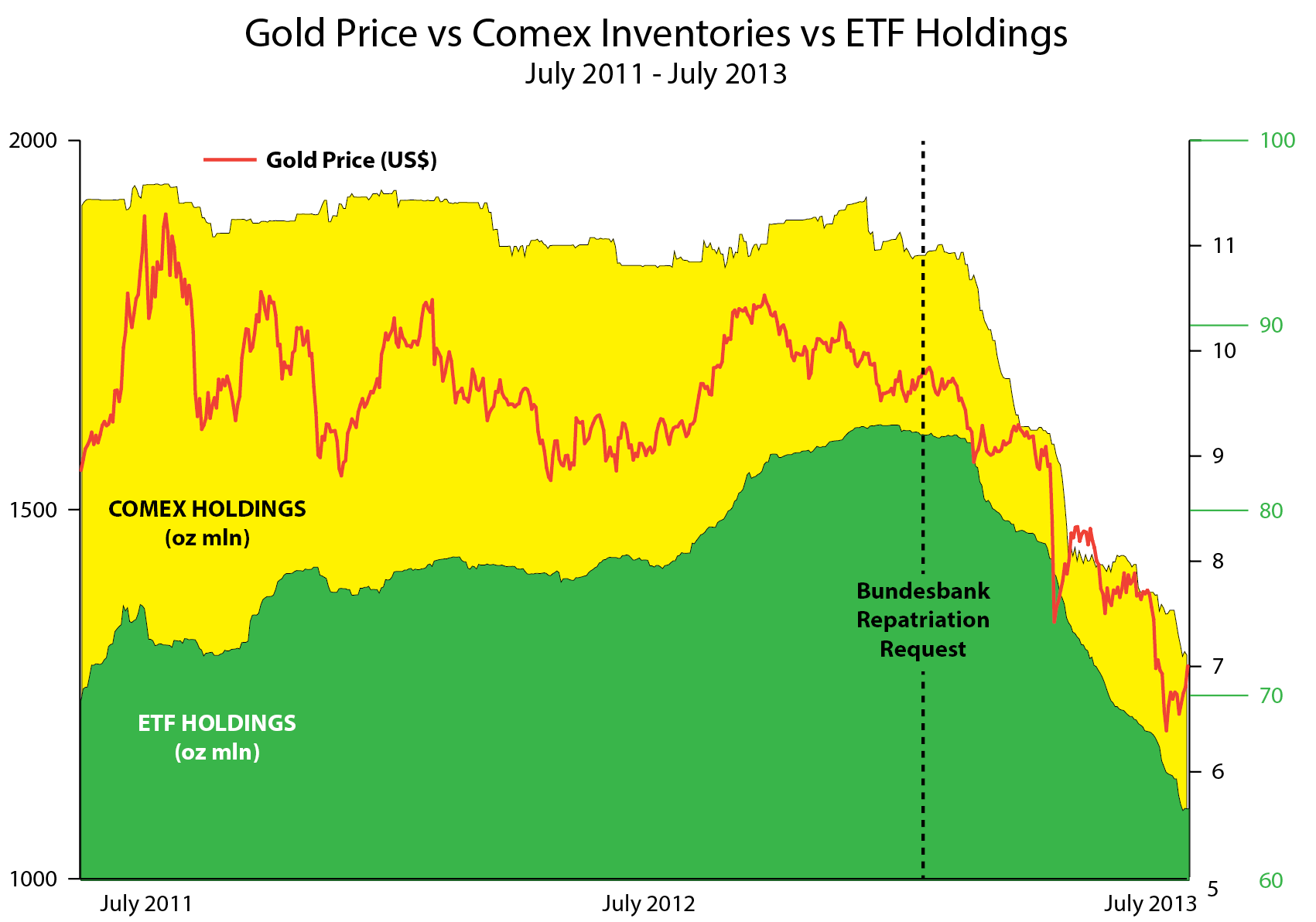

Alors, à quoi ressemble tout ça ensemble sur un graphique? Regardons :

Source: Bloomberg

Comme vous pouvez le voir clairement, à partir du jour où la Bundesbank exigea le retour de son or, cela a entrainé trois phénomènes très clairs:

1. Le prix de l’or, qui était dans une tendance latérale, a chuté.

2. L’or physique détenu par le COMEX est sorti des entrepôts.

3. La quantité d’or physique détenue par les ETF a arrêté d’augmenter et a commencé à chuter. Rapidement.

Coincidence? J’en doute énormément.

Vous voulez savoir ce que je pense ? Je pense que les banques centrales ont loué leur or pendant des décennies aux bullion banks et se trouvent maintenant dans la fâcheuse position d’avoir besoin de réclamer ce qu’ils sont supposés posséder avant que la pénurie ne soit exposée. Je crois que cela crée un gros problème pour les deux parties de cette petite manigance.

Je crois que l’attaque sur l’or-papier a été conçue spécifiquement pour se débarrasser des détenteurs d’or – et cela a fonctionné jusqu’à un certain point, mais seulement pour les plus faibles détenteurs d'ETF, qui ont plutôt tendance à « louer » l’or que de le posséder. Je pense que les joueurs plus forts ont sorti leur or des entrepôts officiels aussi vite qu’ils l’ont pu; et les banques centrales de pays comme la Chine, la Russie et d’autres partout en Asie et en Amérique du Sud ont essayé d’acheter et, surtout, obtenir la livraison d’or physique tant qu'ils le peuvent encore.

Je pense aussi que les investisseurs au détail – particulièrement en Asie -, malheureusement, s'ajoutent aux problèmes des banques en profitant de la faiblesse des marchés d’or-papier pour acquérir autant de métal physique (ou de « richesse », comme on dit en Asie) qu’ils le peuvent.

Pour paraphraser Everett Dirkson, « quelques centaines d’onces par-ci, quelques centaines d’onces par-là, et bientôt vous faites face à de vrais problèmes ».

Maintenant, traitez-moi de démodé si vous voulez; dites que je suis un conspirationniste, un gold bug ou un fou – tout ce que vous voulez – mais, si vous le faites, donnez-moi, s’il vous plaît, une explication pourquoi cet or disparaît, où il s’en va, et qui en prend livraison. Parce que, selon moi, les preuves indiquent le début de l'effritement du marché fractionnaire de prêts d'or, et cela n'augure rien de bon.

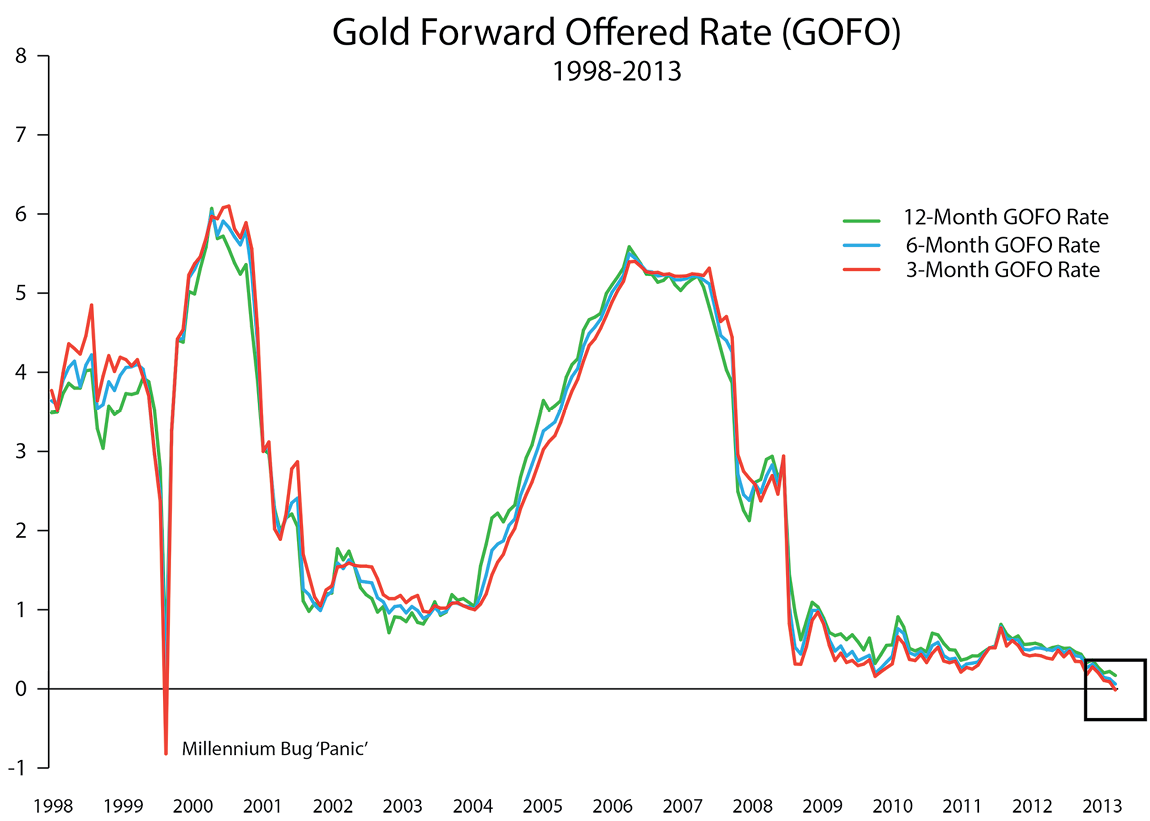

Il y a encore une dernière chose étrange qui, cependant, s’imbrique bien dans le scénario décrit aujourd’hui, et c’est l’action curieuse du taux GOFO (Gold Forward Offered Rate). Ce taux est utilisé pour des transactions de type swap entre l’or et le dollar. Si vous possédez de l’or et avez besoin de dollars rapidement, vous pouvez utiliser votre métal comme collatéral, ce qui réduit votre taux de façon substantielle.

Source: Bloomberg

Cette semaine, le taux GOFO a fait quelque chose qu’il n’a fait que quelques fois dans sa longue histoire : il est devenu négatif pendant trois mois, ce qui signifie que quelqu'un est prêt à payer pour avoir de l'or au lieu de dollars en ce moment.

Le Financial Times raconte l’histoire :

Le coût d’emprunt de l’or a grimpé au plus haut avec la ruée vers l’offre qui a eu lieu après la débâcle de Lehman Brothers. Le marché s’est ajusté à une nouvelle ère dans laquelle la demande des investisseurs occidentaux est moins dominante.

Le marché de la location d’or, une niche réservée à quelques grandes banques et banques centrales, n’a pas été très actif, ces dernières années, pendant que les investisseurs amassaient de grandes positions et louaient leur or sur le marché, ce qui gardait les taux bas.

Mais, comme les investisseurs sont devenus des vendeurs, lors des derniers mois, la disponibilité d’or dans le marché de la location a été grandement réduite, selon les banquiers.

Cet étouffement a causé une forte hausse dans les taux de location d’or, le taux auquel on peut échanger de l’or pour des dollars sur le marché. Le taux de location d’or pour un mois est passé de 0,12%, la semaine dernière, à 0,3% mardi, son plus haut taux depuis début 2009.

Ce mouvement reflète le changement important dans le marché de l’or ces derniers mois. Les investisseurs ont liquidé leurs positions en masse, déclenchant un effondrement de 25% des prix depuis le début de l’année.

Les achats Asiatiques ont créé encore plus de demande pour l’or physique, et les raffineries fonctionnent à plein régime pour satisfaire les commandes.

Le manque de liquidité dans le marché de la location (leasing) a fait grimper les taux GOFO en territoire négatif, ce qui signifie que l’or pour livraison future s'échange sous les prix du marché physique, une situation assez rare qui n’est survenue que quelques fois dans les derniers vingt ans. La dernière fois où ces taux étaient négatifs, c’était en novembre 2008, quand une ruée vers le métal physique avait causé une forte remontée des prix.

Le degré auquel la structure sous-jacente au marché d’or physique a changé, ces derniers mois, n’est pas encore visible. Mais nous avons, pour la première fois, un « événement » qui fait en sorte que des gens qui n’ont pas d’or doivent en acheter, et des gens qui en ont doivent en acheter plus... nous verrons bientôt à quel point les choses ont changé.

Le prix de l’or baisse depuis quelques mois mais, quand le besoin de détenir de l’or grimpera encore – et il le fera, c’est loin d’être fini – toutes les pièces de ce puzzle, dans cette bizarre et merveilleuse forêt de manipulation de l’or, se mettront d’elles-mêmes en place.

Et si... à ce moment, il n’y a pas assez d’or pour tout le monde?

Source originale: Mauldineconomics

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.