Nous nous rapprochons de la dernière phase d’euphorie des marchés. Le Dow Jones semble entonner son dernier chant du cygne. Les investisseurs sont déterminés à le faire grimper à 20 000 points. À date, le marché n’est qu’à 12 points de ce niveau magique. Au même moment, les bons du Trésor s’effondrent. Le rendement à dix ans est passé de 1,4%, un bas atteint y a un an et demi, à 2,5% aujourd’hui. Normalement, les investisseurs s’inquièteraient d’une hausse des taux d’intérêt, mais le marché est actuellement en pleine euphorie, alors toute mauvaise nouvelle est ignorée. Les marchés ont la mémoire courte. Pour preuve, il y a quelques semaines, tout le monde prédisait qu’une victoire de Trump serait un désastre pour les marchés actions et pour le monde, mais cela est dorénavant perçu comme une bénédiction. Un marché qui a triplé depuis mars 2009 n’inquiète personne. Le ratio cours/bénéfice de Shiller (PER) de 27, soit 56% au dessus de sa valeur moyenne, est totalement ignoré par ce marché exubérant.

Aussi, le marché a intégré le fait que Donald Trump augmentera la dette publique américaine de plus de 10 000 milliards $, ou de 50%, au cours des prochaines années. Il va sans dire que la hausse des dépenses et la baisse des impôts sont la recette parfaite pour une hausse du marché boursier.

Les taux d’intérêt atteindront les niveaux de 1970 – au-dessus de 15%

Dans mes récents articles, j’ai évoqué le retournement du cycle baissier de 35 ans des taux d’intérêt, et ce retournement est en train d’avoir lieu avec force. Des taux d’intérêt plus élevés mèneront à des déficits et des emprunts encore plus élevés. Le cercle vicieux qui mènera à l’effondrement total est en place. Mais avant, nous aurons des taux d’intérêt aussi élevés que dans les années 1970 et 1980, quand les taux se situaient tout juste sous les 20% dans plusieurs pays, y compris aux États-Unis. Cela signifie que la plupart des gens seront dans l’incapacité de rembourser leur crédit immobilier, automobile, ainsi que ce qu’ils ont emprunté via leurs cartes de crédit. Aucun gouvernement ne pourra payer les intérêts sur sa dette grandissante. Mais cela ne sera pas un problème, non plus, car ils n’auront qu’à imprimer plus de monnaie pour couvrir les intérêts… il s’agirait ainsi d’un modèle parfait de financement perpétuel. Cependant, les conséquences sont claires : des devises qui s’effondrent et de l’inflation qui mènent à l’hyperinflation.

Divergences des marchés boursiers mondiaux : un signal d’alarme

Cette effervescence sur les marchés boursiers américains risque de ne pas durer. Il n’y a pas que la surévaluation massive qui suggère cela. Certains indicateurs techniques indiquent que nous assisterons bientôt à un repli majeur.

Si nous regardons tous les autres marchés, aucun d’eux ne confirme ce qui se passe aux États-Unis. Les États-Unis ne sont pas une économie isolée et entièrement indépendante de ce qu’il se passe dans le reste du monde. Le temps où une économie majeure pouvait diverger du reste du monde est révolu. Il peut y avoir un léger décalage mais, à la fin, il y aura une convergence mondiale.

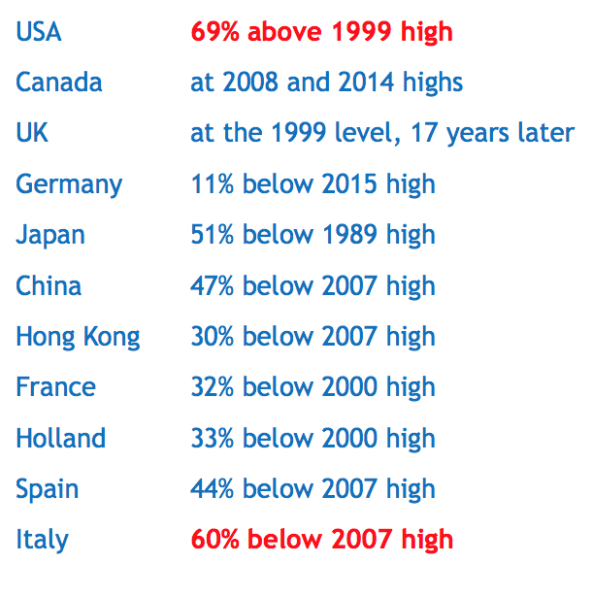

Performance des principaux marchés boursiers mondiaux par rapport à leurs plus hauts respectifs :

Les actions américaines chuteront de 90%, comme en 1929-1932

Dans un marché mondial en convergence, les divergences entre le marché américain et les autres places boursières mondiales sont un signal d’alarme majeur. Le marché américain est surévalué et en sursis. En termes réels, le marché américain devrait chuter d’au moins 75% dans les années à venir, et probablement de 90%, comme en 1929-1932. Les conditions et les risques, aujourd’hui, aux États-Unis et dans le reste du monde sont bien pires que dans les années 1930.

Si les indices boursiers américains plongent de 90% en termes réels, ils chuteront d’au moins 95% par rapport à l’or, voire beaucoup plus. Quasiment aucun investisseur n’anticipe ce scénario aujourd’hui, et c’est pourquoi le choc sera d’une ampleur telle qu’il ébranlera le monde et créera une demande pour l’or physique qui ne pourra jamais être satisfaite. Nous atteindrons un point où il n’y aura "pas d’offre" pour l’or. Le trader ou la banque n’aura pas d’or physique à vendre et, donc, ne pourra pas en vendre, quel que soit le prix que l’acheteur sera prêt à payer.

Banque nationale suisse : le plus grand hedge fund au monde

La Banque nationale suisse fait partie des cygnes noirs potentiels. Dans le cadre du référendum suisse sur l’or, il y a deux ans, j’avais prédit que la Banque nationale suisse serait incapable de maintenir le cours plancher de 1,20 franc suisse pour 1 euro. Avant le référendum, la Banque nationale suisse avait déclaré que cela serait un désastre pour la Suisse si ce cours plancher était aboli. Comme toutes les banques centrales, la Banque nationale suisse a menti à la population, puisqu’elle a finalement supprimé le cours plancher six semaines plus tard, ce qui coûta des dizaines de milliards de francs suisses.

La Banque nationale suisse, comme le système bancaire suisse, était un bastion de sécurité. Malheureusement, tout cela fait partie du passé. Les banques suisses prennent maintenant les mêmes risques inacceptables que toutes les banques internationales, avec un effet de levier massif et d’énormes positions sur produits dérivés hors bilan. La Banque nationale suisse n’est plus une banque centrale, mais bien le plus grand hedge fund du monde. Son bilan, en date du 30 septembre 2016, s'élève à 720 milliards CHF, soit 10% au-dessus du PIB de la Suisse. C’est aussi 80 milliards CHF de plus qu’au 31 décembre 2015. En comparaison, le bilan de la Fed, beaucoup trop gros, ne représente "que" 23% du PIB des États-Unis. Il n’y a pas que la taille du bilan de la BNS qui est préoccupant, mais aussi les éléments qui le composent. Environ 75% de son bilan est lié à la spéculation sur les devises étrangères, la plupart en euros et un peu en dollars. Elle a 100 millions CHF en actions, surtout américaines. Un problème dans la zone euro, conjugué à une baisse de l’euro et à un effondrement du marché boursier américain mettrait la BNS en situation de faillite. Mais, comme toutes les banques centrales, elle résoudra ce problème de façon élégante… elle n’aura qu’à imprimer quelques milliards de francs suisses. En conséquence, le franc suisse se joindra aux autres devises dans leur course vers le bas.

Le système bancaire suisse : trop gros pour le pays

Mais il n’y a pas que la Banque nationale suisse qui soit un problème majeur. C’est le système bancaire suisse dans son ensemble qui est trop gros étant donné que sa taille représente cinq fois le PIB du pays. C’est bien plus que toute autre économie majeure, et cela ressemble à Chypre, avant que son système bancaire ne s’éffondre. Mais ce n’est pas tout : l’ensemble des produits dérivés dans le système bancaire suisse, à hauteur de 25 000 milliards CHF, représente 38 fois le PIB de la Suisse, un chiffre astronomique. Je ne dis pas que la Suisse est le pire exemple. L’économie suisse est mieux gérée que dans la plupart des pays. En outre, c’est un État de droit avec un excellent système politique et l’une des plus anciennes démocraties au monde, avec de fortes traditions. La Suisse est probablement l’un des pays les plus sûrs au monde. Mais personne ne devrait croire que le système bancaire suisse et sa devise sont supérieurs aux autres pays. Je ne recommanderais à personne de détenir des actifs importants de préservation de richesse, comme l’or, dans une banque, y compris les banques suisses.

Mais, grâce au meilleur système politique au monde et à de fortes traditions de stockage et de raffinage d’or, la Suisse est le pays le plus sûr pour y entreposer des métaux précieux, à condition qu’ils soient détenus hors du système bancaire.

Le marché de l’or physique est très solide – le prix de l’or-papier est faux

L’or et l’argent sont encore poussés à la baisse après la décision de la Fed (de remonter les taux d’intérêt). Mais le mouvement auquel on a assisté ces derniers jours est surtout lié à la hausse du dollar US. L’or, dans la plupart des autres devises, n’a pas beaucoup bougé depuis la décision de la Fed. Comme d’habitude, nous avons assisté à une énorme manipulation. Le récent cas de Deutsche Bank en est une preuve. Elle s’en est tirée avec une amende de 60 millions $, un montant ridicule face aux dommages causés aux participants du marché. Bientôt, nous verrons d’autres banques être poursuivies en justice, comme Barclays, HSBC, UBS, etc. Deutsche Bank n’est que la partie émergée de l’iceberg, et les enregistrements des conversations entre traders sont une preuve claire qu’il y a une manipulation régulière et importante des métaux précieux, comme nous l’avons toujours su. Il s’agit d’un autre "cygne noir" qui aura des conséquences majeures sur les marchés papier de l’or et de l’argent.

Ces dernières semaines, des raffineurs suisses ont dû payer des primes pour obtenir de l’or, à cause de pénuries. Alors personne ne devrait croire que le prix papier de l’or a quelque chose à voir avec les vrais marchés d’or et d’argent. Nous approchons du moment où la vérité frappera le marché des métaux précieux.

Je n’aimerais pas détenir de l’or ou de l’argent papier à ce moment-là…

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.