En 2024, la Réserve Fédérale des États-Unis évolue dans un paysage économique complexe, marqué par une inflation persistante, une croissance économique stagnante et plusieurs conflits géopolitiques qui ravivent les tensions internationales.

Pour le moment, la Fed maintient une posture ferme sur les taux d'intérêt, mais elle demeure attentive à l'évolution du marché de l’emploi.

Nous avons pu l’observer au cours de la publication des NFP (emplois non agricoles). En effet, en avril, l'économie américaine n'a créé que 175 000 emplois, ce qui constitue le chiffre le plus bas depuis la récession de 2020. En outre, le taux de chômage est remonté de +0,4 % depuis avril 2023, soulignant une légère dégradation dans le secteur de l'emploi.

Pourquoi une baisse de taux est peu probable pour le moment ?

Comme nous l'avons vu dans un article précédent, les conditions financières continuent de se détendre, alimentant le rallye des actifs des risques. Preuve en est, les valeurs technologiques ont enregistré leur plus forte hausse depuis 2021.

Les conditions financières continuent de s'assouplir, en dépit des déclarations de la Fed concernant sa lutte contre l’inflation.

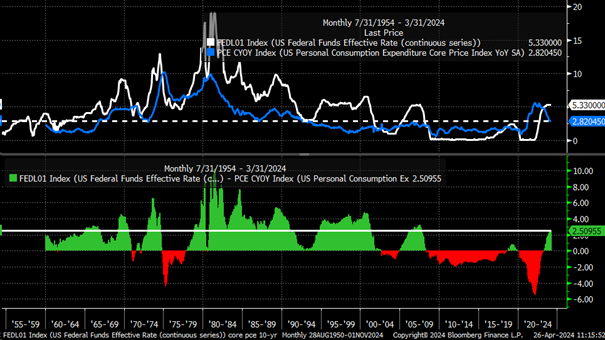

Conditions financières et taux d’intérêts | Bloomberg

Comme illustré dans le graphique ci-dessus, les conditions financières s’assouplissent à tel point qu'elles retrouvent leur niveau de 2021, soit avant les premières hausses de taux d’intérêt.

Comment la Fed peut-elle véritablement lutter contre l'inflation tout en laissant les conditions financières se détendre autant ?

À mon avis, les taux d'intérêt pourraient rester élevés pendant un certain temps tant que l’on n’observera pas réellement d’indicateurs de récession. Pour l’heure, il convient de comprendre que le cycle de resserrement actuel est moins prononcé que les précédents cycles moyens de hausse de taux d’intérêts.

En effet, c’est ce que l’on observe en soustrayant l'inflation PCE des taux d'intérêt fédéraux.

Il est tout à fait envisageable que la Fed décide d'augmenter ses taux d'intérêt si les prochaines données d'inflation révèlent des signaux négatifs, même dans un contexte d'économie stagnante tel que celui que nous vivons actuellement.

Taux d’intérêts fédéraux + PCE | Bloomberg

Par ailleurs, depuis janvier nous avons vu le marché changer complètement ses anticipations de baisse de taux, passant de quatre baisses de taux à moins d'une seule désormais.

Stagflation – un environnement positif pour l’or ?

Commençons par définir simplement ce qu'est la stagflation. Il s’agit tout simplement d’un environnement au sein duquel :

- La croissance économique est stagnante

- Le chômage augmente

- L’inflation reste sur des niveaux élevés

Cette stagflation est particulièrement problématique pour la Fed, car elle complique son action. En effet, il sera difficile de relever les taux trop rapidement au risque de dégrader davantage la situation économique. Il sera autant plus compliqué de les baisser pour prévenir une nouvelle poussée inflationniste. Il existe un risque de voir émerger un scénario à double vague, similaire à celui vécu dans les années 1970/1980. Il est donc important de garder ce scénario à l'esprit en cas de baisse des taux de la Fed d'ici la fin de l'année.

Estimations de PIB et de PCE (Stagflation) I Bloomberg

Un autre indicateur qui peut mettre en lumière un climat économique tendu est l'indice de surprises économiques.

Premièrement, qu'est-ce que l'indice de surprise économique (CESIUSD) ?

Cet indice mesure la différence entre les données économiques réelles et les prévisions des économistes et des analystes de marché.

Quand les données dépassent les attentes, l'indice augmente, tandis qu'il diminue lorsque les données sont en deçà des attentes.

Il est important de noter que la plupart du temps, lorsque les nouvelles économiques sont mauvaises, de nombreux opérateurs anticipent des mesures de stimulation économique de la part de la banque centrale (telles que l'assouplissement quantitatif, la baisse des taux, etc.), ce qui explique actuellement la poursuite du rallye sur les actifs à risque.

De l’huile sur le feu ?

De nouvelles mesures de politique monétaire sont prévues. Selon le président de la Fed, Jérôme Powell, à partir de juin, la Réserve fédérale va ralentir le rythme auquel elle permet l'expiration des titres du Trésor, passant de 60 à 25 milliards $ par mois, tout en maintenant constant le rythme de réduction pour les obligations hypothécaires à 35 milliards $ par mois (tapering).

Cette politique maintiendra une abondance de liquidités sur le marché, ce qui pourrait potentiellement accroître les pressions inflationnistes.

Au lieu de modérer l'inflation, la Fed semble alimenter la "fournaise" inflationniste en injectant davantage de dollars dans l'économie et en laissant les conditions financières se détendre. Bien que l'inflation semble quelque peu contenue pour le moment, les derniers indicateurs d'inflation PCE suggèrent une persistance de l'inflation.

C'est comme jeter du papier dans un feu : cela ne fait qu'attiser les flammes de l’inflation. De plus, cela risque de faire baisser la valeur du dollar et de s’avérer favorable à l’or.

Conclusion

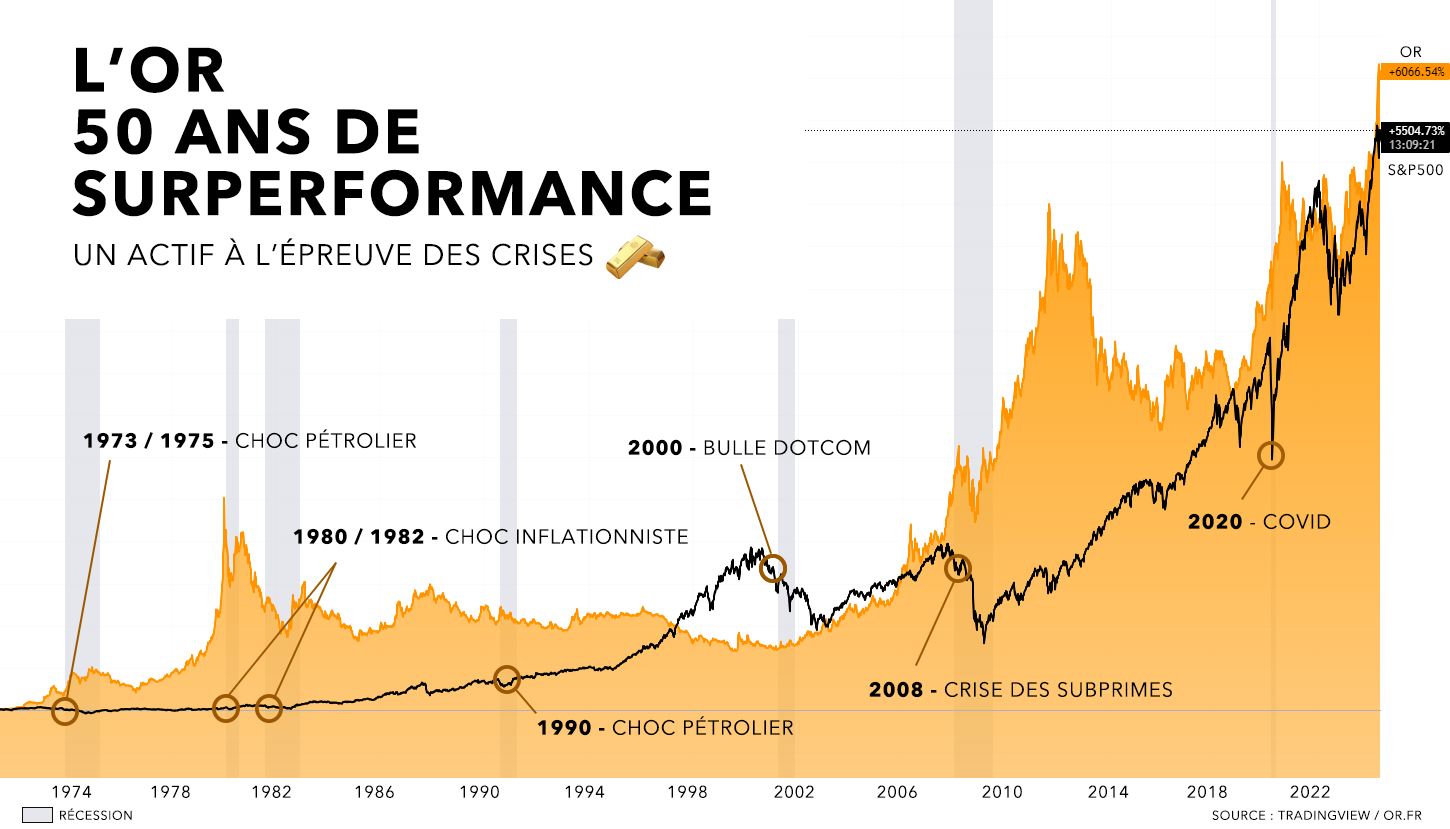

Depuis le début de l'année, le cours de l'or affiche une performance plutôt intéressante. Par ailleurs, l’actif surperforme largement le S&P500 jusqu'à présent, une tendance qui pourrait se poursuivre dans un contexte ou la prime de risque est toujours très largement défavorable aux actions. L'or remplit parfaitement son rôle de réserve de valeur. Je pense qu'il est toujours pertinent de se positionner sur ce métal précieux, même s'il est déjà loin des 2 000 $. Il n'est pas sûr que nous revenions dans cette zone de prix. Ce qui est certain, c'est que le dollar va continuer de baisser à long terme, les injections monétaires vont se poursuivre et votre pouvoir d’achat continuera de s’éroder au fur et à mesure du temps.

Au cours des 50 dernières années, l'or a démontré sa résilience face aux crises les plus importantes traversées par la planète finance. Les données sont éloquentes : l'or surperforme très nettement le S&P500 sur cette période.

L’or physique est un actif de diversification par excellence, une réserve de valeur millénaire dont la performance peut être même enviée par l’indice S&P500.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.