L'or s'apprête à atteindre des niveaux record, mettant ainsi fin à une période de latéralisation des prix qui a duré plus de cinq ans. Cette évolution intervient dans un contexte où les hausses des taux d'intérêt de la Réserve fédérale américaine semblent avoir atteint un pic.

À l’heure ou les obligations sont au plus haut de leur volatilité, quel actif pourrait permettre une diversification saine au sein d'un portefeuille global ?

Dans cet article, nous allons vous fournir des clarifications concernant la situation actuelle.

La politique de hausse de taux, un chapitre désormais clos ?

Suite à l'année 2020 marquée par une politique monétaire très accommodante pour stimuler l'économie post-COVID (objectif atteint), mais confrontée à des problèmes d'inflation découlant de l'augmentation drastique de la masse monétaire, la Fed a mis en œuvre une politique monétaire restrictive. Cette politique vise à accroître les taux d'intérêt et à réduire le bilan de la Fed en ne renouvelant pas les titres obligataires arrivant à échéance.

Depuis 2022, c’est une toute autre musique qui se joue puisque nous venons d’observer l’un des resserrements monétaires les plus rapides de l’histoire.

Les répercussions de ce resserrement monétaire, telles que la contraction du crédit et son impact sur l'activité économique, ont incité la Fed à adopter une approche plus modérée afin de ne pas endommager la santé économique du pays.

Nous observons également, par le biais de ces divers mouvements de taux, une corrélation positive entre les taux obligataires à 10 ans inversés et les cours de l’or.

En d’autres termes, une baisse des taux se révèle particulièrement favorable pour l'or. Cette tendance devrait se poursuivre, car le marché anticipe de nombreuses baisses de taux d'intérêt d'ici 2025. Un pricing qui fait sens, car la Fed n'a actuellement pas besoin d'augmenter ses taux d'intérêt. Il est nécessaire de voir les hausses de taux se refléter dans l'économie réelle (ce qui prend 12-18 mois en moyenne).

Projection de taux d'intérêt

Les banques centrales férues d’or !

Cette année, les banques centrales ont considérablement augmenté leurs réserves d'or.

Selon le World Gold Council, les pays ont acheté 337 tonnes d'or au cours du troisième trimestre 2023, après avoir accumulé 175 tonnes au deuxième trimestre, un montant qui dépassait l'estimation initiale de 103 tonnes.

Cette acquisition massive d’or, principalement menée par la Chine, la Pologne, Singapour et des achats non déclarés, porte les achats totaux au cours des neuf premiers mois de l'année à 800 tonnes.

Cette frénésie d'achat a non seulement soutenu les prix de l'or, qui ont récemment dépassé les 2 000 $ l'once, mais a également aidé à contrebalancer les ventes des investisseurs dans un contexte de resserrement monétaire mondial.

Demande d'or des Banques centrales mondiales

Pourquoi les banques centrales achètent de l’or ?

Les banques centrales du monde entier se tournent vers l'or pour renforcer et sécuriser leurs réserves financières.

Cette stratégie vise à diversifier leurs actifs et à réduire la dépendance aux devises traditionnelles, qui sont malheureusement sujettes à la volatilité et à l'inflation.

L'or physique, reconnu comme une valeur refuge en période d'incertitude économique, offre une stabilité unique en raison de sa valeur intrinsèque et de son rôle historique en tant que réserve de valeur depuis des millénaires.

Cet engouement croissant pour l'or reflète la recherche de sécurité financière et la volonté de se prémunir contre les incertitudes économiques mondiales.

Le sujet de la récession n’est pas pleinement terminé

La perspective d'une récession pourrait commencer à susciter des inquiétudes sur les marchés boursiers, tout en constituant un avantage significatif pour l'or.

En effet, les indicateurs d'activité manufacturière montrent des données concordant avec les phases précédentes de récession. Par ailleurs, les ménages sont étranglés par les paiements d’intérêts de plus en plus importants.

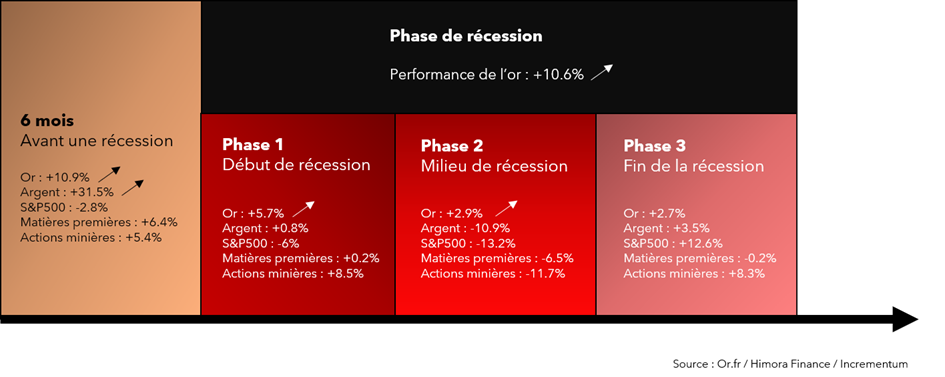

En période de récession, l'or a tendance à afficher statistiquement une performance supérieure à celle d'autres actifs, ce qui en fait un choix potentiellement attractif dans ce contexte.

Performance de l'or en période de récession

Conclusion

A l’heure ou ces lignes sont écrites, l’or se rapproche désormais de ses plus hauts historiques. Bien que la barrière des 2 000 $ semble difficile à franchir, il est judicieux de suivre de près l'évolution de l'or, un actif privilégié dans un contexte économique proche de la récession. Cela est d'autant plus pertinent étant donné que les obligations, généralement intégrées dans des portefeuilles équilibrés, affichent une volatilité plus marquée que l'or. Ce constat intervient également à un moment où les valorisations ne sont guère attrayantes.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.