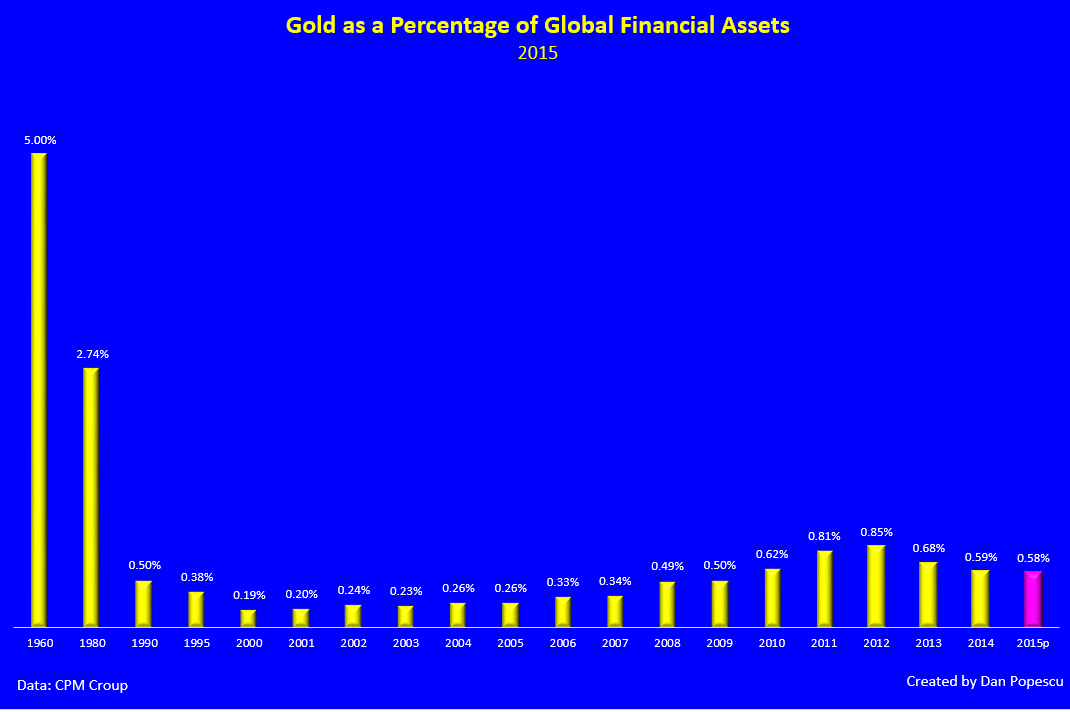

L’or est de plus en plus accepté par les investisseurs, surtout depuis que les taux d’intérêt sont proches de zéro et sont même devenus négatifs dans certains pays. Jusqu’à récemment, aucun gestionnaire de portefeuille n’aurait mentionné l’or, et encore moins recommandé. Depuis le début de l’année, alors que certains parlaient il y a peu de l’or comme un caillou inutile et sans valeur qui se dirigeait vers 400 $ l’once, plusieurs gestionnaires de fonds d'investissement ont émis un sentiment haussier sur l’or et ont indiqué en avoir acheté. Après des années à dénigrer l’or, les investisseurs commencent à découvrir le piège à liquidités et à reconnaître la valeur de l'argent liquide et, plus spécifiquement, de l’or et de sa place dans un portefeuille diversifié. Il faut dire que l’or ne représentait que 0,58% des actifs financiers mondiaux en 2015, alors qu’il représentait 2,74% dans les années 1980 et 5% dans les années 1960.

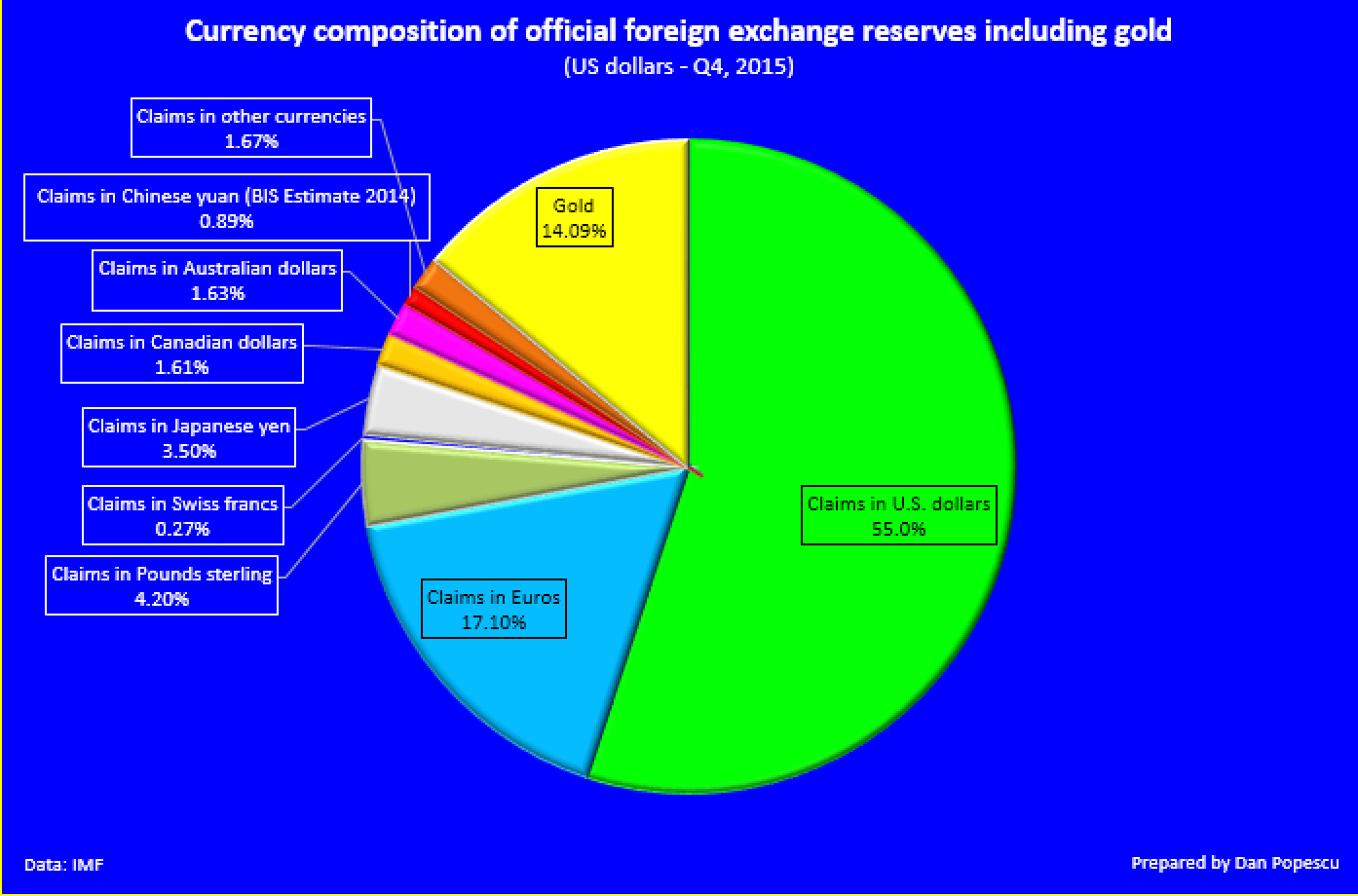

Les banques centrales mondiales sont bien mieux positionnées en 2015, avec l'or qui représente 14,09% des réserves internationales. Les États-Unis et la Zone euro dépassent largement le niveau, historiquement considéré comme prudent, de 10% dans un portefeuille équilibré. La moyenne mondiale est de 9%. Les États-Unis, avec 74,9%, et la Zone euro, avec 55,9%, sont bien au-dessus de ce niveau, tandis que le Canada, avec 0%, est évidemment bien en-dessous.

Lors d’une récente interview (11 mai, 2016), Solita Marcelli, de JP Morgan, a déclaré : « Les banques centrales pourraient considérer une diversification de leurs réserves vu qu’elles anticipent des rendements négatifs sur les actifs qu’elles détiennent, » et « L’or est une excellente couverture de portefeuille dans un environnement où les obligations gouvernementales à travers le monde offrent des rendements historiquement bas. » Elle a aussi ajouté : « L’or devient de plus en plus attrayant chaque jour… en tant qu’actif sans rendement, ses coûts d’entreposage sont minimes; mais si vous le comparez aux actifs à rendement négatif, il un rôle positif. »

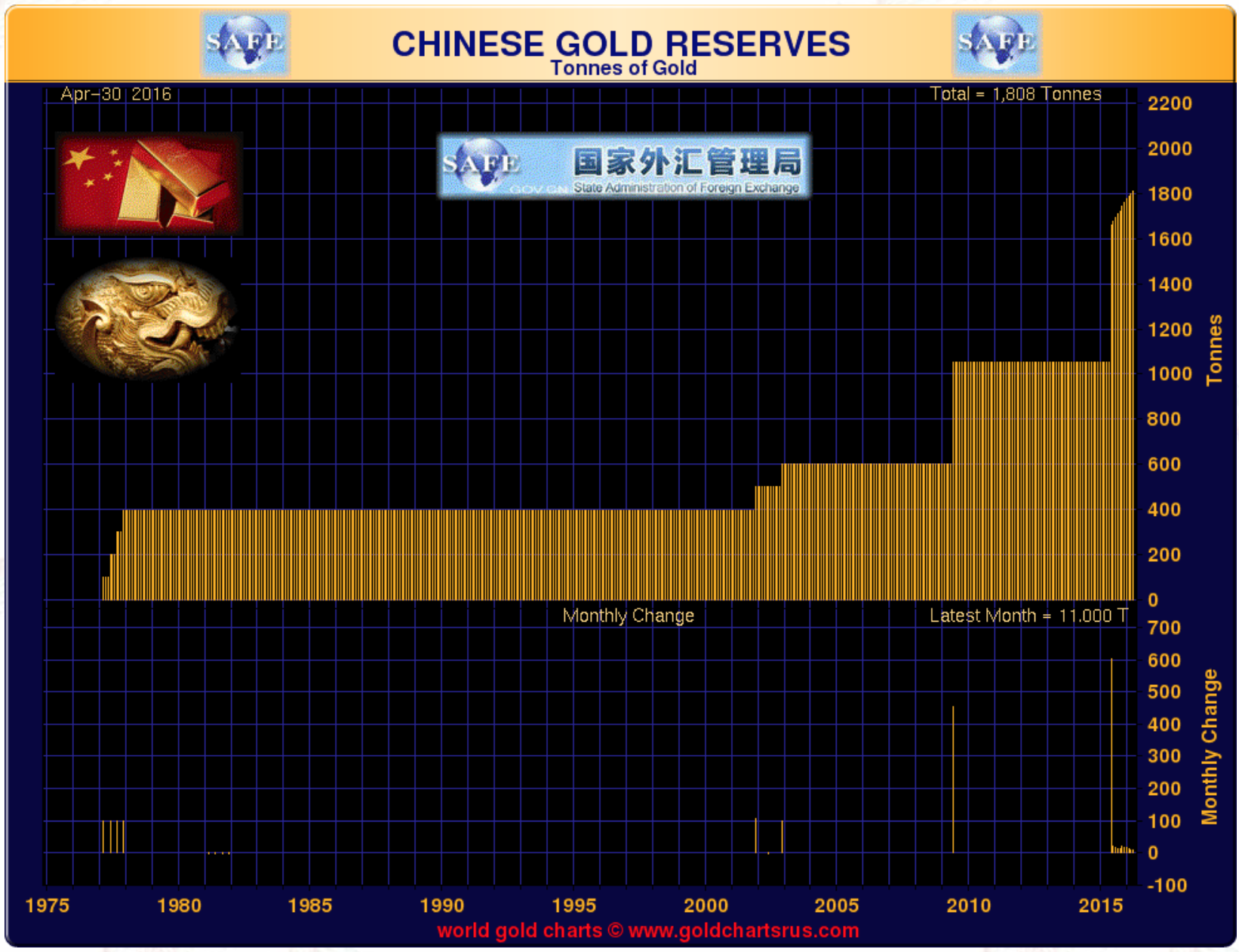

Dans un article du 3 mai, 2016, Kenneth Rogoff, ancien économiste en chef du FMI et professeur d’économie et de politiques publiques à l’Université de Harvard, recommande aux pays en développement et, plus spécifiquement, à la Chine, d’augmenter leurs réserves d’or au-dessus de 10%. Pour que la Chine augmente ses réserves actuelles, de 2,2%, à plus de 10%, cela impliquerait une augmentation substantielle de ses achats d’or, qui sont déjà élevés. Même si la Chine était le seul des pays en voie de développement à le faire, cela aurait un impact significatif sur le marché visible de l’or, qui n’était que de 4 455 tonnes en 2015. Moi-même et la plupart des analystes croyons que la Chine possède déjà 4 000 tonnes d’or qui ne sont pas comptabilisées dans les réserves officielles de liquidités internationales. La Chine aurait simplemement à transférer l’or depuis l’autre institution qui le possède vers la Banque populaire de Chine (PBoC).

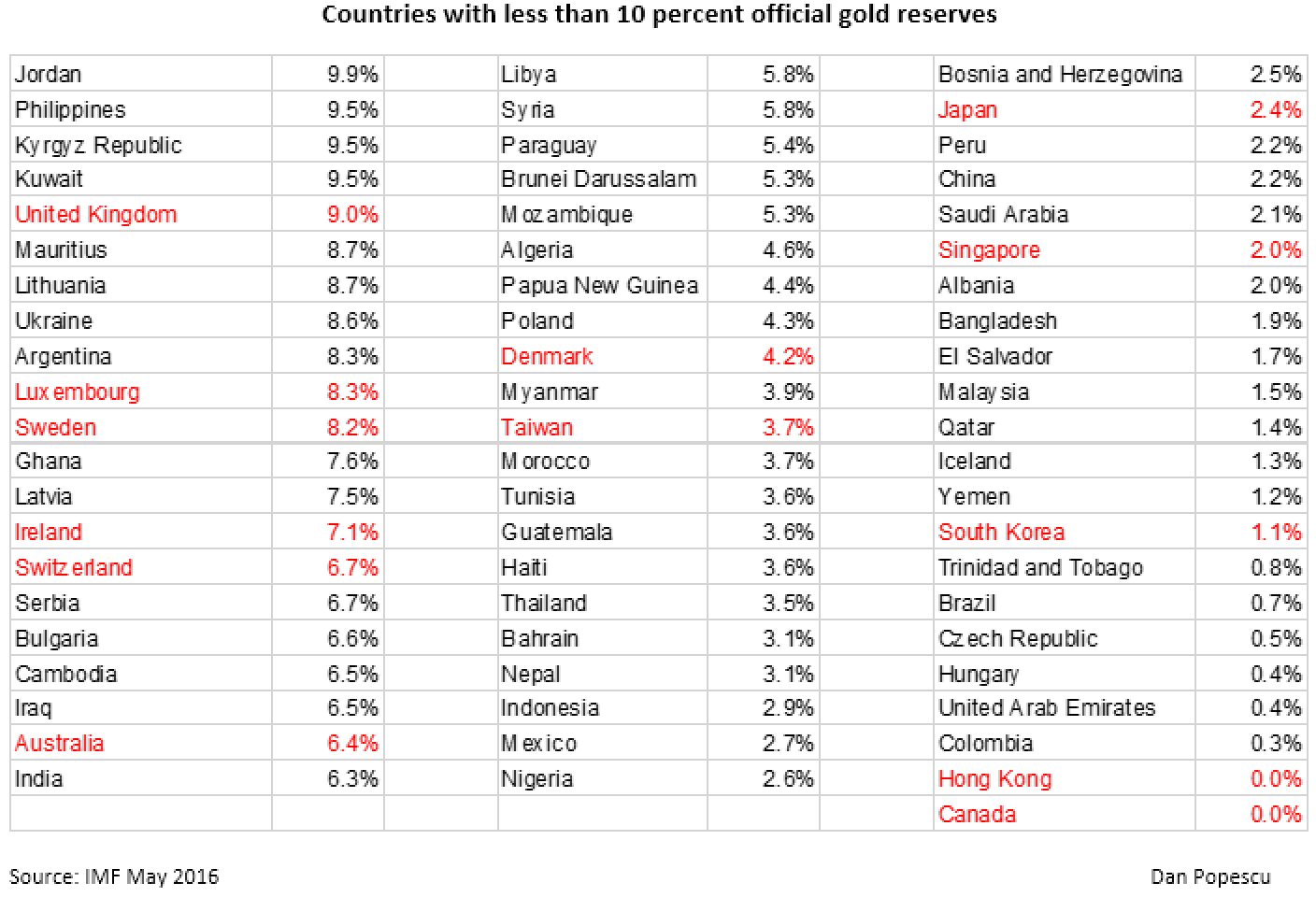

Ci-dessous un tableau de tous les pays du FMI ayant des réserves d’or inférieures à 10%, admissibles selon Mr. Rogoff. Les grands pays développés sont en rouge, et les pays en voie de développement sont en noir.

Selon Kenneth W. Hoffman, analyste des métaux et minier chez Bloomberg Industries : « En me basant sur des conversations avec des officiels de Chine et de Mongolie, il est évident que la Chine entend posséder autant d’or que les États-Unis. » Les États-Unis possèdent 8 133,5 tonnes. Cependant, la Chine ne veut pas perturber le marché de l’or en augmentant substantiellement ses achats d’or et, ainsi, pousser le prix à la hausse, avant qu’elle n’ait atteint sa cible, un peu plus que les États-Unis, aux alentours de 8 500 tonnes.

Kenneth Rogoff en a surpris plus d'un avec sa recommandation de 10%. Il n’est pas un avocat de l’or, et il prend un soin énorme à garder ses distances – je dirais de manière pas très professionnelle – avec ceux qui prônent une sorte d’étalon or en les appelant les « Américains cinglés de l’extrême-droite ». Kenneth Rogoff a récemment plaidé pour l’abolition de l'argent liquide, afin que les gouvernements puissent introduire les taux d’intérêt négatifs. Il dit dans son article : « Avec les taux d’intérêt bloqués près de zéro, les prix des obligations des pays riches ne peuvent baisser bien plus qu’ils ne l’ont déjà fait, tandis que la quantité de dette des pays développés est limitée par la capacité de taxation et la tolérance au risque. » Il continue en disant : « L’or, malgré le fait que son offre est pratiquement fixe, n’a pas ce problème, parce qu’il n’y a pas de limite à son prix. De plus, on pourrait dire que l’or est un actif à risque extrêmement faible avec des rendements réels moyens comparables à la dette à très court terme. Et, parce que l’or est un actif hautement liquide – un critère clé pour un actif de réserve – les banques centrales peuvent se permettre de regarder au-delà de sa volatilité à court terme vers des rendements moyens plus élevés à long terme. » Après avoir été dénigré pendant des années par les investisseurs et les économistes en tant que caillou inutile et sans valeur (même pas un métal), il est surprenant d’entendre un éminent économiste (non pas de l’école autrichienne d’économie, où logent les « Américains cinglés d’extrême-droite »), dire que l’or est un « actif avec risque extrêmement faible » et un « actif hautement liquide ».

Alors, pourquoi l’a-t-il fait, et pourquoi maintenant ? Jim Rickards, l’auteur de The New Case for Gold, spécule dans sa dernière newsletter, Strategic Intelligence, et je crois qu’il a raison, que M. Rogoff veut faire grimper le prix de l’or et ainsi créer de l’inflation en faisant en sorte que le FMI et les marchés émergents se paient le sale boulot, afin que le Congrès américain et les contribuables ne sachent pas d’où vient cette inflation.

Lorsque mon sentiment tourna haussier sur l’or en 2004 et que je prédis que l’or atteindrait 5 000 $ en à peu près 15 ans, cela était basé, entre autres, sur une ruée des banques centrales semblable à celle qui a eu lieu après l’effondrement du London Gold Pool en 1968. Si la recommandation de Kenneth Rogoff est réitérée par d’autres personnalités connues, cela y apportera de la crédibilité et poussera les banques centrales à augmenter leurs réserves d’or, ridiculisant au passage la décision de la Banque du Canada de vendre ses réserves d’or, tout en encourageant la communauté de gestionnaires d’investissement à faire de même, créant ainsi une ruée sur l’or comme dans les années 1970. Les acteurs importants du secteur des réserves officielles d’or qui pourraient suivre les conseils de M. Rogoff sont déjà des acheteurs d’or importants : la Chine, l’Inde, l’Iran et l’Arabie saoudite. La Russie est également au-dessus de ce niveau de 15%, et elle continue d’augmenter ses réserves d’or à un rythme rapide.

M. Rogoff ne mentionne pas les pays développés, mais je ne serais pas surpris si certains d'entre eux le faisaient aussi. Je pense particulièrement au Royaume-Uni, à la Suisse et au Canada qui, ces dernières années, ont plutôt été anti-or. Des économistes comme Kenneth Rogoff peuvent fournir aux officiels la couverture nécéssaire pour changer de cap.

Lors d’une interview réalisée en 2014, Marc Faber, éditeur de The Gloom, Boom & Doom Report, m’a confié : « Soyez votre propre banque centrale et achetez de l’or. » C'est un excellent conseil. Ces 10% que M. Rogoff recommande pour les banques centrales des pays en voie de développement constitue aussi, plus ou moins, une bonne allocation pour les portefeuilles individuels, selon les situations personnelles.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.