L’électrum est un alliage d’or et d’argent qui se trouve dans la nature, avec quelques traces de cuivre, de platine et d’autres métaux. Ainsi commence l’histoire de cette très longue et très proche relation entre l’or et l’argent. On dit qu’une image vaut mille mots, alors analysons cette relation entre l’or et l’argent à travers quelques graphiques.

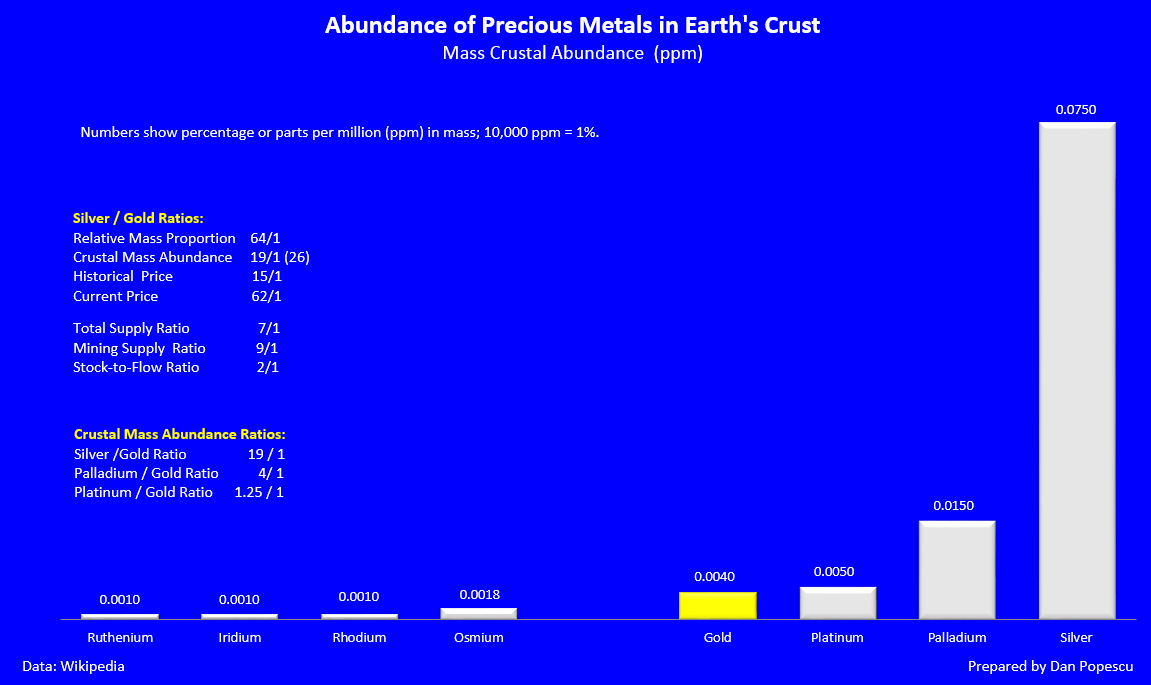

Le graphique #1 montre pourquoi on considère l’or, l’argent, le platine et le palladium comme des métaux précieux, en les comparant avec les autres métaux comme le cuivre et le nickel. L’abondance des métaux non-précieux saute aux yeux. Le cuivre est 800 fois plus abondant que l’argent, qui est le métal précieux le plus abondant.

Graphique #1: L’abondance des métaux précieux vs métaux non-précieux dans la croûte terrestre

En étudiant de plus prés les métaux précieux dans le graphique #2, on remarque que l’or est plus rare que le platine, et que l’argent est le plus abondant. Le ratio or/argent est de 19/1 alors que le ratio platine/or est de 1.25/1. Même si le platine est 1.25 plus abondant dans la croûte terrestre que l’or, on extrait 16 fois plus d’or que de platine.

Concernant la relation entre l’or et l’argent, on observe une grande variation de ratio. Même si l’abondance dans la croûte terrestre de l’argent est 19 fois plus grande que celle de l’or, on extrait aujourd’hui seulement neuf fois plus d’argent que d’or. Le ratio historique entre le prix de l’or et de l’argent de 15/1 se rapproche de celui de l’abondance des deux métaux dans la nature, qui est de 19/1. Mais aujourd’hui le ratio de prix est de 62/1. Il ne faut tout de même pas oublier que le ratio historique de 15/1 a toujours été fixé/imposé par l’État d’une façon ou d’une autre, et non décidé par le marché.

Graphique #2: L’abondance des métaux précieux dans la croûte terrestre

Le ratio de la proportion de masse relative = 64/1

Le ratio de l’abondance en poids dans la croute terrestre = 19/1

Le ratio de l’offre totale = 7/1

Le ratio de l’offre minière seulement = 9/1

Le ratio historique du prix = 15/1

Le ratio actuel du prix = 62/1

Le ratio stock/flux = 2/1

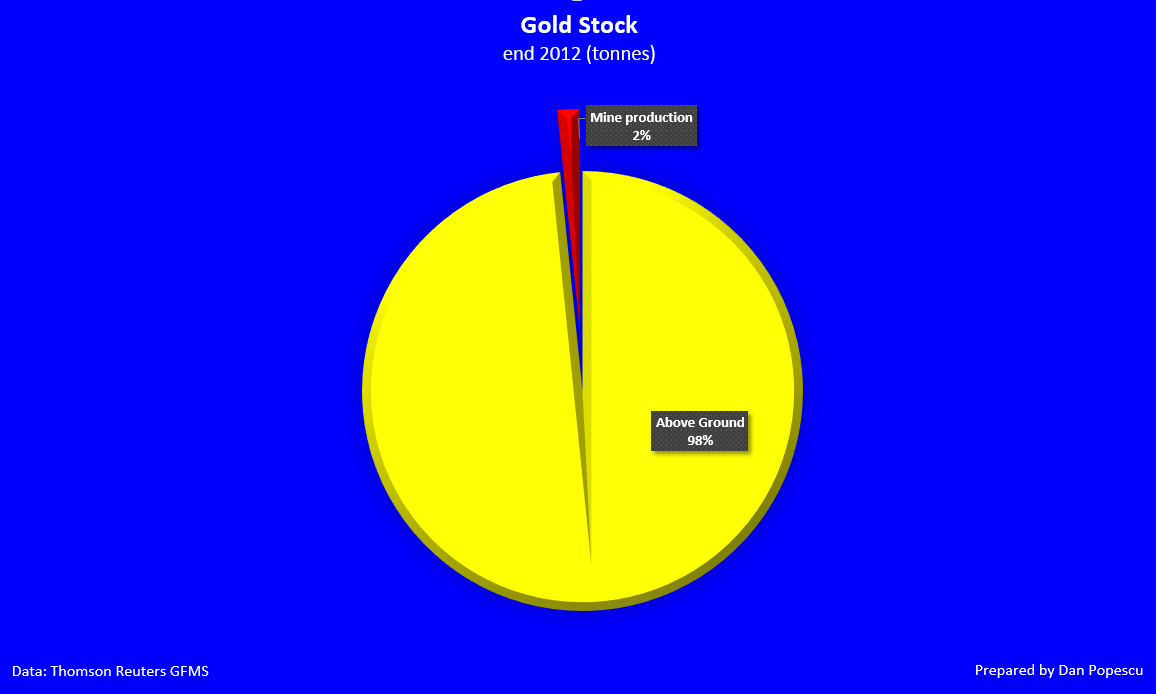

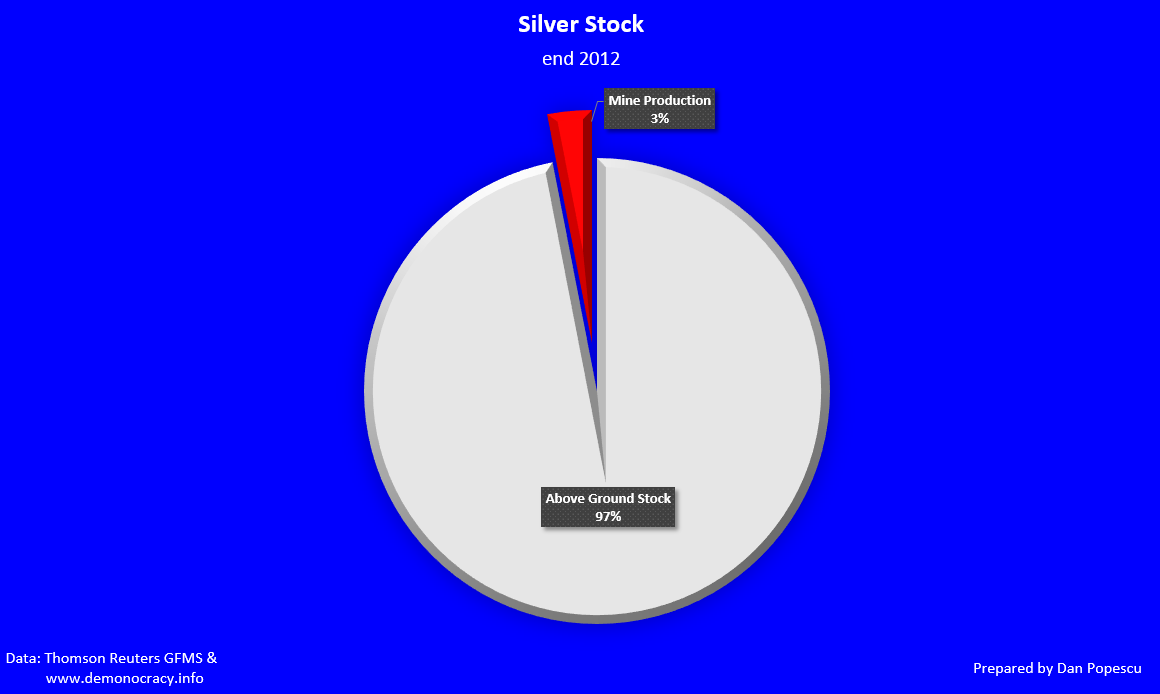

Observons de plus près le stock, l’offre, et la demande d’or et d’argent, pour voir s’ils justifient le ratio historique de 15/1, ou celui du marché qui est aujourd’hui de 62/1. En regardant les graphiques #4 et #5, on constate que le stock d’argent est deux fois plus gros que le stock d’or. Mais il est important de savoir que le stock d’argent est beaucoup plus difficile à remettre sur le marché que celui de l’or, car il n’est pas entreposé dans sa forme la plus simple, contrairement à l’or. L’argent est plutôt gaspillé.

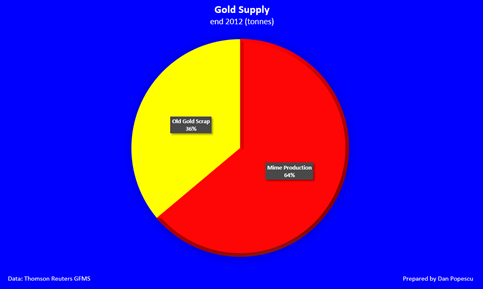

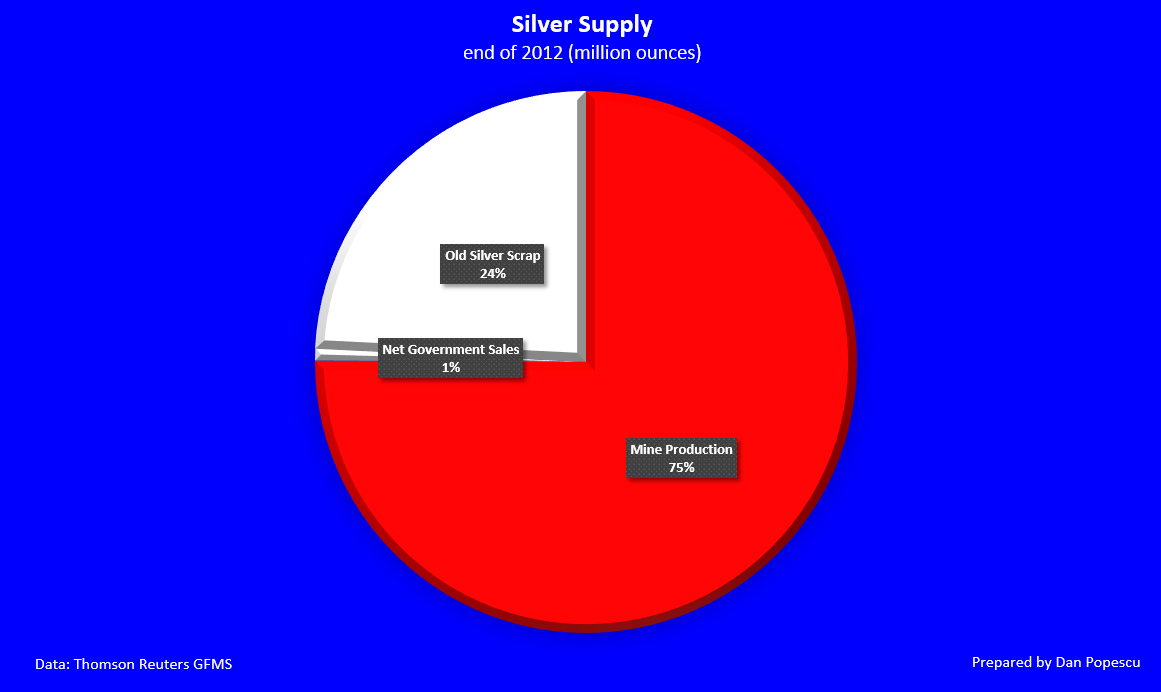

Si on étudie l’offre d’or et d’argent, on observe que le ratio de l’offre totale d’argent par rapport à l’or est de 7/1, et celui de l’offre minière est de 9/1. 60% du marché de l’or et 75% du marché de l’argent sont alimentés par la production minière.

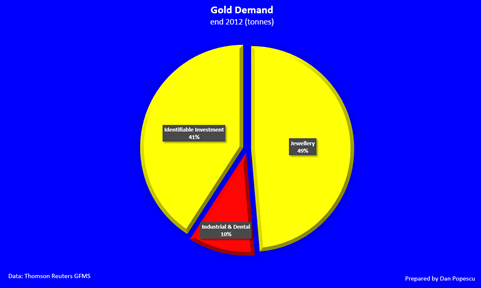

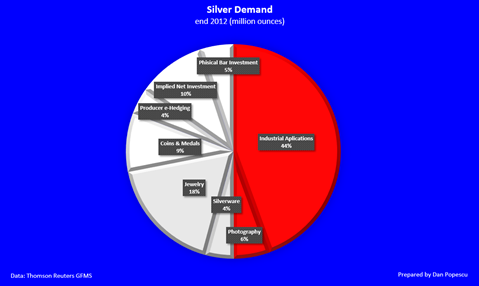

La demande industrielle d’argent est de 50%, alors que celle de l’or représente seulement 10% du marché. Il est important de savoir que la demande industrielle consomme le stock et le rend difficilement récupérable et, par conséquent, coûteux en temps et argent.

Selon Ted Butler, analyste du marché de l’argent, le stock connu d’argent a diminué de plus de 95% depuis la fin de la deuxième Guerre mondiale. Cette diminution est la conséquence d’un déficit persistant entre l’offre et la demande, qui continue à ce jour. Ce déficit continu est remarquable, étant donné qu’il y a eu une bonne croissance de la production mondiale d’argent lors des 50 dernières années, mais pas assez forte pour satisfaire l’augmentation de la demande industrielle.

|

Graphique #3: Le stock, l’offre et la demande d’or Le stock d'or |

Graphique #4: Le stock, l’offre et la demande d’argent Le stock d'argent |

|

L'offre d'or |

L'offre d'argent |

|

La demande d'or |

La demande d'argent |

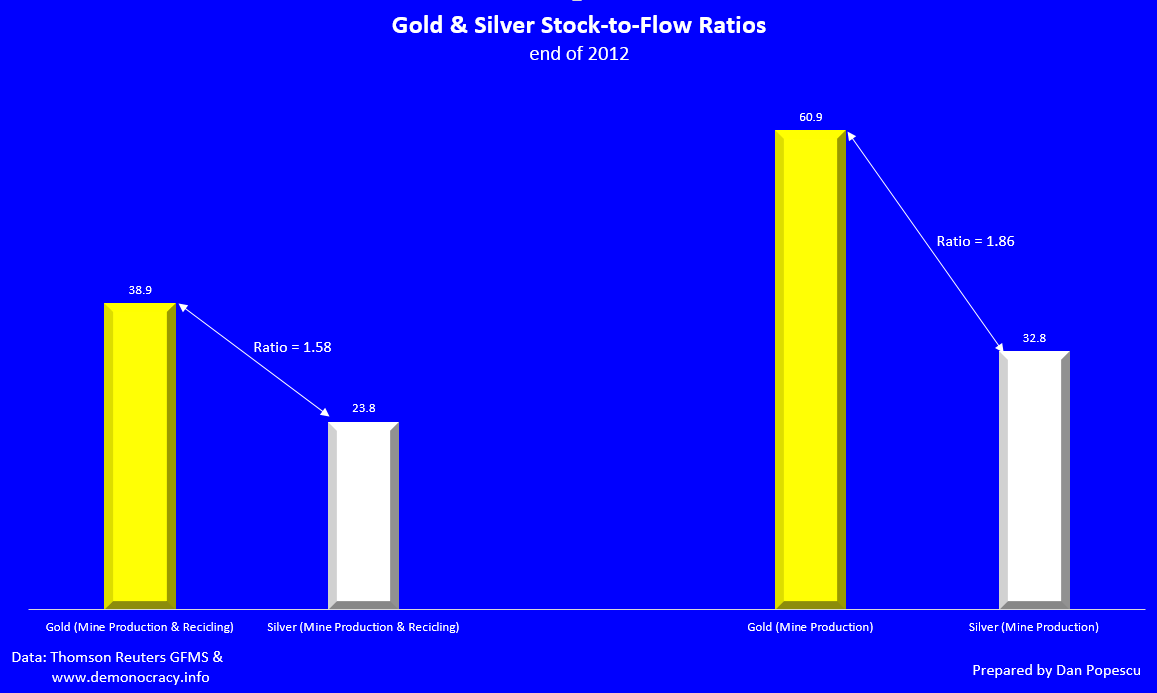

Comparons maintenant, en regardant le graphique #5, le ratio stock/flux des deux métaux précieux. Il est approximativement de 2/1 par rapport au marché total ou à la production minière. Cela signifie que le stock est une menace deux fois plus grande sur le marché de l’or que sur celui de l’argent, et encore une fois ce stock d’or est beaucoup plus liquide que celui de l’argent. De plus, le stock d’argent diminue vite, alors que celui de l’or reste quasiment constant, ou augmente légèrement.

Graphique #5: Ratio or/argent du stock/flux (total et production minière seulement)

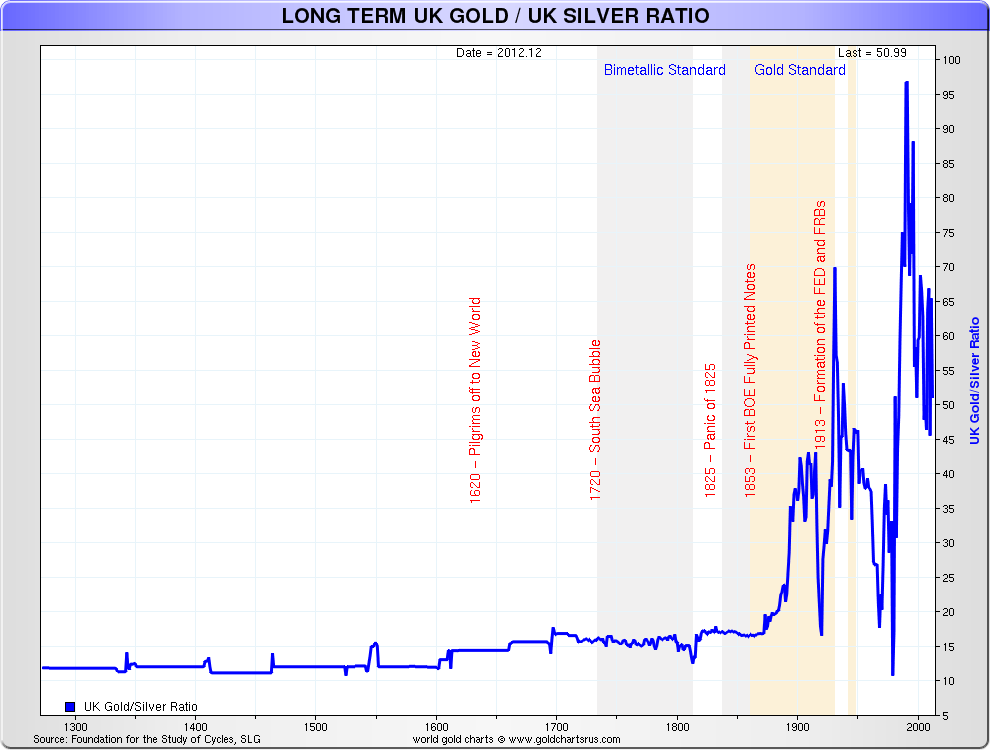

Le graphique #6 nous montre le ratio prix or/argent depuis 1260, donc pendant 750 ans d’histoire. On observe que le ratio est resté à peu près constant pendant près de 600 ans, autour de 15/1. Ceci est dû au fait qu’il a été fixé par le gouvernement et non pas par le marché. À partir du moment où l’argent a perdu son aspect monétaire, il est devenu une simple matière premiere. Par contre, l’or est resté un métal monétaire, et son prix était fixé officiellement jusqu’en 1971. À partir du moment où les prix de l’or et de l’argent sont devenus libres, on peut s’apercevoir que le ratio a commencé à fluctuer énormément, passant de presque 10 jusqu’aux alentours de 100. Cependant, il ne faut pas négliger le fait que, même si l’or n’est plus fixé officiellement, il est surtout resté un métal monétaire auprès des banques centrales, alors qu’elles ne possèdent presque plus d’argent. La relation or/argent a changé autour de 1876, quand le standard bi-métallique a pris fin. L’argent a alors arrêté d’être un moyen d’échange, alors que l’or est resté la monnaie de dernier recours et un conservateur de valeur.

Graphique #6: Le ratio or/argent

Depuis que le prix de l’or n’est plus fixé, le ratio a fluctué entre 10 et 100, sans indiquer une tendance ou une cyclicité. Ceci s’explique, à mon avis, par le fait que les deux métaux ont des stocks, des offres et des demandes différentes qui déterminent le prix, et il faut par conséquent les étudier séparément.

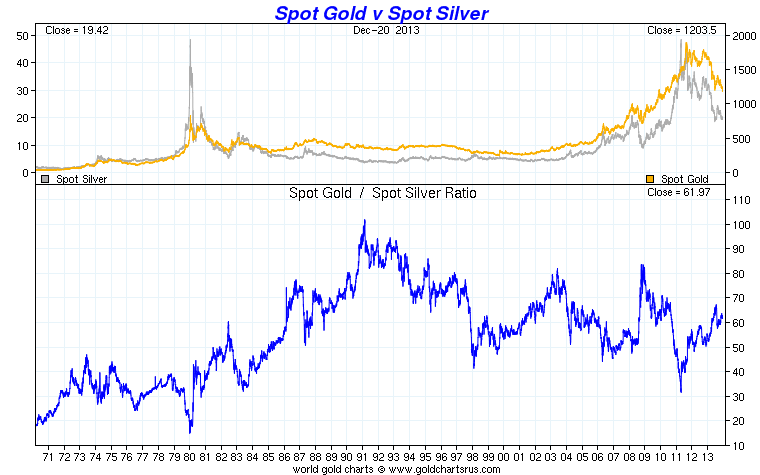

Graphique #7: Le ratio or/argent

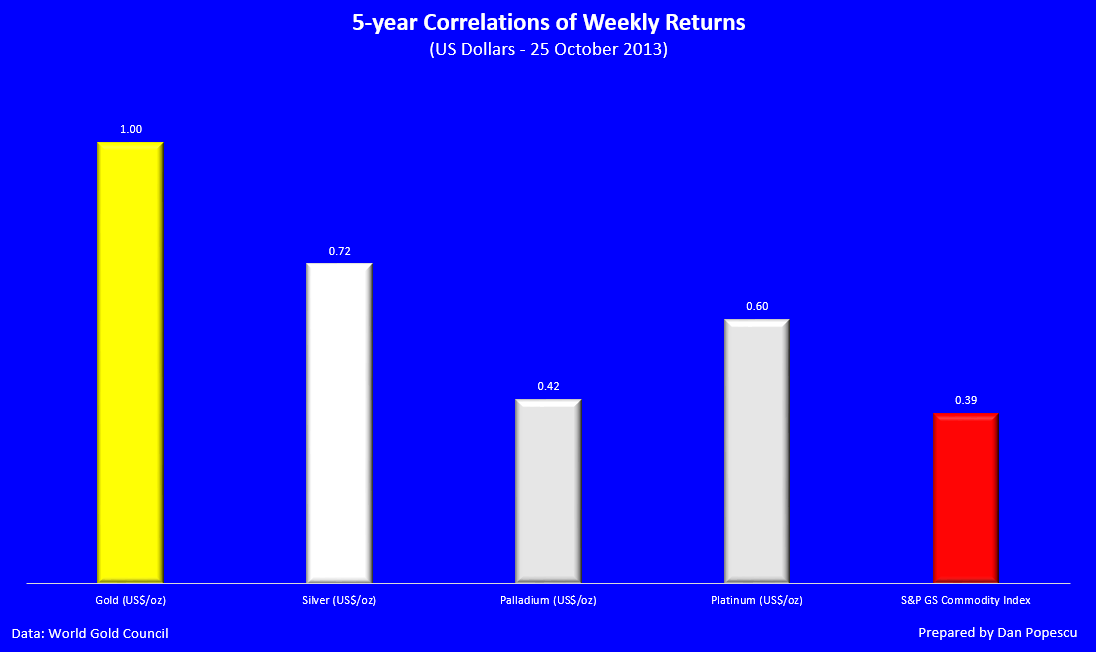

Il y a toutefois une exception (voir le graphique #8), car il y a une très grande corrélation entre le prix de l’or et de l’argent. C’est la plus haute corrélation de tous les métaux, et elle a été de 72% durant les cinq dernières années. Ceci s’explique, à mon avis, par le fait qu’on est en pleine crise monétaire et qu’un écroulement de l’actuel système monétaire international est probable. Cela a entraîné une hausse vertigineuse du prix de l’or qui a été suivie par un transfert de fonds vers l’argent par ceux qui ne pouvaient plus se permettre d’acheter de l’or. Ce n’est donc pas pour rien qu’on appelle l’argent « l’or du pauvre ». Plus le prix de l’or augmente, plus la corrélation de l’argent avec l’or augmente.

Graphique #8: Corrélations (5 ans) des rendements hebdomadaires en dollars américains

Le prix de l’argent ne montre aucun signe de mouvement indépendant du prix de l’or, en dépit des fondamentaux. C’est l’aspect monétaire de l’argent qui dicte le prix en ce moment. Les investisseurs dans l’argent ressemblent beaucoup aux investisseurs dans l’or: ils se concentrent surtout sur l’aspect monétaire de l’argent, et non sur son aspect industriel. Si l’or revient de nouveau dans le système monétaire international, l’argent se négociera comme une monnaie, mais il ne deviendra pas, à mon avis, une monnaie.

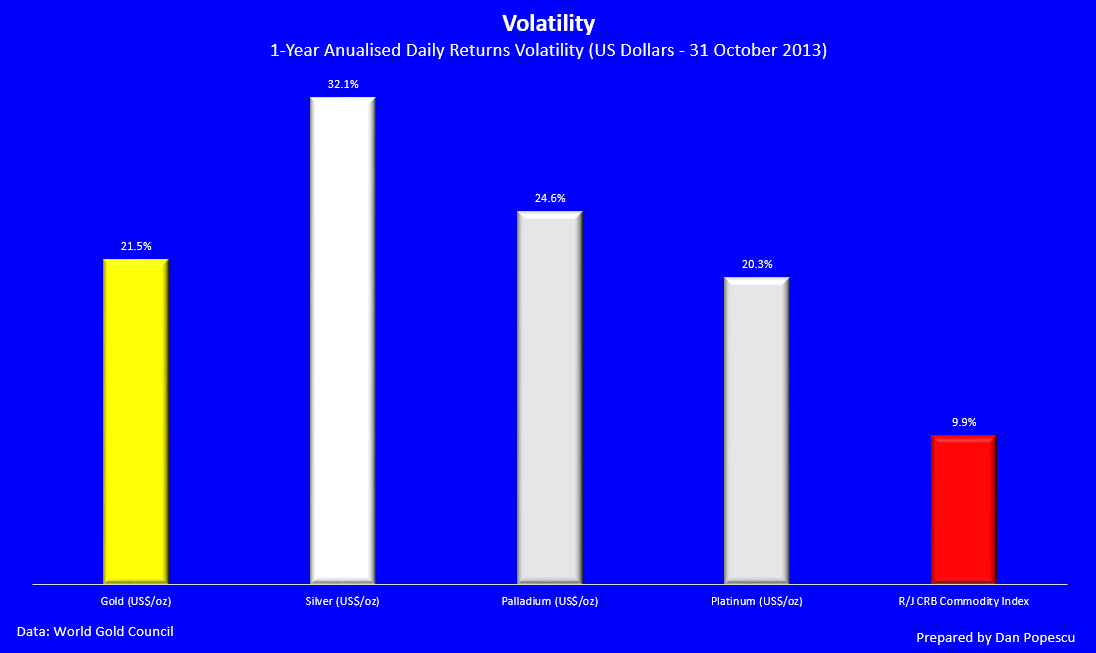

Il faut aussi observer dans le graphique #9 que l’argent est 10% plus volatile que l’or. C’est pourquoi Roy Jastram a surnommé l’argent le métal « turbulent » alors qu’il a surnommé l’or le métal « constant ».

Graphique #9: Volatilité (un an) des rendements journaliers annualisés

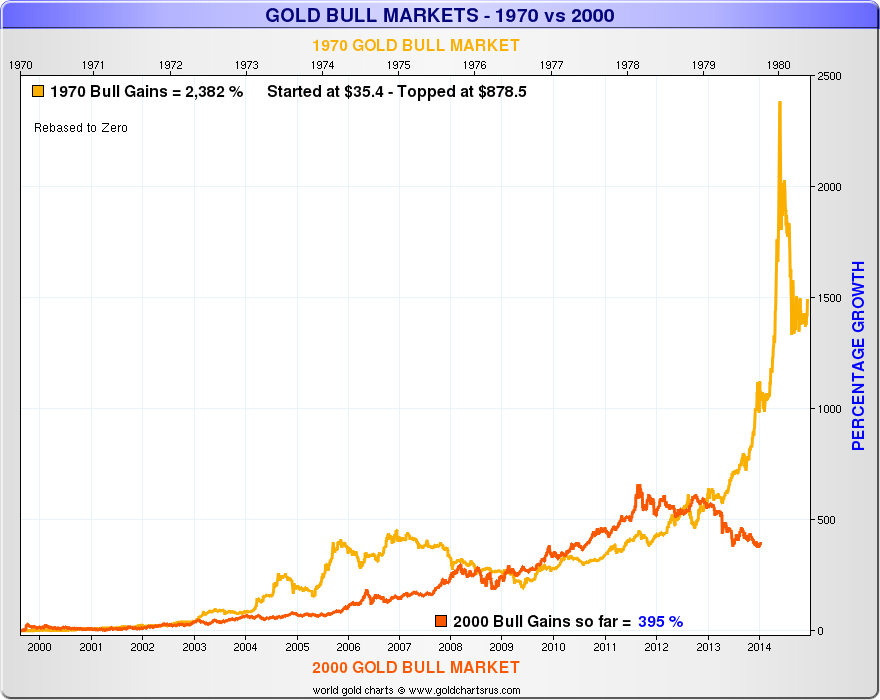

Regardons maintenant comment l’or et l’argent se sont comportés lors de la dernière grande bulle spéculative des métaux précieux de 1970-1980. On constate, dans les graphiques #10 et #11, que les gains ont quasiment été similaires pour l’or (2.382%) et l’argent (2.144%), mais que la chute qui a suivi a été plus vertigineuse pour l’argent. Il est évident que le marché haussier des métaux précieux qui a commencé en 2000 ne peut pas encore être considéré comme une bulle spéculative. Depuis 2000, l’or a augmenté seulement de 395% et l’argent de 398%. Je pense que la phase spéculative n’a pas encore débuté. À mon avis, elle commencera seulement quand l’or aura dépassé $2,000, et son prix finira peut-être autour de $5,000, alors que celui de l’argent atteindra probablement $100.

|

Graphique #10: Marché haussier de l'or - 1970 vs 2000 |

Graphique #11: Marché haussier de l'argent - 1970 vs 2000 |

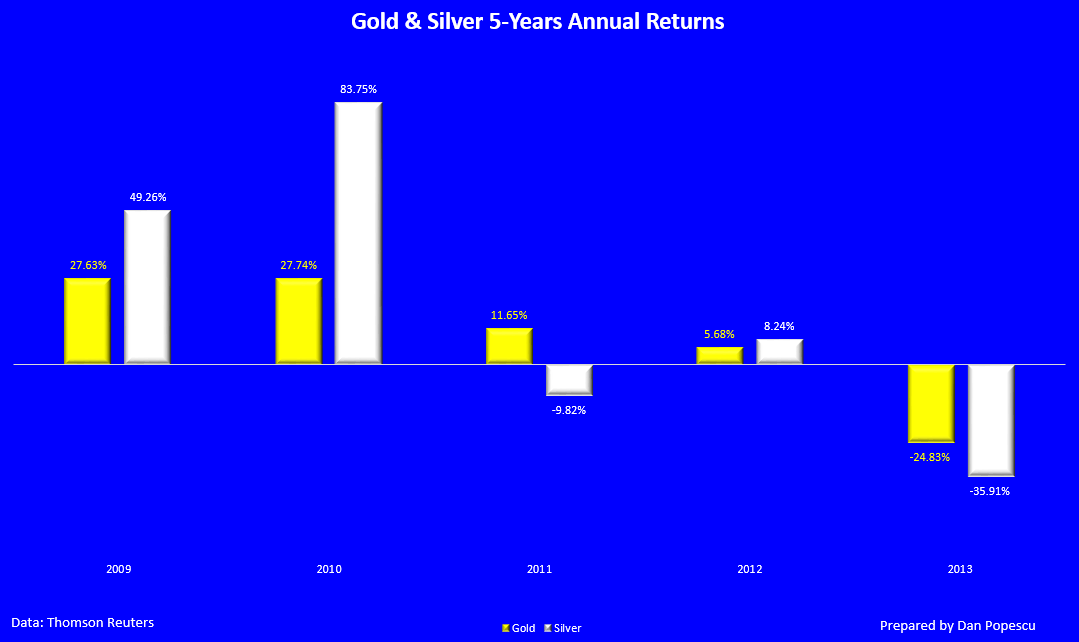

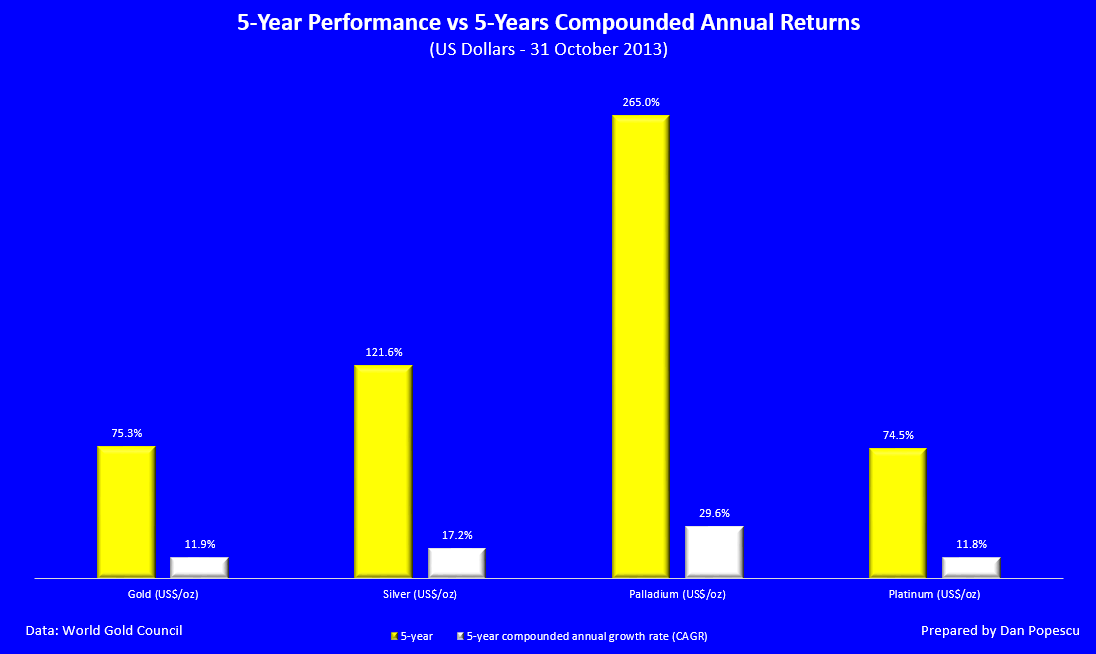

Durant les cinq dernières années, le rendement annuel de l’argent a dépassé celui de l’or à la hausse, mais lors de la récente chute (2013), sa correction a aussi été plus violente (graphiques #12 & 13).

Graphique #12: Cinq ans de rendements annuels

Graphique #13: Performance sur cinq ans des métaux précieux

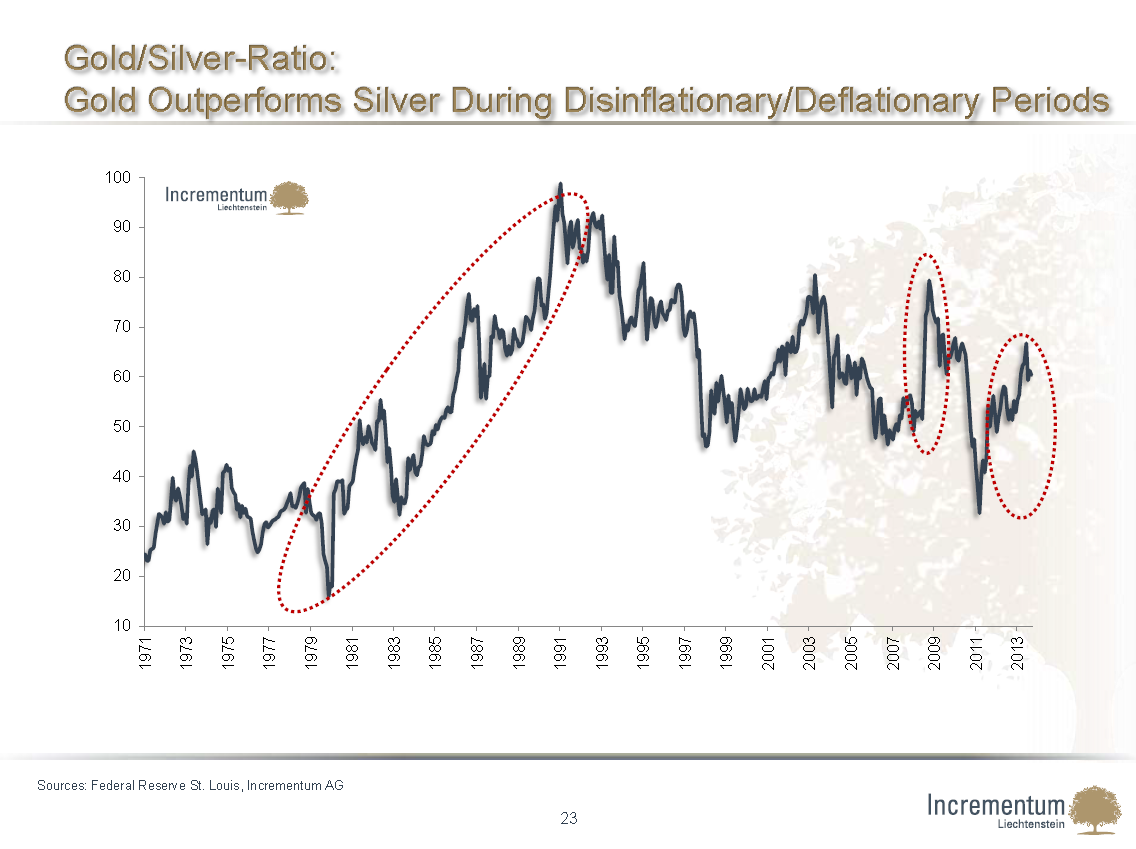

Comme on peut le voir dans le graphique #14, l’or performe mieux que l’argent en période de désinflation/déflation.

Graphique #14: Ratio or/argent : L’or surperforme l’argent durant des périodes de désinflation/déflation

La relation or/argent a changé autour de 1876 quand le standard bimétallique a pris fin et que l’argent a arrêté d’être un moyen d’échange. Mais il est évident que la corrélation entre les deux est restée aussi forte qu’elle l’a toujours été. Il suffit de regarder le graphique #15 pour se rendre compte que, même après la démonétisation de l’or de 1971, la corrélation est restée aussi forte. Mais c’est la crise du système monétaire qui a donné le leadership à l’or, avec l’argent comme second et avec une volatilité beaucoup plus grande. Entre 1969 et 1980, le coefficient de corrélation entre le prix de l’or et de l’argent était de 0,9267. En 2001 (lorsque l’argent était au plus bas) et aujourd’hui (2013), le coefficient de corrélation a été de 0,9603. Durant le marché baissier séculaire de janvier 1980 à mars 1993, le coefficient de corrélation était de 0.8106. Ce qui veut dire que près de 2/3 des mouvements du prix de l’argent dans ce marché baissier séculaire et 7/8 des mouvements du prix dans les deux marchés haussiers depuis 1971 sont dus à celui de l’or.

Graphique #15: Or vs argent - Moyenne mobile à 200 jours

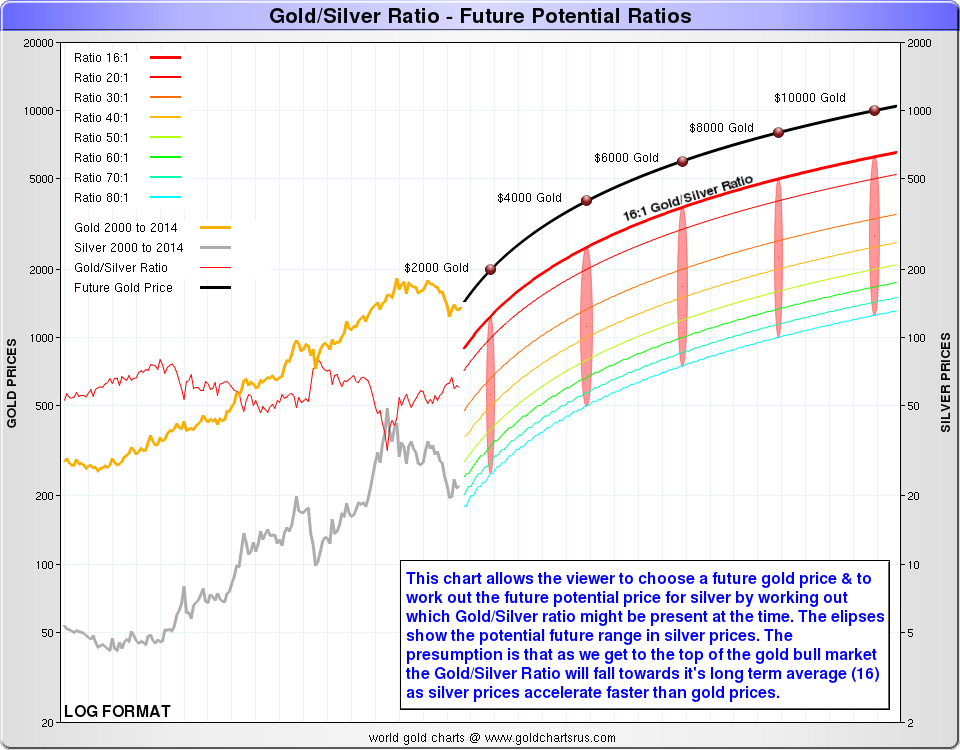

Le graphique #16 représente quelques projections de prix de l’or et de l’argent à des ratios or/argent différents, allant de 16/1 jusqu'à 80/1. À mon avis, il n’y a pas de raison pour que le ratio or/argent revienne à 15 ou à un autre niveau. Aussi bien l’or que l’argent ont leurs propres caractéristiques de stock, d’offre et de demande, mais il reste tout de même une très forte corrélation entre eux. La crise du système monétaire international va pousser les deux métaux précieux à des prix bien plus élevés d’ici cinq ans. Le ratio or/argent va peut-être diminuer dans les prochaines années, mais pas beaucoup (peut-être 50/1), et surtout pas jusqu'à 15/1 ou même 20/1. Seule une imposition de l'état (peu probable) pourrait, à mon avis, ramener le ratio autour de 20/1, comme cela a été le cas durant près de 600 ans. Ceci me paraît fortement improbable.

Graphique #16: Prix potentiel à des ratios or/argent différents

En attendant la fin de la crise du système monétaire international, l’aspect monétaire de l’argent va dominer l’aspect industriel, et l’or gardera son leadership. Plus le prix de l’argent va monter et plus sa demande industrielle va diminuer, alors que la demande monétaire va augmenter. La question est, dans quelles proportions cela va se faire. Les banques centrales et les fonds souverains vont dominer le marché de l’or, alors que le marché de l’argent sera surtout dominé par les investisseurs privés. Aucune banque centrale, à ma connaissance, n’achète aujourd’hui de l’argent pour ses réserves monétaires. L’or reste principalement un métal monétaire, alors que l’argent est surtout devenu un métal industriel mais qui, en période de crise monétaire comme aujourd’hui, redevient un métal monétaire en retrouvant son rôle d’ « or du pauvre ».

En conclusion, je considère qu’il n’y a aucune raison valable de croire que le ratio or/argent va revenir à son niveau historique. Autant l’or que l’argent ont leurs propres marchés, tantôt convergents, tantôt divergents, mais ils gardent toujours une importante corrélation.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.