L’or a atteint des sommets historiques en euro et en dollar ces derniers jours. Profitons-en pour revenir sur l'édition 2020 du rapport de référence In Gold We Trust, intitulée "L'aube d'une décennie dorée", qui soutient que les plus beaux jours du marché de l’or sont encore devant nous.

Selon Ronald-Peter Stoeferle et Mark Valek, les gestionnaires du fonds Incrementum AG, l'évolution de la masse monétaire et du taux de couverture en or associé amènera le métal jaune à 4 800 $ l’once d’ici la fin de cette décennie. Il s’agit là de la prévision la plus prudente. Dans un environnement inflationniste tel que celui des années 1970, un prix d'environ 8 900 $ l'once serait réaliste.

Ce 14e rapport contient donc des prédictions assez audacieuses pour le marché de l'or d'ici 2030. La différence entre un prix de l’or à 4 800 $ l'once ou 8 900 $ l'once dépendra principalement de l’évolution de la dette mondiale et de l'inflation.

En plus des excellentes perspectives de l’or, les auteurs annonçent depuis longtemps un retour en force de l’argent métal, une position qu’ils réitèrent cette année. L’actualité ne peut que leur donner raison : l’argent métal a largement surperformé l’or au cours des derniers mois.

Un marché haussier de l’or a forcément un effet positif sur le prix de l'argent à un moment ou à un autre. Le rapport In Gold We Trust 2020 soutient également que les pénuries d'approvisionnement d’argent vont aider à faire décoller le métal prochainement, malgré sa relative impopularité ces dernières années.

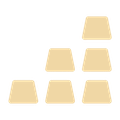

La récession sera durable, ainsi que l’attractivité de l’or

Selon les auteurs du rapport, l’apparition d’une nouvelle récession avant même la normalisation des politiques des banques centrales (hausse des taux d’intérêt, arrêt des injections de liquidité) confirme que la politique monétaire non conventionnelle ne peut définitivement plus être arrêtée. Cette politique de Quantitative Easing (ou "planche à billet") est désormais une politique monétaire conventionnelle, qui fait partie de la nouvelle norme. Autrement dit, le financement (indirect) du budget de l’État par l’intermédiaire de la planche à billets est la nouvelle situation permanente.

La récession que nous vivons, la pire depuis 90 ans, est comparable à la crise de 1929, selon Stoeferle et Valek. Une récession est un ralentissement intermittent du moteur économique, qui repart ensuite de plus belle sans être fondamentalement modifié. Les auteurs s'interrogent sur le passage d’une récession à une dépression, qui correspondrait à une baisse forte et durable de la production et de la consommation. La dépression engendre une contraction du produit intérieur brut pendant au moins plusieurs années, de même qu’une multiplication du nombre de faillites et l’apparition d’un chômage de masse.

Probabilité de récession dans les 12 prochains mois (1985-2021)

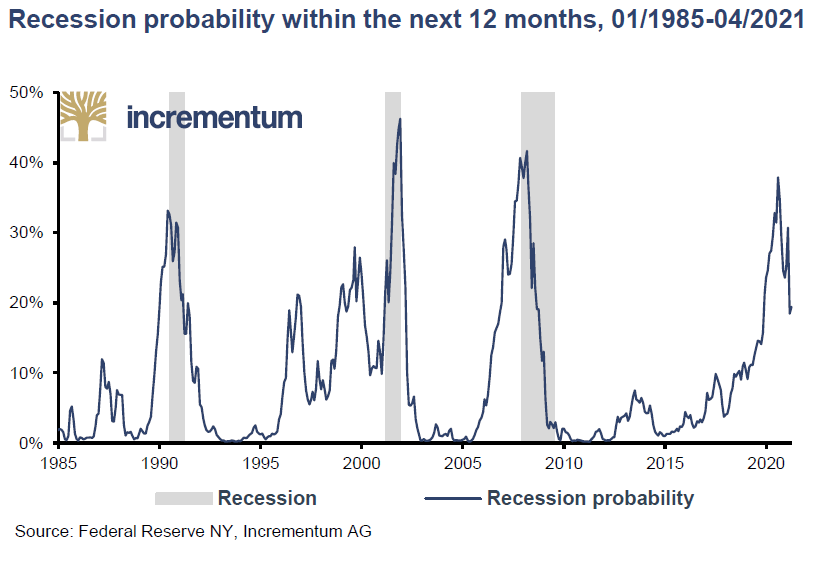

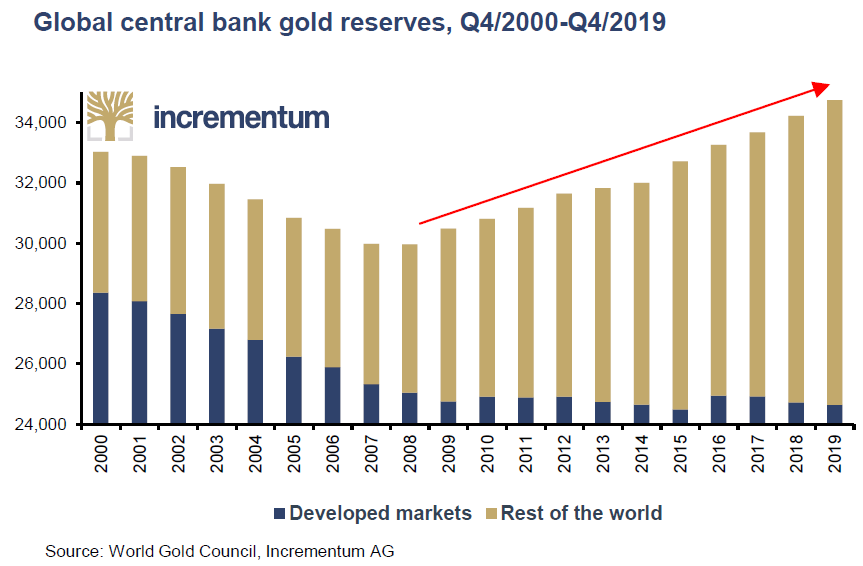

Face à une telle conjoncture durable, la demande d’investissement d’or sera le principal moteur de ce marché haussier. Les achats des banques centrales ont été un facteur important de la hausse de l’or au cours des dernières années, mais l’or en pourcentage des actifs de ces mêmes banques est toujours sur une trajectoire à la baisse. Ceci est dû à l’expansion massive du bilan des banques centrales en une décennie, suite aux injections massives de liquidités pour soutenir l’économie.

Valeur des réserves d'or en pourcentage de PIB dans le top 10 des pays détenant le plus d’or (2000 vs. 2019)

Selon le World Gold Council, 76% des banques centrales considèrent l’or comme un actif refuge très pertinent. De même, 59% des gestionnaires de portefeuille citent son efficacité. Près d’un cinquième des banques centrales ont fait part de leur intention d’augmenter leurs achats d’or au cours des 12 prochains mois.

En somme, ce sont les politiques des banques centrales qui structurent tout le système économique et financier mondial. Elles sont à la fois responsables des déficits et des taux d’intérêt négatifs, mais aussi des achats d’or, ce qui devrait confirmer l’attractivité et le prix du métal jaune à l’avenir.

système De "FIAT MONEY" : les métaux précieux en alternative

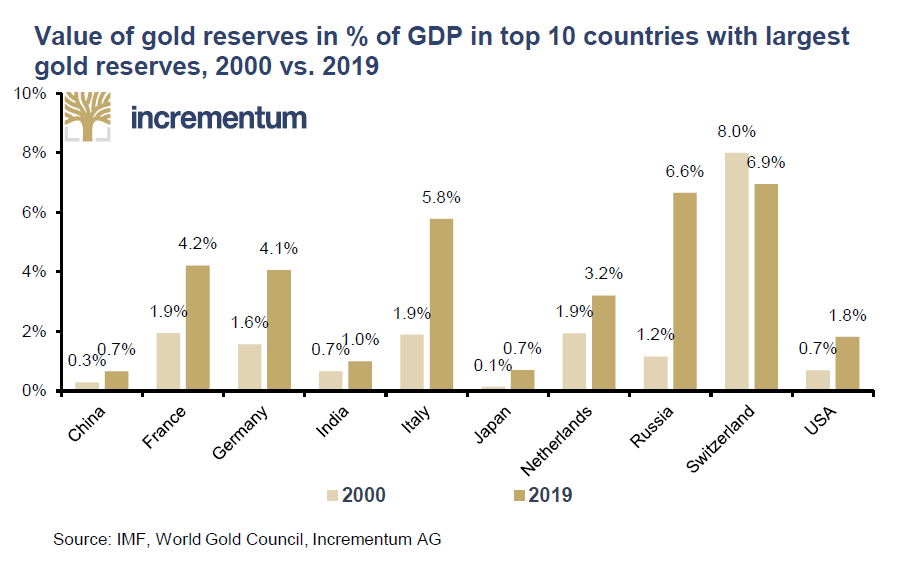

Pour cette nouvelle décennie, le monde entier deviendra de plus en plus interventionniste. Tous les obstacles à la nouvelle dette sont maintenant abolis : les taux d’intérêt nuls voire négatifs et l’expansion de la masse monétaire font que la dette n’est plus remboursable et ne joue plus son rôle limité dans le financement de l’économie réelle.

Les interventions monétaires (QE) destinées à amortir l’impact de la pandémie de Covid-19 vont bien au-delà des capacités d’endettement de nombreux pays ce qui pose également un risque sur les obligations d’État.

Dette totale en pourcentage de PIB (1800-2020)

La situation actuelle du début de cette décennie montre que l’ordre monétaire mondial qui existe depuis près d’un demi-siècle est fondamentalement déséquilibré. C’est la conclusion à laquelle sont parvenus un nombre croissant d’analystes travaillant pour les banques traditionnelles. Le rapport cite par exemple la Deutsche Bank, qui écrit dans ses perspectives pour l’année 2030 que notre système monétaire pourrait commencer à chanceler avant 2030 :

"Les forces qui ont maintenu le système fiduciaire actuel semblent maintenant fragiles et pourraient s'effondrer dans les années 2020. Si c'est le cas, cela commencera à entraîner une réaction brutale contre la monnaie fiduciaire et la demande de devises alternatives, telles que l'or ou les cryptomonnaies, pourrait monter en flèche."

Le processus de dédollarisation, c’est-à-dire l’affaiblissement du dollar par rapport à d’autres devises et actifs dans les échanges internationaux, est notamment analysé au travers de la géopolitique et du pétrole. En synthèse, le métal jaune retrouvera un rôle important dans le nouvel ordre économique mondiale en tant que monnaie de réserve ne dépendant d’aucun État, contrairement au traditionnel dollar ou bon du Trésor américain équivalent.

Réserves d’or totales des banques centrales (du T4 2000 au T4 2019)

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.