Précédemment, nous avons vu que les actions de sociétés d’exploitation minière étant avant tout des actions (volatilité élevée et risque de perte de 100%), elles ne peuvent pas être mises sur le même plan que l’or physique. Cela n’est pas non plus le cas des ETF or/trackers or qui exposent l’épargnant à au moins six risques (risque de propriété, de multipropriété, d’intermédiation, de rédemption, risque consécutif au conflit d’intérêt des conservateurs et risque de change) qu’il est possible de palier avec l’or physique.

Tout cela ne nous dit cependant pas quelle rentabilité vos clients peuvent raisonnablement escompter en prenant position sur cette classe d’actifs. C’est la question à laquelle nous allons essayer de répondre aujourd’hui.

"Les performances passées ne préjugent pas des performances futures" : certes, mais distinguons le court terme du long terme

Comme vous ne le savez que trop bien, la réglementation impose de faire figurer cette mise en garde sur toute une kyrielle de documents. Cette mention vise à protéger l’épargnant des arguments commerciaux tirés à la va-vite, dans une galaxie financière en proie aux "cygnes noirs", et dans laquelle personne ne dispose de boule de cristal.

Cependant, on a du mal à imaginer que des centaines de milliers de professionnels soient payés pour produire de l’analyse financière si la mesure statistique ne présentait aucun intérêt pour faire fructifier un portefeuille financier.

Certes, il est clair qu’il n’y aucune raison d’attendre d’un actif qu’il reproduise le même comportement de mois en mois ou d’année en année.

Cependant, les performances moyennes sont plus significatives au fur et à mesure que l’on allonge la durée considérée. Mais là encore, des excès (à la hausse comme à la baisse) peuvent subsister (typiquement lors des périodes au cours desquelles les banques centrales inondent les marchés de liquidités), ce qui retarde le retour inéluctable des actifs financiers à leur valeur moyenne historique. En cela, on pourrait dire que "les performances passées ne préjugent pas des performances futures", mais qu’elles les influencent très fortement.

À ce titre, il me semble intéressant de jeter un coup d’œil dans le rétroviseur afin d’avoir un aperçu de la performance que l’on peut raisonnablement escompter sur les grandes classes d’actifs accessibles aux épargnants français, et sur l’or en particulier.

L’étude annuelle de l’IEIF, une lecture très utile au CGP et à l’épargnant français

C’est justement à cela que s’est récemment attelé Charles-Henri de Marignan, analyste Immobilier au sein de l’Institut de l’Épargne Immobilière et Foncière (IEIF). Le rapport qu’il rédige annuellement – intitulé "40 ans de performances comparées : les placements sur longue période : immobilier, placements monétaires, assurance‐vie, obligations, actions, or" - a vu sa dernière mouture publiée mi-juin.

Cette étude est particulièrement intéressante pour les CGP ayant des clients résidant en France. C’est en effet l’une des seules publications régulières qui comparent l’or exprimé en euros (et non en dollars) aux autres classes d’actifs du marché national, qu’il s’agisse des actions, des obligations, des placements monétaires, mais surtout des différentes classes d’actifs ayant pour sous-jacent l’immobilier national.

Sur le plan commercial, cette étude peut se révéler un outil très pratique pour présenter à vos clients ce à quoi ils peuvent grosso modo s’attendre en termes de rentabilité sur les différentes classes d’actifs sur la longue ou la très longue durée, dans la limite bien sûr de la mise en garde que nous avons évoquée en préambule.

La performance comparée des placements sur courte, moyenne et longue période

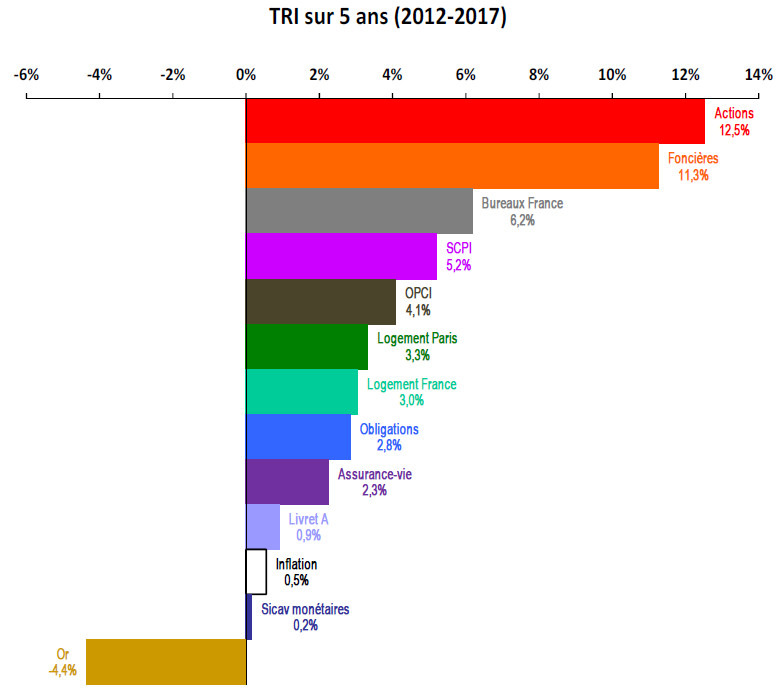

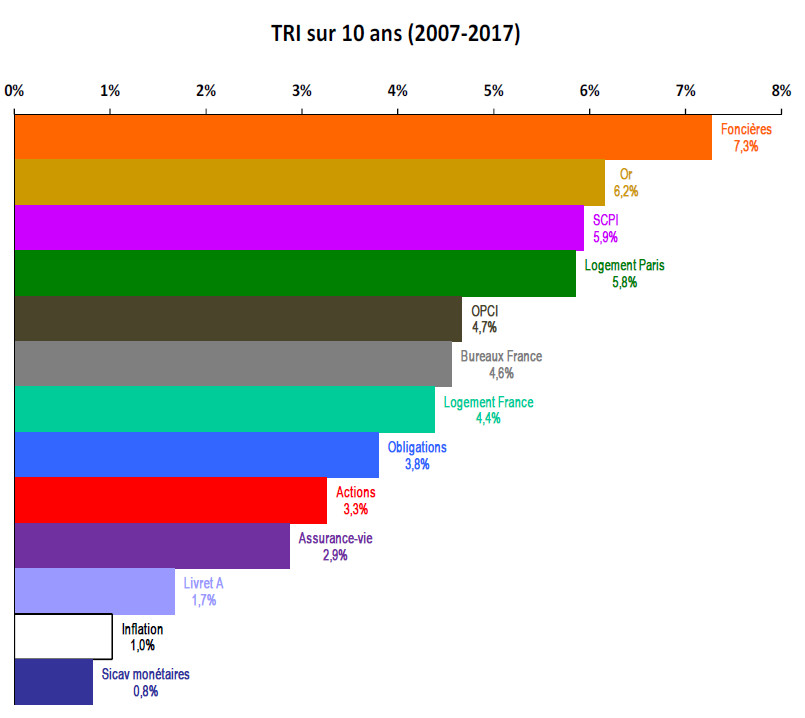

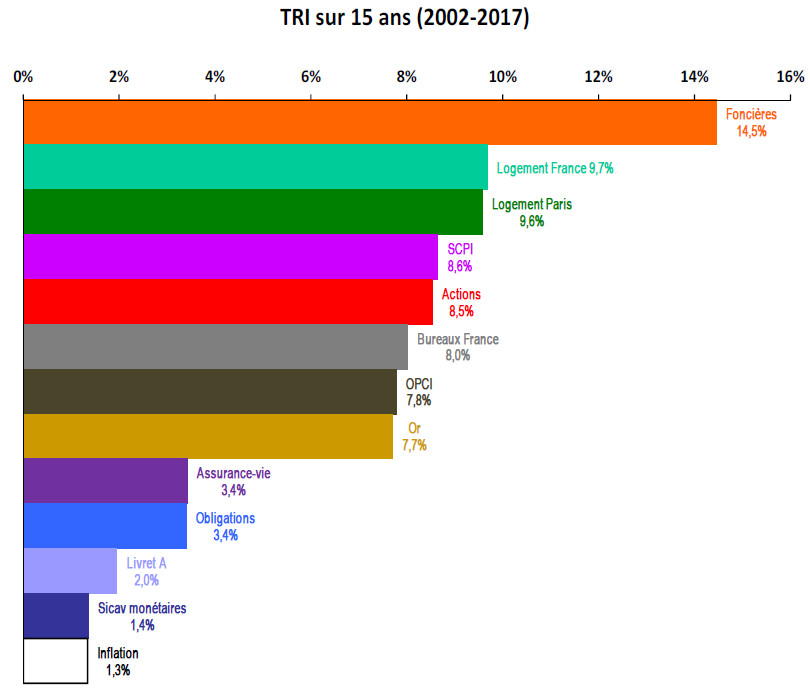

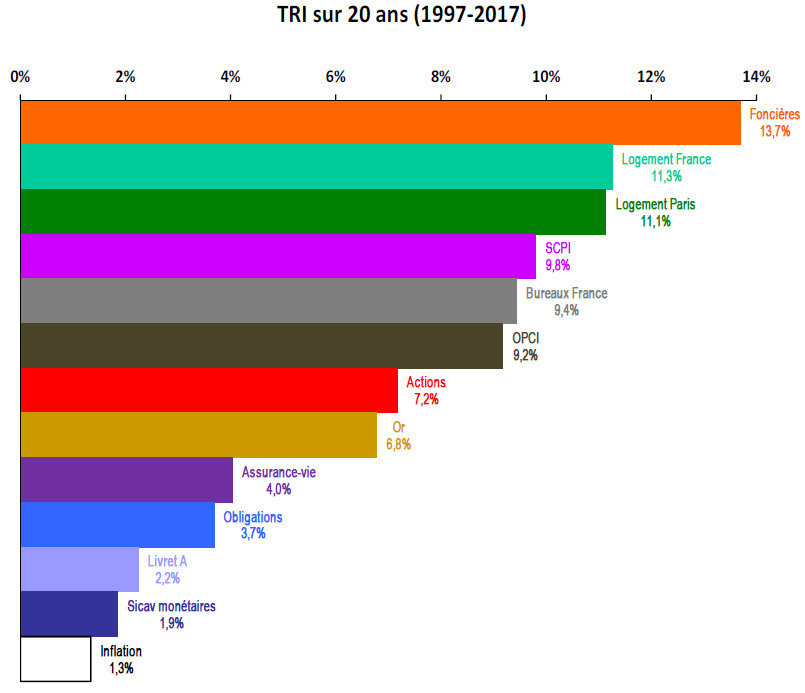

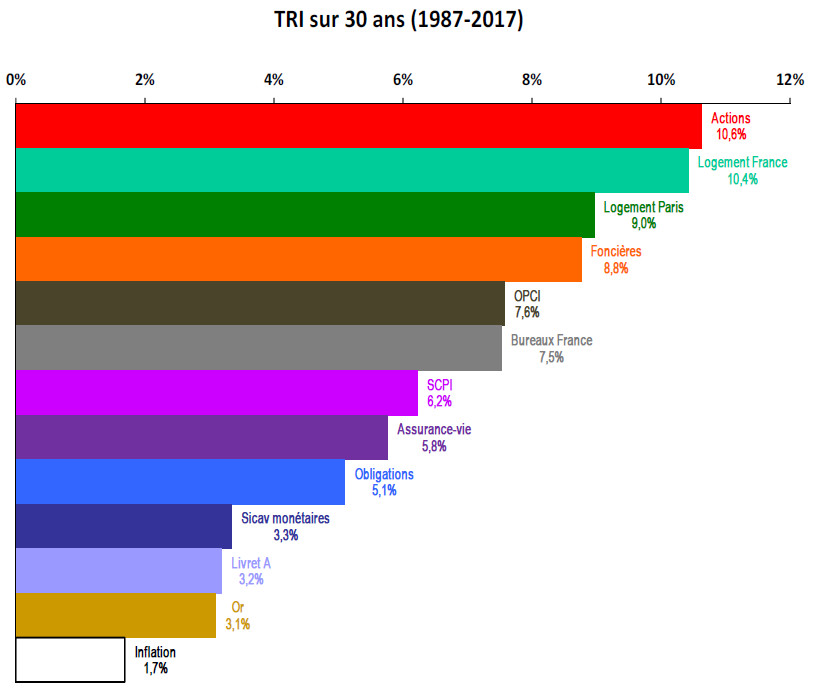

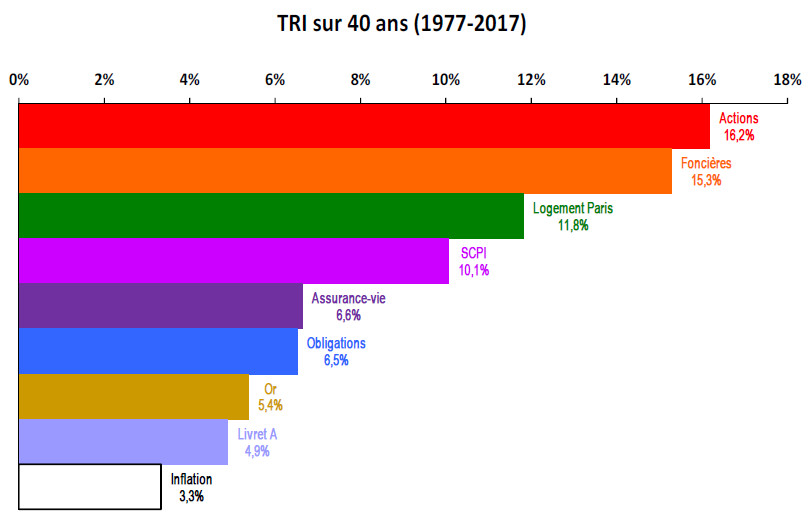

Voici les résultats qui ressortent de ce rapport privé, que l’IEIF m’a aimablement autorisé à partager avec vous. Cette approche ne prend pas en compte la fiscalité, qui reste propre à chaque foyer fiscal.

Rappelons tout d’abord une évidence : les résultats dépendent très fortement du point d’entrée. Les actifs les plus volatiles pouvant enregistrer de très fortes variations sur une très courte durée, les graphiques de TRI (taux de rentabilité interne) peuvent être très variables d’une année sur l’autre.

Pour ce qui est des résultats, on observe sur la longue durée (40 ans, 20 ans et 15 ans) que les actions et l’immobilier sous toutes leurs formes trustent le haut du classement.

Voici ce que Charles-Henri de Marignan écrit au sujet de l’or : "L’or a un comportement particulier : très volatile, ses performances sont très disparates selon la période considérée. […] Il s’agit du seul placement à connaître des performances négatives sur les décennies 1980 et 1990. […] dernier du classement sur 5 ans et 30 ans, il arrive en deuxième position sur 10 ans."

L’or n’est pas un placement "de garde", mais une assurance anticrise

Cela rejoint tout à fait ce que je vous indiquais dans un précédant billet au sujet des propriétés financières de l’or : "Sur le long terme […], l’or s’est révélé un mauvais placement financier pour l’épargnant français (faible rentabilité, haut niveau de risque, faible pouvoir d’achat, prime de risque négative, aucun revenu régulier). En revanche, l’or est un excellent moyen de protection contre les risques d’instabilité conjoncturelle et a fortiori structurelle puisqu’il se révèle très attractif dans les périodes de crise financière, économique, politique ou sociale."

Une étude de l’INSEE publiée en 2002[1] qui porte sur la période décembre 1913 - décembre 2000 indique que sur le très long terme, l’or préserve de justesse le pouvoir d’achat réel des épargnants.

Plus par curiosité que par véritable intérêt patrimonial (car comme disait Keynes, "à long terme, nous serons tous morts"), voyons ce qu’il en est de la préservation du pouvoir d’achat du métal jaune à l’échelle de l’Histoire. Le solidus d’or, qui correspondait à quinze jours de paye d’un soldat romain, pesait 5,4 grammes lors de sa création. À titre de comparaison, le Napoléon, qui pèse 6,45 grammes d’or brut (5,81 grammes d’or fin), vaut environ 200 € à l’heure où j’écris ces lignes, soit grosso modo un sixième du SMIC net (1 149,07 €). Une pièce pesant 5 à 6 grammes d’or fin a donc perdu 65% de sa valeur depuis l’époque du solidus si l’on effectue la comparaison entre la Rome du solidus originel et la France sous Emmanuel Macron.

En somme, comme je l’écrivais dans mon livre, "Hors hypothèse extraordinaire de crise s’étalant sur plusieurs décennies, l’or physique n’est donc pas un placement 'générationnel'. Il a vocation à être vendu le moment venu et non transmis."

Par conséquent, après avoir regardé dans le rétroviseur, il me semble pertinent de s’interroger sur le niveau que pourrait atteindre le métal jaune lors de la prochaine crise.

Tenter de percevoir l’avenir avec le rapport In Gold We Trust, la référence mondiale en matière d’analyse du marché des métaux précieux

En 2007, Ronald Peter Stöferle a commencé à écrire ce qui est rapidement devenu le rapport de référence mondiale dédié à l’or, à l’argent et aux minières. Depuis 2014, ce rapport est rédigé à quatre mains, Stöferle étant désormais accompagné par Mark J. Valek, son associé au sein de la société de gestion liechtensteinoise Incrementum. C’est une lecture indispensable (disponible en anglais et en allemand) pour toute personne qui s’intéresse de près à ces secteurs.

Cette publication de 230 pages traite des métaux précieux en dollars américains, mais la plupart des réflexions qui y sont développées restent particulièrement pertinentes pour l’épargnant français, avec énormément de prospective. Pour le CGP français, il s’agit donc du complément idéal au rapport de l’IEIF.

Quel cours pourrait atteindre le métal jaune lors de la prochaine crise ? La réponse de Ronald Peter Stöferle et Mark J. Valek

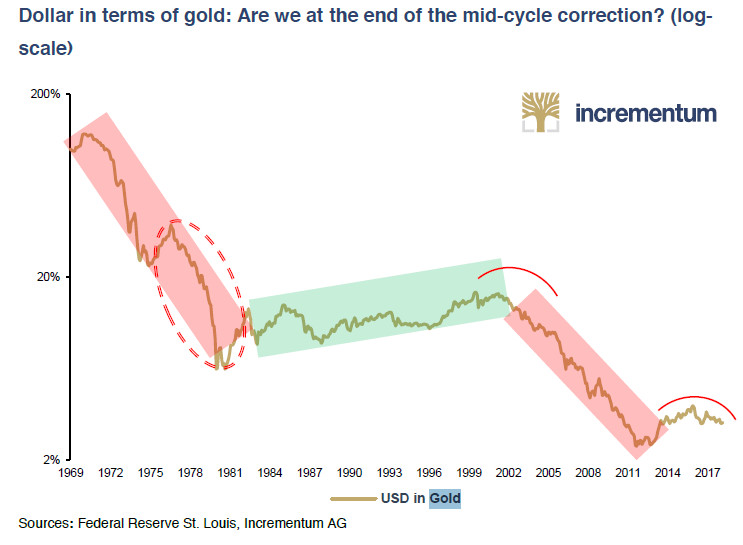

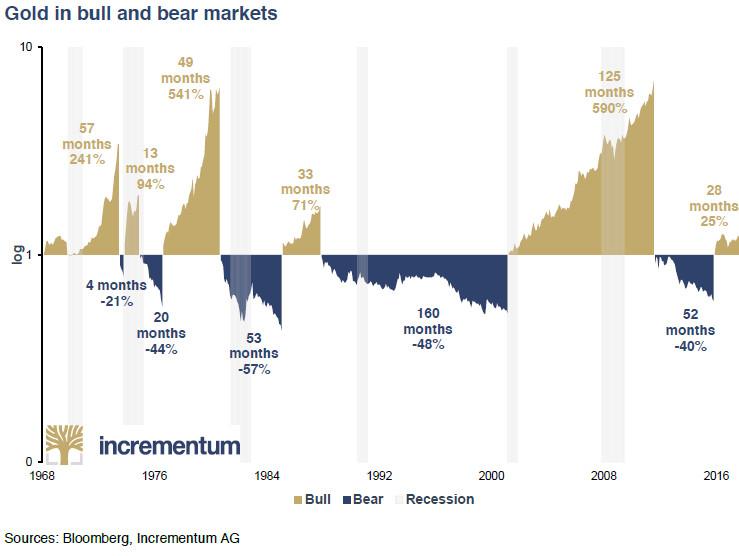

Pour les deux autrichiens, l’or se situe dans une phase similaire à la correction de milieu de cycle qu’il a connue lors du grand marché haussier des années 1970. "La vigueur éphémère du dollar américain nous rappelle la période de 1974 à 1976, au cours de laquelle, pendant une phase désinflationniste, l'or a été survendu et le dollar américain s'est considérablement apprécié. Pour nous, les similitudes entre l'évolution actuelle et la correction de milieu de cycle sont frappantes.", écrivent Stöferle et Valek.

S’ils voient juste et que "nous nous situons aux premiers stades d'un nouveau marché haussier, qui a été temporairement ralenti par l'élection de Donald Trump", l’or pourrait finir par afficher de nouveaux plus hauts historiques, chamboulant ainsi nombre de graphiques dans les prochaines éditions du rapport de l’IEIF. Car en termes de performances, "même dans sa période d'augmentation la plus faible, l'or a gagné plus de 70%", comme le relèvent les auteurs.

Pour profiter pleinement d’une telle opportunité, encore faut-il bien sûr se tourner vers un partenaire commercial validant un certain nombre de critères, comme nous le verrons dans le prochain article.

[1] Alice Tanay, "Les actions plus rémunératrices que les obligations et l’or au XXe siècle", INSEE première n° 827, février 2002.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.