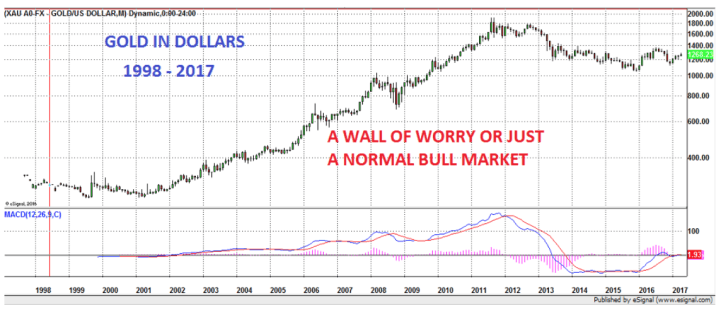

Embarquer dans un marché haussier est comme grimper un mur d’incertitude – la plupart du temps, le marché semble se consolider ou se corriger. Le marché haussier de l’or colle parfaitement à cette image. Il a débuté en 1999, à 250 $ l’once, mais très peu de gens ont acheté au plus bas. Nous sommes entrés dans ce marché en 2002, à 300 $ l’once, avec la ferme conviction que l’économie mondiale et le système financier seraient confrontés à d’insurmontables problèmes. Depuis lors, nous avons eu un puissant marché haussier, interrompu de temps à autre par des corrections tout à fait normales. Il faut bien admettre que, depuis le sommet de 2011-2012, l'attente est longue, mais la tendance haussière a repris à la fin de 2015, même si elle se met en marche lentement, pour le moment. La même chose est arrivée au début des années 2000 : l’or avait atteint un plus bas en 1999, mais il ne décolla vraiment qu’en 2002.

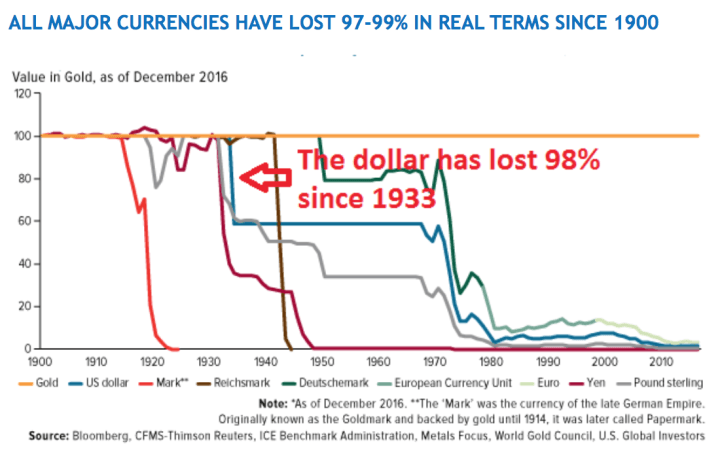

La plupart des investisseurs entrent dans un marché après une forte hausse, et ils patientent pendant une grande partie de la correction avant de, finalement, en sortir. Le meilleur moment pour entrer dans un marché est lorsqu'un investissement est mal aimé et sous-évalué, mais peu de personnes ont le courage de se lancer à ce moment-là. Ils attendent plutôt que les médias commencent à en parler. Nous avons la chance de conseiller des investisseurs qui comprennent le rôle de l’or dans la préservation de richesse. Ce sont des investisseurs qui ne voient pas l’or comme un investissement, mais comme une assurance et une protection contre la folie des gouvernements, leur mauvaise gestion de l’économie et du système financier. Les gouvernements détestent l’or, parce qu’il révèle leurs actions frauduleuses. Jamais un gouvernement n’a dit aux gens que, à cause de ses actions, la valeur de la papier-monnaie finit toujours par retourner à sa valeur intrinsèque, c'est à dire zéro. Depuis 1913, par exemple, le dollar a perdu 98% de son pouvoir d’achat ! Depuis 1999, le dollar a décliné de 81% en termes réels, mesuré en or.

La phase finale de destruction du dollar est imminente

Nous débuterons bientôt, probablement en 2017, la phase finale de destruction du dollar, dont la valeur atteindra zéro. Cela peut sembler dramatique, mais il ne faut pas oublier que quelque chose qui a déjà perdu 98% est garanti de finir avec une perte totale de 100%. Il reste 2% avant que le dollar n'atteigne sa valeur intrinsèque de ZÉRO ! Le seul problème, en le mesurant à partir d’aujourd’hui, est que le dollar perdra encore 100%. Probablement dans les quatre ou cinq années à venir. Mais cela pourrait aller très vite, une fois commencé. Les 2 000 000 milliards $ de dette mondiale, de produits dérivés et de passifs non capitalisés pourraient imploser très rapidement, vu que les tentatives futiles des gouvernements pour sauver le système n'auront plus aucun effet. Après tout, en imprimant ou en créant électroniquement des quadrillions de dollars, les gouvernements ne font que gaspiller du papier et de l’électricité. Le monde va découvrir que les cent dernières années ont été basées sur l’illusion que la papier-monnaie et la monnaie électronique avaient vraiment de la valeur. Mais comment de la monnaie ou du crédit créés sans production de biens ou services en contrepartie peuvent-ils valoir autre chose que zéro ? Pendant plus d’un siècle, les gouvernements et les banques centrales ont fait croire que de la richesse réelle avait été créée, alors qu’elle a été basée sur des illusions et des mensonges. La vitesse à laquelle ce château de cartes financier mondial s’effondrera prouvera qu’il était bâti sur des sables mouvants.

La politique de bas taux d’intérêt finira mal

Depuis la création de la Fed, il y a cent ans, les gouvernements et les banquiers ont pratiqué la répression financière, ce qui inclut la manipulation des marchés et des taux d’intérêt, ainsi que l’expansion illimitée du crédit et l’impression monétaire.

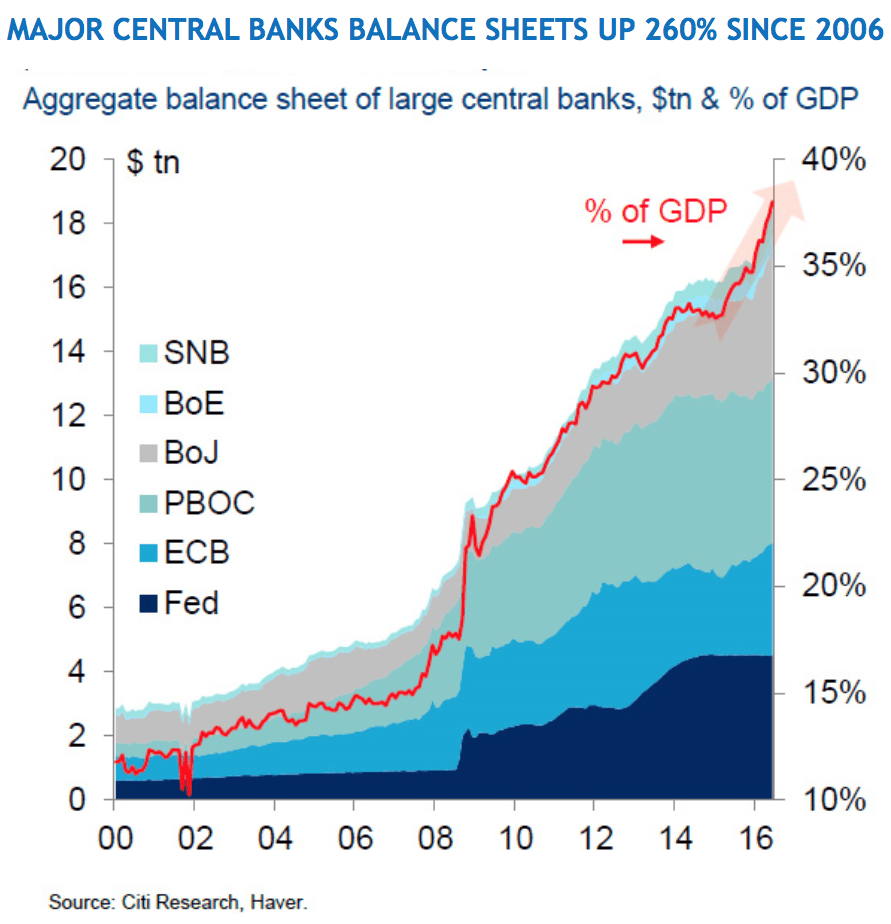

Lorsque l’adossement du dollar à l’or prit fin en 1971, le processus s'est accéléré, et nous entrons maintenant dans la phase finale du plus grand schème de Ponzi jamais élaboré. Cette fois, cela se terminera très mal. La croissance exponentielle de la dette et du risque entre 1971 et 2006 a mené à la faillite d’un système financier qu’on aurait dû laisser couler en 2007-2008. Mais les banques en faillite ont demandé à leurs marionnettes, les banques centrales, d’émettre plus de 25 000 milliards $ de crédit, d’impression monétaire et de garanties diverses. Cela a temporairement reporté l'inévitable effondrement du système financier. Cela a aussi permis aux banquiers et aux riches de bénéficer d’augmentations massives de revenus et de capitaux.

La dette mondiale a augmenté d’environ 70% - 100 000 milliards $ - depuis 2006, et cela n’inclut pas les produits dérivés ou les passifs non capitalisés.

Tous les éléments sont en place pour que le déluge commence. Dix années sont passées depuis la dernière crise, qui ne constituait qu’un avant-goût de l’effondrement final. Les marchés boursiers sont à des surévaluations historiques, les taux d’intérêt des obligations sont à un bas de 5 000 ans, et le dollar est une devise sans aucune valeur, qui n’est basée que sur la dette et les armes. Mais cette bulle de dette pourrait encore gonfler avant d’imploser. Cela ne sera dû qu’à la tentative finale désespérée des banques centrales de sauver le monde en imprimant des quadrillions de dollars. Toute la dette et les actifs financés par elle disparaîtront ensuite dans un trou noir.

Des cygnes noirs survolent

Il semble peu probable que les banques centrales puissent laisser voler tous les cygnes noirs en 2017. La pression sur le système financier est trop forte. Cela peut commencer avec un évènement anodin, comme une chute sévère du dollar ou des marchés boursiers. Au début, cela changera la politique de resserrement attendue de la Fed. Pendant une courte période, les taux d’intérêt américains baisseront. Mais, lorsque la chute du dollar et des marchés boursiers s’accélérera, la baisse des taux par la Fed sera vue comme un signe de faiblesse. Cela entraînera une hausse des taux à long terme, vu que les investisseurs se mettront à vendre tous les instruments de dette du gouvernement ou des sociétés. Les investisseurs réaliseront bientôt que les gouvernements ne rembourseront jamais leurs dettes, tout comme les consommateurs, les étudiants, les acheteurs d’automobiles ou les propriétaires de maisons. Durant cette crise, tout le monde comprendra la signification des junk bonds, ou obligations de pacotille, parce que toutes les obligations le deviendront. Elles n’auront aucune valeur et ne serviront qu’à décorer les murs de vos toilettes. Les mots ‘dette’ et ‘hypothèque’ sont liés au mot ‘mort’. Le monde connaîtra la mort des marchés du crédit, ce qui sonnera aussi le glas du système financier.

La arguments irréfutables pour une montée de l’or

Qu’est-ce que tout cela signifie pour le prix de l’or ? Premièrement, soyons clair : le prix actuel de l’or n’a rien à voir avec le prix qu’il aurait dans un marché libre. Plusieurs personnes croient que l’or grimpe en réaction à certains événements comme la guerre, des bombardements ou des attaques terroristes. Mais de tels événements n’ont qu’un effet à court terme sur le prix de l’or. Étant donné que l’or est une monnaie avec un pouvoir d’achat stable, son prix en monnaie fiduciaire ou papier est surtout le reflet du changement de valeur de la papier-monnaie. Si cette monnaie est dévaluée à cause de l’impression monétaire ou de l’expansion du crédit, le prix de l’or mesuré en dollars ou en euros augmentera. Ce n'est pas le prix de l’or qui grimpe, c'est la valeur de la papier-monnaie qui baisse.

Jetons un coup d’œil sur quelques-uns des facteurs qui feront grimper le prix de l’or à des niveaux inimaginables, mesurés en papier-monnaie :

- Impression monétaire illimitée par toutes les banques centrales

- Explosion de la dette

- Effondrement des marchés de crédit

- Effondrement du marché des produits dérivés

- Perte de confiance envers les gouvernements et le système financier

- Faillites bancaires et fermetures

- Défauts de paiement sur les dettes souveraines

- Contrôles de change

- Non-disponibilité de cash

- Effondrement du COMEX et des marchés d’or-papier

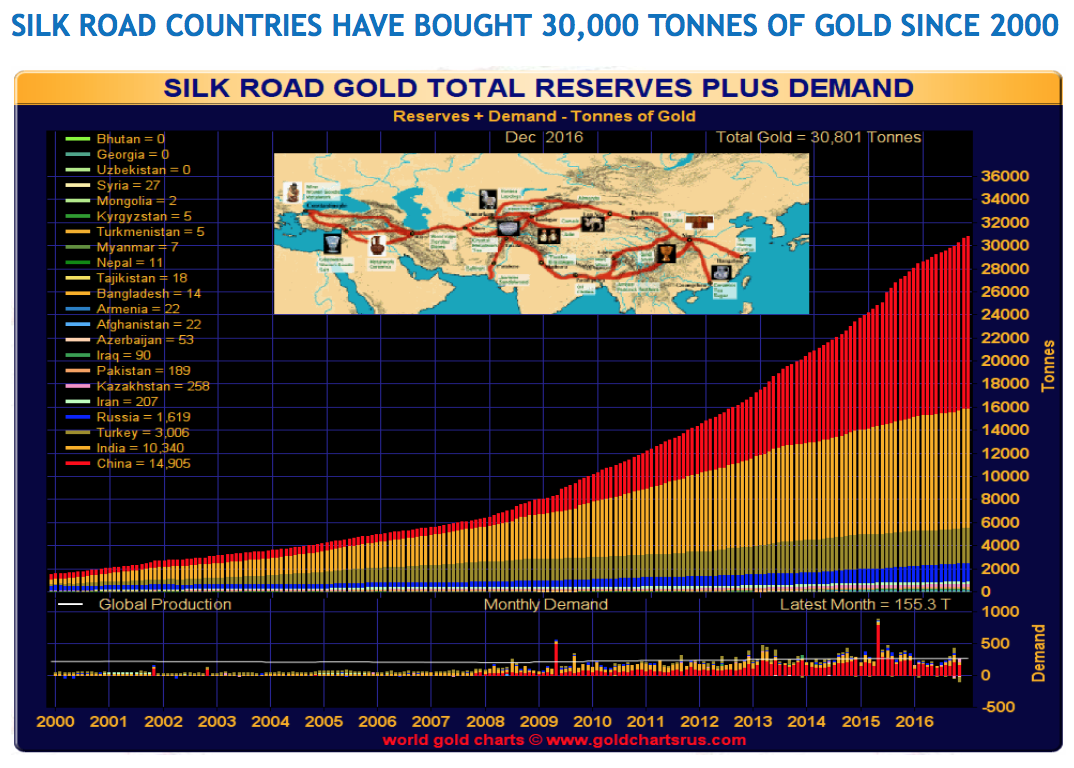

- Demande soutenue et continue des pays de la Route de la soie

- Augmentation massive de la demande d’investissement dans l’or

- Les fonds de pension, institutions et autres fonds augmenteront le pourcentage d'allocation à l’or de 0,4% à 1,5%, voire même 5-10%.

- Il n’y aura, bien sûr, pas d’or physique additionnel disponible, étant donné que le pic de production est déjà atteint.

- Une augmentation de la demande ne peut être régulée que par le prix. Si une institution voulait investir 1 milliard $ en or aujourd’hui, elle en obtiendrait 24 tonnes, à un prix de 1 300 $ l’once. Mais, avec une forte montée de la demande, elle pourrait avoir à payer 13 000 $ l’once et n’obtenir que 2,4 tonnes d’or.

Tandis que l’Occident ne réalise pas encore les effets de ses politiques désastreuses, l’Orient sait exactement ce qu’il se passera. C’est pourquoi les Orientaux continuent d’acheter tout l’or qu’ils peuvent, afin de se protéger d’un système financier en faillite, créé par les banques centrales.

Le prix de l’or reflétera bientôt la dévaluation des devises

Plusieurs méthodes peuvent être appliquées pour calculer le futur prix de l’or. Mais que l’on choisisse un adossement à l’or de 40% ou 100% du dollar US, ou de la base monétaire mondiale, ou un prix de l’or ajusté à l’inflation, ou toute autre mesure, on arrive à un prix de 10 000 $ ou plus, en monnaie d’aujourd’hui. Mais lorsque la panique s’installera et que le système financier s’effondrera, tous ces calculs ne voudront plus rien dire. Dans un scénario de panique, engendré par l’hyperinflation, l’or atteindra des niveaux inimaginables aujourd’hui : 100 000 $, 100 milliards $ ou 100 000 milliards $. Le nombre absolu ne signifiera rien, puisqu’il s’agira de papier-monnaie sans valeur. Il est certain que l’or s’appréciera beaucoup plus que la valeur actuelle de son pouvoir d’achat.

Que feront les gouvernements ? Confisqueront-ils l’or ? Selon moi, il est peu probable qu’ils confisquent la seule monnaie que les gens puissent utiliser lorsque la papier-monnaie ne vaudra plus rien et que le système financier sera mort. Ils essaieront peut-être de taxer l’or et les autres actifs des gens riches. Mais si les choses tournent aussi mal, il n’y aura pas beaucoup de services fiscaux fonctionnels.

Je sais que plusieurs personnes pensent que ce scénario est ridicule. Évidemment, j’espère qu’il ne se réalisera pas. Mais le risque est aujourd’hui plus important que jamais. Cela pourrait, bien sûr, prendre plus de temps à se matérialiser, et le résultat pourrait être un peu différent. Mais, avec le risque qui atteint des niveaux sans précédent, la préservation de la richesse doit devenir une priorité. Il n’y a pas de meilleure protection financière que l’or et l’argent physique, stocké en sécurité.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.