L’or s’apprête toujours à une sortie haussière d’une énorme configuration de consolidation entamée il y a 4 ans. Cette cassure aura probablement lieu lorsque le dollar chutera de sa configuration élargie, ce qui devrait nous mener à un marché haussier à faire pâlir celui de 2001-2011. L'or devrait également être porté par l'implosion du schème de Ponzi des crypto-devises. Certains affirment que l’or a déjà cassé cette configuration, tout comme les actions minières, mais cela n’est pas encore arrivé. Nous jetterons aussi un coup d’œil sur des données qui pointent vers la probabilité d’un rebond à court ou moyen terme du dollar et à un repli des métaux précieux, avant que la cassure ne survienne.

Sur le graphique de 10 ans de l'or, nous pouvons constater que cette belle et énorme configuration en tête et épaules inversée de 4 ans approche de son dénouement, alors que le prix grimpe vers la large bande de résistance au haut de la configuration, ce qui est dû, en partie, aux tensions avec la Corée du nord. Ces tensions devraient s’atténuer, ce qui rend encore plus probable une correction à court terme.

Avant de quitter ce graphique, remarquez l’augmentation du volume sur le rallye à partir du point bas de l'épaule droite de la configuration, ainsi que la force des indicateurs de volume et en particulier la ligne Accumulation-Distribution, qui étonnamment se trouve déjà à des nouveaux sommets. Cela est certainement de bon augure pour les perspectives à long terme de l’or.

Sur le court terme, cependant, plusieurs facteurs indiquent que la probabilité d’une contre-réaction est élevée. Sur le graphique de six mois, nous pouvons voir que, la semaine dernière, le prix a grimpé au sommet de sa ligne de tendance haussière, où un chandelier "toupie" s’est formé vendredi, avec l’indicateur RSI suracheté, ce qui rend probable une réaction de l’or au moins vers la limite inférieure de cette ligne de tendance. Le MACD, suracheté, et l’écart important avec les moyennes mobiles augmentent aussi le risque d’une réaction.

Tout comme l’or, les actions aurifères s’apprêtent à une sortie haussière d’une énorme configuration en tête et épaules inversée entamée il y a 4 ans. Mais ils ne l’ont pas encore fait, loin de là, comme nous pouvons le voir sur le graphique de dix ans du GDX ci-dessous, et ils sont vulnérables à une réaction à court terme due à un rebond du dollar, qui ne devrait cependant pas leur faire perdre beaucoup de terrain. Le gros volume lors du rallye de la première moitié de l’an dernier, a montré que le plus bas était atteint et qu’un nouveau marché haussier majeur était à anticiper. La formation de l'épaule droite de cette tête et épaules inversée a servi à corriger ce fort rallye.

Un rebond du dollar pourrait provoquer une baisse de l’or, qui est rendu probable par le fait que plusieurs analystes lui donnent déjà "l’Extrême-onction". Ce n’est pas qu’ils se trompent… mais il y a beaucoup de gens du même côté du bateau en ce moment – ils peuvent se tromper à court terme, tout en ayant raison à long terme.

Regardons maintenant quelques raisons de croire que le dollar pourrait bientôt se reprendre. Sur le graphique de huit ans de l’indice du dollar, on peut immédiatement en identifier une : le dollar est maintenant arrivé à la limite inférieure de la formation élargie et est survendu. Bien que le dollar soit destiné à casser vers le bas en temps voulu, il semble probable qu’il rebondira de sa limite inférieure à court et moyen terme, pour corriger cette situation de survente, avant de plonger plus tard.

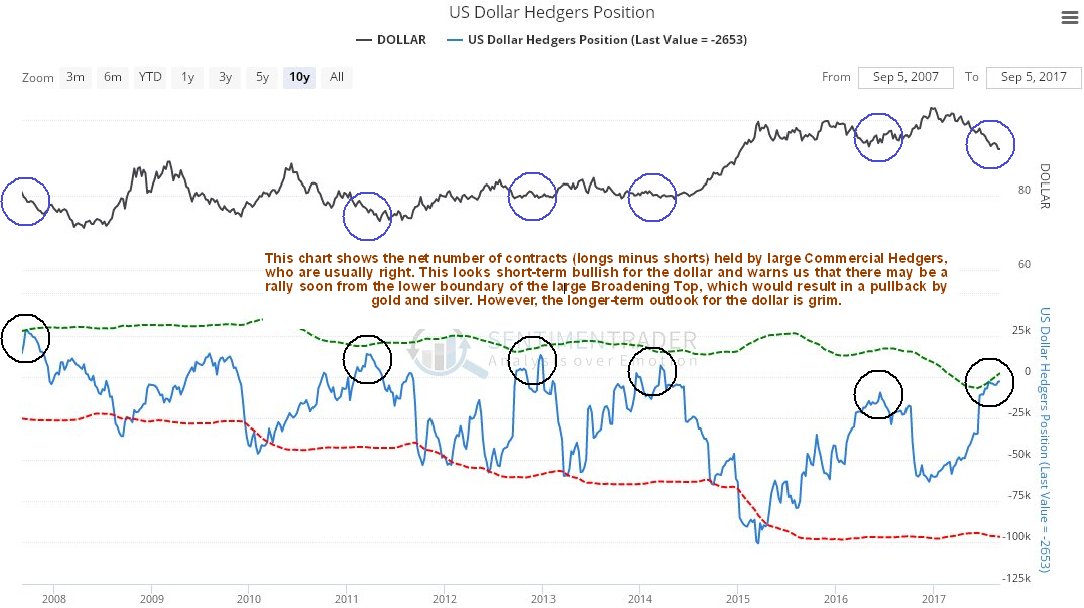

Un autre facteur important qui suggère que le dollar pourrait remonter à court terme est le dernier graphique des Hedgers (opérateurs en couverture de risques) du dollar, qui est maintenant fortement haussier. Sur ce graphique, on peut voir que les gros hedgers commerciaux, qui ont presque toujours raison, ont encaissé quasiment toutes les positions vendeuses nettes pour réaliser un beau profit. Ces positions sont maintenant à un niveau très bas, et les hedgers ne feraient probablement pas cela s'ils pensaient que le dollar allait encore décliner. Sur ce graphique, nous pouvons voir la réaction du dollar, tout de suite après qu’ils aient fait cela lors de précédentes occasions. Comme nous pouvons le voir, il a grimpé.

Ceux qui pensent que le dollar va plonger parce que Nicolas Maduro, le président du Venezuela, a annoncé que son pays en détresse cessera de vendre du pétrole contre des dollars seront probablement déçus. Le président Maduro ferait bien de regarder ce qui est arrivé à Saddam Hussein, après avoir proposé de faire de même, et nous devons assumer que, soit il ne connaît pas son histoire, soit il est fatigué d’être président d’un état en faillite et cherche une façon d’être destitué.

Nous avons vu comment le cuivre, que l’on nomme Dr. Copper, parce qu’il tend à guider l’économie et les métaux, a été à l’avant-garde du rallye récent des métaux. Ainsi, il est intéressant d’observer, sur son graphique de six mois ci-dessous, la manière dont il a soudainement chuté, vendredi, étant devenu suracheté. Cela est considéré comme le signe d'un rebond du dollar et un déclin à court terme des autres métaux, comme l’or et l’argent.

En conclusion, les perspectives à long terme de l’or ne pourraient être meilleures. Il est destiné à casser à la hausse cette énorme configuration de consolidation de 4 ans et à entamer un marché haussier, alors que le dollar s’effondrera, que la Chine (et possiblement la Russie et d’autres pays) adossera sa devise à l’or, et que le schème de Ponzi des crypto-devises implosera, libérant des fonds (ou ce qu’il en reste) pour investir dans l’or et l’argent. Les crypto-devises ont subi un choc, la semaine dernière, alors que la Chine a annoncé qu’elle allait fermer ses Bourses de crypto-devises. Pour la Chine, les crypto-devises représentent un risque inutile pour le capital de ses citoyens, ainsi qu'une concurrence potentielle à son futur yuan adossé sur l’or (mais pas pour quelqu’un intelligent). Les cryptos sont une nuisance qu’elle peut éliminer facilement en l’interdisant. En tant qu’économie planifiée qui peut ignorer les critiques, elle en a le pouvoir. À court terme, l’or semble prêt à décliner un peu, avec le rebond du dollar et la baisse des tensions en Corée du nord. Les États-Unis n’ont d’autre choix que d’accepter la Corée du nord dans le club nucléaire, même si elle ne peut être décrite comme un des augustes membres.

Source originale: Clivemaund

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.