On ne peut pas comprendre le prix de l’or sans comprendre son offre. Même si l’offre minière ne représente que 1,64% du stock d’or existant, elle représente 64% de l’offre du marché de l’or. Peut-on prédire le prix de l’or en observant l’indice des actions de compagnies minières aurifères ? J’ai choisi pour cet article l’indice Barron's (BGMI), car il est publié depuis 1940 et permet donc d'avoir une longe base d’analyse.

Il faut tout d’abord savoir que les actions de compagnies minières ne sont pas la même chose que de l’or physique. Les actions diffèrent des métaux, car leur succès dépend du prix de l’or, mais aussi d’autres facteurs. Elles restent des sociétés gérées par des personnes faillibles qui font face à de multiples risques corporatifs. Beaucoup de choses doivent se produire dans ces structures pour que les actionnaires individuels puissent profiter du prix de l’or. L’or est de l’argent liquide sans risque de contrepartie, alors que les actions de compagnies minières aurifères sont des investissements. L’or protège le capital alors que les actions peuvent l’augmenter considérablement, mais avec le risque aussi de le perdre. La volatilité des actions minières aurifères est de 40% alors que la corrélation des actions minières avec l’or est d'environ 0.642.

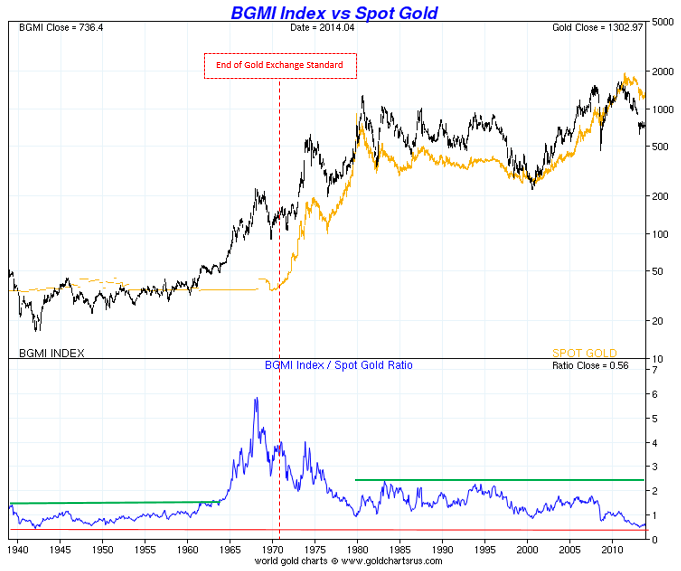

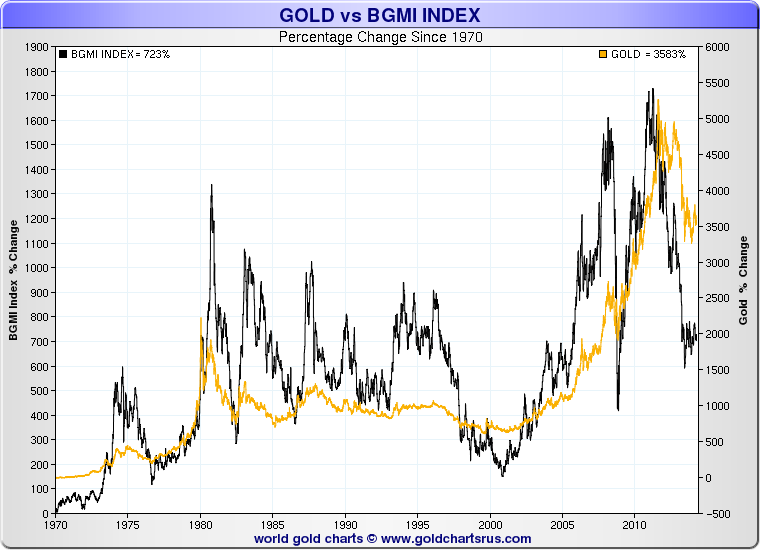

Si on observe le graphique #1, on constate que l’indice BGMI a signalé le début de la hausse de l’or près de 10 ans avant son début en 1960. Mais il faut savoir qu’à cette époque-là, le prix de l’or était fixe, alors que le prix des actions minières était libre. Les investisseurs ont bien prédit que cette situation ne pouvait pas durer et que le prix de l’or devait être ajusté à la hausse ou libéré. On constate aussi que la hausse du prix des actions minières, comparée à celle du prix de l’or, a diminué après l’abandon du standard or par les Etats-Unis. En 2000, l’indice des actions minières n’a pas signalé le début d’un nouveau marché haussier, mais il a coïncidé avec celui de l’or. On observe aussi qu’une fois passé le choc de la libération du prix de l’or, le prix de l’indice minier en once d’or s’est stabilisé. Il se trouve actuellement au plus bas niveau depuis 1943.

Le marché étant une collection d’opinions très variées, la théorie veut qu'il puisse prédire le futur de l’économie. Ceci implique une diversité d’opinions et une absence de collusion. Les conditions pour qu’il y ait « sagesse des foules » sont la diversité, l’agrégation et un stimulant. Si un de ces éléments manque, il n’y a plus de sagesse des foules, mais la folie collective. Les foules sont sages sous ces conditions, mais les foules deviennent folles quand la diversité disparaît. Dans ce cas, les foules deviennent des meutes. La diversité disparaît toujours dans l’incertitude. Depuis 1980, mais surtout depuis 1990, les marchés financiers sont dominés à presque 80% par les investisseurs institutionnels qui utilisent toujours plus de systèmes informatiques pour exécuter leurs investissements, alors qu'avant 1980, c’était l’investisseur individuel qui dominait le marché. Comme les investisseurs institutionnels utilisent presque tous le même système quantitatif ou des variations très proches l’une de l'autre, la diversité (pour avoir de la sagesse dans le marché) n’existe plus et les marchés financiers sont devenus des meutes qui suivent la tendance. Il est donc devenu difficile et même dangereux de se fier aux signaux des marchés. Cette fois-ci, le signal d’un nouveau marché haussier de l’or ne viendra pas des indices des compagnies minières. Ce sera plutôt l’inverse. C’est l’or qui va donner le signal d’un nouveau marché haussier, et l’argent suivra avec les compagnies minières, et elles sur-performeront.

Graphique #1: Indice d’action or BGMI vs prix spot de l’or au comptant - Indice d’action or BGMI en onces d’or

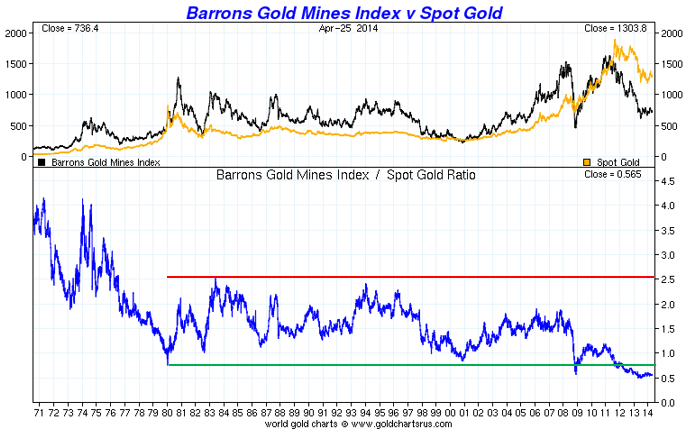

Graphique #2: Indice d’action or BGMI vs prix de l’or au comptant - Indice d’action or BGMI en onces d’or 1970-2014

J’ai toujours considéré l’or non pas comme un investissement, mais plutôt comme de l’argent liquide solide. De l’argent liquide et réel et qui, surtout, n’a pas de risque de contrepartie. S’il y a un point sur lequel je suis d’accord avec Warren Buffett, c’est que je n’investis pas dans de l’argent liquide, mais dans des affaires, commerces ou industries. Je me réfugie dans l’argent liquide, et surtout dans l’or, quand les risques sont trop grands et que je ne vois pas d’opportunités intéressantes d’investissement. Ceci n’exclut pas la possibilité de spéculer sur des devises ou matières premières (or, argent, pétrole, dollar, euro, etc.) sur le très court terme. Si je veux investir dans l’or ou l’argent métal, j’achète des actions ou des entreprises liées à l’or et l’argent, telles que des compagnies minières, des entreprises qui stockent, achètent ou vendent de l’or pour des clients, des joailliers, etc. Il y quand même eu dans l’histoire des moments où l’argent liquide solide était roi. On dit que dans une bulle financière “l’or est un déchet” et dans une crise financière “l’or est roi”. Il y a des rares périodes pendant lesquelles les risques imposent de se réfugier dans l’argent liquide le plus sûr: l’or. Nous sommes, à mon avis, dans une de ces périodes-là.

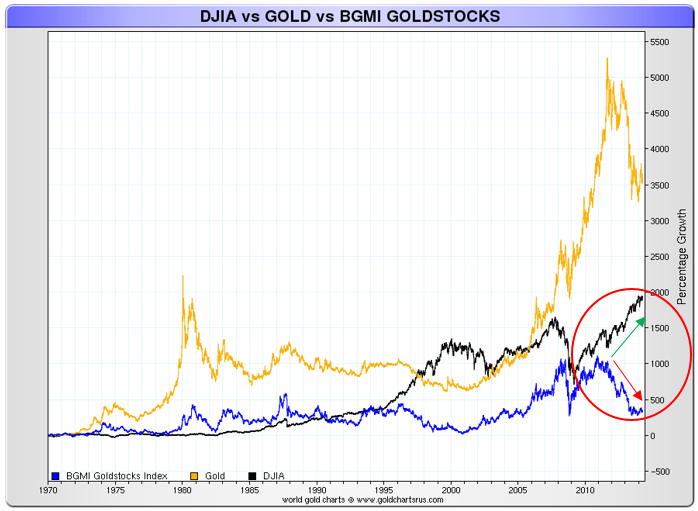

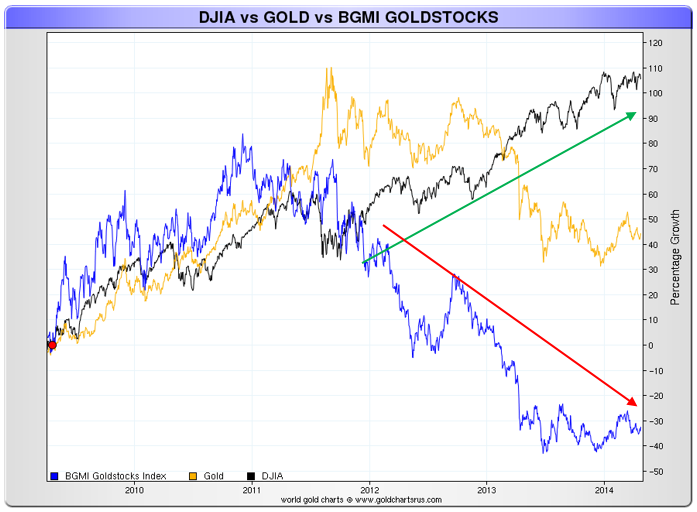

Si on regarde la performance à long terme de l’indice des actions minières aurifères depuis 1970, on constate qu’il se rapproche plus de l’indice général des actions comme le Dow Jones Industriel que du prix de l’or. Dans le graphique #3, on peut aussi observer, depuis 2008, une divergence entre le prix de l’or et des compagnies minières versus le Dow Jones Industriel. Je crois que le début d’un marché baissier des actions Dow Jones Industriel va être le déclencheur d’un nouveau marché haussier de l’or et des actions minières aurifères. Dans un article récent, j’ai analysé l’indice Dow Jones Industriel vs l’or, qui montre la corrélation négative qui existe entre le prix de l’or et le Dow Jones Industriel. Ce marché haussier de l’or devrait correspondre avec une baisse majeure du dollar américain et une crise du système monétaire international.

Chart #3: Indice Dow Jones Industriel vs prix de l’or vs indice d’action or BGMI (croissance en pourcentage)

Chart #4: Indice Dow Jones Industriel vs prix de l’or vs indice d’action or BGMI (croissance en pourcentage)

Dans le graphique #5, on peut voir que la volatilité des rendements des compagnies minières est beaucoup plus grande que celle du lingot l’or depuis 1970. Ceci indique que, dans un marché haussier, les actions minières vont sur-performer le lingot d’or, mais avec beaucoup plus de risques. Il est devenu de plus en plus coûteux de trouver de l’or et de l’extraire. Durant la dernière décennie, on a vu les coûts de production augmenter de façon vertigineuse, ce qui a limité la performance des compagnies minières, même dans un marché haussier de l’or.

Graphique #5: Prix de l’or vs indice d’action or BGMI (variation en pourcentage)

Depuis que je suis petit, on m’a toujours dit de mettre 5 à 10% de mes économies en or et d’espérer ne jamais en avoir besoin. L’or, comme le dit si bien Alan Greenspan, ex-président de la Réserve fédérale américaine, est de l’argent « in extremis » (l'or est la monnaie de dernier recours), alors que les actions de compagnies minières d’or sont des investissements, qui impliquent donc des risques et une certaine corrélation avec l’indice Dow Jones Industriel.

« Je suis plus concerné par le retour de mon argent que par le rendement de mon argent. » Will Rogers

Graphiques par Nick Laird, www.sharelynx.com

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.