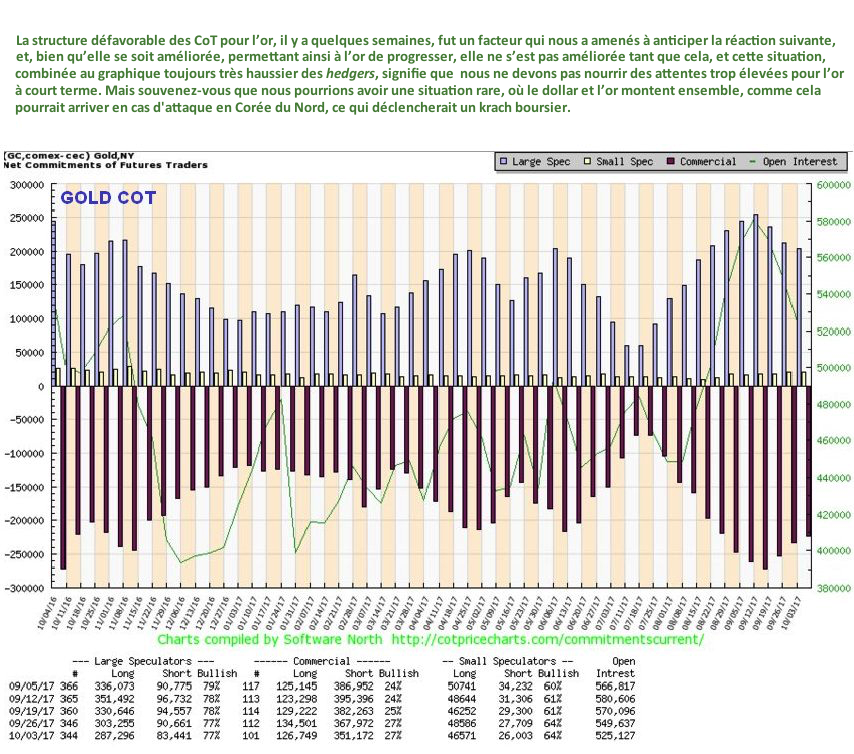

Dans mon dernier rapport sur le marché de l'or, j'avais prévu le dernier point haut intermédiaire à un jour près, et mon analyse suivante annonçait un rebond du dollar avec un jour d'avance. Après une réaction baissière significative de l’or, la question est maintenant de savoir si elle est terminée. La réponse courte à cette question serait oui, bien que déterminer s’il s’agit d’un bas est compliqué par le fait que le Commitment of Traders (CoT) n’a pas diminué autant qu'attendu, alors que le graphique des hedgers (opérateurs en couverture de risques) du dollar est toujours haussier pour la devise américaine. Cela signifie qu’il faudra peut-être voir un mouvement vers le bas de l’or, même s’il cassera bientôt sa tendance baissière à court terme. L'autre possibilité est que le dollar et l’or montent en tandem, une situation rare qui pourrait être occasionnée par un développement extrême, tel une attaque sur la Corée du Nord, quoique, si cela arrive, les habitants de Seoul et de Tokyo auront sans doute des choses plus importantes en tête que le prix de l’or.

Sur le dernier graphique de l’or sur six mois, nous pouvons voir comment la réaction baissière des dernières semaines a retracé environ 50% du rallye précédent, alors que les tensions avec la Corée du Nord se sont temporairement apaisées. Cette réaction a plus que corrigé la situation de surachat résultant du rallye et a remis l’or dans une zone de support importante, tout juste au-dessus de sa moyenne mobile à 200 jours, et, avec les moyennes mobiles en alignement haussier, les conditions sont généralement favorables à un retournement de tendance et un rallye. Le chandelier "toupie" qui est apparu vendredi avec une augmentation du volume pourrait marquer le retournement, bien que les chandeliers sur les graphiques de l’argent soient plus convaincants.

Un facteur important qui pèse sur les perspectives des métaux précieux a été le beau retournement du cuivre qui, après une réaction baissière significative, a gagné près de 3% jeudi...

Étant donné que le cuivre a tendance à entraîner les autres métaux, comme lors du dernier rallye, cela pourrait bien être suivi par un retournement à la hausse de l’or et de l’argent, après une réaction vers leur niveau support, même si le rallye du dollar semble pouvoir perdurer. Un autre facteur positif pour l’or et l’argent est qu’il y a eu une pleine lune, la semaine dernière, et que les métaux précieux se retournent souvent, soit à la nouvelle ou pleine lune, même si, astrologiquement, l’argent est régi par la lune, et l’or par le soleil – ce qui pourrait expliquer pourquoi les Incas, renommés pour leur or, adoraient le soleil. Si vous pensez que cela ne tient pas debout, pensez à ceci : plusieurs astrologues voient les éclipses comme un mauvais présage, et vous vous souvenez peut-être qu’une éclipse totale de soleil a traversé les États-Unis… peu après, le pays a subi une série de catastrophes naturelles, en plus des orages de tweets de Donald Trump, avec trois ouragans destructeurs qui ont frappé le Texas, et puis la Floride, et, finalement, Porto Rico. Coïncidence ? Je ne pense pas.

Sur le graphique sur huit ans, l'or semble encore dans la dernière phase d'une énorme configuration en tête et épaules inversée. L’accumulation du volume, ces vingt derniers mois, est certainement positive, surtout ces derniers mois, d’autant plus qu’elle a fait grimper les indicateurs de volume, notamment la ligne d’accumulation/distribution, qui n’est pas loin d’atteindre de nouveaux sommets, dépassant son niveau du pic de 2011. Une fois que l’or cassera à la hausse son niveau de résistance et s'approchera de 1 400 $, il sera parti, même s'il devra affronter une autre bande de résistance, entre 1 510 et 1 560 $.

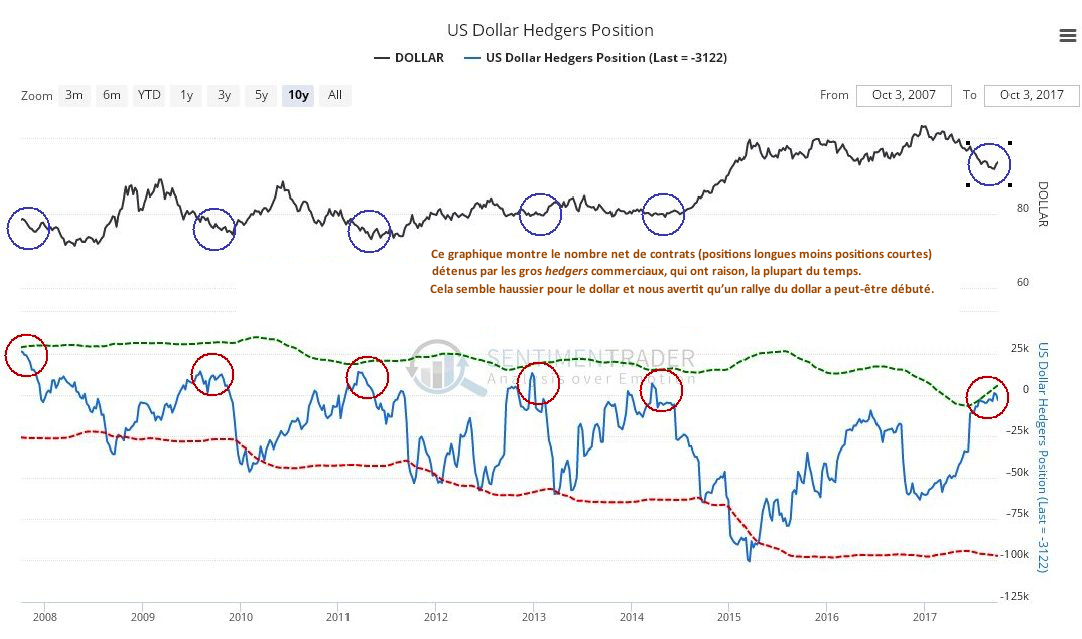

Le dernier rapport Commitment of Traders nous montre que, même si les positions ont certainement diminué, après la réaction baissière des dernières semaines, elles n’ont pas diminué autant que nous l’attendions – ce qui constitue une mise en garde et suggère que le rallye pourrait maintenant être ralenti et suivi par un mouvement à la baisse, avant qu’une tendance haussière significative puisse décoller. Ceci s’accorde avec ce que nous voyons sur le graphique du dollar, et surtout sur celui des hedgers.

Le GDX, l’indice des actions aurifères, est en train de tracer une énorme configuration en tête et épaules inversée assez similaire à celle qui est en train de s’établir dans l’or. Le fait que le prix reste bien inférieur à la forte résistance au haut de cette configuration de retournement signifie que les prix de la plupart des actions aurifères (et argentifères) sont encore très favorables. Le comportement du volume pendant cette phase de retournement est un signal très haussier, étant donné les montants importants négociés pendant le rallye suite au point bas de la configuration (la tête), suivi d’un affaiblissement à mesure que l'épaule droite se dessine.

Le dollar semble avoir atteint un point bas intermédiaire. Sur le graphique ci-dessous, nous pouvons voir que le dollar a cassé sa tendance baissière de façon significative, et il semblerait qu’il soit en train de tracer une configuration en tête et épaules inversée, bien qu'il soit encore trop tôt pour en être certain. Si c'est le cas, nous observerons alors une toute petite baisse pour former l’épaule droite de la configuration, avant d'aller plus haut.

Le dernier graphique des hedgers du dollar a l’air haussier, les gros hedgers commerciaux s’étant débarassés de leurs positions vendeuses.

Graphique www.sentimentrader.com

Bien que nous ne puissions pas concilier les perspectives positives pour le dollar sur le moyen terme (les perspectives à long terme demeurent baissières) avec celles, aussi positives, pour les métaux précieux, il y a des moments où le dollar et l’or et l’argent rallyent ensemble. Cela pourrait arriver, par exemple, si une action drastique est entreprise envers la Corée du Nord.

Source originale: Clivemaund

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.