Jetons un oeil sur l’anti-or, le dollar US. Soudainement, avec l’illusion de la fin du QE, il y a le sentiment que les choses ont évolué positivement aux États-Unis et, plus spécifiquement, pour le dollar US. La dette américaine a disparu comme par magie et le problème du déficit est presque réglé avec le pétrole de schiste.

Je dois admettre que la dynamique a changé, rapidement, en faveur du dollar US. Je crois que, d’un point de vue géopolitique, l’avion indonésien abattu au-dessus de l’Ukraine a fait tourner le vent, au moins sur le court terme, en faveur des États-Unis. Avant cet incident, l’Europe était en train de se rapprocher de la Russie, à cause des révélations d’espionnage et autres bévues de l’administration américaine. Tout ça a changé lorsqu’un avion a été abattu au-dessus de l’Ukraine. Cela a été un cadeau inattendu pour les États-Unis, et un pas en arrière important dans la stratégie de Vladimir Poutine visant à détourner l’Europe des États-Unis. Cependant, le président Poutine s’est retenu dans ses commentaires antagonistes envers les leaders européens et s’est concentré sur ses attaques contre les États-Unis, tout en continuant de négocier avec l’Europe. Il est évident qu’il cherche à défaire les alliances de l’OTAN. Ne croyez pas que la Russie et Vladimir Poutine sont finis, surtout avec la Chine qui semble être plus proche de la Russie que des États-Unis.

Est-ce le début d’un nouveau marché haussier à long terme pour le dollar US ? Certains voient une ressemblance avec le marché haussier qui a débuté en 1980 avec l’élection de Ronald Reagan et des Républicains. Je me souviens encore de l’état d’esprit aux États-Unis, les dernières années de l’administration Carter. Plusieurs de mes amis américains voyaient l’Amérique décliner. Je me souviens d’une conversation avec un couple d’Américains, à Montréal, au restaurant 737, sur le toit de la Place Ville-Marie, d’où l’on peut presque apercevoir la frontière avec les États-Unis. Ils étaient tellement déprimés au sujet de leur pays, tellement désillusionnés. Les Américains fuyaient les États-Unis comme des rats quittant un navire qui coule. Pour moi, cela représentait un signal haussier contrarien pour les États-Unis, mais je n’ai pas réussi à convaincre mes amis. Et nous savons ce qui est arrivé par la suite… est-ce que ce cycle pourrait se répéter ? Certains le pensent. Mais pas moi. À cette époque, il y avait l’illusion que les États-Unis réussiraient à gérer la dette et le déficit, mais nous avons très rapidement découvert que la seule chose qui changerait serait la manière de gaspiller. Plutôt que de gaspiller dans la bureaucratie civile, Ronald Reagan et ses Républicains choisirent de gaspiller dans la bureaucratie militaire. Cela donna le même résultat. Le délai gagné pour régler les problèmes de dette et de déficit a été gaché, et les États-Unis se trouvent aujourd’hui en position bien plus fâcheuse qu’en 1980.

Observez attentivement cette formation majeure de triangle dans le graphique ci-dessous. On peut aisément y voir des bas plus bas à chaque creux et des hauts plus bas à chaque pic. Je m’attends à ce que cette tendance se poursuive.

Graphique #1: Indice du dollar US

De plus, nous sommes témoins d'un effondrement du système monétaire fiduciaire (de papier) qui est né il y a 100 ans, en réalité, et pas seulement depuis 1971, avec l’abandon du standard-or signé lors des accords de Bretton Woods. Regarder le graphique à court terme d’une tempête saisonnière en ignorant la possibilité qu'un tsunami puisse arriver une fois tous les 100 ans ou plus peut s’avérer être une erreur grossière. Le dollar US fait face à un tsunami, et non à une tempête saisonnière. Le démantèlement du pétrodollar progresse, et la Chine et la Russie avancent lentement, mais sûrement, afin de remplacer autant que possible le dollar dans le commerce international. Une observation sur 40 ans seulement ne donne qu’une image déformée et incomplète.

Deux événements majeurs dans l’avenir immédiat risquent fort d’ébranler le dollar US, l’or et le système monétaire international : le référendum en Suisse sur les réserves d’or, mais seulement en cas de vote positif, et une annonce de la Chine sur le montant de leurs réserves d’or. La dernière fois que la Chine a divulgué ses réserves, c’était en 2009. Mais je pense que cette annonce est liée à l’introduction du Yuan dans le panier de devises du FMI, que l’on appelle SDR (Special Drawing Rights) ou DTS (Droits de tirage spéciaux). Je ne m’attends donc pas à une annonce cette année, mais sûrement l’an prochain. Et je ne serais pas surpris qu'immédiatement après, l’Arabie Saoudite annonce, comme elle l’a fait en 2009, une augmentation de ses réserves d’or.

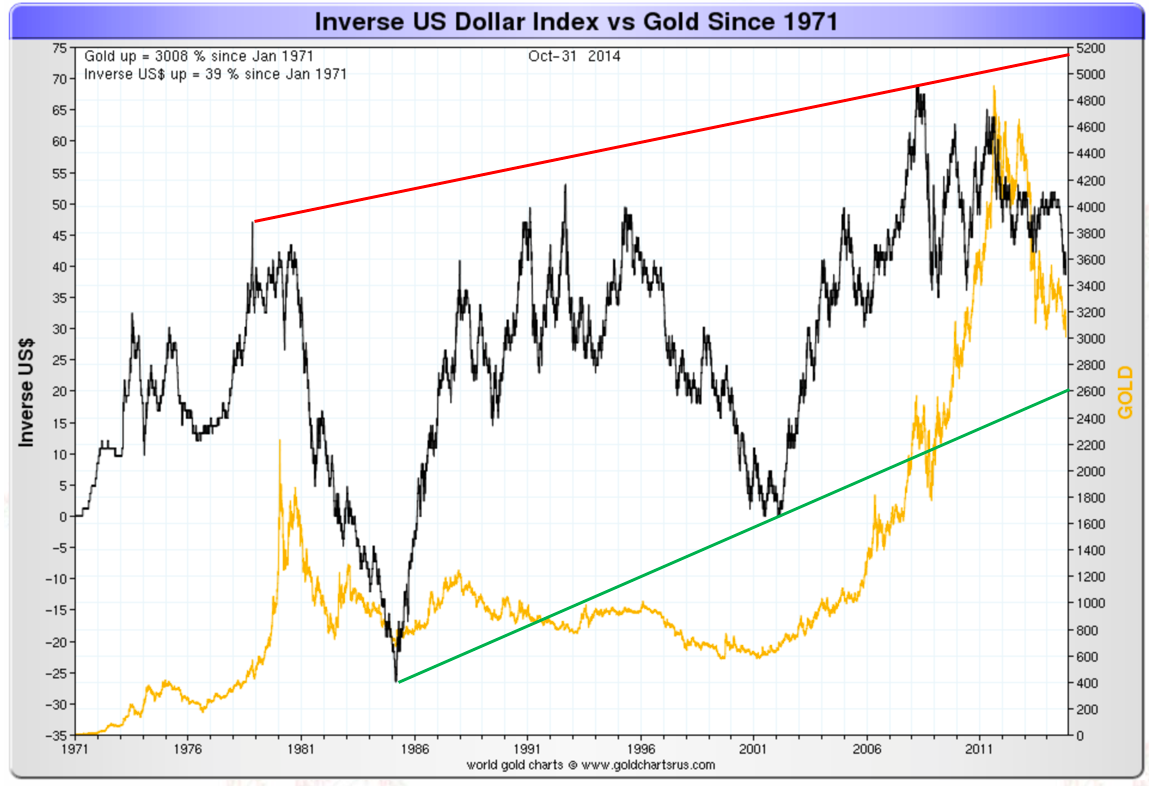

Graphique #2 : Indice inversé du dollar US vs l’or depuis 1971

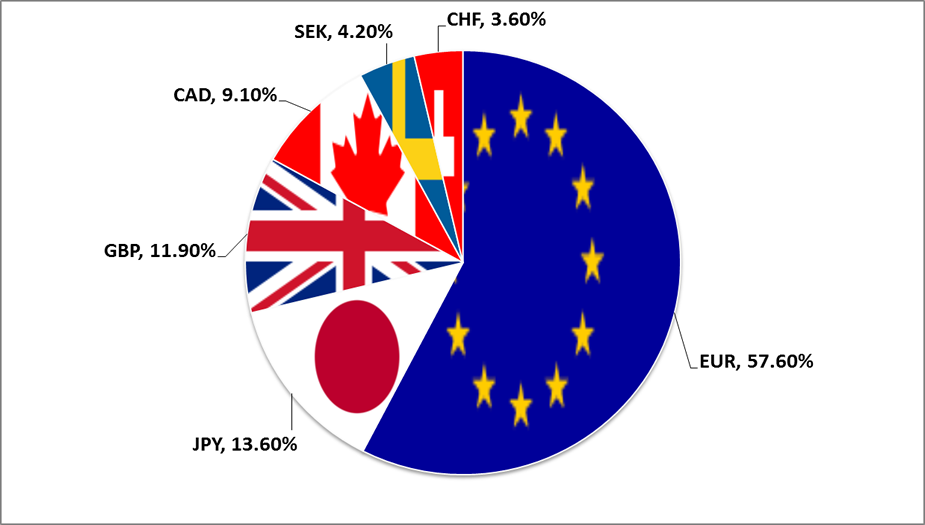

De plus, depuis l’introduction de l’euro en 2001, l’indice du dollar US a perdu de son ampleur, parce qu’il est largement dominé par l’euro. Comme vous pouvez le voir dans le graphique ci-dessous, l’euro représente maintenant 57,6% de l’indice et, si l’on y ajoute les autres devises européennes qui y sont liées, telles le franc suisse et la livre sterling, nous obtenons 77,3%.

Graphique #3 : Composantes de l’indice du dollar US

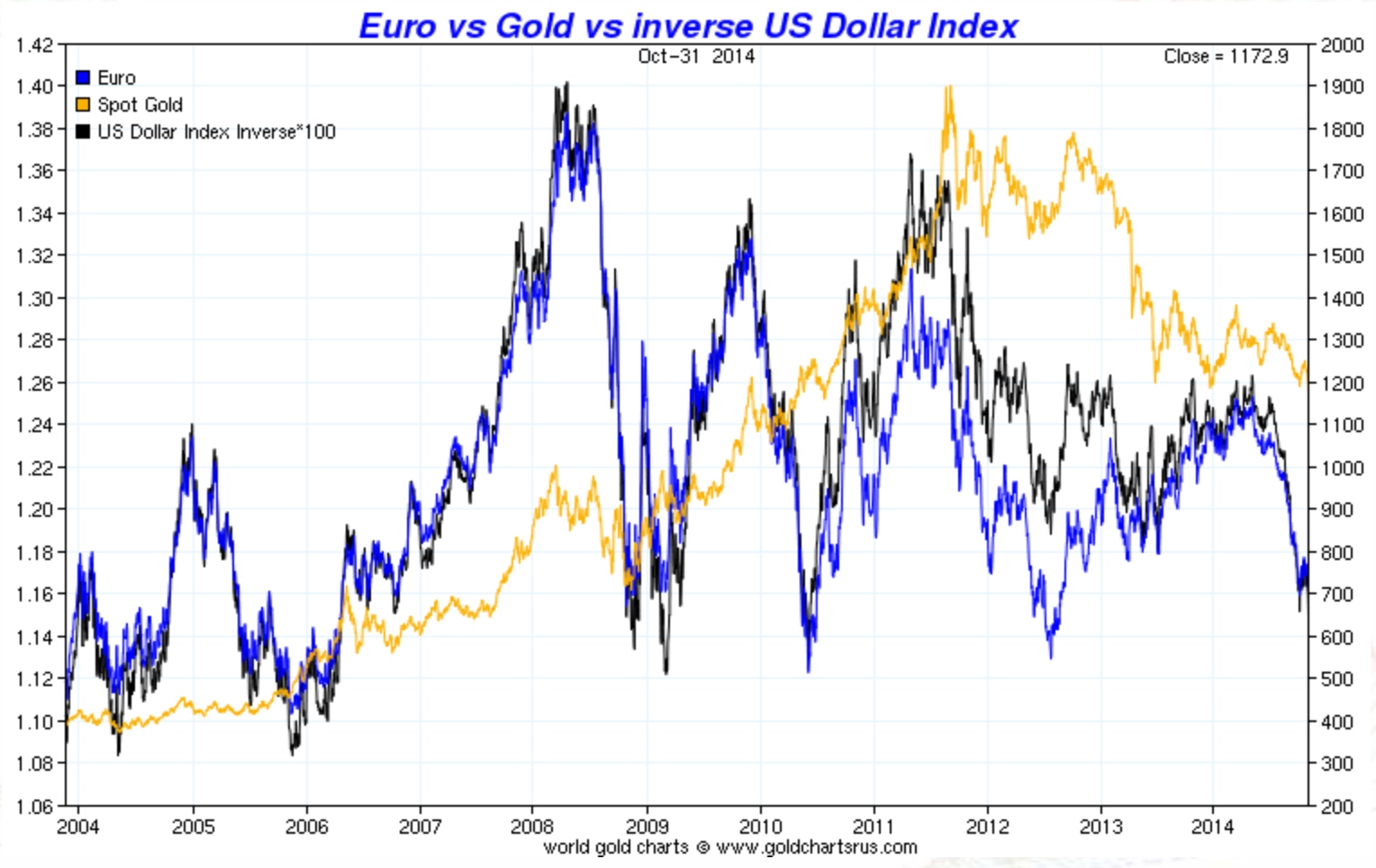

Ceci se confirme en observant, dans le graphique ci-dessous, la corrélation presque parfaite entre l’indice du dollar US et le taux d’échange euro/dollar US depuis 2002.

Graphique #4 : Euro vs or vs indice inversé du dollar US

Nous obtiendrions une image plus claire en observant l’indice du dollar US pondéré selon l’ensemble des échanges (US dollar Trade-Weighted Broad Index). Il comprend d’importants partenaires commerciaux des États-Unis et, surtout, les pays du BRIC. Cet indice pondéré inclut les pays de la zone euro, le Canada, le Japon, le Mexique, la Chine, le Royaume-Uni, Taiwan, la Corée, Singapour, Hong Kong, la Malaisie, le Brésil, la Suisse, la Thaïlande, les Philippines, l’Australie, l’Indonésie, l’Inde, Israël, l’Arabie Saoudite, la Russie, la Suède, l’Argentine, le Venezuela, le Chili et la Colombie.

Graphique #5 : Indice du dollar US pondéré selon l’ensemble des échanges

Je crois que le récent marché haussier du dollar US sera de courte durée et que les partisans du dollar auront un réveil difficile. Il y a aussi une certaine euphorie sur les marchés actions américains qui a été créée par la Fed à coup de QE. Il semble bien que nous assistons à la formation d’un plafond sur les marchés actions, plafond qui coïncidera avec un effondrement du dollar accompagné d’un bond de l’or. J’entends le même genre de déclarations dans l’industrie de la finance que j’entendais tout juste avant l’effondrement de la bulle boursière de l’an 2000. À l'époque, c’était l’avènement d’une « nouvelle économie », la fin des cycles et, aujourd’hui, c’est la Fed qui ne laissera pas la Bourse s'effondrer.

Il y a aussi cette croyance qui veut que l’or et l’euro/dollar doivent bouger ensemble. C’est une erreur. Ces dernières années, la valeur de l’or a augmenté dans toutes les devises fiduciaires ou, plus précisément, je devrais dire que l’or a maintenu sa valeur, tandis que les devises fiduciaires se sont dévaluées dans leur course pour atteindre en premier leur cible, zéro. Il est possible que le dollar US s’apprécie par rapport à l’euro et que, en même temps, il se déprécie par rapport à l’or. Les États-Unis ont clairement indiqué qu’ils ne voulaient pas d’un dollar plus fort et qu’ils interviendraient dans les marchés de change pour s’en assurer. Cependant, en même temps, la BCE a clairement indiqué qu’elle voulait un euro plus faible. Comme vous pouvez le voir, les guerres de devises ont bien lieu, et je m’attends à ce qu’elles s’intensifient, même si les accords du G20 visent à ne pas suivre de telles politiques. Les guerres de devises vont mal se terminer avec l’effondrement du système monétaire international basé sur le dollar US et l’or qui jouera un rôle important dans le système qui émergera.

Cette fois, l’or ne bougera pas comme il l’a fait entre 2000 et 2009, de manière lente et progressive, mais il fera un « saut quantique ». Lorsque les pétrodollars ne pourront plus acheter de pétrole, ils « reviendront à la maison » tout d’un coup.

Sur le court terme, cependant, le dollar US profite de cette dynamique haussière et l’or en ressent les effets négatifs, mais ne vous laissez pas aveugler par le court terme. L’or est de plus en plus près d’un plancher et le dollar s’approche d’un plafond.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.