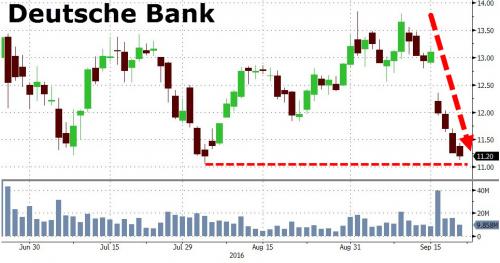

L'action Deutsche Bank a chuté tout près de son plus bas historique à cause des craintes liées à une amende de plusieurs milliards de dollars du Département de la justice (DoJ) qui pèserait lourdement sur ses liquidités et/ou sa solvabilité. Pour la première fois, un bail-out est mentionné dans une publication officielle allemande. Le plus grand journal financier allemand, Handelsblatt, écrit : « Les officiels allemands ont réagi avec choc et désarroi à la révélation selon laquelle les autorités américaines réclament une amende record de 14 milliards de dollars à Deutsche Bank, qui pourrait ultimement avoir besoin d’un bail-out de l’État pour payer cette facture. »

Voici quelques extraits de l’article intitulé "Deutsche Bank vit une nouvelle crise existentielle" :

La discussion autour de la capitalisation fragile de Deutsche Bank a repris de plus belle, et l’on spécule à savoir si son directeur, John Cryan, sera forcé de lever de nouveaux capitaux, ce qu’il avait auparavant écarté, ou de faire une vente d'urgence d'actifs.

Certains ont même évoqué la possibilité d’un renflouement par le gouvernement (bail-out), ce qui constituerait un événement marquant et porterait un coup symbolique à l’image de la plus grande banque d’Allemagne et de la plus grande économie d’Europe.

Encore plus troublant :

Plusieurs analystes pensent que la banque se trouve dans un cercle vicieux, car les pertes et les annulations de dividendes poussent le cours de l’action vers le bas, ce qui l'empêche de se rebâtir un capital tampon.

Une chose est claire : avec autant de problèmes juridiques à résoudre, toute recapitalisation signifiera probablement la vente de nouvelles actions à des prix très bas. Une lueur d’espoir pour la banque réside peut-être dans les négociations en cours avec Phoenix Group pour la vente de leur filiale britannique d’assurance, Abbey Life.

Phoenix a confirmé récemment que les pourparlers étaient avancés. Cette vente pourrait rapporter 1 milliard € à Deutsche Bank – cette somme serait bienvenue, mais elle serait insuffisante pour résoudre les problèmes de la banque.

Alors, Deutsche Bank aura-t-elle besoin d’un bail-out ? Avec les élections qui approchent, et le parti populiste Alternative for Germany qui grimpe dans les sondages, ce serait la dernière chose que le gouvernement allemand voudrait. Mais on ne panique pas encore au ministère fédéral des Finances, car dans le passé, des banques américaines ont écopé d'amendes initialement faramineuses, avant de les voir considérablement réduites après négociations.

Malheureusement, Deutsche Bank pourrait ne pas avoir cette chance. En laissant de côté les théories voulant que l’amende de 14 milliards $ soit une mesure de représailles à la décision de la Commission européenne de réclamer 13 milliards d'euros d'impôts impayés à Apple, la banque allemande pourrait subir un traitement sévère aux États-Unis.

Thomas Hoenig, vice-président du FDIC et ancien gouverneur de la Fed de Kansas City, en a rajouté une couche :

Le statut de Deutsche Bank, la plus risquée parmi près de 25 grandes banques, se dégrade, selon une mesure de son effet de levier utilisée par le vice-président de la Federal Deposit Insurance Corporation (FDIC), Thomas Hoenig, ce qui s’ajoute aux déboires du plus grand prêteur allemand.

Un examen semestriel de ce qu'on appelle le ratio d’effet de levier – rapport entre les fonds propres et le total des actifs – révèle que Deutsche Bank est loin derrière les autres grandes banques mondiales, selon des données publiées mardi par Hoenig. Un ratio plus bas signifie que la banque dispose d’un coussin moins épais en cas de crise. Le ratio de Deutsche Bank, de 2,68% au 30 juin, représente à peu près la moitié de la moyenne des huit plus grandes banques américaines, incluant JP Morgan Chase & Co. et Citigroup Inc. Il est également plus faible que son ratio de l’an dernier, soit 3,01%.

Hoenig, un des plus ardents partisans de plus grandes exigences de fonds propres, publie régulièrement un bilan des niveaux de capitaux des plus grandes banques ayant des activités commerciales aux États-Unis. Même s'il ne s’agit pas de données officielles du FDIC, ses chiffres mettent en évidence l’exposition aux produits dérivés, ce qui, selon Hoenig, est la meilleure façon de jauger les risques de chaque institution. L’autorité de réglementation a déjà déclaré que le ratio de capital de Deutsche Bank était trop bas. « Comme les marchés se sont ressaisis et que les banques centrales continuent leurs programmes d’assouplissement quantitatif, les facteurs incitant à l’augmentation de l’effet de levier se sont intensifiés, » a déclaré Hoenig.

Le marché semble être d’accord : en ce moment, l'action Deutsche Bank s'échange tout près de son plus bas historique.

Source originale: Zerohedge

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.