Oui, nous y sommes ! Nous avons franchi le Rubicon et l’économie mondiale va maintenant se comporter de façon imprévisible. Des gouvernements n’ont toujours pas compris que leurs actions ruineuses ont mené à ce monde infesté de dettes et en faillite. Ils vont continuer à prescrire les mêmes remèdes qui ont causé la crise, c’est-à-dire plus de crédit et plus d’impression monétaire. Les conséquences sont claires : nous aurons de l’hyprerinflation, de la misère économique et humaine, et des troubles sociaux.

Quand le monde commencera-t-il à enfin comprendre que nous avons atteint le point de non-retour et que « le grand voyage de la vie s’échoue misérablement sur le sable » (Shakespeare, Jules César) ? Malheureusement, nous sommes très proches de ce point. Cela a déjà débuté dans plusieurs pays.

Les derniers plans d’aide de l’Union européenne et du FMI de $1 mille milliards (750 milliards d’euros) ne représentent que de futiles tentatives des gouvernements pour abolir la pauvreté en imprimant de la monnaie papier. Soyons très clair : cet argent n’existe pas et les gouvernements de l’Union européenne espèrent, en publiant un montant si grand, tromper les spéculateurs de la « Meute » (Wolfpack). L’Union européenne a tout simplement sorti un grand montant à partir de rien. Mais, quand la Meute réalisera qu’il s’agit d’un bluff et attaquera, les gouvernements de l’UE se remettront, après un temps, à imprimer des quantités illimitées de monnaie papier.

Le monde est en route vers la ruine et il n’y a aucune action, aucun leader ni aucune quantité de monnaie papier qui puissent le sauver ou empêcher une dépression hyperinflationniste.

Jamais dans l’Histoire le monde n'a été dans une situation où virtuellement tous les pays industrialisés sont en faillite. Donc, il n’y a aucun précédent nous permettant de prédire ce qui se passera dans les années à venir. Ce dont nous pouvons être assez certains, c’est que les événements arriveront de manière vraisembablement aléatoire et qu’il sera impossible de prédire où les prochaines crises débuteront.

Mais, quoique nous ne pourrons prédire dans quel ordre les événements auront lieu, nous pouvons nous attendre à ce que plusieurs des choses soulignées plus bas arrivent.

Attaques de la « Meute » (Wolfpack)

Déjà, en 2007, nous avions attiré l’attention sur les risques très élevés associés au marché des CDS (credit default swap). Il s’agit maintenant d’un des principaux outils dont se sert le Wolfpack (meute de loups). C’est le ministre Suédois des finances, M. Borg, qui a inventé cette expression. Les loups de cette « meute », des spéculateurs aux reins très solides, comme les fonds communs et les banques d’investissement, utilisent le marché des CDS pour attaquer tout secteur faible de la finance, qu’il s’agisse d’un pays, d’une banque ou d’une société. La combinaison d’effet de levier des CDS et des liquidités énormes de la « Meute » leur permet de tuer ou de blesser grièvement ce qu’ils attaquent. Le Wolfpack n’est pas à la racine des problèmes en Grèce, par exemple, mais il peut achever une faible victime rapidement, tout en en profitant énormément et immoralement.

Il y a tant de faibles victimes potentielles que la Meute peut attaquer... en commençant par les plus vulnérables, comme le Portugal, l’Espagne et l’Irlande etc. Mais, lorsque ce sera le temps, elle attaquera aussi les États-Unis et l’Angleterre.

Alors, dans cette année à venir, nous verrons les pays être attaqués les uns aprés les autres par la Meute, ce qui mènera à une accélération de l’impression monétaire et à des taux d’intérêts plus hauts.

Islande... Irlande... Grèce... à qui le tour ?

Le plan d’aide de $1 mille milliards devrait suffire, normalement, pour protéger le reste de l’Europe d’une autre tragédie grecque. Le dilemme avec un engagement si massif de l’Union européenne est qu’aucun des gouvernements ne s’attend à payer réellement. Si c’était le cas, les électeurs des pays européens jetteraient leurs gouvernements à la porte. En effet, pourquoi les Allemands, qui traversent aussi une époque difficile, paieraient-ils pour les Grecs, les Portuguais ou les Espagnols, surtout quand ces prêts ne seront jamais remboursés ?

La Grèce est en faillite mais elle emprunte un montant additionnel à l’UE de 140 milliards d’euros. De plus, leurs mesures d’austérité sont supposées réduire leur déficit, aujourd’hui de 12% du PIB, à 3% d’ici quelques années. Mais vraiment, qui peut être assez stupide pour prêter à un pays en faillite qui s’enfoncera dans les mers Egée et Ionienne d’ici quelques années ? Avec des coupures massives dans les dépenses gouvernementales, des baisses majeures de production, le chômage en augmentation rapide et des revenus d’impôt qui s’effondrent, comment peut-on s’attendre à ce que la Grèce améliore son économie et paye des taux d’intérêts plus hauts sur sa dette qui explose ? De plus, tant qu’ils auront l’euro, ils seront totalement non compétitifs. Donc, s’ils ne pouvaient gérer leur économie dans les « bonnes années », il est absolument certain qu’ils ne pourront survivre en ces temps difficiles. Alors la Grèce fera faillite, ainsi que le Portugal, l’Espagne, l’Italie, la France, l’Angleterre, les États-Unis et bien d’autres. Mais avant que cela ne survienne, nous aurons assisté à l’exercice d’impression monétaire le plus colossale jamais vu.

Donc, si les pays virtuellement en faillite ne réduisent pas leurs déficits, ils feront vraiment faillite et, s’ils essaient de les réduire, ils feront également faillite, à cause de l’effondrement de la production, des baisses de revenus d’impôt et de dettes colossales. Ainsi, quelles que soient les actions que les gouvernements entreprennent ou n’entreprennent pas, ils sont condamnés.

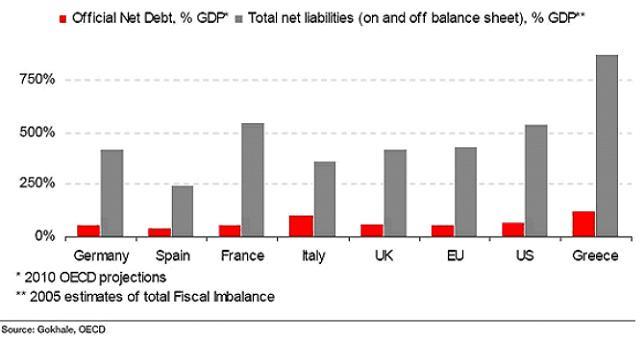

Le tableau ci-dessous nous montre la dette en pourcentage du produit intérieur brut (PIB) pour différents pays de l’OCDE. Les dettes officielles (en rouge) sont énormes et sans doute non remboursables en argent réel. Les dettes totales (en gris) comprennent des engagements non financés, tels les plans de retraite et l’assurance-santé. L’Espagne a le plus faible taux de dette/PIB, soit 250%. Viennent ensuite l’Allemagne et l’Angleterre aux environs de 400%, les États-Unis au-dessus de 500% et la Grèce, avec plus de 800% de dette/PIB. Ces chiffres sont absolument astronomiques, et ils prouvent que la plupart des gouvernements du monde seront dans l’incapacité totale de rembourser leurs dettes ou de financer les plans de retraite ou les soins médicaux auxquels ils se sont engagés. Le niveau auquel les gouvernements coupent les dépenses ou augmentent les impôts n’a pas d’importance, car tous ces pays sont insolvables et rien ne peut les sauver.

Le monde doit se réajuster de façon permanente

La plupart des gouvernements croient encore que la solution à tous leurs problèmes réside dans des dépenses déficitaires et dans l’impression monétaire. Parce que l’expansion économique des derniers cent ans, et particulièrement des derniers quarante ans, a été principalement basée sur le crédit et non sur une croissance réelle, les gouvernements vivent avec la fausse idée que l’impression monétaire fonctionnera encore cette fois-ci.

Mais nous avons atteint le point où les investisseurs vont arrêter d’acheter de la dette gouvernementale sans valeur qui ne sera jamais remboursée en argent réel. Nous traverserons d’abord une période où les gouvernements émettront et achèteront leur propre dette, ce qui revient à la monétiser, ou à imprimer de la monnaie. Ce sera la phase hyperinflationniste. Ensuite, le monde réalisera que la dette gouvernementale ne sera jamais remboursée et qu’une petite partie seulement des dettes bancaires le sera. Le crédit implosera alors, entraînant avec lui les actifs financés à crédit. Éventuellement, il y aura un nouveau système monétaire et financier, et le monde repartira sur de nouvelles bases. La période de transition sera très longue et amènera son lot de misère humaine et économique, menant à des troubles sociaux et à des changements politiques majeurs. Il s’agira d’une expérience horrible pour le monde pendant cette longue période de transition. Ce sera comme une forêt qui se débarrasse de son bois mort et, gâce à ça, crée les conditions à une nouvelle croissance forte.

Une fois cette nouvelle ère débutée, ce sera à partir d’un niveau beaucoup plus bas, où les individus seront récompensés pour du travail difficile et ce, sans filet social ou bien peu. Le crédit ne sera accordé que pour des projets d’investissement sains, et non pour de la consommation ou de la spéculation. Les valeurs morales et éthiques reviendront et le veau d’or ne sera pas adoré. Mais, avant cela, la période de réajustement sera très longue et extrêmement difficile pour le monde entier.

Hyperinflation

Cela fait plusieurs années que nous prédisons que l’hyperinflation sera le résultat probable des problèmes économiques auxquels le monde fait face. Mais ce ne sera sans doute pas une hyperinflation totale. Les métaux précieux seront les bénéficiaires majeurs de l’hyperinflation. Certaines matières premières, surtout la nourriture et l’énergie, verront leurs prix monter. Mais la plupart des actifs qui ont été financés par la bulle du crédit vont perdre de la valeur en termes réels. Cela inclut l’immobilier, les actions et les obligations. En monnaie hyperinflationniste, ces actifs pourraient monter en prix. Si quelqu’un qui gagnait $50,000 par année en argent réel gagne maintenant $5,000,000 en monnaie nouvellement imprimée, il verra sa maison s’apprécier en termes nominaux. Mais, en termes réels, les prix des propriétés déclineront massivement. Le crédit ne sera pas disponible et les taux d’intérêts seront très hauts, probablement au moins de 15-20%, et les gens n’auront pas les moyens d’acheter une maison.

L’hyperinflation détruira plusieurs monnaies, et donc la monnaie papier atteindra sa valeur intrinsèque de zéro. L’or et l’argent-métal seront virtuellement les seuls actifs qui protégeront complètement les investisseurs de la destruction des monnaies.

Nous entrons dans la prochaine étape de la crise de la dette

Dans notre Market Report de février, « L’alchimie souveraine ne fonctionnera pas », nous avons discuté de la « bombe à retardement » souveraine, et nous assistons aux premières petites explosions, avec la Grèce comme première victime. Le plan d’aide de $1 mille milliards UE/FMI n’avait comme fonction que d’être un gros titre à la une des journaux. Les gouvernements de l’Union européenne espéraient faire peur à la « meute », le Wolfpack. Mais, pour le moment, cela n’a pas fonctionné. L’euro est monté de $0.04 à l’annonce du plan d’aide, mais il est, depuis, à des niveaux plus bas encore. Comment quelqu’un peut-il prendre au sérieux un plan d’aide massif quand la plupart des pays qui s’y engagent sont eux-mêmes en faillite ? L’Espagne et l’Italie se sont engagés pour des dizaines de milliards chacun. Et ils seront les prochaines victimes du Wolfpack. C’est l’indigent qui sauve l’indigent. Le FMI n’a pas d’argent; il dépend plutôt de ses membres, dont les États-Unis sont les plus gros contributeurs. Et ils sont en faillite aussi. L’Angleterre, qui ne fait pas partie de la zone Euro et qui a un déficit budgétaire pire que celui de la Grèce, a contribué à hauteur de 15 milliards de livres. Le nouveau gouvernement UK prévoit des coupures massives de 6 milliards dans son prochain budget, ce qui amènera des difficultés majeures. Mais, comme dernière action, le gouvernement sortant s’est engagé pour 15 milliards lesquels, s’ils sont prêtés, ne seront jamais remboursés. C’est une farce totale. Les gouvernements s’engagent pour des milliards pour sauver des banques et des États souverains, mais ils ne réussissent pas à couper quelques milliards dans leurs propre pays. Cela démontre jusqu’à quel point l’économie mondiale et le système financier mondial sont dirigés par des crétins qui n’ont que leur propre intérêt à coeur et qui ne comprennent pas la portée de leurs actions déléthères.

Quand le plan d’aide de $1 mille milliards de l’Union européenne fut annoncé, les États-Unis ont en même temps offert aux banques européennes des prêts en dollars US (swap facilities) d’un minimum de $500 milliards, mais probablement beaucoup plus. De plus, la Fed a aussi injecté au moins $500 milliards dans le système bancaire américain. Ces actions nous indiquent clairement que le système financier, à l’instar de 2008, est en grande difficulté. Mais ce n’est que le commencement... les choses deviendront bien pires.

L’or

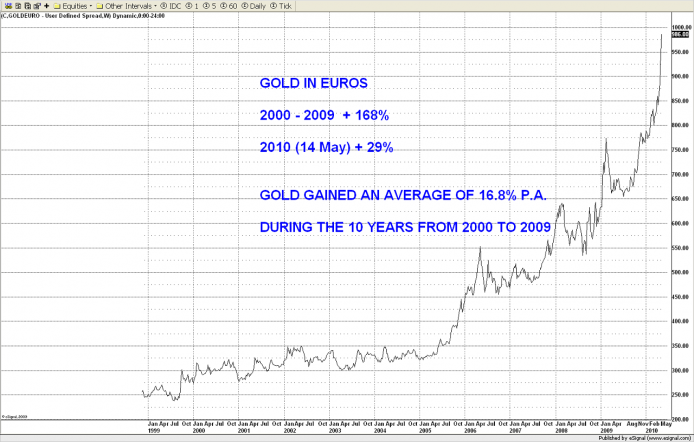

En 2002, nous avons conseillé aux investisseurs d’investir plus de 50% de leurs actifs liquides en or, alors que le prix en était de $300. Il était clair comme du cristal que la montagne de dettes et de produits dérivés ne pourrait être remboursée en monnaie normale, et qu’elle gonflerait avec l’impression monétaire, et c’est ce qui arrive maintenant.

Les médias parlent maintenant d’une bulle dans l’or et font des comparaisons avec le pic de $850 atteint en 1980. Soyons très clair : Même si l’or a quintuplé depuis le bas de $250 en 1999, il est loin d’avoir atteint son sommet. Si l’on ajuste à l’inflation réelle (voir shadowstats.com), le pic de 1980, en prix d’aujourd’hui, correspondrait à environ $7,200 aujourd’hui. Alors l’or pourrait facilement être multiplié par six fois son prix actuel de $1,200, tout en restant dans les paramètres normaux.

Il y a plusieurs facteurs qui contribueront à la montée de l’or (en plus de l’impression monétaire) :

1. La production d’or est en baisse.

2. Le COMEX et les banques ne peuvent livrer qu’une infime partie de l’or physique qu’ils vendent.

3. Les banques centrales et le FMI ne possèdent pas même la moitié des 30,000 tonnes d’or qu’ils disent posséder. Fort probablement, au moins 15,000 tonnes (six ans de production d’or) ont été vendues pour garder le prix bas.

4. Le système financier précaire entraînera une profonde méfiance envers les certificats d’or, incluant la plupart des ETFs qui n’ont pas d’or physique.

Ces quatre facteurs entraîneront une haute massive du prix de l’or. Il sera très loin d’avoir suffisamment d’or pour satisfaire la demande aux prix courants. Nous nous attendions à voir l’or accélérer en mars 2010, et c’est exactement ce qui arrive. Nous nous attendons à ce que ce mouvement se poursuive sans broncher pour une bonne partie de l’année avec très peu de corrections majeures mais beaucoup de volatilité. Des mouvements journaliers de $100 pourraient arriver facilement.

Alors l’or devrait monter jusqu’à $5,000 ou $10,000 d’ici quelques années. Mais si nous avons de l’hyperinflation, le prix pourrait exponentiellement grimper comme dans la République de Weimar en 1923, quand l’or atteignit plus de 100 mille milliards de marks l’once. Est-ce que l’or expérimentera le même type de correction qui est survenue après le pic de 1980 ? Probablement que non, puisque l’or fera sans doute partie d’un nouveau système monétaire qui sera créé après l’effondrement du système présent.

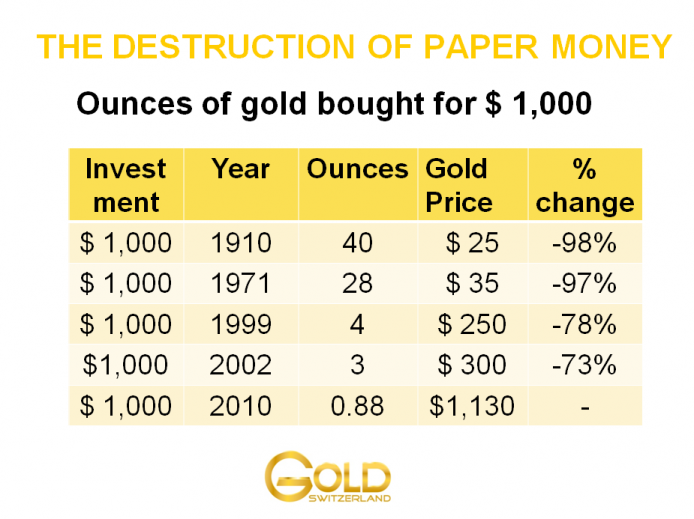

Le tableau ci-dessous illustre la destruction des monnaies de papier vis-à-vis l’or dans les derniers cent ans et montre combien d’onces d’or on pouvait acheter avec $1,000 à des époques variées. En 1910, $1,000 vous procurait 40 onces, à $25 chacune. Aujourd’hui, en 2010, $1,000 vous procure 0,8 oz, à $1,230 l’once. Ceci représente un déclin massif de 98% de la valeur du dollar, mesurée en termes réels, ces derniers cent ans. Une autre année importante est 1971, celle où Nixon abolit la convertibilité du dollar en or. C’est cette décision désastreuse qui a ouvert les vannes du crédit et de la création monétaire que nous expérimentons aujourd’hui. Le dollar a perdu 97% depuis. Mais, même en ne s’attardant qu’aux années récentes, le pouvoir d’achat du dollar, mesuré en or, a décliné de manière catastrophique. Depuis le bas de l’or en 1999, le dollar a décliné de 80% par rapport à l’or et, depuis 2002 (quand Matterhorn Asset Management recommanda d’investir dans l’or de façon majeure), de 76%.

Presque toutes les monnaies ont décliné de façon similaire par rapport à l’or ces derniers cent ans. Il n’y a pas de preuve plus claire que les gouvernements et les banques volent les gens de leur argent durement gagné. Quand cela finira-t-il ? Cela se terminera quand le dollar et bien d’autres monnaies auront atteint leur valeur intrinsèque de ZÉRO. Ce temps n’est pas bien loin.

Source originale: Goldswitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.