« Une monnaie de qualité se caractérise par son aptitude à remplir au quotidien, de façon fiable et sans dysfonctionnements majeurs, son rôle de moyen de paiement et d'instrument de réserve. Elle est largement acceptée et sa valeur est stable. Une monnaie de qualité contribue dans une grande mesure à la paix sociale et à la prospérité. Elle constitue par conséquent un pilier central de notre société. Il appartient à la politique monétaire de veiller au maintien de la qualité de la monnaie. Partant, la Banque nationale concentre son activité sur ce mandat. » Thomas Jordan, président de l’administration de la BNS, le 23 novembre 2014, juste avant le référendum sur l’or du 30 novembre 2014.

Je m’attendais à ce qu’un "Oui" au référendum sur l’or en Suisse (nov. 2014) crée un tsunami sur les marchés de l’or et des devises, mais je ne m’attendais pas au tsunami créé par le désarrimage (à l’euro) du franc suisse (jan. 2015), surtout après les garanties données par la Banque nationale suisse (BNS) durant la campagne référendaire. Si le "Non" au référendum n’a pas été surprenant, le désarrimage du franc suisse, seulement un mois plus tard, l’a été. Comment expliquer un tel revirement, aussi peu de temps après la campagne contre l’or de la BNS ? Rappelons-nous que, durant la campagne référendaire, la BNS et son président ont fortement défendu l’arrimage à l’euro et promis qu’il continuerait. Je m’attendais à ce que le référendum secoue les banques centrales et le marché de l’or, mais seulement s’il passait, et cela n'a pas été le cas. Cependant, les conséquences de l’initiative, j’en suis certain, ont aidé à préparer la « grande surprise » qui allait venir de la BNS, à peine un mois et demi plus tard. L'engouement pour l’initiative a fait peur à l’industrie bancaire et à la BNS et, même si l’initiative a été rejetée, je crois qu’elle a atteint, d’une certaine manière, la banque centrale. C’était un message envoyé par la population.

Le désarrimage était-il vraiment si inattendu, ou la surprise est-elle venue du moment choisi ? Des analystes ont répété à plusieurs reprises que l’arrimage à l’euro n’était pas soutenable et que sa fin n’était qu’une question de temps. Mais encore, selon Minyanville, « Le cours EUR/CHF a baissé d’environ 16% aujourd’hui (15 jan. 2015). Pour mettre les choses en perspective, selon la période historique, il s’agit d’un écart-type d’au moins 35. En termes de probabilité d’un tel événement, un écart-type de 25 arrive une fois tous les 100,000 ans. » Qu’est-ce qui a poussé la BNS a changer d’idée en si peu de temps et à surprendre les marchés des devises ? Personnellement, je ne trouve pas d’argument valable, mais seulement des excuses. Selon moi, cela ne fait que prouver que les dirigeants des banques centrales n’ont aucune idée de ce qu’ils font. Certains l’admettent même, en privé, et d’autres y font allusion publiquement avec des phrases comme « Nous sommes en territoire inconnu » et « Nous apprenons sur le tas ». Souvenons-nous qu’avant de devenir président de la BNS, Thomas Jordan avait écrit un essai en 1999 intitulé « Pourquoi la Suisse ne devrait jamais arrimer le franc à l’euro », et il a fait le contraire une fois à la tête de la BNS, et puis, surprise, il a retourné sa veste et causé un choc sur les marchés mondiaux des devises. En plus de cela, ce geste a déclenché une réaction en chaîne de dévaluations et de baisses de taux d’intérêt à travers le monde. Pouvons-nous dire "guerre des devises" ? Je le crois. Si les Suisses n’ont pas ébranlé les banques centrales mondiales avec l’initiative sur l’or, ils l’ont certainement fait avec le désarrimage du franc suisse.

Les Suisses nous réservent-ils d'autres surprises ? Je pense que oui. On voit déjà que le gouvernement suisse est mécontent à l'égard de la Banque centrale suisse et exige d'avantage de coopération entre le gouvernement et les dirigeants de la BNS. Si M. Jordan a changer d'avis sur l’arrimage à l’euro, il peut définitivement le faire à propos de l’or… s’il ne démissionne pas avant (ou n’est pas licencié).

Longtemps avant le référendum d’avril 2014, j’ai écrit un article, "Le rôle de la Suisse dans le marché de l'or", dans lequel je soulignais l’importance de l'or dans l’économie suisse et, donc, combien les Suisses s’y connaissaient en or. Qu’il s’agisse des raffineurs dans le canton de Ticino, des transactions d’or des banques centrales à la BIS, à Bâle, du transport international d’or, des coffres à Zurich et à Genève, ou de la joaillerie, aussi à Genève, les Suisses dominent toujours le marché mondial de l’or. Par contre, ces dernières années, l’industrie bancaire suisse et la BNS se sont américanisées et, donc, sont excessivement anti or. Cela a été évident lors des débats télévisés qui ont eu lieu durant la campagne référendaire. Dans les années ’60, les banquiers suisses suggéraient d’allouer 10% de son portefeuille à l'or.

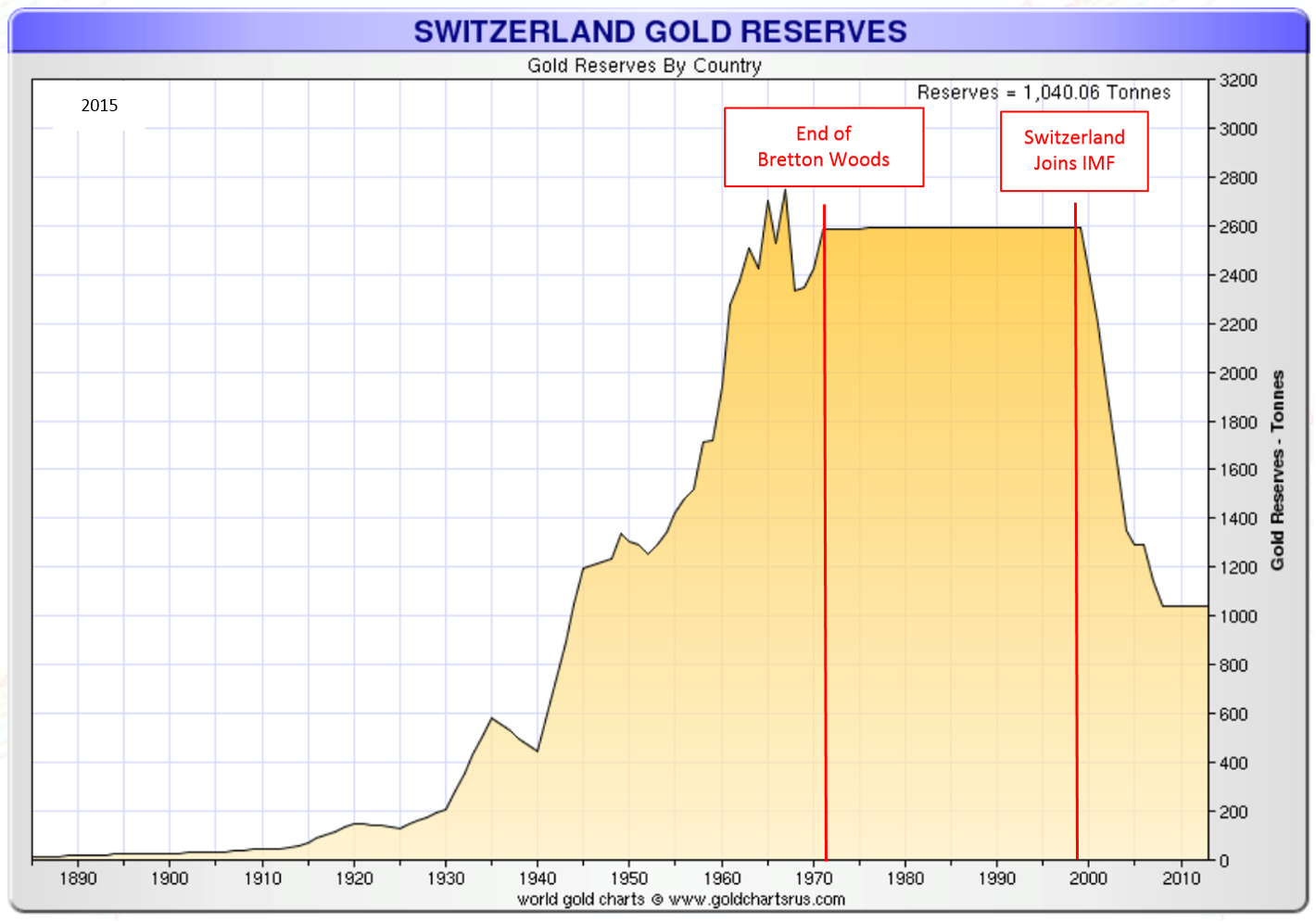

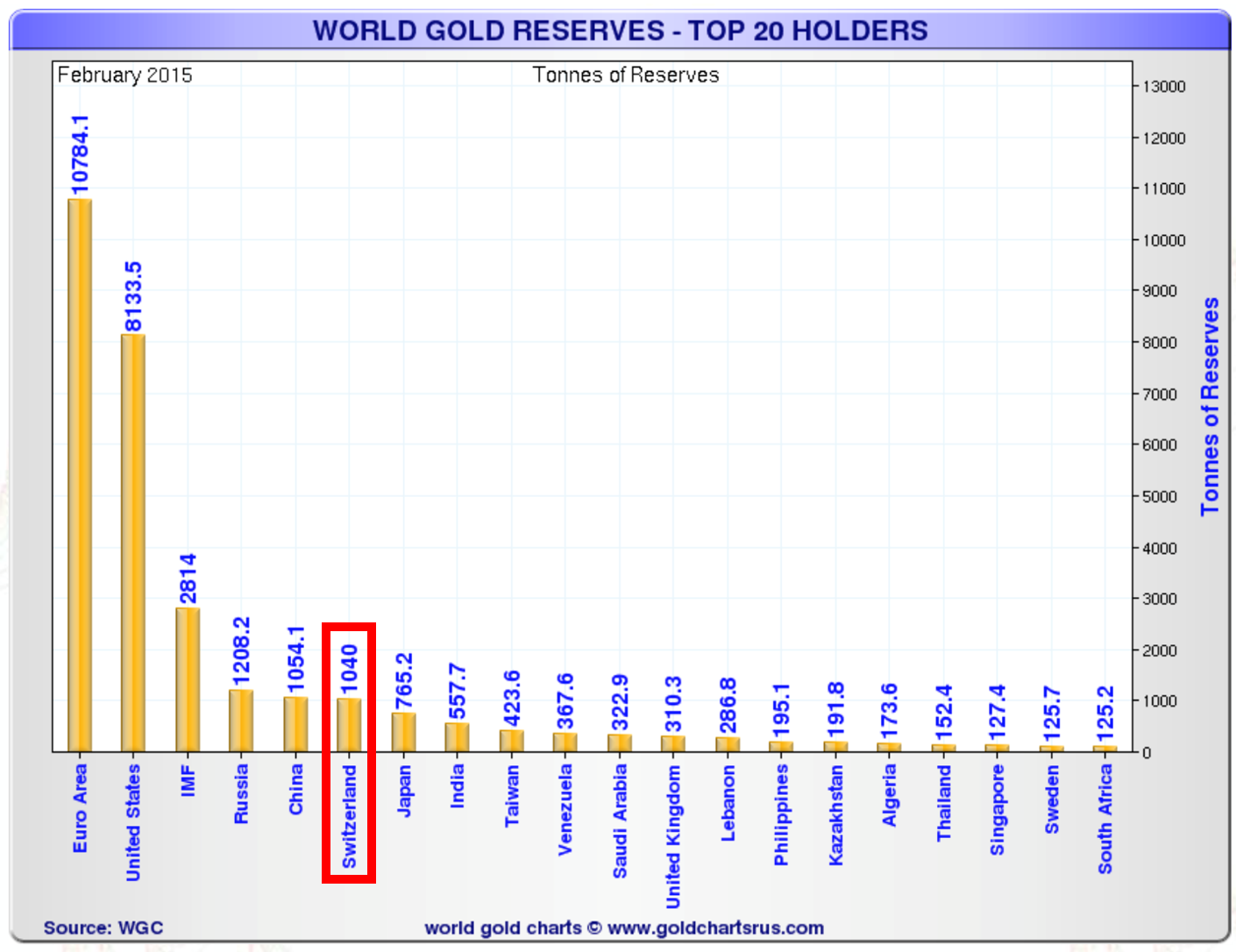

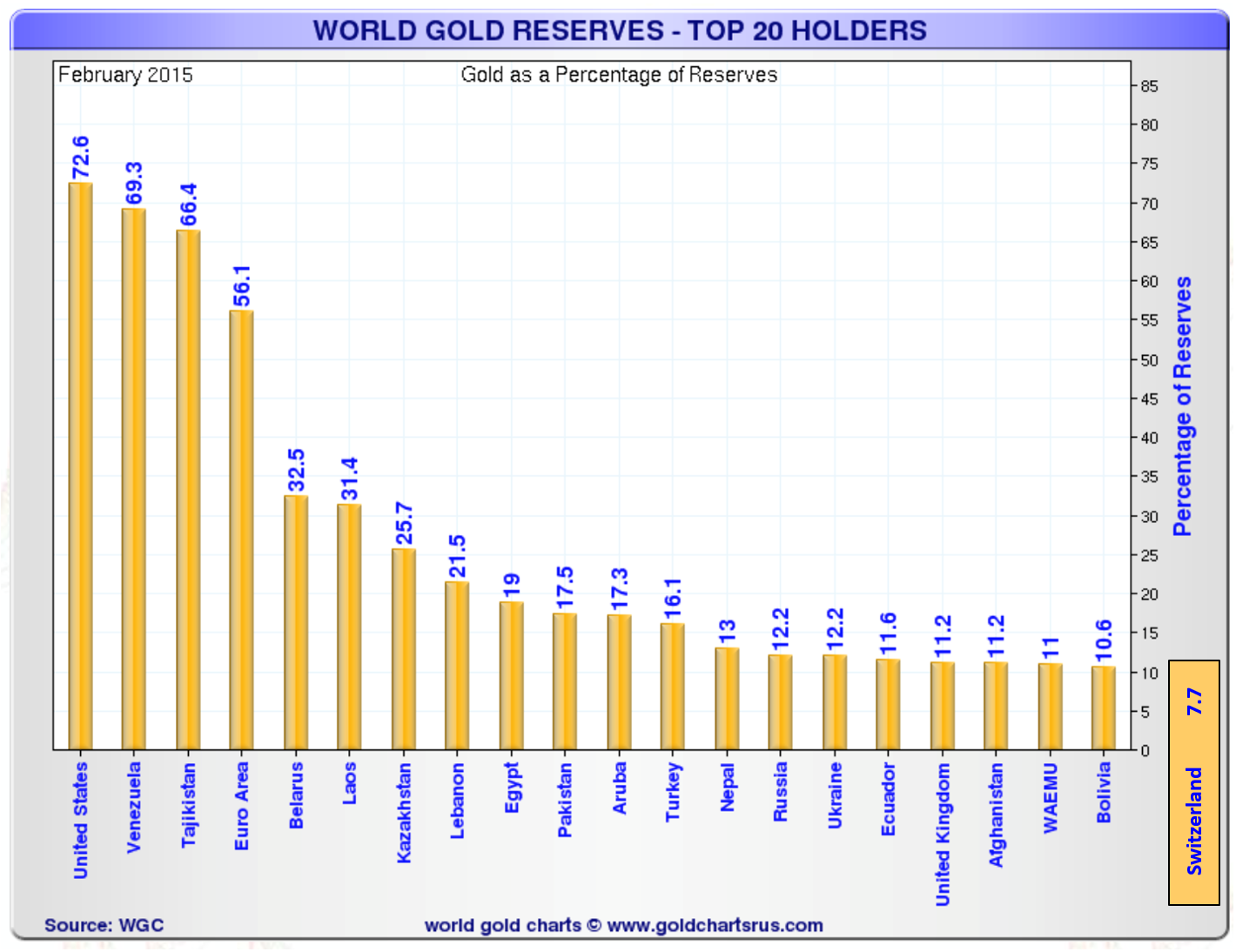

Comme je l'ai dit dans un article plus récent, où je faisais une revue du référendum suisse sur l’or, "L’or et la Suisse après le référendum", ce n'est pas la fin de l’histoire : il y aura d’autres initiatives populaires en faveur de l’or. Qu’est-ce qui fait que les Suisses sont si attirés par l’or ? Les Suisses ont toujours eu une préférence pour les gouvernements restreints, stables et efficaces ainsi que pour une devise stable et, souvent, par référendum, ils refusent des initiatives gouvernementales coûteuses et des dépenses qu’ils voient comme du gaspillage. La monnaie saine est le pilier central de la société suisse. C’est pourquoi les gens et les gouvernements étrangers aiment placer leurs actifs en Suisse, ce qui a pour effet de faire grimper le franc suisse. Déjà, dans les années ’70, lors de la crise du dollar qui força le président Nixon à mettre fin à la convertibilité du dollar en or, une ruée vers le franc suisse força le gouvernement à introduire une taxe sur les dépôts bancaires en francs suisses des étrangers. À cette époque, le franc suisse était adossé à l’or, en accord la constitution qui exigeait d'avoir 40% des réserves du pays en or. La Suisse est encore cinquième parmi les vingt plus grands détenteurs officiels (excluant le FMI) de réserves d’or, avec ses 1,040 tonnes. Cependant, pour pouvoir maintenir l’arrimage à l’euro, la BNS a dû acheter d’énormes quantités de devises étrangères (surtout des euros), ce qui a fait baisser, en pourcentage, la portion en or des réserves étrangères à seulement 7,7%.

Réserves d’or de la Suisse

Selon Ferdinand Lips, dans son fameux livre Gold Wars, « En 1968, les Suisses s’étaient approprié environ 80% du marché mondial de l’or physique ». Depuis la fin des années ’90, sous la pression des États-Unis et du FMI, la tendance s’est inversée.

Réserves mondiales d’or – les 20 plus grands détenteurs (en tonnes)

Réserves mondiales d’or – les 20 plus grands détenteurs (en pourcentage)

La BNS a menti aux Suisses au sujet de l’arrimage à l’euro durant la campagne référendaire, de la même façon que le président des États-Unis Franklin D. Roosevelt a menti au sujet de l’or arrimé à $20, lorsqu’il a confisqué l’or des américains en 1933. S’ils ont surpris le monde financier une fois, ils peuvent le refaire. Mais cette fois, cela pourrait être en faveur de l’or. Il est maintenant démontré que l’impression monétaire massive n’a pas aidé l’économie mondiale, qu’elle l’a à peine gardée en vie et a repoussé à plus tard l’inévitable. Étant donné l’approche conservatrice des Suisses envers la monnaie, je ne serai pas surpris qu’il y ait un changement soudain d’attitude des citoyens, du gouvernement et de la banque centrale envers l’or. L’affinité avec le marché de l’or est déjà ancrée profondément dans la tradition suisse. Il n'y aurait même pas besoin d'un référendum si la Banque nationale suisse changeait d'attitude; elle ressent certainement la pression politique et de l’opinion publique.

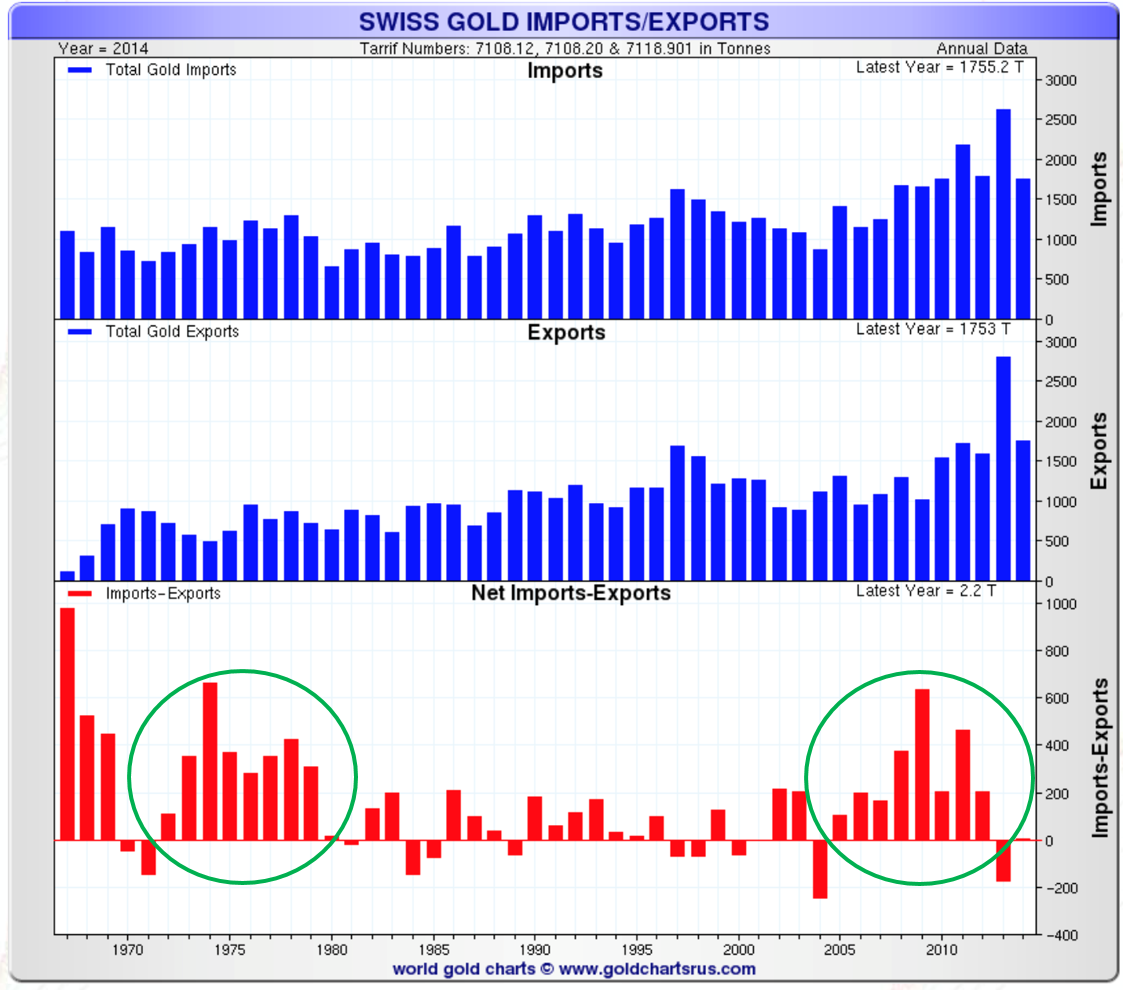

Dans son plus récent CPM Gold Yearbook 2015, CPM Group indique que plus d’or entre en Suisse qu’il n’en sort. Il font justement remarquer que la plupart des analystes se concentrent sur l’or envoyé vers la Chine et l’Inde, tout en ignorant l’augmentation étonnante des avoirs en or de la Suisse. La Suisse est un endroit majeur d’entreposage et de transaction d’or depuis des siècles, et elle continue de l’être. Cette semaine, le Thomson Reuters’Gold Survey 2015 a dédie un paragraphe aux importations/exportations d’or de la Suisse. Les périodes de grandes augmentations des importations d’or en Suisse (voir le graphique ci-dessous) correspondent aux périodes de crise monétaire, comme en 1973 (effondrement des accords de Bretton Woods) et en 2008 (crise financière mondiale). Et, comme le marché de l’or est très opaque, il est très difficile de savoir ou même d’estimer la quantité d’or qui reste en Suisse, surtout sous forme physique, qui se retrouve dans des entrepôts de sociétés suisses ou dans des coffres privés. Et, aussi, de plus en plus de gens évitent de déposer de l’or dans le système bancaire.

Importations/exportations d’or en Suisse

En conclusion, la Suisse ne devrait pas être ignorée au moment d'analyser le marché de l’or. Comme nous l’avons vu, même si la Suisse est un très petit pays, elle joue un rôle majeur dans les marchés de l’or et des devises étrangères, et elle peut avoir un impact important… ce que certains appellent un « cygne noir » (black swan). Depuis l'introduction des taux d’intérêt négatifs en Suisse, de plus en plus de gens, mais aussi des fonds de retraite, cherchent (très discrètement, pour l’heure) à déposer leur cash et leur or dans des coffres hors du système bancaire afin d’économiser les frais. Un manager de fonds de retraite a estimé, récemment, avoir sauvé 25,000 francs sur un dépôt de 10,000,000 francs.

Je m’attends à un nouvel événement surprise, cette année, que cela vienne de la Suisse, de la Chine ou des deux, qui ébranlera et affectera le marché de l’or.

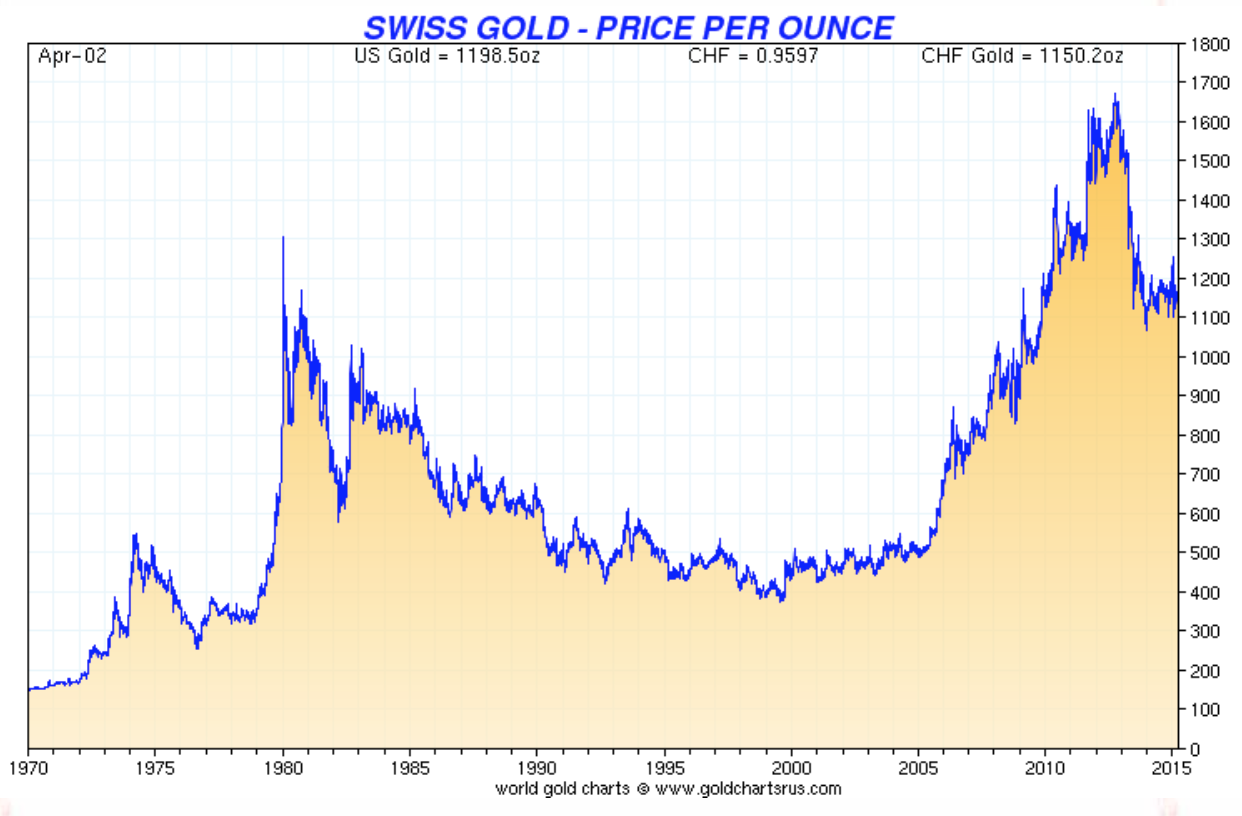

Prix de l'once d'or en francs suisses

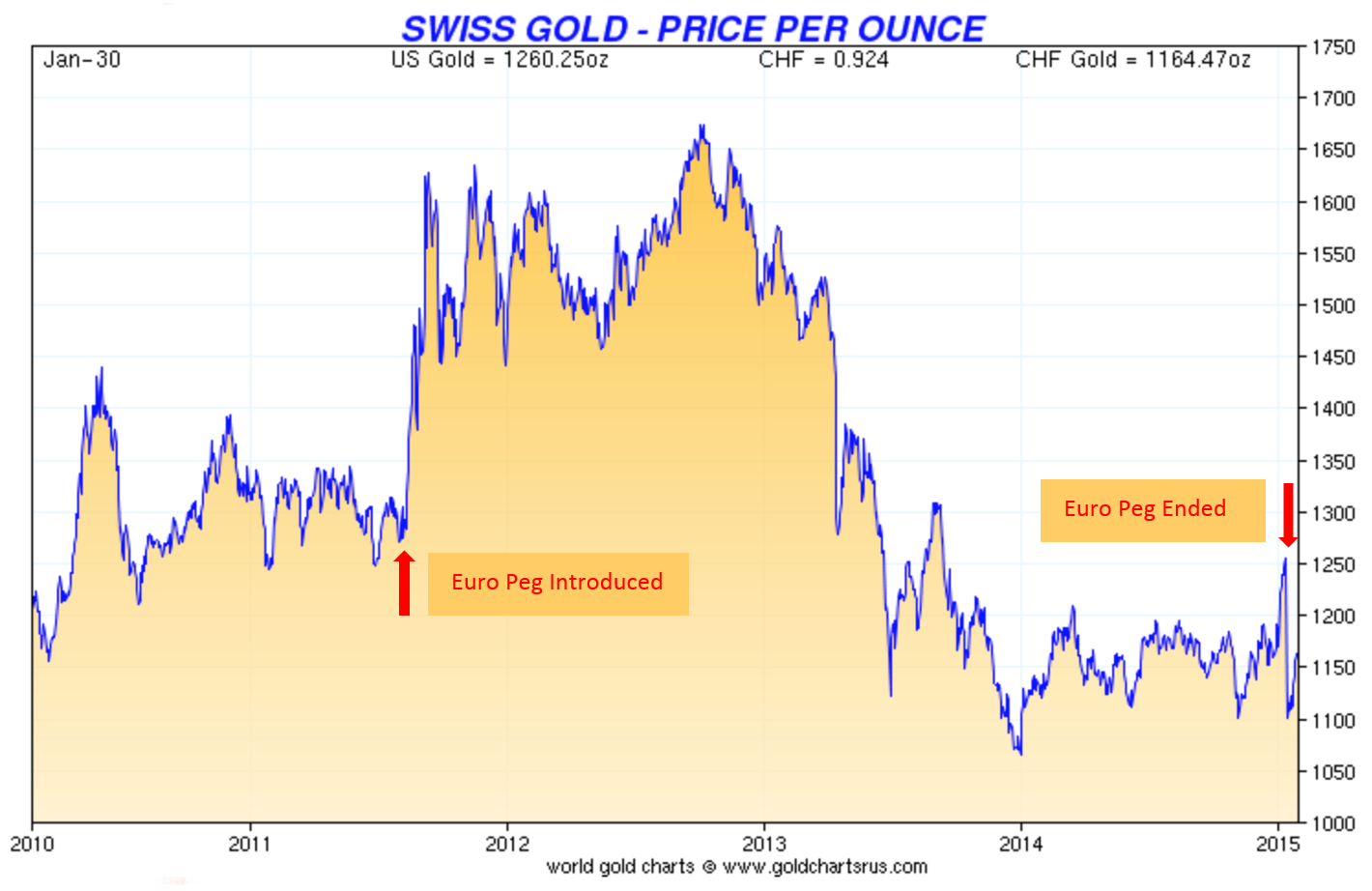

Prix de l'or en francs suisses depuis l'introduction du cours plancher EUR/CHF jusqu'à la fin du plancher

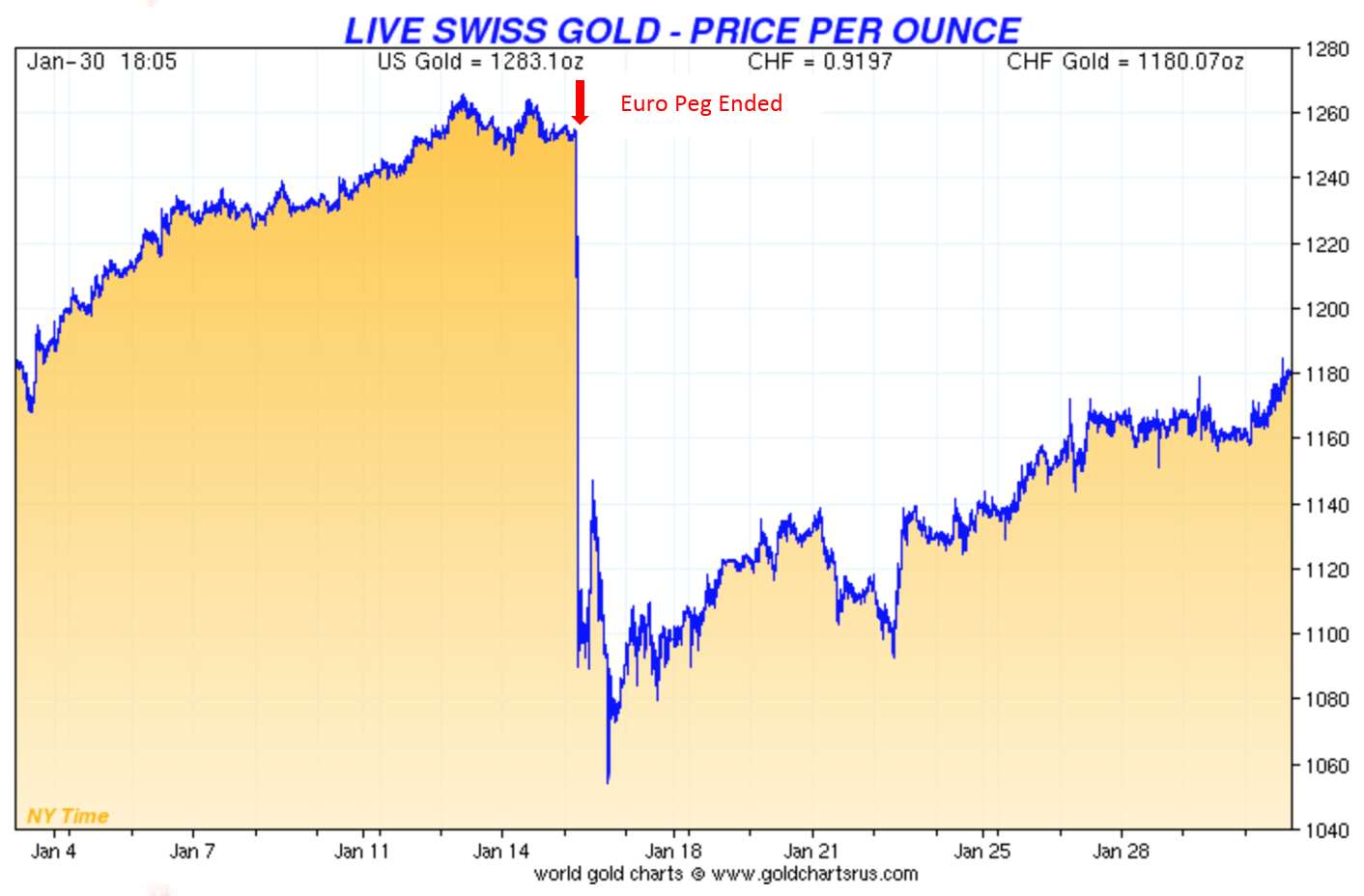

Prix de l'or en francs suisses à la fin du plancher

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.