Que s'est-il passé lorsque le pétrole est passé en négatif le 21 avril dernier ?

Personne ne s'attendait à un prix du baril de pétrole négatif en avril dernier. L'impact économique du coronavirus a eu de fortes conséquences sur l'industrie pétrolière. Le Covid-19 a d’abord détruit la demande, car le confinement a fermé les usines, immobilisé les chauffeurs routiers chez eux et bloqué le transport aérien. Le stockage a ensuite commencé à saturer et les tankers (navire-citerne) ont massivement stocké le brut dans l'espoir de le vendre à meilleur prix plus tard.

Ceux qui étaient investis sur le pétrole en Bourse ont eu quelques surprises. Le pétrole se négocie principalement sur le marché à terme (aussi appelé futures). Les futures sont des contrats à terme où un acheteur s’engage à acheter à échéance un baril à un prix fixé à l’avance. Il existe des futures à échéance d’un mois, tous les mois de l’année et jusqu’à dix ans en avance. Vous pouvez regarder ici les différents prix des futures sur le pétrole.

Il existe deux grands standards de pétrole : le WTI et le Brent. Le West Texas Intermediate (WTI) est un pétrole brut extrait en Amérique du Nord. Il est plus léger que le Brent, qui est quant à lui produit en mer du Nord. Les règles du WTI sur les marchés financiers diffèrent de celles du Brent.

Les investisseurs achètent en début de mois des contrats sur le marché WTI, qu'ils revendent ensuite à la fin du mois en empochant la plus-value générée par la différence de prix.

Le 22 avril dernier était l'échéance de mai avec la livraison physique du pétrole.

Toute personne détenant une position "longue" sur le pétrole avec un contrat à terme (futures) après le mardi 21 était supposée être livrée via les installations de NYMEX à Cushing, en Oklahoma.

Mais les installations à Cushing n’avaient plus d’espace de stockage. Il n'y avait ni besoin ni demande pour détenir les contrats en cours pour livraison, le prix du pétrole ayant chuté à cause du confinement et de la récession due à la pandémie.

Les parties restées sur le contrat future du 20 mai se sont donc précipitées pour vendre avant l'échéance et quel qu'en soit le prix. Mais il n’y avait aucun acheteur…

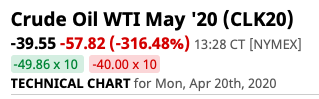

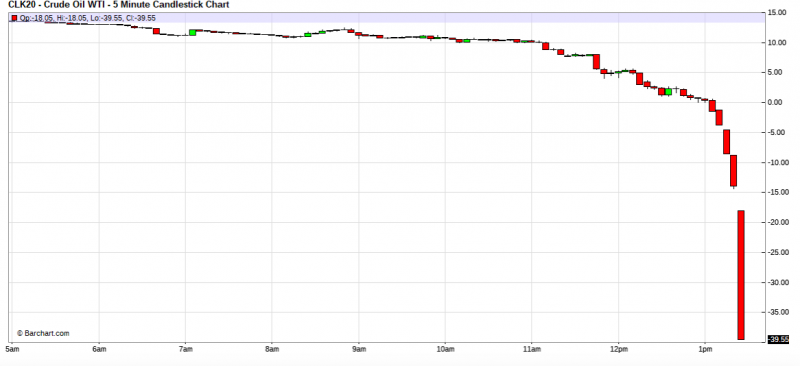

Nous avons ainsi assisté un véritable marché sans enchère :

Le prix du WTI est passé en négatif et s’est ensuite redressé au fur et à mesure que les acheteurs réémergeaient.

Pour la première fois de son histoire, le prix du brut américain s'est négocié en dessous de zéro, à - 38,94 $. Autrement dit, les vendeurs ont payé pour qu'on les débarrasse de leurs stocks.

Tout cela a été causé par une surabondance de la marchandise physique. En l'absence de demande pour le physique sous-jacent (le pétrole), la valeur des produits dérivés s’y rattachant (les futures ou contrats à terme) s'est effondrée.

Imaginez la même situation sur l'or du COMEX

Est-ce vraiment possible ? Comment cela pourrait-il se dérouler ?

L'or du New York Commodities Exchange (COMEX), Bourse de référence spécialisée dans l'énergie et les métaux précieux, a également des contrats à terme (futures) sur le mois de livraison. Les futures servent de base pour le négoce du métal jusqu'à la livraison, moment auquel le volume des transactions passe au mois suivant.

Lors de la livraison, toute personne avec un contrat à terme peut se présenter pour la livraison via les coffres du COMEX à New York. Mais lorsque de nombreuses raffineries, mines et institutions monétaires officielles sont fermées dans le monde en raison du Covid-19, la demande mondiale d'or physique dépasse ainsi l'offre. Ainsi, pour le mois du 20 avril 2020, les livraisons d'or totales sur COMEX dépassaient les 3 Moz. Cela représente plus de 3 fois la demande d'un mois de livraison classique.

À la moindre panique bancaire, économique ou géopolitique, la situation serait similaire. Si une pénurie extrême se développe ou si une sorte de ruée vers l’or se déclenche, la demande de livraison via le COMEX et la LBMA (à Londres) montera en flèche et la demande pour le contrat spot et future augmentera.

Cependant, pour acheter un contrat, nous avons également besoin d'un vendeur, autrement dit quelqu'un intéressé d’ajouter une position "short" à son portefeuille ou de vendre un "long" (*) existant.

Dans un cas exceptionnel de panique, il peut n'y avoir aucun vendeur soit un marché sans offre.

Le résultat potentiel pourrait donc être l'exact opposé de ce que l’on a vu sur le pétrole.

Si ce scénario semble inimaginable pour certain, rappelons que l'idée d’un prix négatif pour le produit le plus essentiel de l’économie mondiale (le pétrole) était également improbable et sans précédent.

L’or physique en propre battra celui du COMEX

Avec la panique suscitée par la pandémie, les contrats à terme sur l’or ont eu la prime la plus élevée par rapport au prix au comptant en quatre décennies, attirant des acquisitions de métaux aux États-Unis (via les ETC/ETF) du monde entier. Les traders qui avaient vendu des contrats à terme sur l’or ont fermé des positions alors que les frontières étaient fermées et les avions cloués au sol.

Ceci a suscité des inquiétudes quant à la possibilité d'obtenir son or physique sur le marché du Comex à New York. Les titulaires de contrat savaient qu’ils ne pouvaient pas prendre livraison massivement en cette période inédite.

Le problème est donc similaire à celui établi dans le pétrole brut, bien que légèrement différent : la vente de contrats à terme d’or n’a pas empêché une ruée vers l’or physique en période de crise. Si le marché de l'or de New York fait défaut par manque d’acheteur/vendeur de contrats à terme en cas de crise, le prix de l’or restera élevé, car la demande physique explosera dans le même temps.

Avec les forts investissements dans les ETC/ETF depuis la crise du Covid-19 (cf. Revue Or & Argent n°3 de mai 2020), des déséquilibres importants sur le marché de l’or pourront se faire sentir lors d’un prochain choc mondial. Il est donc essentiel de privilégier l’or physique en nom propre en guise de protection : avec l’augmentation de la demande d'or en tant que valeur refuge, la suite des événements s’annonce épique.

(*) La position longue est une position acheteuse où l'investisseur détient des actions/contrats et souhaite les voir évoluer à la hausse (il est dit "bull"). Une position short est au contraire une position courte où l'investisseur joue à la baisse du marché en pratiquant des ventes à découvert : il vend aujourd'hui des titres dans l'espoir de les racheter plus tard à un cours plus faible (il est dit "bear").

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.