Il n’y a pas de meilleure façon de décrire le système monétaire international actuel qu’à travers la déclaration faite en 1971 par le Secrétaire au Trésor des États-Unis, John Connally. Durant une réunion du G10 à Rome, en novembre 1971, peu de temps après que l’administration Nixon mit fin à la convertibilité du dollar en or et fit basculer le système monétaire international dans un régime de taux de change flottant, il déclara à ses interlocuteurs : « le dollar est notre devise, mais c'est votre problème. » La politique américaine envers la communauté internationale est toujours la même. À plusieurs reprises, l’ancien chairman et la nouvelle chairwoman de la Fed, Ben Bernanke et Janet Yellen, ont confirmé cette politique concernant le dollar.

Est-ce que la Chine est en train de dire au monde, et plus particulièrement aux États-Unis, « le Yuan est notre devise, mais c'est votre problème »? La décision de la Chine de dévaluer le yuan par rapport au dollar américain est une réponse forte à la résistance des États-Unis à réformer la structure monétaire internationale. Les Chinois indiquent aux politiciens américains que, plus ils tardent à réformer le système monétaire international, plus ils feront en sorte que ce soit long et ardu pour les États-Unis de se sortir de leur déficit commercial, et qu'ils dévalueront leur devise selon leurs besoins.

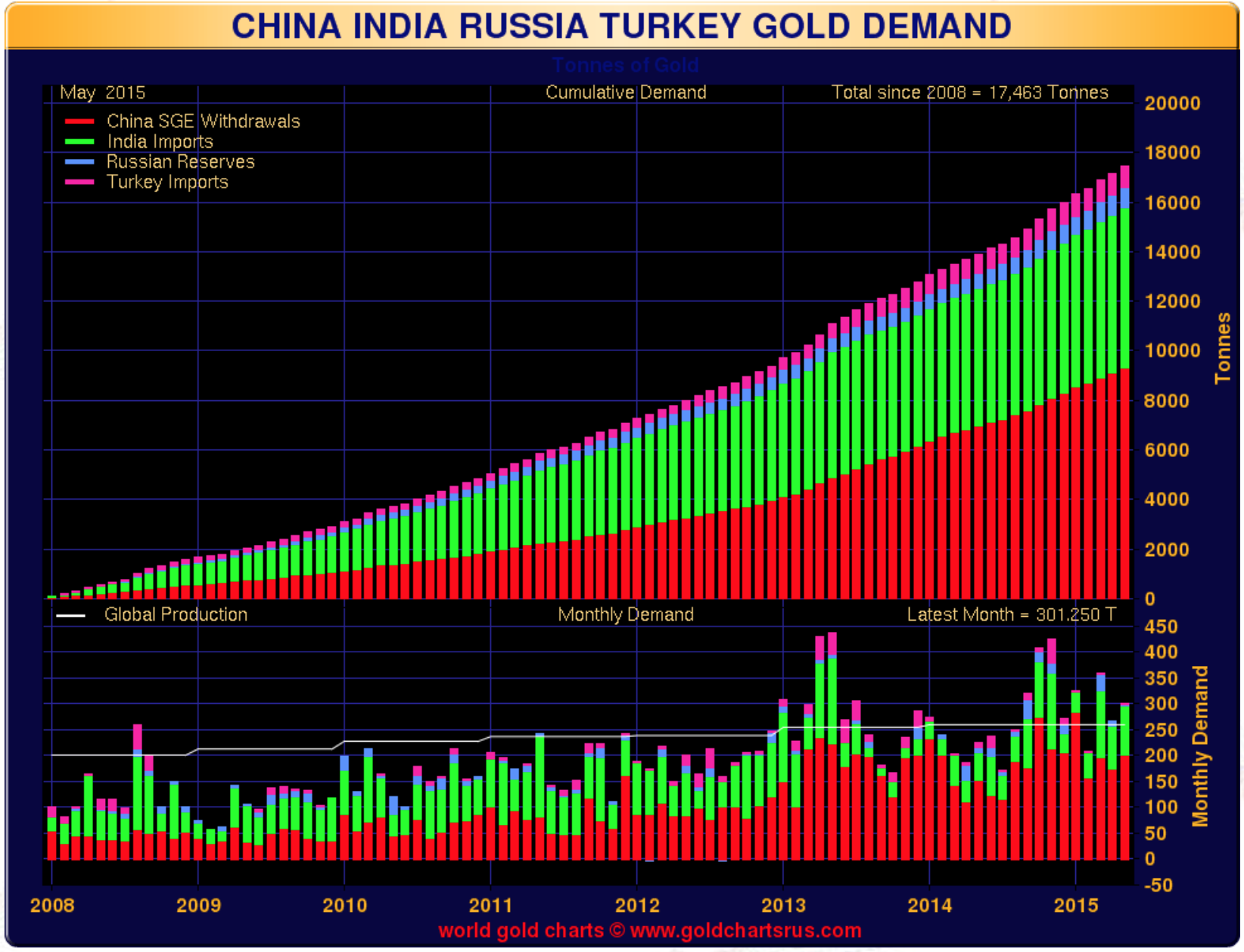

La Chine se prépare à cela depuis longtemps, en accumulant de l’or via sa banque centrale, mais aussi en utilisant des banques, des sociétés et des individus. Lors des dernières années, elle a signé plusieurs accords internationaux afin de contourner le dollar US dans le commerce international au profit du Yuan. Elle a créé une Banque mondiale alternative (AIIB, pour Asian Infrastructure Investment Bank) et un fonds d’or pour investir dans l’extraction d’or dans plus de 60 pays. Le projet est chapeauté par le Shanghai Gold Exchange (SGE), et il est probable que cet or nouveau sera, soit échangé sur le SGE, soit vendu directement à la Banque populaire de Chine et à d'autres banques centrales. La Chine a également acheté une quantité importante d’or et a gardé le montant exact de ses réserves aussi secret que possible.

Le système monétaire international est en crise, et il est proche de l’effondrement. Il l’est depuis au moins 1971, mais il semble que nous nous approchons vraiment de la fin (d’ici cinq ans). Le Fonds monétaire international (FMI) travaille discrètement pour que les Droits de tirage spéciaux (DTS, ou SDR) remplacent le dollar US comme standard international. Depuis le désarrimage du dollar à l’or en 1971, le dollar US est le standard international de facto. Le FMI ne cache pas son ambition d’imposer les DTS comme devise de réserve mondiale.

Dans un essai de 2009, le gouverneur de la Banque populaire de Chine (la banque centrale), Xiaochuan, demandait déjà une réforme du système de devises de réserve. Il expliquait que les intérêts des États-Unis et des autres pays devraient être « alignés », ce qui n’est pas le cas avec le système actuel basé sur le dollar. Xiaochuan suggérait de développer les DTS en une « devise de réserve supra-souveraine, déconnectée de tout pays, capable de demeurer stable sur le long terme. » Que voulait-il dire par « déconnectée de tout pays » ? Le DTS actuel est une formule mathématique du prix des divers devises composant son panier, et il n'est adossé sur rien d’autre. Parlait-il implicitement d’un lien avec l’or ? Cela expliquerait les nombreuses déclarations des officiels chinois en faveur de l’or, ainsi que leur encouragement agressif envers les institutions chinoises et les individus à acheter de l’or.

Julian D.W. Phillips, de Gold Forecaster, nous dit : « On peut clairement voir dans leurs actions que le gouvernement chinois et de la banque centrale sont déterminés à accélérer le passage du Yuan en tant que devise de réserve. Ils souhaitent la coopération du FMI, mais s’ils ne l’ont pas, ils traceront leur propre route. » Cependant, il ne s’agit pas du but final de la Chine. La Chine veut éliminer le « privilège exorbitant » du dollar, et pas seulement se joindre au « club ». La Chine ne veut pas détruire le dollar, mais elle veut éliminer ce « privilège exorbitant ».

Avec une approche différente, mais aussi très agressive, d’autant plus depuis que les sanctions des États-Unis et de l’Union européenne ont amplifié cette nouvelle guerre froide, la Russie a aussi accéléré ses achats d’or. La Russie et la Chine ont notamment mis en place un nouveau système de paiement afin de contourner le système international de paiement (SWIFT) dominé et contrôlé par les États-Unis. Elvira Nabiullina, chairwoman de la banque centrale russe, a déclaré : « Les événements récents nous ont contraints à revoir certaines de nos opinions concernant les réserves d’or suffisantes et confortables. » Aussi, dans une récente interview sur CNBC, Mme Nabiullina a dit, au sujet des réserves d’or en augmentation de la Russie : « Nous nous basons sur des principes de diversification de nos réserves étrangères, et nous avons acheté de l’or non seulement l’an dernier, mais aussi les années précédentes. Notre industrie minière aurifère est très bien développée et elle est prête à nous fournir de l’or. » Dmitry Tulin, en charge des politiques monétaires à la Banque centrale de Russie, a déclaré : « Le prix de l’or varie beaucoup mais, d’autre part, il offre une garantie à 100% contre les risques légaux et politiques. » La Russie augmente ses réserves d’or pour se défendre des « risques politiques ».

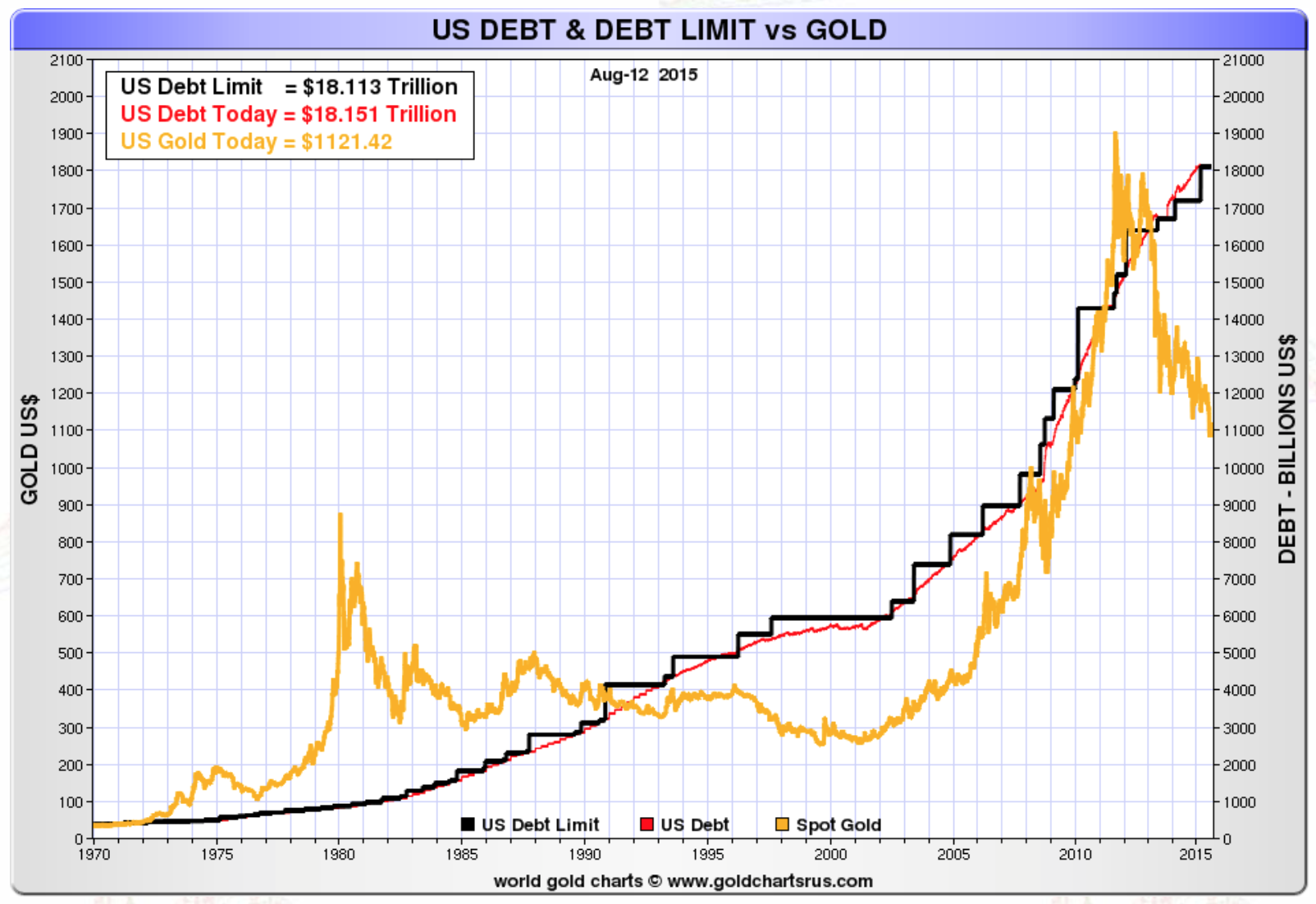

En 1997, Robert Mundell, prix Nobel d’économie, a écrit dans un article : « Le problème avec un pur étalon-dollar est que cela fonctionne seulement si le pays qui émet cette devise peut conserver sa discipline monétaire. » Aristote a dit quelque chose de similaire, il y a 2500 ans : « En effet, il n'y a rien d'intrinsèquement mauvais avec la monnaie fiduciaire, à condition que les rois soient dotés d'une autorité parfaite et d'une intelligence divine. » Il est évident que, depuis au moins l’effondrement des accords de Bretton Woods, les États-Unis n’ont pas conservé leur discipline monétaire, et qu’ils n’ont pas l’intention de le faire.

Le dr. Mundell, dans le même article, déclarait : « Les États-Unis n’ont pas envie de parler de réforme monétaire internationale pour le moment, parce qu’une superpuissance n’encourage jamais une réforme monétaire internationale à moins qu’elle ne voit cette réforme comme une opportunité de détruire une menace à sa propre hégémonie… Les américains ne proposeront jamais une alternative au système actuel, parce qu'il permet aux États-Unis de maximiser leur droit de seigneuriage… Les États-Unis seraient le dernier pays à accepter une réforme monétaire internationale qui mettrait fin à ce banquet gratuit (privilège exorbitant du dollar). » Il semble avoir eu raison. Les États-Unis traînent les pieds. Ils n’ont toujours pas ratifié les réformes du FMI auxquelles le gouvernement américain a donné son accord en 2010. Je doute fort que cette ratification arrive avant les élections américaines, à la fin 2016. Cela met en rogne non seulement la Chine et la Russie, mais aussi l’Union européenne et une grande partie de la communauté internationale.

Pendant la crise de 2008, qui a presque détruit le système monétaire international, l’or a fait son retour dans le système. L’or est devenu la seule garantie acceptée pour obtenir des liquidités. Il est remarquable qu’après avoir été ignoré pour des décennies, l’or soit revenu dans le système monétaire international via les règlements de la Banque des règlements internationaux (ou BIS, pour Bank for International Settlements). Ces transactions ont confirmé que l’or revenait dans le système. Elles ont révélé le piteux état du système financier avant la crise et démontré comment l’or avait été indirectement mobilisé pour supporter les banques commerciales. La vieille utilité de l’or en cas d’urgence a refait surface, même si c’était derrière les portes closes de la BIS à Bâle, en Suisse. Depuis la crise de 2008, la Chine et la Russie ont toutes deux accéléré leurs achats en accumulant de l’or via tous les moyens possibles, comme on peut l’observer dans le graphique ci-dessous.

Depuis 2010, nous sommes dans un monde où il n’y a pas de puissance dominante, dans les guerres de devises et de l’or, et même dans une nouvelle guerre froide. Le monde a désespérément besoin d’un nouvel ordre mondial et d’un nouveau système monétaire international. Cela arrivera-t-il après un effondrement majeur et, possiblement, une guerre, ou bien à travers des collaborations et consensus pour éviter une guerre ? Pour moi, il est évident que, comme le dr. Mundell l’a dit en 1997 : « L’or fera partie de la structure du système monétaire international au 21ème siècle, mais pas de la manière dont il l’a été dans le passé. » Sous quelle forme ? C’est difficile à dire pour le moment. Dans cet environnement antagoniste de guerre froide et de guerre des devises et de l’or, il est difficile d'imaginer qu'un système monétaire fiduciaire (DTS fiduciaires) puisse réussir. Cela requiert de la confiance et un consensus au niveau international entre les pays. Il y avait un environnement de détente, un désarmement et de la collaboration entre 1990 (fin de la Guerre froide) et 2008 (début de la nouvelle guerre froide et des guerres de devises et de l'or), mais ce n’est plus le cas.

Vu l’environnement conflictuel dans lequel nous sommes, il semble de plus en plus probable que l’or s’imposera comme la monnaie de facto. Jim Rickards, dans Currencies after the Crash, édité par Sara Eisen, écrit : « Lorsque tout échoue, y compris éventuellement le nouveau plan DTS, l’or attend toujours en coulisses, comme un conservateur de valeur stable et largement accepté, et une monnaie universelle. Au final, une lutte totale entre l’or et le DTS pour devenir la “monnaie” suprême pourrait être le prochain grand choc qui s’additionnerait à la longue liste des chocs historiques du système monétaire international. » Toute devise internationale de règlement fiduciaire, comme les DTS, ne fera que retarder l’inévitable « grande remise à zéro » vers une forme de standard or.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.