5 raisons pour lesquelles le portefeuille classique 60/40 est de l'histoire ancienne et l'or devrait avoir une place plus importante au sein des portefeuilles de placement.

1) Les obligations ne sont plus la base d'un portefeuille antifragile

Jusqu'à présent, l'année 2022 n'a pas été très réjouissante pour les obligations. Au cours de l'année, les bons du Trésor américain à 30 ans, par exemple, ont chuté d'environ 45%, les bons du Trésor américain à 10 ans d'environ 18% et les Bunds allemands d'environ 19%. L'une des thèses centrales de nos rapports "In Gold We Trust" risque de se réaliser : les obligations (d'État) ne sont plus la base antifragile d'un portefeuille qu'elles ont été au cours des 40 dernières années.

De par leur nature même, les baisses de valeur sont particulièrement marquées pour les obligations ayant des échéances particulièrement longues. La deuxième des deux obligations d'État autrichiennes à 100 ans a été tout sauf une bonne affaire. Elle a été émise en 2020 avec un coupon d'à peine 0,850% et un rendement d'émission de 0,880%. Cet emprunt de 2 milliards d'euros a été sursouscrit 12 fois (!!!) lors de son émission, ce qui a dû rendre le ministre des Finances plutôt heureux. Cependant, avec une inflation qui dépasse désormais les 10%, les investisseurs sont confrontés à des pertes importantes. La perte de valeur depuis l'émission est maintenant d'environ 62%, et depuis le sommet intermédiaire de l'automne 2020, la perte maximale a même été d'environ 70%. Le graphique fait davantage penser à une société minière junior volatile qu'à des obligations d'État supposées sûres. De nombreux investisseurs ont donc dû apprendre dans la douleur ce que signifie concrètement le risque de duration.

2) La corrélation négative des actions et des obligations est un mythe

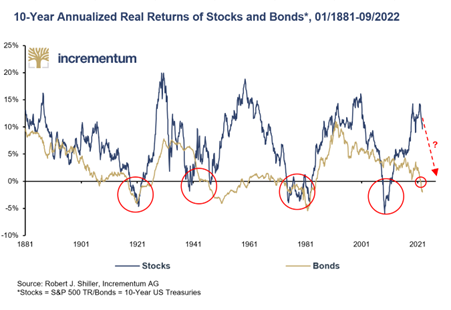

Pendant longtemps, la combinaison 60/40 a été considérée comme une certitude inébranlable, presque le Saint Graal de la gestion d'actifs. Un portefeuille composé à 60% d'actions et à 40% d'obligations garantissait une croissance du capital avec un risque raisonnable. Mais ce qui était considéré comme une vérité éternelle s'avère être un mythe qui menace la richesse, lorsqu'on y regarde de plus près. Le graphique suivant montre le rendement réel annualisé sur 10 ans des actions (S&P 500 TR) et des obligations (bons du Trésor américain à 10 ans) au cours des 140 dernières années :

Il convient de noter que les rendements sont largement symétriques, ce qui suggère une corrélation positive entre les deux classes d'actifs sur le long terme. Cependant, alors que les actions continuent de dégager des rendements élevés, le rendement réel annualisé des obligations est en territoire négatif pour la première fois en près de 40 ans.

Au cours des 140 dernières années, les rendements des actions ne sont tombés en territoire négatif qu'à quatre reprises. Les déclencheurs ont été les deux guerres mondiales, la stagflation des années 1970 et la crise financière de 2007-2008. Et chaque fois, avant que le rendement à long terme ne s'effondre, le marché boursier avait connu une phase d'euphorie, caractérisée par des rendements annualisés bien supérieurs à 10% dans certains cas.

Toutefois, la corrélation négative est l'exception plutôt que la règle sur le long terme. Par exemple, la corrélation entre les actions et les obligations aux États-Unis a été légèrement positive pendant 70 des 100 dernières années. Le facteur décisif de la corrélation négative au cours des 30 dernières années a été principalement la faible pression inflationniste ou la diminution de la volatilité de l'inflation au cours de la période de la Grande Modération.

3) La corrélation positive des obligations et des actions est devenue un problème

Quelles sont donc les conséquences réelles, par exemple pour les portefeuilles mixtes ou les stratégies d'investissement à parité de risque, si la corrélation positive entre les actions et les obligations se poursuit ? Les régimes de corrélation actions-obligations sont stables pendant une longue période, mais peuvent s'inverser rapidement - généralement en réponse à une hausse des taux d'inflation. La plupart des acteurs du marché actuel peuvent difficilement imaginer l'impact d'une éventuelle inversion de la corrélation, car de nombreux concepts d'investissement reposent sur une corrélation faible ou négative entre les deux principales classes d'actifs.

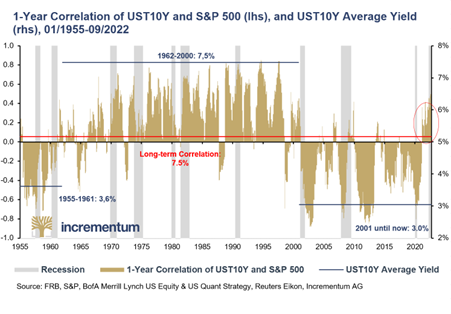

Le graphique ci-dessous montre la corrélation sur un an entre les obligations du Trésor américain à 10 ans et le S&P 500, ainsi que le rendement moyen des obligations du Trésor à 10 ans :

On peut clairement voir que la corrélation à un an est récemment passée en territoire positif. Depuis 1955, le coefficient de corrélation entre les actions et les obligations aux États-Unis est d'environ -0,033 ; ce qui, si l'on considère la période dans son ensemble, indique que les deux classes d'actifs sont pratiquement non corrélées. En revanche, si l'on examine des périodes spécifiques, on constate que ce n’est que dans des cas exceptionnels que les actions et les obligations ont eu tendance à être non corrélées. Entre 1960 et 2000, lorsque des taux d'intérêt (nominaux) élevés ont influencé l'activité du marché pendant de longues périodes, le coefficient de corrélation a été le plus souvent supérieur à 0,2 alors que dans un environnement de faible inflation et de taux d'intérêt bas, il a été le plus souvent inférieur à -0,2. Actuellement, l'inflation influence donc à nouveau positivement les propriétés de corrélation, ce qui provoque probablement des discussions animées au sein des comités d'allocation d'actifs et des nuits blanches pour les gestionnaires de portefeuille.

4) La situation sur les marchés obligataires pourrait bientôt devenir précaire

Aux États-Unis, la demande de bons du Trésor américain de la part de la Réserve fédérale, des banques américaines et des institutions étrangères est négative pour la première fois depuis au moins 10 ans chacun. Cet effondrement de la demande se produit alors que le déficit américain pour l'exercice 2021/2022, qui s'est achevé fin septembre, était nettement plus important, à 1,4 trillion $, que pour l'exercice 2018/2019 d'avant COVID, avec un peu moins de 1 trillion $. Combiné aux nouvelles hausses de taux d'intérêt attendues et à la poursuite du resserrement quantitatif (QT), cela devrait donner un nouvel élan aux rendements obligataires, du moins jusqu'à ce que les modèles et algorithmes d'investissement qui s'appuient sur une désinflation perpétuelle soient confrontés à un effondrement.

De ce côté-ci de l'Atlantique, la situation est encore plus précaire. Le 28 septembre, la Banque d'Angleterre est intervenue massivement sur le marché obligataire britannique pour éviter un Lehman 2.0. La chute brutale du prix des obligations a mis les fonds de pension britanniques dans une position difficile en raison des appels de marge. Deux semaines plus tard, le soulagement insufflé par l'intervention avait déjà disparu. Quoi qu'il en soit, la Banque d'Angleterre a montré qu'elle interrompra au moins sa politique de resserrement en cas de risque systémique.

Cette intervention est également due au fait que les pertes évaluées à la valeur du marché sur les produits dérivés liés aux investissements guidés par le passif (LDI) pourraient s'élever à plus de 125 milliards de GBP, selon une estimation de JP Morgan. Cela équivaut à environ 6% du PIB britannique.

5) L'or, un stabilisateur du portefeuille 60/40

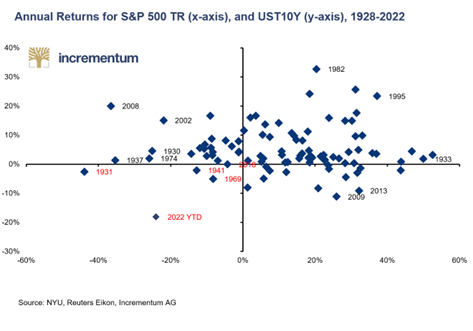

Pour une grande partie des portefeuilles mixtes, la baisse simultanée des actions et des obligations constitue le pire scénario possible. Cependant, au cours des 90 dernières années, il n'y a eu que quatre années où les actions et les obligations américaines ont enregistré une performance annuelle négative la même année. Actuellement, tout porte à croire que 2022 pourrait être la cinquième année.

Dans deux des quatre cas précédents, 1931 et 1969, il s'en est ensuivie une dévaluation spectaculaire des monnaies par rapport à l'or. En 1931, la forte baisse des actions et des obligations a conduit Roosevelt à dévaluer, trois ans plus tard, le dollar américain de 70% par rapport à l'or. En 1969, il n'a fallu que deux ans pour que les États-Unis soient contraints d'abandonner l'étalon-or. Que va-t-il se passer cette fois-ci ? Nous ne savons pas encore exactement, mais il est probable que quelque chose d'historique se produise.

On peut constater que l'inflation a joué un rôle central dans tous les cas mentionnés. En effet, ce ne sont pas seulement les actifs qui sont dévalués par l'inflation, mais aussi les modèles économiques de nombreuses entreprises.

Le découplage entre l'or et les obligations que nous avions annoncé ces dernières années a donc eu lieu ces derniers mois. Le marché obligataire et le marché de l'or envoient le même message : la déflation ou la désinflation ne sont plus la principale menace pour les portefeuilles, l'inflation est la nouvelle réalité.

Et une chose est certaine : la stagflation qui s'installe actuellement ne pourra pas être surmontée avec un portefeuille classique 60/40. Les performances historiques de l'or, de l'argent et des matières premières dans les périodes de stagflation passées ne sont pas les seules choses à plaider en faveur d'une pondération de ces actifs plus élevée que dans des circonstances normales. La valorisation relative des entreprises technologiques par rapport aux producteurs de matières premières est également un argument en faveur d'un investissement anticyclique dans ces derniers. Les stratèges de marché de Bank of America avaient inventé le terme FAANG 2.0 pour anticiper le retournement de situation :

- Carburants (Fuels)

- Aérospatiale

- Agriculture

- Nucléaire et énergies renouvelables

- Or (Gold) et métaux/minéraux

Cela peut paraître surprenant au premier abord, mais les récessions constituent généralement un environnement positif pour l'or. Comme l'a montré notre analyse dans le rapport In Gold We Trust 2019, les périodes où la baisse domine sur les marchés et l'économie réelle sont des périodes haussières pour l'or. Si l'on examine les performances sur l'ensemble du cycle de récession, on constate que l'or a enregistré des hausses de valeur moyennes significatives dans chacune des quatre phases de récession - Phase 1 : phase d'entrée, Phase 2 : récession non officielle, Phase 3 : récession officielle, Phase 4 : dernier trimestre de la récession - tant en dollars américains qu'en euros. En revanche, les actions - mesurées par le S&P 500 - n'ont pu enregistrer des hausses significatives que dans la dernière phase de la récession. L'or a donc pu excelllement compenser les pertes subies par les actions dans les premières phases de la récession. De plus, il convient de noter que la performance de l'or a été en moyenne d'autant plus forte que les pertes de cours du S&P 500 étaient élevées.

En résumé, l'or a largement pu amortir les pertes de cours des actions pendant les récessions. En revanche, pour les obligations, qui sont le moyen classique de diversifier les actions, les choses semblent moins favorables. Les niveaux élevés d'endettement, la zombification de l'économie et les fortes baisses du prix des obligations en raison de la flambée des taux d'intérêt non seulement diminuent le potentiel des obligations en tant que correcteur d'actions, mais leur ôtent complètement cette caractéristique.

Si la relation entre les actions et les obligations s'inverse durablement, la base du portefeuille 60/40 - à savoir une corrélation négative entre les actions et les obligations - serait structurellement et donc durablement supprimée. La question fondamentale se poserait alors de savoir quel actif prendrait la relève des bons du Trésor. L'or physique, en tout cas, serait un candidat de choix. Et à notre avis, il est grand temps de se poser cette question et d'agir en conséquence.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.