L’automne 2016 s’annonce depuis longtemps comme une période où de sombres nuages s’accumuleront sur l’économie mondiale. Il ne fut pas surprenant d'en voir les premiers signes. En un jour, le Dow Jones a effacé tous ses gains depuis le début du mois de juillet, avec une chute de presque 400 points. Depuis le début de l’année, le Dow n’a grimpé que d’un maigre 4%. Près de huit ans de taux d’intérêt à ZÉRO n’ont pas réussi à raviver l’économie américaine, ni l’économie mondiale. À plus long terme, le Dow Jones, tout comme plusieurs autres marchés, semble extrêmement vulnérable.

Les banques centrales mènent les gens à l’abattoir

Depuis le début du siècle, le Dow Jones a grimpé de 57%, ce qui, en surface, apparaît être une excellente performance sur 16 ans. Mais il ne faut pas oublier que nous avons eu une période d’impression monétaire et de création de crédit sans précédent, ces 16 dernières années. Dans mon article de la semaine dernière, j’ai parlé de la création massive de crédit aux États-Unis. Nous retrouvons le même modèle partout dans le monde. La dette de la Chine, par exemple, est passée de 1 000 milliards $ à 32 000 milliards $, ces 16 dernières années. La dette du gouvernement japonais explose; elle a atteint 250% du PIB. Le Japon imprime maintenant la moitié des dépenses publiques chaque mois et achète toutes les obligations émises. Le Japon est en faillite et un défaut de paiement est inévitable. En Europe, la BCE imprime plus de 80 milliards € par mois. Mais cela ne suffira pas, évidemment, pour sauver un système financier européen en faillite. Que ce soit les banques grecques, françaises, italiennes ou allemandes, leur bilan est encrassé de milliards d’actifs toxiques dont le seul acheteur est la BCE. C’est pourquoi le plan d’impression monétaire de la BCE ne se terminera pas en mars 2017, mais qu’au contraire il s’accélérera. Comme nous le savons tous, la monnaie imprimée ne pourra jamais sauver le système financier. Cela ne fera qu’augmenter le fardeau de la dette et créer de l’hyperinflation.

Des gestionnaires de placements mal avertis achètent des obligations sans valeur

Les taux d’intérêt négatifs en vigueur dans plusieurs pays ne procurent aucun effet bénéfique sur l’économie mondiale. Avec plus de 13 000 milliards $ de dette souveraine, les investisseurs doivent maintenant payer les gouvernements pour le privilège de détenir leurs morceaux de papier sans valeur. Il est certain que non seulement ces investisseurs mal avertis récupéreront moins que ce qu’ils ont investi, à cause des taux négatifs, mais qu’ils auront du mal à revoir leur capital, étant donné qu’aucun gouvernement ne remboursera sa dette avec de la véritable monnaie.

Comme je l’ai dit plusieurs fois, les obligations gouvernementales sont un investissement que personne ne devrait détenir. Mais, malheureusement, la plupart des institutions et des fonds de retraite en détiennent des dizaines de milliers de milliards pour le compte de pauvres investisseurs et retraités qui verront leurs épargnes s’évaporer. Il n’est jamais arrivé dans l’histoire que les épargnes et les investissements disparaissent dans un trou noir, pour ne jamais revenir. Mais le risque que cela arrive dans les cinq années à venir est dorénavant plus grand que jamais. Les conséquences seront dévastatrices.

Les rendements réels sur les actions sont épouvantables

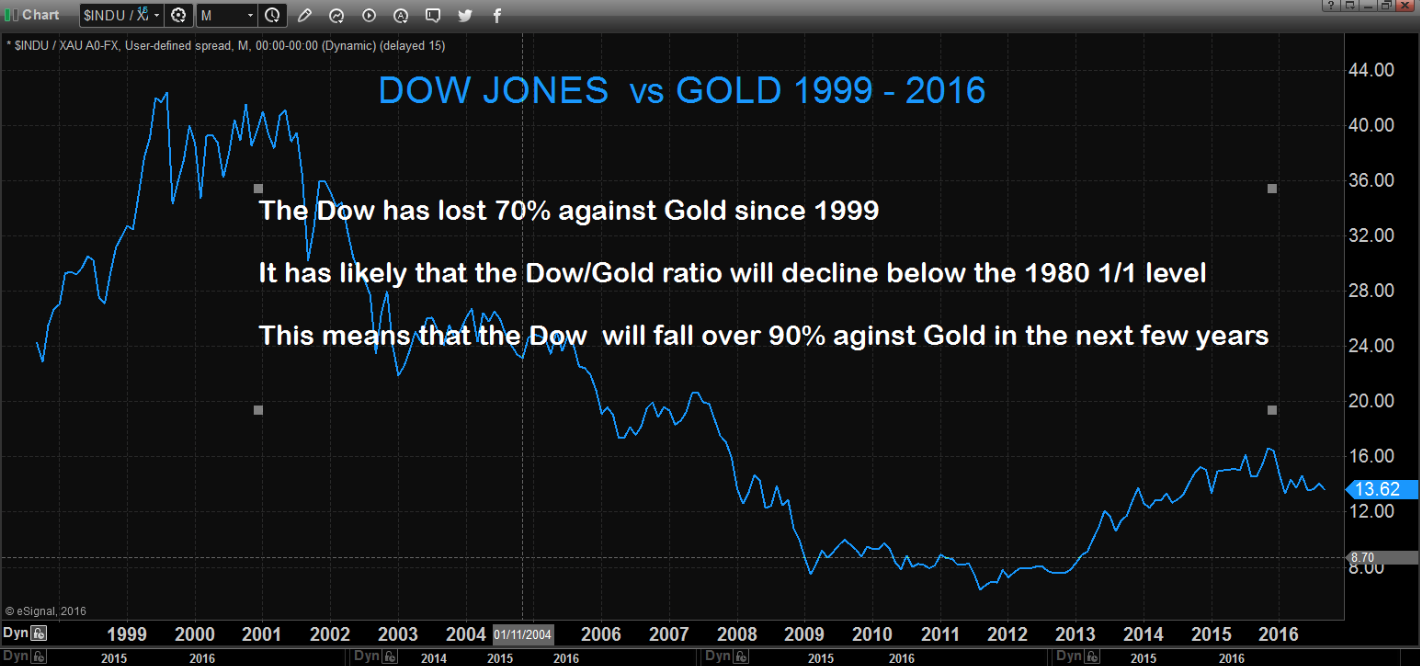

Les investisseurs du monde entier font maintenant face à des risques majeurs sur tous les marchés, qu’il s’agisse d’actions, d’obligations ou d’immobilier. La montée de 57% du Dow Jones depuis 2000 n’a pas du tout la même allure, si on la compare au pouvoir d’achat constant plutôt qu’au dollar gonflé. En termes réels, mesuré à l’or, le Dow Jones a décliné de 70%, ces 16 dernières années.

Le ratio Dow Jones/or passera probablement sous le niveau de 1/1 de 1980

Cela signifie que le Dow Jones déclinera de 90% par rapport à l’or d’ici quelques années

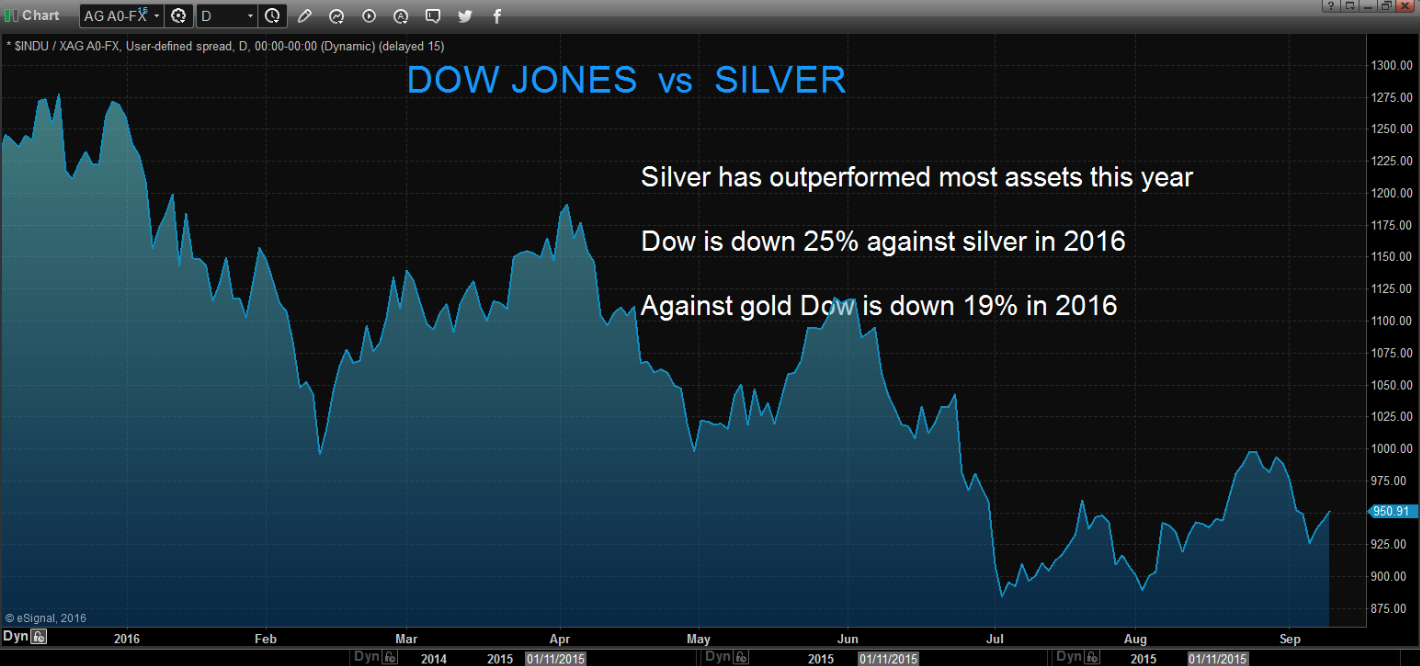

Depuis le début de 2016, les marchés boursiers ont moins bien performé, et de beaucoup, que l’or et l’argent. Le Dow Jones a décliné de 19% contre l’or, en 2016, et de 25% contre l’argent. L’argent, d’ailleurs, est un des actifs les plus performants cette année.

Le Dow Jones a décliné de 25% contre l’argent en 2016

Le Dow Jones a décliné de 19% contre l’or en 2016

Ce n’est que le début de la montée des prix de l’or et de l’argent par rapport aux autres marchés. Dans les cinq années à venir, je m’attends à ce que la plupart des grandes places boursières chutent d’au moins 90% par rapport aux métaux précieux.

L’or et l’argent seront les vedettes de la performance dans les 5 ans à venir

En dollars, l’or a grimpé de 25% cette année. La correction des métaux précieux, qui a débuté en 2011, s’est terminée en décembre 2015. L’or et l’argent ont repris leur tendance haussière, et il se pourrait que nous touchions de nouveaux sommets dans quelques mois, au-dessus de 1 920 $ pour l’or et de 50 $ pour l’argent. D’ici quelques années, l’or et l’argent pourraient facilement atteindre, respectivement, 10 000 $ et 500 $. Le ratio or/argent pourrait même grimper à 10, comme John Embry et moi en avons discuté récemment. Cela nous donnerait de l’argent à 1 000 $ l’once… Mais avant que l’impression monétaire massive des banques centrales ne cesse, nous pourrions voir des multiples de ces cibles en cas d’effondrement de la valeur des monnaies-papier dû à l’hyperinflation.

La correction s’est terminée en décembre 2015

L’or pourrait atteindre son sommet de 1 920 $ d’ici quelques mois

D’ici cinq ans, l’or atteindra des multiples du prix actuel

C’est encore le moment d’acheter de l’or et de l’argent, mais je doute que les prix restent aussi bas encore longtemps.

N’achetez pas de l’or qui ne vous appartiendra jamais

Lorsqu’on achète des métaux précieux dans le but de préserver sa fortune, certaines règles fondamentales doivent être suivies.

Les méthodes suivantes d’acquisition ou de détention d’or et d’argent ne constituent PAS de la préservation de fortune. Elles doivent donc être évitées à tout prix :

- Les ETF or et argent – La plupart des ETF ne sont pas adossés sur des métaux précieux, même si c’est ce qu’ils indiquent. Si vous lisez attentivement les prospectus, vous découvrirez que même les ETF supposément adossés sur l’or ou l’argent peuvent détenir des métaux-papier en lieu et place. Les ETF sont en fait un investissement papier dans le système financier que les investisseurs ne pourront récupérer en cas de faillite.

- Les contrats à terme (futures) et l’or/argent papier de la banque – Ceux-ci doivent aussi être évités. Ce sont des réclamations papier qui ne seront jamais réglées en cas de crise.

- Or/argent conservé dans une banque – Nous avons de nombreux clients qui s’étaient fait dire par leur banque qu’ils possédaient des lingots d’or/argent alloués, alors qu’en fait, la banque ne détenait pas réellement les métaux. Même si la banque détient réellement les métaux physiques pour ses clients, on a vu qu’en temps de crise, de nombreuses banques ont utilisé les actifs de leurs clients. Stocker ses métaux précieux dans un coffre bancaire privé devrait également être évité, puisqu'en cas d’un défaut de la banque, les investisseurs pourraient ne pas avoir accès à leurs métaux pendant très longtemps.

- Propriété partagée de lingots d’or/argent – Plusieurs sociétés offrent la propriété partagée/mutualisée de métaux précieux stockés hors du système bancaire. Mais, avec cette méthode, l’investisseur ne possède pas ses propres lingots et n’y a pas accès.

- Stocker son or/argent à son domicile – Il ne faut garder à la maison que la quantité de métaux précieux que l’on pourrait se permettre de perdre. Avec l’augmentation des crimes et des troubles sociaux, stocker son or/argent à son domicile pourrait être dangereux, et des membres de votre famille pourraient être menacés pour révéler la cachette.

Voici comment réellement préserver sa fortune :

- Conservez votre or/argent sous forme physique dans des coffres privés hors du système bancaire.

- Vous devez avoir la propriété directe et le contrôle de vos lingots/pièces.

- Vous devez avoir le contrôle total et l’accès à vos métaux précieux, et éliminer tout risque de contrepartie.

- Vos métaux précieux doivent être assurés.

- Stockez vos métaux dans un pays stable politiquement, préférablement hors de votre pays de résidence.

- Vos métaux précieux doivent provenir directement de raffineries reconnues, car il existe beaucoup de contrefaçon.

Plusieurs investisseurs se demandent quel pourcentage de leurs actifs financiers devrait être alloué aux métaux précieux. Certains investisseurs très inquiets par le système financier possèdent 60 à 100% d’or, avec un peu d’argent. C’est aux investisseurs de décider avec quel pourcentage ils se sentent confortables. Selon moi, l’investissement en métaux précieux devrait être suffisant pour pouvoir l’utiliser si une crise dans le système financier bloquait l’accès aux autres investissements ou rendait impossible la vente d’autres actifs.

Il est important de se rappeler que l’or, ou l’argent, est une monnaie, avec une liquidité instantanée. À travers l’histoire, dans chaque pays où il y a eu une crise financière sérieuse, l’or et l’argent ont toujours servi de monnaie d’échange.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.