L’indice des prix à la consommation (CPI) publié mercredi aux États-Unis est un choc pour pour les derniers croyants qui s’accrochent au mythe de l’inflation "transitoire". Le chiffre ressort en hausse de +6,2%. C’est encore plus que les +5.8% attendus. Un chiffre énorme.

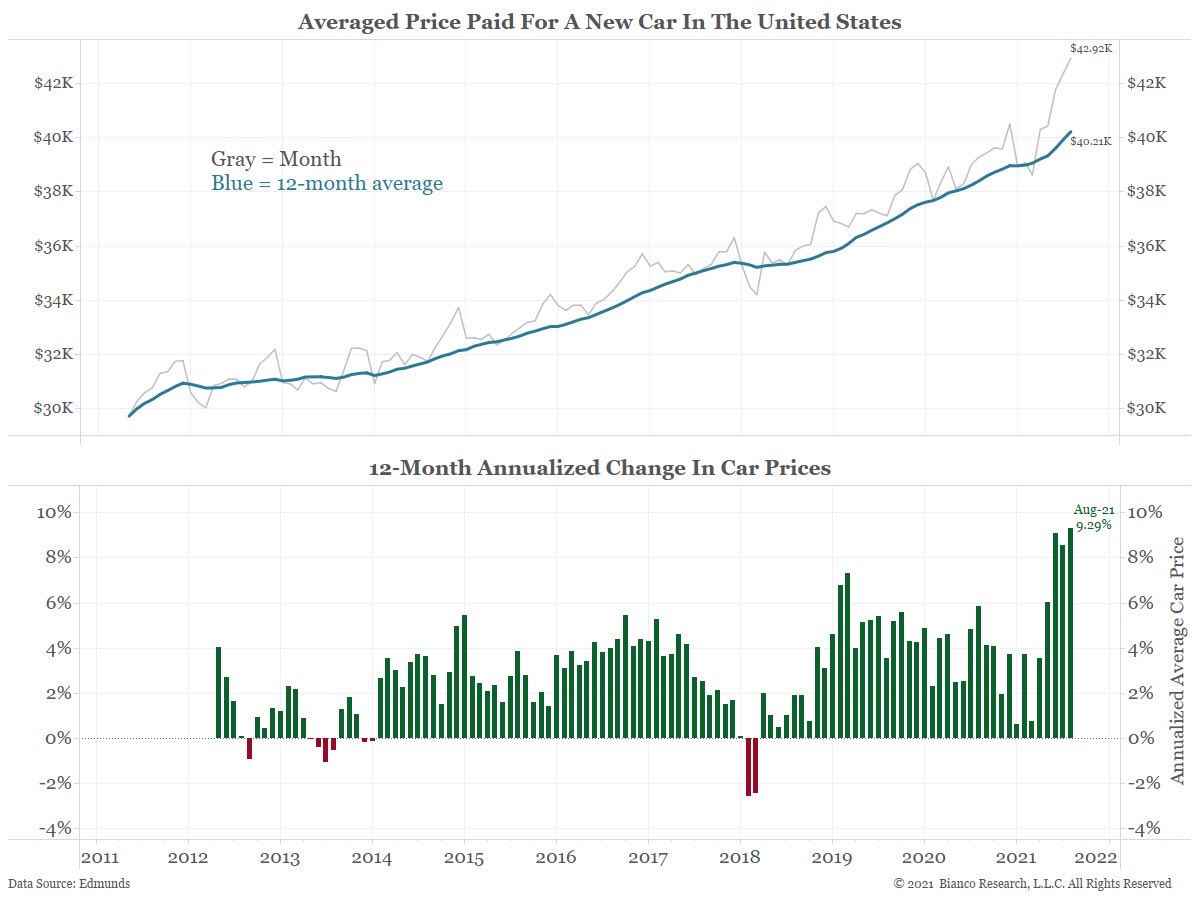

La hausse des prix constatée sur les matières premières se propage, comme prévu, aux biens de consommation. Dernière illustration en date : le prix moyen des voitures neuves dépasse pour la première fois 40 000 $ aux États-Unis. La hausse s’accélère ces dernières semaines :

En Europe, le phénomène inflationniste est désormais largement relayé par la presse. En Allemagne, la présidente de la BCE est même directement mise en cause par le journal “Bild” (plus gros tirage de la presse en Allemagne) qui titre, à propos de Christine Lagarde : "Madame Inflation. Cette femme habillée en Chanel ruine les épargnants et les retraités."

Le vent a tourné. L’inflation s’est installée et ce qui contribuait économiquement à limiter la hausse des prix a brutalement disparu. Les facteurs à l’origine de la pression déflationniste des dernières années se sont brutalement retournés.

La globalisation des échanges subit un arrêt net à cause de l’engorgement sur la chaîne de production. Cela coûtait moins cher de fabriquer ailleurs, mais désormais l’externalisation de la production amène des surcoûts…

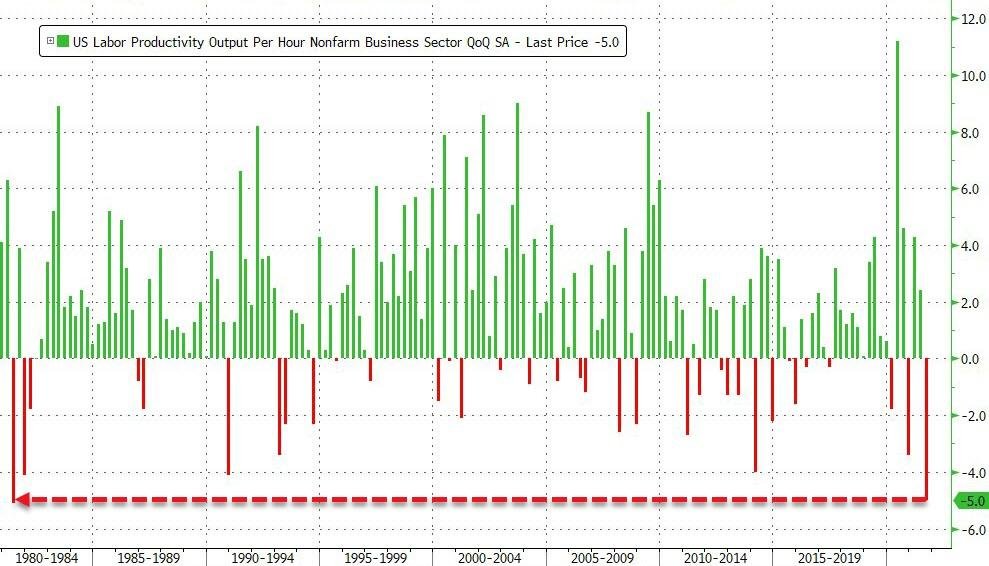

Autre facteur économique qui se retourne : la productivité. Elle vient de faire un bond en arrière inédit ces 40 dernières années. Or, c’est justement les gains de productivité qui ont réussi, jusque-là, à limiter la hausse des prix… son effondrement accélère au contraire l’inflation.

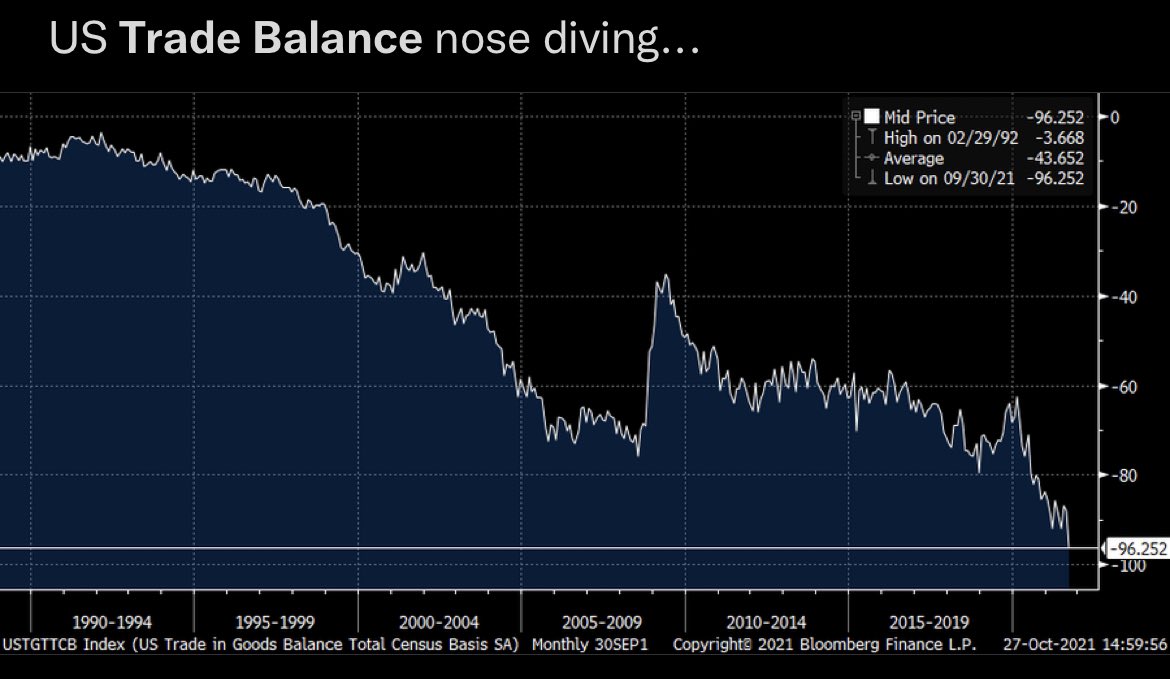

Alors que la productivité américaine s’effondre, la hausse de la consommation se confirme aux États-Unis où les niveaux de crédits bancaires repartent violemment à la hausse suite à la fin des plans de soutien gouvernementaux. La consommation était soutenue par des chèques de l'État, et c’est désormais la carte de crédit qui a repris le relais. La balance commerciale américaine repart fort logiquement à la baisse :

Le moteur économique américain est en surchauffe. Dans ce contexte, la Bourse américaine atteint des plus hauts.

Essayons cette semaine de prendre un peu de hauteur en étudiant quelques graphiques. La suite de ce bulletin va parler d’analyse technique. C’est important aujourd’hui de voir un peu où l’on se trouve en termes de cycles.

Intéressons-nous tout d’abord à l’indice SP500, qui regroupe les 500 plus grandes capitalisations cotées à la Bourse de New York.

Le SP500 est à nouveau en zone de surachat, aboutissement de trois impulsions haussières très marquées :

Les valeurs technologiques sont également dans une zone de surachat.

Le Nasdaq est encore plus exposé à une correction à court terme. L’indice des 100 plus grandes capitalisations technologiques est en train de dessiner une figure “Crab” harmonique baissière, dont la dernière jambe de hausse vient d’être complétée.

Pendant que les indices boursiers terminent des cycles haussiers, les métaux précieux sont dans une phase de retournement significatif.

Les métaux précieux sont à un tournant graphique majeur par rapport aux indices.

L’argent métal est sur son support long terme par rapport aux indices :

L’or, quant à lui, essaie de s’extraire de son triangle de consolidation qu’il semble conclure à la hausse…

Pour le moment, aucun breakout de confirmé pour l’or en dollars… Par contre, l’or en euros est par déjà en breakout :

Les deux cibles de la figure harmonique “Butterfly” haussière de mars 2021 ont déjà été atteintes, et la deuxième cible (qui correspond au retracement Fibonacci de 61.8% de la dernière jambe de baisse de la figure harmonique) a été la résistance durant tout l’été. Ce niveau de résistance est actuellement percé. La troisième cible du Butterfly est beaucoup plus haute, vers 1 720 €…

Étudions à présent l’un de mes indicateurs préférés, à savoir le graphique Or/Cuivre.

Si l’on regarde à long terme, on remarque que ce couple Or/Cuivre est un indicateur assez fiable sur les effets du pilotage des politiques monétaires de la Fed, depuis ses premières interventions en 2008. Quand l’or monte par rapport au cuivre, la Fed est “challengée” et le risque augmente. Quand il baisse, les attentes d’un rebond d’activité augmentent, le “Doctor Copper” signale une embellie de l’activité économique et ces attentes immédiates surpassent les risques de crise monétaire (phase de “pleine” confiance).

La première intervention de la Fed (Quantitative Easing 1 ou QE1) correspond à la fin de la hausse fulgurante de l’or par rapport au cuivre en 2008. La Fed est intervenue directement sur les marchés pour écarter tout risque d’effondrement systémique. Depuis cette intervention qui a contribué à sauver le système financier dans son ensemble, le risque n’a cessé de réapparaitre de manière continue. À chaque fois, la Fed a du lancer un programme de rachats d’actifs pour éviter que ce risque ne se transforme en effondrement du système financier. C’est justement ce que ce graphique nous montre : chaque programme (QE1, QE2, QE3, QE4, QE5…) correspond à un arrêt net de la hausse du ratio Or/Cuivre. Quand la Fed a fait mine de réduire ces programmes, le graphe Or/Cuivre repart à la hausse. Sans intervention de la Fed, le risque repart à la hausse.

Nous sommes justement à un moment où la Fed vient d’indiquer l’arrêt progressif de son dernier programme. Notre graphique est donc logiquement en train de se retourner à la hausse.

La pression haussière sur l’or a repris, et l’effort pour contenir cette poussée est de plus en plus important sur les marchés à terme (futures). Près de 60 000 contrats sur futures short ont été ajoutés ces deux derniers jours pour défendre les positions vendeuses récemment ouvertes et pour défendre à tout prix la ligne de breakout à 1 835 $ : cela représente tout de même l’équivalent de près de 200 tonnes d’or papier vendues en quelques heures…

Combien de naked shorts devront être à nouveau employées si l’or casse ce niveau de résistance ? Ce petit jeu continuera apparemment à fonctionner tant que le marché des futures sera opérationnel. Problème : afin que ce marché dérivé fonctionne, il faut du stock, pour pouvoir au moins justifier la possibilité d’honorer une demande de livraison. Plus les stocks disponibles pour ces marchés diminuent, plus le risque de rupture augmente, et plus ces marchés deviennent volatiles.

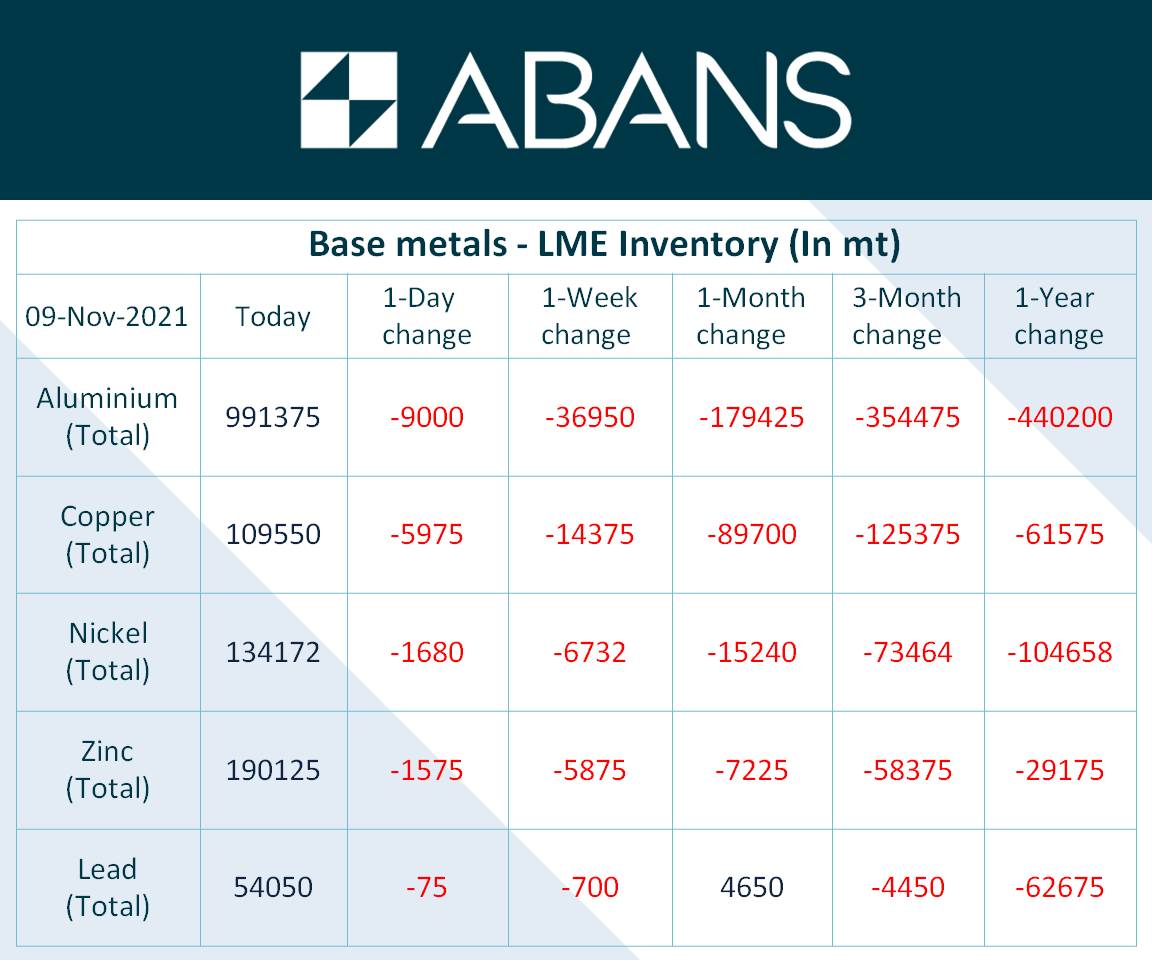

Les stocks actuels sur le LME nous indiquent que les marchés des futures vont être beaucoup plus volatiles à présent, car la faiblesse des sous-jacents physiques augmentent l’effet de levier et donc la volatilité de ces marchés. Les stocks diminuent à vue d’œil pour tous les métaux :

Pour l’argent physique, l’épuisement des stocks est encore plus rapide.

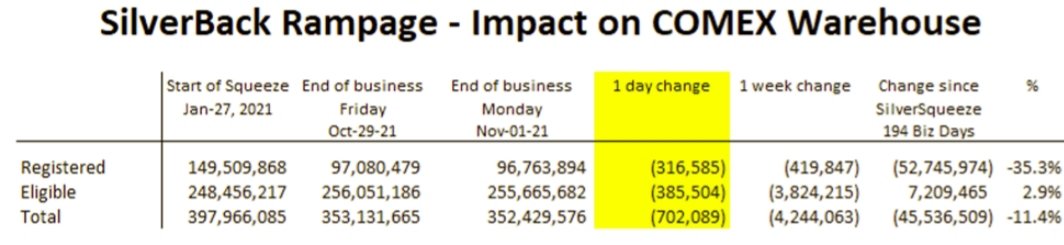

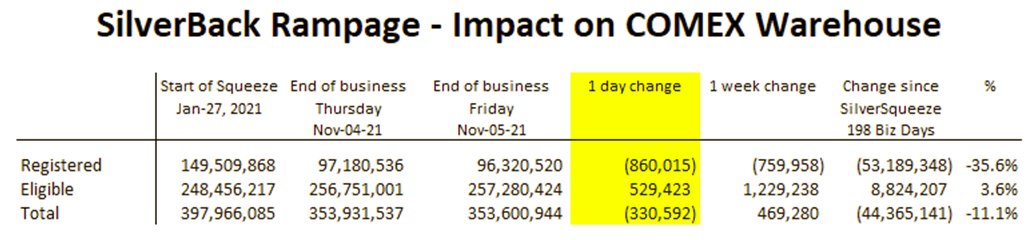

Voici l’état des stocks publié la semaine dernière :

Et voici l’état actuel des stocks 4 jours après :

Depuis le début du Silver Short Squeeze, il a fallu 9 mois pour vider un tiers des réserves. La baisse des stocks s’accélère. L’année prochaine va être tendue sur le marché de l’argent et il se pourrait que le marché anticipe assez vite cette tension.

Dans ces conditions, les positions vendeuses ouvertes récemment sur les métaux précieux amènent un énorme potentiel de short squeeze dans le secteur.

Source originale: Recherche Bay

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.