La plupart des analystes financiers, incluant ceux spécialisés dans les métaux précieux, considèrent l’or comme une matière première, mais ca n’est pas le cas, car contrairement aux matières premières, il ne se consomme pas. Par conséquent, les modèles et théories économiques traditionnels de l’offre et de la demande ne s’appliquent tout simplement pas à l‘or. L’or est un métal monétaire et, comme l’a dit le Prof. Antal Fekete, “dans le cas des métaux monétaires, contrairement à toutes les autres matières premières, des augmentations de prix et des prix élevés n’encouragent pas l’augmentation de l’offre. Cela est même susceptible de faire baisser l'offre. Les métaux monétaires sont exempts de la loi de l'offre et de la demande.”

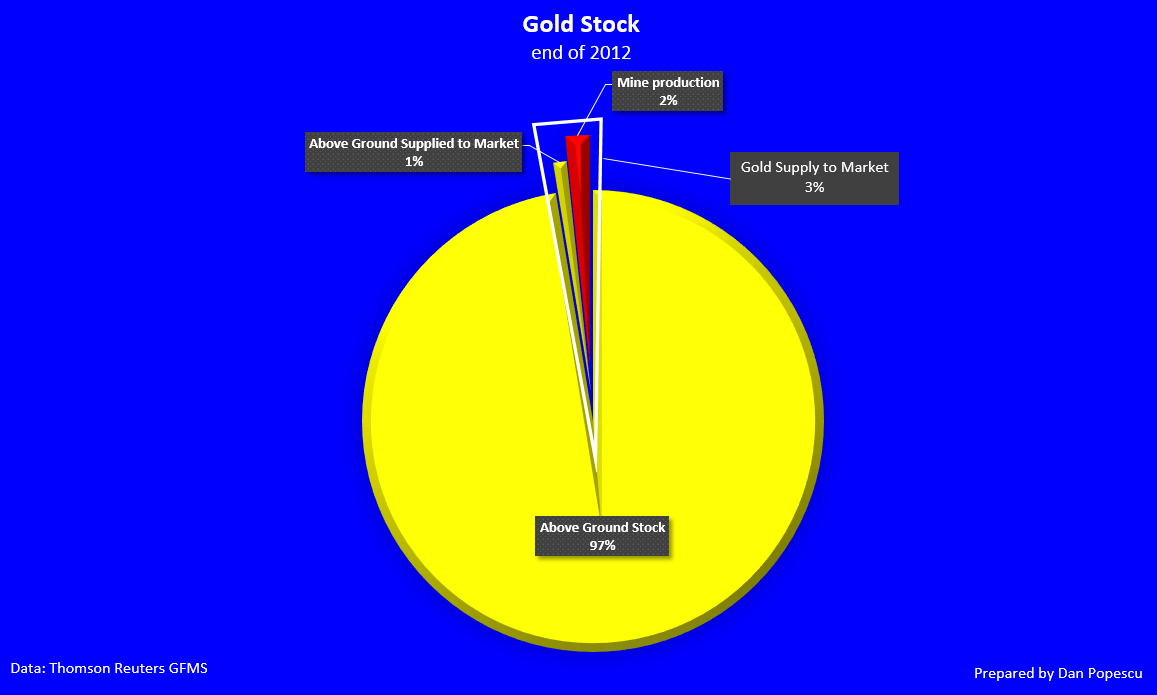

Le graphique #1 montre que l’extraction minière d’or ne représente que 1,64% de tout le stock d’or.

Graphique #1

Parmi tout l’or extrait dans l’histoire, d’un nombre relativement faible de mines, seule une infime partie est « consommée », au vrai sens du terme. La majeure partie de la production ainsi qu’une petite quantité d’or recyclé s’ajoutent au stock toujours grandissant détenu par les gouvernements, sociétés et investisseurs privés.

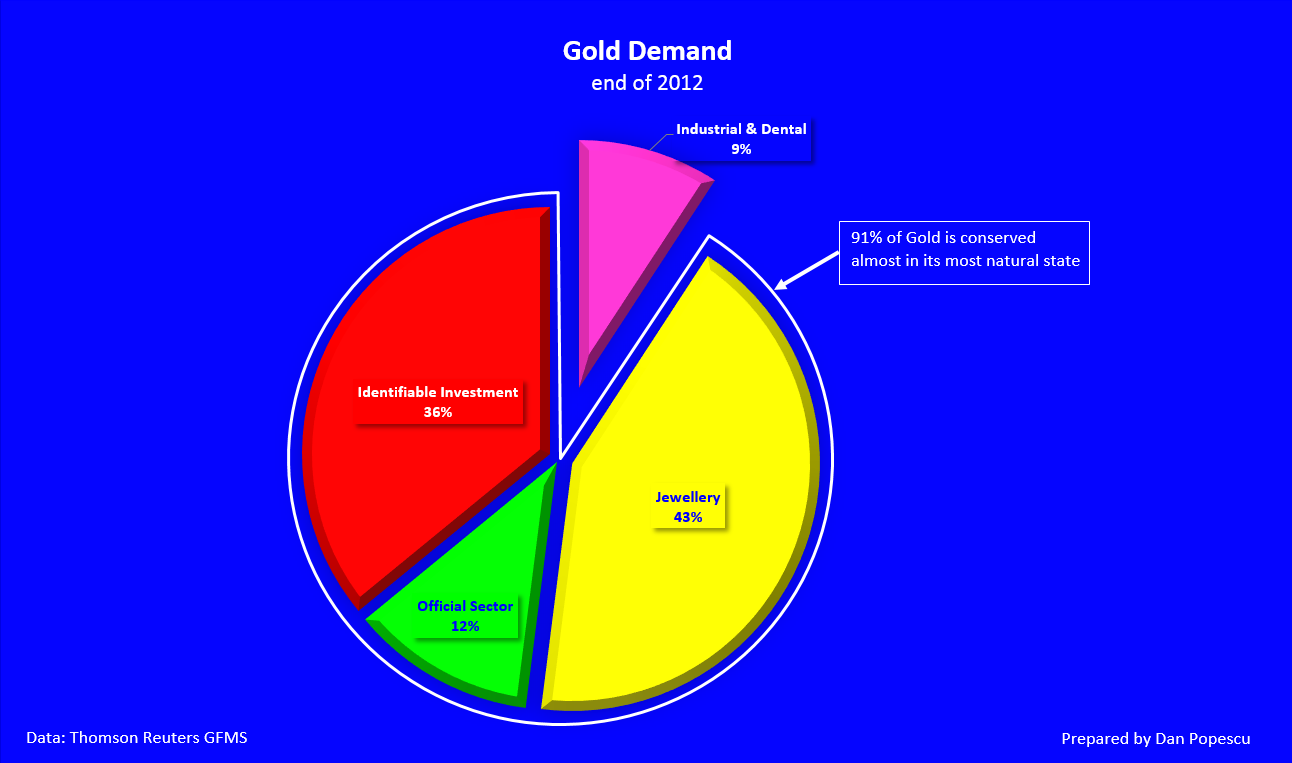

Le graphique #2 montre que 91% de la demande d’or conserve l’or dans son état le plus naturel, alors que seul 9% est vraiment gaspillé ou difficilement récupérable.

Graphique #2

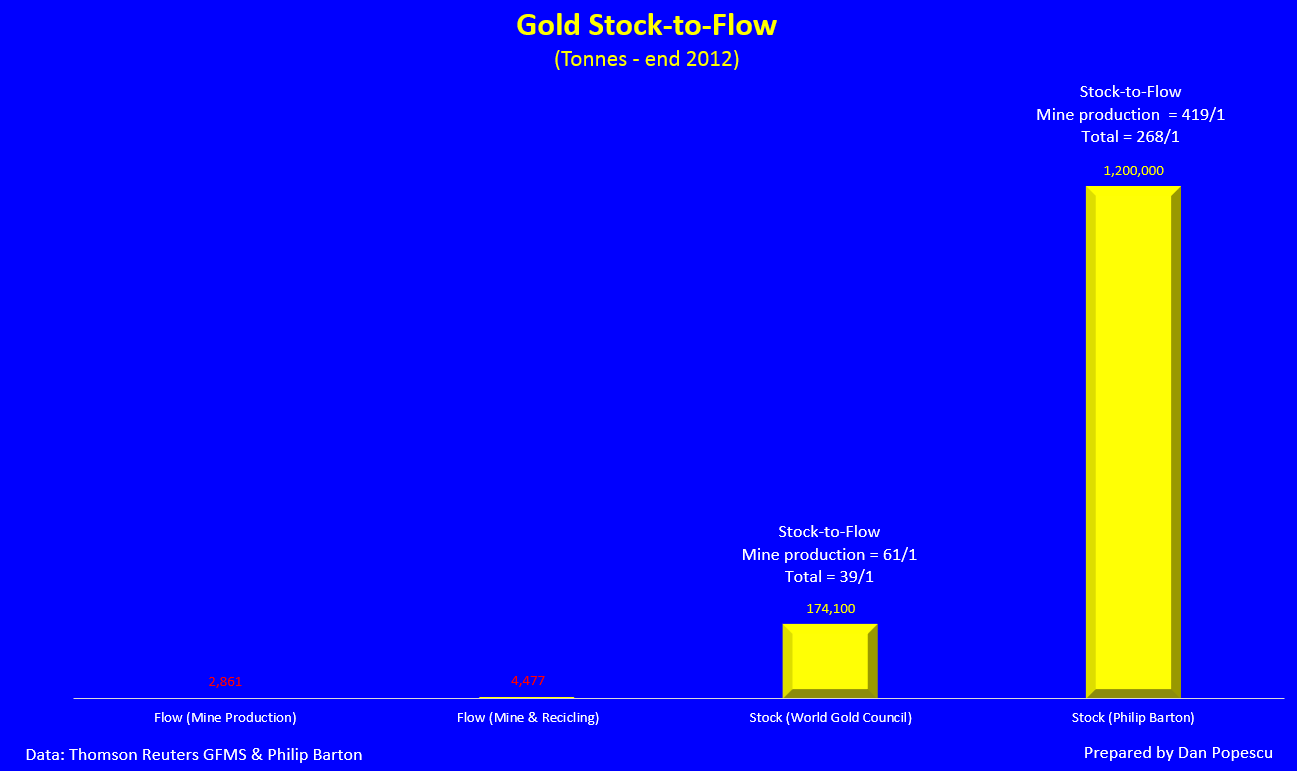

On pense qu’il y a approximativement 174,100 tonnes d’or au total, mais ce chiffre n’est qu’une estimation. Elle se base sur une approximation statistique de l’or extrait des mines, pendant 5,000 ans, en utilisant des méthodes primitives. A mon avis, cette quantité est sous-estimée de dix à vingt fois. Philip Barton, du Gold Standard Institute, estime que le montant du stock se situe plutôt entre 1,200,000 et 2,500,000 tonnes. Selon Philip Barton, l’estimation de 174,100 tonnes ignore le fait que, jusqu’à récemment, on trouvait facilement de l’or à la surface de la terre sans avoir besoin de mines en profondeur et de technologies sophistiquées comme aujourd’hui. Personne ne connait avec précision la quantité d’or extraite des mines et qui existe toujours dans les coffres des gouvernements et des investisseurs privés.

Quand on parle de l’or, les déficits ou les excédents n’existent pas et ne peuvent pas affecter le marché, pour la simple raison que rien ne se consomme. En réalité, tout ce qui se produit sur le marché est le déplacement de l’or du stock d’une entité (la compagnie minière) à une autre (un investisseur). En ce qui concerne l’or, il y en a toujours une large quantité et elle ne diminue jamais. Ce sont seulement les propriétaires du stock qui changent.

Pour comprendre le prix de l’or, l’offre qui compte est l’offre totale et non pas la nouvelle offre (production minière) qui arrive sur le marché lors de la dernière année (ou semaine, ou mois). L’offre d’or est une offre globale qui inclut la totalité des offres existantes. De la même façon, la demande d’or qui compte est la demande globale et pas seulement la plus récente (minière) qui arrive sur le marché au cours d'une année. La vaste majorité de l’or extrait des mines à travers l’histoire existe encore et est détenue sous forme de barres, de lingots, de pièces de monnaie ou de bijoux.

L’exploration minière représente seulement 1,64% du stock d’or existant et, si on considère que le stock est plutôt de 1.200.000 tonnes, alors l’offre minière diminue à 0,24%. Si on présume que le stock est de 2,400,000 tonnes, alors elle ne représente plus que 0,11%. Par conséquent, quel impact peut avoir l’offre minière sur le prix de l’or? Quand on regarde le graphique #3, il est évident que les compagnies minières ne font pas le prix de l’or, mais qu’elles acceptent plutôt le prix qui leur est offert par le marché. Il y a 61 ans de stock disponible, si on considère l’estimation de 174,100 tonnes (World Gold Council), et entre 419 et 838 années de stock, si on considère les estimations de Philip Barton. Peu importe l'estimation que l'on prend, elles sont toutes les deux phénoménales.

Graphique #3

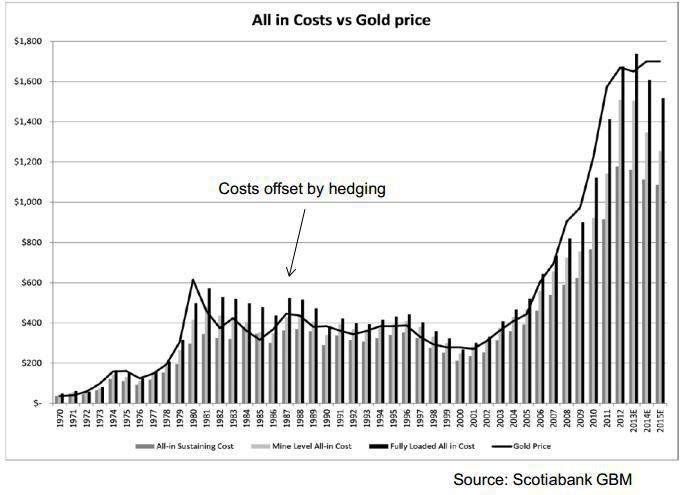

On constate aussi, en regardant le graphique #4, que le prix de l’or est déjà descendu sous le prix de production dans les années ‘80, alors qu’on prétendait qu’il ne pouvait pas le faire. Il est en plus resté en dessous ou proche du prix de production pendant près de vingt ans.

Graphique #4

Quand on regarde le graphique #5, on comprend mieux pourquoi l’or n’est pas une matière première comme le cuivre, le pétrole ou le blé. La seule matière première qui se rapproche de l’or, dans ce contexte, est l’argent (l’or du pauvre), qui se comporte aussi bien comme une matière première qu'un métal monétaire. Dans ce graphique, on voit que le stock de cuivre ou de pétrole se rapproche de la demande d’une année, alors que le stock d’or est proche de 60 ans. Ceci devient évident quand on regarde l’utilisation du pétrole et du blé qui disparaissent totalement avec les utilisations, alors que la récupération du cuivre est excessivement difficile et, par conséquent, très chère en temps et en argent. Par contre, l’or est entreposé dans sa forme la plus naturelle, non consommé et, par conséquent, requiert un coût et un temps minimes pour être remis sur le marché.

Graphique #5

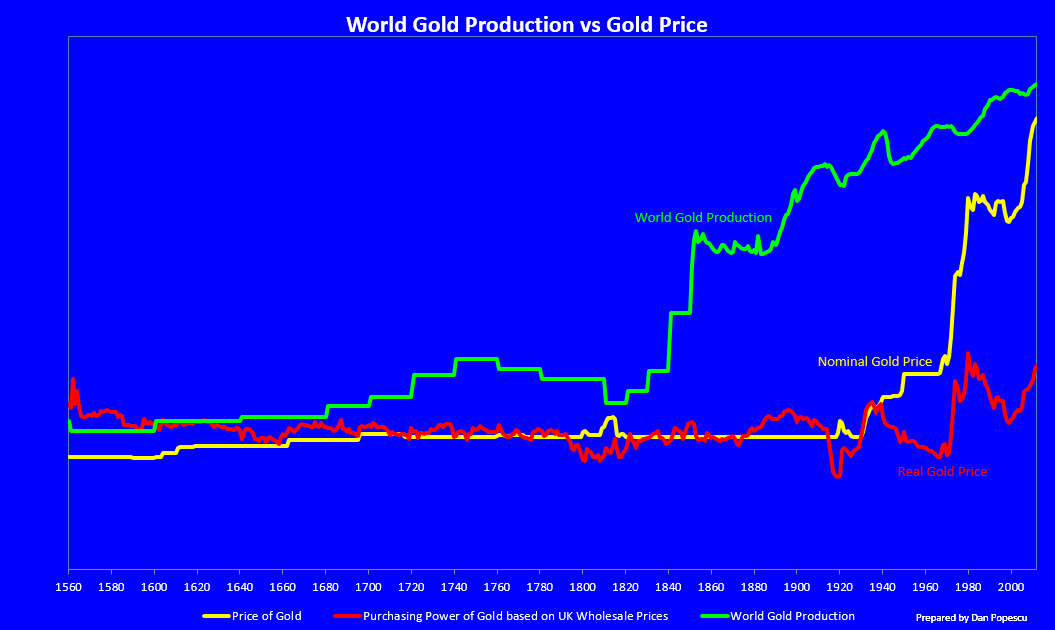

J’aimerais maintenant attirer votre attention sur le graphique #6. Même quand un très large stock d’or a été amené sur le marché, comme dans les années 1800, son prix réel n’a presque pas changé. Les méthodes traditionnelles d’analyse économique selon lesquelles « plus l’offre est haute, plus le prix est bas », ne s’appliquent pas à l’or. L’or est hautement apprécié à un ratio présumé de stock/flux de 61/1 ou, à mon avis, à un ratio plus réaliste de 419/1.

Graphique #6

A l’exception de l’utilisation industrielle et dentaire qui est de 9%, tout le stock d’or est conservé dans sa forme la plus naturelle, demandant ainsi un minimum de travail pour le ramener sur le marché.

Pour être à l’échelle dans le schéma ci-dessous (graphique #7), le rectangle représentant le stock d’or existant devrait être 61 fois plus grand que celui du stock minier et 39 fois plus grand que celui du marché. Ceci le rendrait presque impossible à voir.

Graphique #7

Pour l’or, il y a toujours un gros stock existant et il ne diminue jamais. Dans la plupart des cas, quand une personne achète de l’or, l’or ne fait que se déplacer du vendeur à l’acheteur, sans transformation.

Il est donc très important, quand on analyse le prix de l’or, de prendre en considération la demande totale et pas seulement la demande d’échange. La demande d’échange s’exprime en donnant quelque chose en contrepartie d’un bien demandé. Pour l’or, la demande d’échange est de 2,6%. La demande de réserve est une demande qui s’exprime par le refus de se séparer d’un bien qu’on possède et, pour l’or, la demande de réserve est de 97,4%. Les gens qui possèdent de l’or le demandent en le gardant en dehors du marché.

Regardons maintenant le stock d’or détenu par les banques centrales, tel que rapporté par le Fond Monétaire International (FMI). Comme on peut le voir dans le graphique ci-dessous, s’il est correct, le stock d’or détenu par les banques centrales représente 1/8 du stock d’or total. Si l’on prend l’estimation de stock d’or de Philip Barton, alors le ratio devient 1/40 du stock d’or total. Ce n’est pas beaucoup, mais il faut tenir compte que le stock d’or total des banques centrales peut facilement être mis sur le marché en très grosses quantités, à bas coût et très rapidement. Par conséquent, il peut avoir un très grand impact sur le marché qui est d’approximativement 4,500 tonnes par an. Dans les années '90, aussi bien le FMI que la Banque d’Angleterre ont influencé le prix de l’or, rien qu’en indiquant leur intention de vendre de large quantités d’or. Aujourd’hui, c’est l’inverse qui semble être le cas, car les banques centrales sont devenues plutôt acheteuses que vendeuses.

Graphique #8

Il ne faut pas oublier que les banques centrales ne rapportent pas régulièrement leurs stocks d’or, ou alors elles ne le font que sporadiquement, comme la Chine et l’Arabie Saoudite. Le FMI ne l’exige pas et ne vérifie pas les données envoyées par les banques centrales. Ainsi, le montant actuel aux alentours de 30,000 tonnes pourrait être beaucoup plus élevé. L’information disponible au public indique que, contrairement aux années ‘90, depuis 2000 les pays sont devenus des acheteurs net d’or pour leurs réserves et ce, en grosses quantités, et j’estime que ça va continuer. Au même moment, ceux qui en possèdent ne vendent pas. On pourrait voir les réserves des banques centrales dépasser 40,000 tonnes d’ici cinq à dix ans.

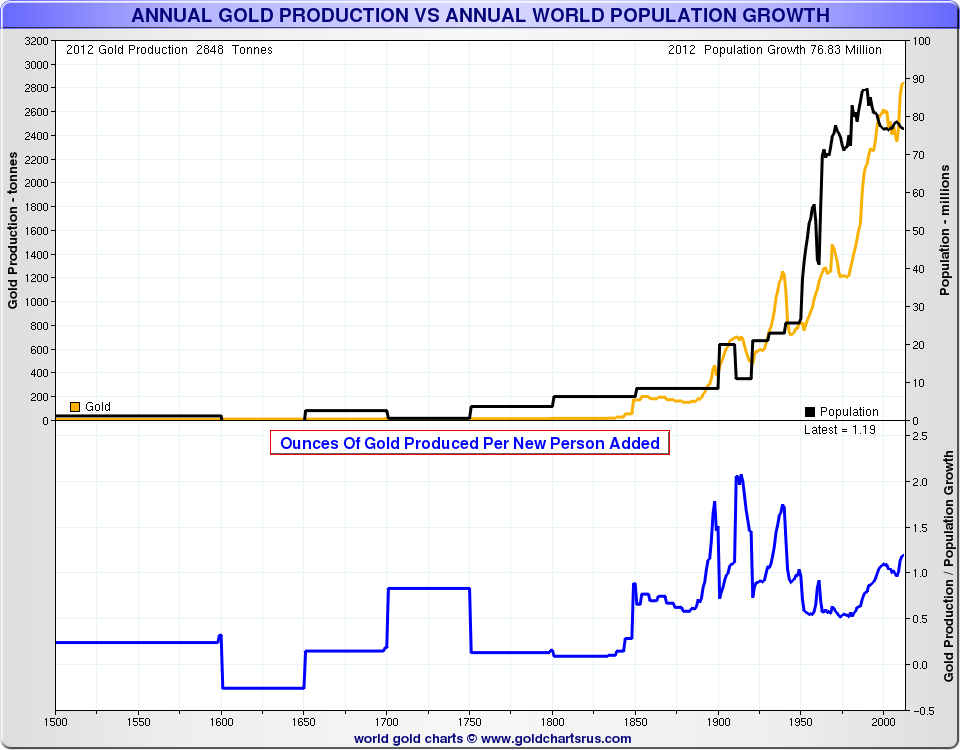

James Turk, fondateur de GoldMoney, compare le stock des différentes devises (M3) au stock d’or. Le stock d’or (équivalent de l’or du M3) a augmenté au même taux que la population mondiale et la nouvelle création de richesse, qui sont des composantes critiques dans la détermination de l’offre et de la demande de monnaie. Quand le M3 d’une monnaie fiduciaire augmente plus vite que le stock d’or, alors la monnaie fiduciaire est dévaluée et le prix de l’or dans cette monnaie augmente, en supposant que la demande aussi bien pour l’or que pour la devise ne change pas.

Graphique #9

Graphique #10

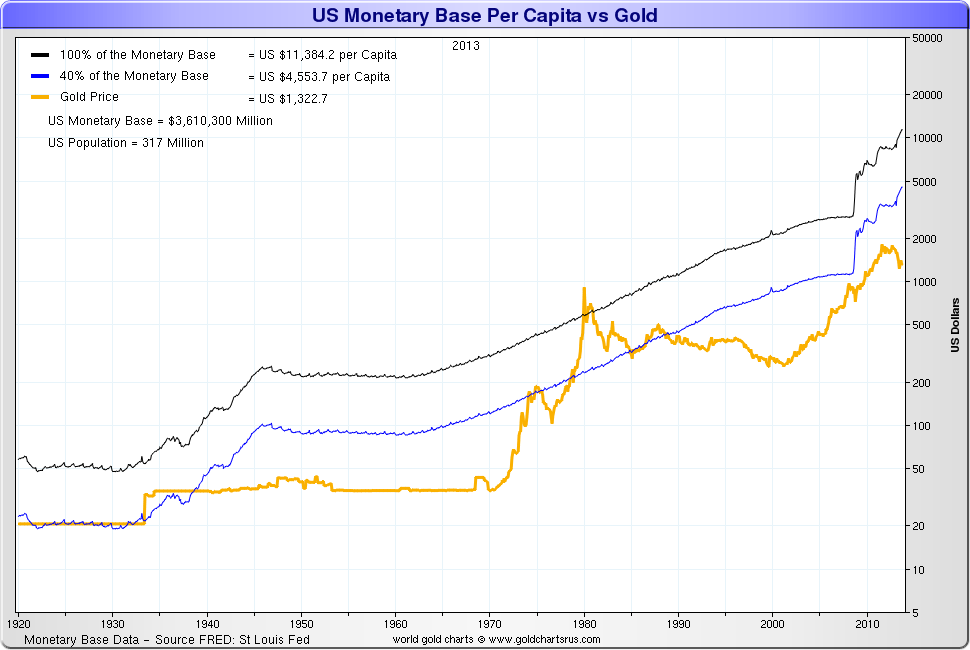

Il est très important de bien comprendre l’offre, la demande et le stock d’or, car s’il fait de nouveau partie du système monétaire international (après l’écroulement du système actuel basé sur le dollar américain), alors le prix de l’or deviendra important dans la remise à zéro. Tel qu’on peut le voir dans le graphique #11, un nouveau système soutenu à 100% par l'or impliquerait un prix de l’or en dollars US de $11,384.20 et, à 40%, cela impliquerait un prix de l’or de $4,553.70.

Graphique #11

L’or n’est pas une matière première, mais une devise physique, et il devrait être analysé en tant que tel, avec les devises-papier (dollar, euro, yen, etc.) et non pas avec les matières premières (cuivre, pétrole, blé, etc.). Oui, l’or est une ressource naturelle qui s’extrait de la terre. Il n’est pas consommé mais plutôt entreposé dans sa forme la plus naturelle; il n’est donc pas une matière première. Grâce à ses caractéristiques naturelles, l'or est devenu dans le monde entier et depuis plusieurs milliers d’années, la meilleure devise physique et sans risque de contrepartie.

On traverse en ce moment une période de guerres monétaires et l’or est au centre de celles-ci. Cela débouchera sur un nouveau système monétaire international et je pense qu’il sera lié à l’or d’une façon ou d’une autre. C’est sa fonction monétaire qui pousse son prix bien au-delà de la valeur qu’il aurait s’il n'était qu’une matière première.

Il faut savoir que le marché de l’or est très opaque. Le problème avec le marché de l’or est que la plupart du courtage ne se fait pas en bourse. Aussi, les particuliers et les institutions gouvernementales (banques centrales, fonds souverains d’investissement, etc.) rapportent leur stock d’or partiellement ou pas du tout, ou fournissent des informations inexactes qui induisent en erreur le marché.

“L’or est comme un canari dans une mine de charbon. Il signale les problèmes relatifs aux marchés des devises.” Alan Greenspan

"L'or est une monnaie et rien d'autre” John Pierpont Morgan

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.