Le platine va-t-il rattraper l’or ?

Le platine se trouve souvent niché aux côtés de l'or dans les sols. Les anciens Égyptiens et les premières cultures sud-américaines utilisaient déjà ce métal particulier dans leurs bijoux et autres artefacts. Les Espagnols l'ont redécouvert ensuite dans les années 1500 lors de leurs quêtes d'or dans le Nouveau Monde. Ils le considéraient principalement comme un métal peu utile semblable à l'argent et lui donnaient le nom de "platina" qui signifiait "petit argent" en espagnol. C'était probablement censé être désobligeant de nommer ainsi le platine pour cet empire qui privilégiait l’or et l’argent. Mais aujourd’hui, le platine est l'un des 4 métaux précieux majeurs aux côtés de l'or, de l'argent et du palladium.

Le platine se trouve actuellement hors des radars de la plupart des investisseurs, y compris des acheteurs d’or et d’argent. Mais les épargnants à contre-courant devraient envisager d'ajouter du platine à leur composition d'actifs solides. Le platine est l'un des métaux les plus rares au monde, plus de vingt fois plus rare que l'or. Il se distingue également en étant le deuxième métal le plus dense au monde derrière son cousin osmium, qui appartient aussi au groupe du platine.

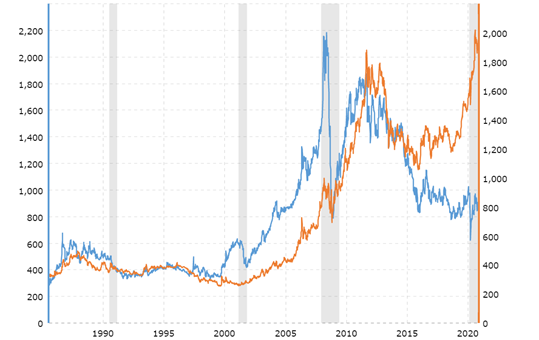

Le platine était autrefois considéré comme plus précieux que l'or. Pendant la majeure partie de l'histoire moderne, il a même coûté plus cher (cf. revue d’avril 2020). Le métal, qui portait autrefois le surnom "d'or des riches", s’échangeait effectivement au-dessus du métal jaune de 1997 à 2011.

Platine (en bleu) vs. Or (en orange)

Source : Macrotrends

De nos jours, le platine se négocie moitié moins cher que l'or. Mais avec la baisse de la production minière mondiale de métaux du groupe du platine (MGP), même une petite ruée d'achats pourrait pousser massivement les prix du platine à la hausse.

Les ruptures d'approvisionnement en Afrique du Sud (premier producteur mondial de platine), combinées à un possible rebond de la demande d'autocatalyseurs (qui contrôlent les émissions d'échappement des voitures), pourraient également faire grimper les prix du platine. En avril dernier, la production d'or sud-africaine a chuté de 59,6% et celle du groupe platine de 62% (Statistics South Africa).

Des analyses s’attendaient à ce que le platine soit le prochain métal précieux à suivre à une phase de "rattrapage" de l’or, à l’instar de l'argent l’été dernier, tout en soulignant qu’une hausse ne pouvait être durable cette année compte tenu de la posture baissière des fondamentaux du platine en 2020. Avec l’écart de prix accru entre le platine et l'or/argent, une phase de "surperformance" du platine serait fructueuse.

Source: Bloomberg, Orchid Research

Contrairement à l'or et à l'argent, les investisseurs dans les ETF/ETC n'ont pas renforcé leurs positions longues sur le platine, reflétant un sentiment toujours négatif. Le rattrapage sur l’or n’a donc pas eu lieu, contrairement à l’argent métal, probablement par manque de confiance et d’intérêt. Ce métal reste pourtant à suivre et à étudier sérieusement.

Analysons un peu ce marché.

L'industrie aurifère sud-africaine meurt lentement depuis des années

Près de 75% de l'approvisionnement mondial en platine provient d'Afrique du Sud. En proie à des pénuries d'électricité et d'eau, parallèlement à des politiques gouvernementales farfelues, les producteurs sud-africains ont réduit leurs dépenses au cours de la dernière décennie. Le coronavirus a accéléré cette tendance en atténuant la demande de convertisseurs catalytiques (système d'échappement des véhicules) qui sont les plus gros consommateurs du métal. Les programmes de relance économique poussent les constructeurs automobiles à accélérer le passage aux véhicules électriques, ce qui ne plaide pas en faveur du platine.

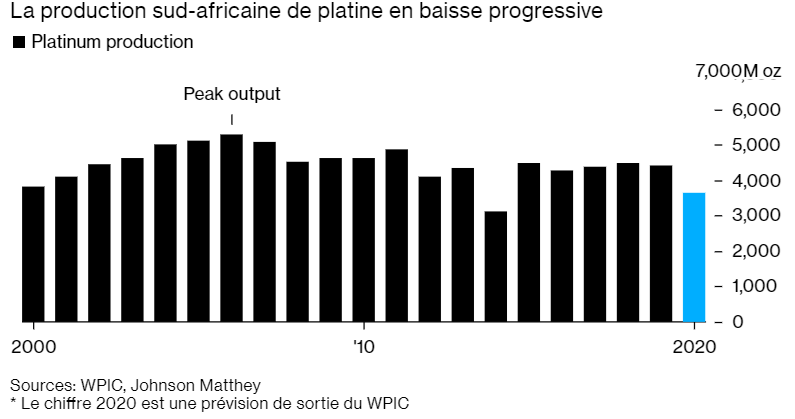

La production a atteint son plus haut en 2006 et le manque d'investissement a entraîné une nouvelle contraction brutale de la production lors des 10 années suivantes. Malgré la pause des investissements, le secteur du platine reste malgré tout en meilleure forme que l'industrie aurifère sud-africaine. Même sans dépenses supplémentaires, certaines mines profondes ont une durée de vie de 30 ans, selon James Wellsted, porte-parole de Sibanye Stillwater, le premier mineur de platine au monde.

Source : Bloomberg

Les prévisions du Conseil mondial de l’investissement dans le platine (WPIC)

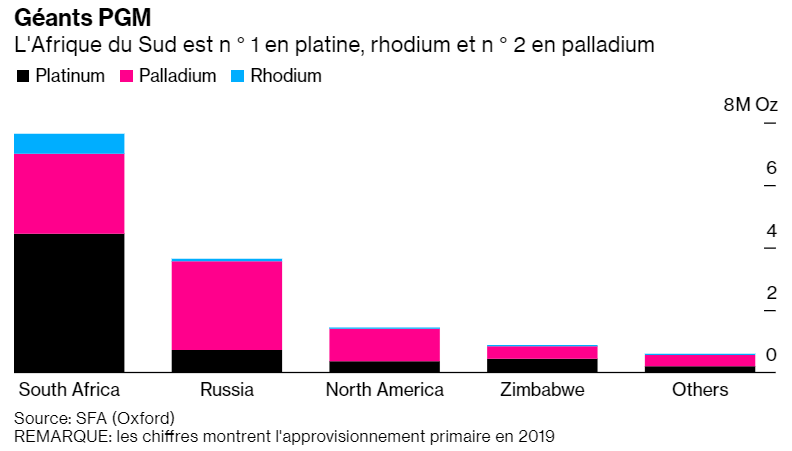

Les bas prix du platine dus au Covid-19 entraîneraient une baisse supplémentaire de 20% de la production minière en Afrique du Sud. Quasiment tous les approvisionnements mondiaux en platine proviennent chaque année d'Afrique du Sud et de Russie.

Source : Bloomberg

Au premier trimestre 2020, l’offre de platine a baissé de 19% en glissement trimestriel, non seulement à cause des restrictions imposées en Afrique du Sud pour lutter contre la pandémie, mais aussi à cause de la fermeture d’une usine d’Anglo American Platinum due à une explosion le 6 mars dernier (entraînant une interruption temporaire la production raffinée de PGM).

Les mines de platine primaires en Afrique du Sud sont profondément enfouies dans la croûte terrestre. Plus une mine est profonde, plus le coût d'extraction du platine est élevé. À moins de 1 000 $ l'once, la production de minerai de platine de qualité inférieure n'est pas rentable, car le coût de production est plus élevé que le prix du marché pour le métal. Une des raisons de la hausse des prix du palladium et du rhodium, qui sont également des métaux du groupe du platine (MGP), a été la faiblesse du prix du platine de ces dernières années et la baisse de la production qui suivit. Les producteurs sud-africains de MGP extraient un mélange composé d'environ 60% de platine, 30% de palladium et 10% de rhodium, que le platine. La récente baisse de la production a moins impacté le palladium et le rhodium que le platine. D’ailleurs, la baisse des prix sur le marché volatil du rhodium est souvent un indicateur de baisse de la production de platine, vu qu’il en est un petit sous-produit.

Le Zimbabwe est un autre pays qui commence à émerger dans le secteur. L'entreprise de platine russo-zimbabwéenne Great Dyke Investments (GDI) a récemment franchi un obstacle important pour développer ce qui serait la plus grande mine de PGM du pays. Il s’agit de poursuivre un programme de financement de 500 M$ pour la première phase du projet Darwendale. Situé à environ 65 km de la capitale Harare, ce programme de 2 Md$ devrait produire 860 000 onces de MGP et d'or tous les ans à son apogée. Ceci en ferait la troisième plus grande réserve de platine au monde, après l'Afrique du Sud et la Russie. Alors que le Zimbabwe est confronté à sa pire crise économique depuis plus d'une décennie, le pays poursuit un plan ambitieux pour stimuler sa production minière. L’objectif est de remplir les caisses et de générer 12 Md$ par an. L'exploitation du platine est considérée comme un élément majeur de cette ambition.

Dans le même temps, la demande a diminué de 5% avec la faiblesse des ventes de voitures et de bijoux, notamment en Chine, créant ainsi un excédent de 124 000 onces. Le prix du platine a notamment subi les conséquences des chutes boursières de début 2020, enregistrant une baisse de 10 à 35 % sur les marchés mondiaux en mars dernier. Mais la situation actuelle ne devrait pas perdurer avec la reprise de l’activité économique en Chine, selon le WPIC.

Nous allons voir que ce n’est pas si simple que cela.

Les données douteuses ou incomplètes de la production mondiale de platine

Le World Platinum Investment Council est une organisation créée et financée par les six principaux producteurs de platine pour développer le marché de la demande d'investissement en platine. Le WPIC, à l’instar du Word Gold Council ou du Silver Institute, fait tout simplement la promotion de son métal favori du côté de l'offre.

Le financement du WPIC provient notamment d'Anglo American Platinum, Aquarius Platinum, Impala Platinum Holdings, Northam Platinum et Royal Bafokeng Platinum qui sont toutes des sociétés sud-africaines.

Sur le marché du platine, certains analystes jugent que le WPIC est moins impartial que ses alter ego dans l’or et l’argent. Ne nous voilons pas la face, tous ces instituts de recherche représentent bien l'intérêt direct des producteurs et autres commerçants. Cela n’empêche pas de facto la recherche honnête, mais il peut y avoir une orientation. Il faut toujours garder cela a l’esprit, même si l’on est positif sur l’avenir d’un métal.

On pourrait ajouter en plus que la Russie, tout comme la Chine, considère la production et les stocks de métaux précieux et industriels comme des questions de sécurité nationale. Par conséquent, la précision des données et la transparence moyenne de la production de matières premières laissent à désirer, c’est le moins que l’on puisse dire. Sans apport de la Russie en ce qui concerne les stocks de platine du pays, les données actuelles restent plutôt incomplètes.

Le rapport semestriel du WPIC publié en mai dernier sur l'offre et la demande de métaux précieux avertissait que les répercussions du coronavirus sur le monde étaient susceptibles d'impacter à la fois la demande et l'offre sur le marché du platine. L’organisation confirmait la tendance avec une baisse de l'offre totale de 14% de 2019 à 2020, selon son dernier rapport paru en septembre dernier. Les recherches anticipent également une baisse de la demande de 11% sur la même période. Le solde sur le marché du platine en 2020 montrait un excédent de +247 000 oz dans le rapport de mai, un chiffre révisé considérablement dans le rapport de septembre par un déficit annuel de -336 000 oz. Le changement est important, car le marché était déjà en déficit de -168 000 onces en 2019, selon le WPIC.

Ce déficit pourrait relever les prix du platine pour compenser la pénurie, si la demande est présente. Les chercheurs ajoutent effectivement que "les effets négatifs globaux sont bien moindres que ce à quoi on pourrait s'attendre". Ce sont notamment des perspectives plus positives pour la demande automobile en platine (pour le diesel) qu’ils suggèrent. La résurgence de la demande de diesel et donc la substitution du platine au palladium (plus axé sur les modèles essence) indiquent selon eux un élan positif. Le WPIC relève également l’appétence croissante des investisseurs qu’ils considèrent comme un signal de sous-évaluation du platine.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.