Depuis le début de la baisse du prix de l’or, j’entends comme argument baissier l’absence de risque d’hyperinflation et même d’inflation, mais plutôt un risque de déflation (à ne pas confondre une diminution du taux d’augmentation de l’inflation, qui est la désinflation, avec un taux négatif d’inflation, qui est la déflation).

Qu’en est-il? Il faut d’abord définir ce qu’on entend par inflation. En général, on définit l’inflation comme une hausse générale des prix. Mais quelle est la cause de cette augmentation générale des prix? La hausse des prix est produite, avec un décalage, par une augmentation de la quantité de monnaie en circulation. Ceci ce produit quand la banque centrale imprime une quantité de monnaie plus grande qu’il en est nécessaire aux transactions de biens et services. Ce qui se produit dans ce cas, c’est plutôt une baisse de la valeur de la monnaie (dollar, euro, etc.), due à l’augmentation de son offre, plutôt qu’un changement de l’offre et de la demande des produits et services eux-mêmes.

En période de déflation, la valeur de la monnaie augmente et les taux d’intérêt deviennent négatifs et, par conséquent, le désir des gens de garder de l’argent liquide et en dehors du système bancaire. Ceci est catastrophique pour le système bancaire et peut même conduire à sa destruction. C’est pourquoi la déflation est le plus grand ennemi de la banque des banques, la banque centrale du pays. La plus connue, la Federal Reserve Bank des Etats Unis, à travers son président Ben Bernanke, en a même fait son ennemi numéro un depuis plusieurs années. Mais après une très longue période d’excès d’endettement, il arrive une période de désendettement qui peut déboucher sur une période de déflation.

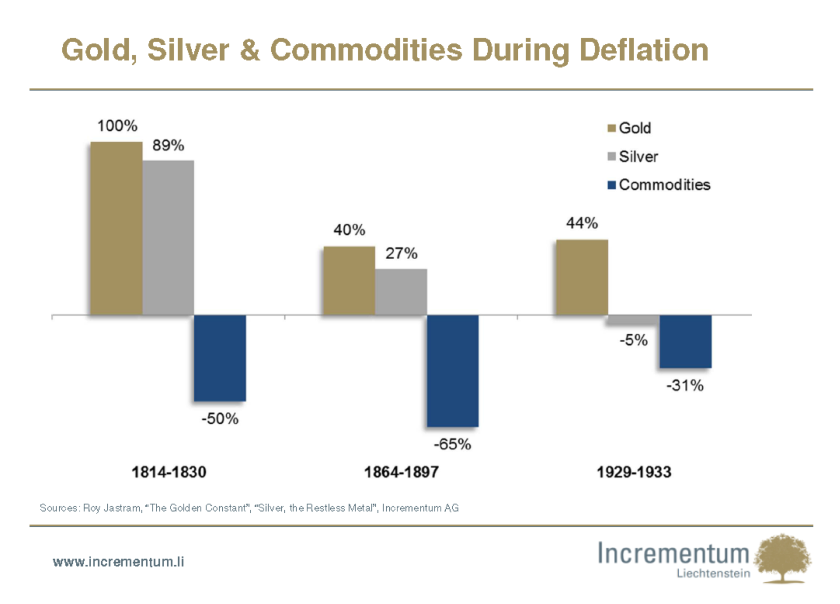

Comment s’est comporté l’or dans les périodes de déflation précédentes ? Roy Jastram, auteur d’un excellent livre sur l’or, The Gold Constant (1), identifie trois périodes de déflation majeure: 1814-1830 (16 ans), 1864-1897 (33 ans) et 1929-1933 (4 ans). Le seul paramètre monétaire qui est resté constant durant ces périodes a été l’or. Une quantité d’or s’échangeait au Royaume-Uni pour 80% de plus de matières premières en 1896 que vingt ans plus tôt. Entre 1920 et 1933, les prix sont tombés au plus bas niveau de l’histoire du Royaume-Uni. L’or a répondu en augmentant en même temps que les prix des matières premières pour atteindre une pointe en 1920. L’indice des prix de l’or est resté constant, à une décimale près, durant 90 ans. Ensuite, entre 1918 et 1920, il a augmenté de 33%.

Or, argent, matières premières durant la déflation:

Roy Jastram conclut que, durant des périodes de déflation majeure, la valeur opérationnelle de l’or s’apprécie. Il conclut que l’or maintient son pouvoir d’achat sur de longues périodes de temps (intervalles d’un demi-siècle) et que cela n’est pas parce que l’or se rapproche du prix des matières premières, mais plutôt parce que le prix des matières premières revient au prix de l’or.

En déstabilisant le système bancaire et le système monétaire, la déflation crée une période de chaos et d’incertitude qui est très positive pour le prix de l’or, seule monnaie réelle et qui n’a pas de risque de contrepartie, comme les devises en papier basées sur l’endettement national. Durant une déflation, il y a des faillites massives de banques qui, par conséquent, encouragent les gens à garder l’argent en dehors du système bancaire et plutôt en or et/ou en argent.

En conclusion, il n’est pas nécessaire d’avoir un haut taux d’inflation ou une hyperinflation, comme on le lit souvent dans la presse, pour avoir une flambée du prix de l’or. Même une déflation peut générer une hausse majeure du prix de l’or. Seules la désinflation et une inflation modérée sont négatives pour le prix de l’or.

Bibliographie :

1. Jastram, Roy, The Gold Constant, 2009

2. Stöferle, Ronald-Peter, Incrementum Chartbook “Gold Bull and Debt Bear”

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.