Comme indiqué dans mon article du 25 septembre, lors d'un marché haussier, il y a systématiquement des corrections de l'ordre de -20% sur l'or et -30% sur l'argent. Depuis son sommet à un peu plus de 2 000 $ l'once fin juillet, l'or a corrigé de -14%.

Dans ce même article, j'écrivais :

“À ce jour, la moyenne mobile à 200 jours se situe à 1 720 $ pour l'or. Il est possible qu'elle soit cassée temporairement, encore une fois non pas pour des raisons fondamentales, mais pour des raisons de sentiment excessif. Les marchés passent de l'euphorie à la peur, entraînant des mouvements excessifs, puis les choses se calment et les fondamentaux reprennent le dessus.”

À l'heure où je rédige ces lignes, le prix de l'or se situe à 1 771 $ l'once. Même si le cours peut baisser encore un peu, cette correction n'a rien de surprenant.

Dès le 7 août dernier, j'annonçais sur Twitter (en anglais) que nous étions proches d'un sommet intermédiaire et qu'une phase de baisse allait commencer. C'est ce qui s'est produit.

Real rates (#TIPS) drive #gold. Looks like we might have a top and a correction, wich is healthy in a bull market, we need to clear this extremely bullish sentiment. pic.twitter.com/2eIOetvYc6

— Fabrice Drouin Ristori (@FabriceDrouin) August 7, 2020

Je m'attendais également à ce que le cours de l'argent corrige, jusqu'à 20-21 $ l'once. Le cours cote un peu plus de 22 $ l'once aujourd'hui.

wouldn t be surprised if #silver correct back to 20/21$ #healthycorrection #bullmarket #sentiment #cycles https://t.co/LNBqhUuh6M

— Fabrice Drouin Ristori (@FabriceDrouin) August 11, 2020

Après 4 mois de correction, les cours de l'or et de l'argent s'approchent d'un point bas intermédiaire. Cette fois-ci, le sentiment sur le marché de l'or est devenu excessif à la baisse. La peur a fait place à l'euphorie.

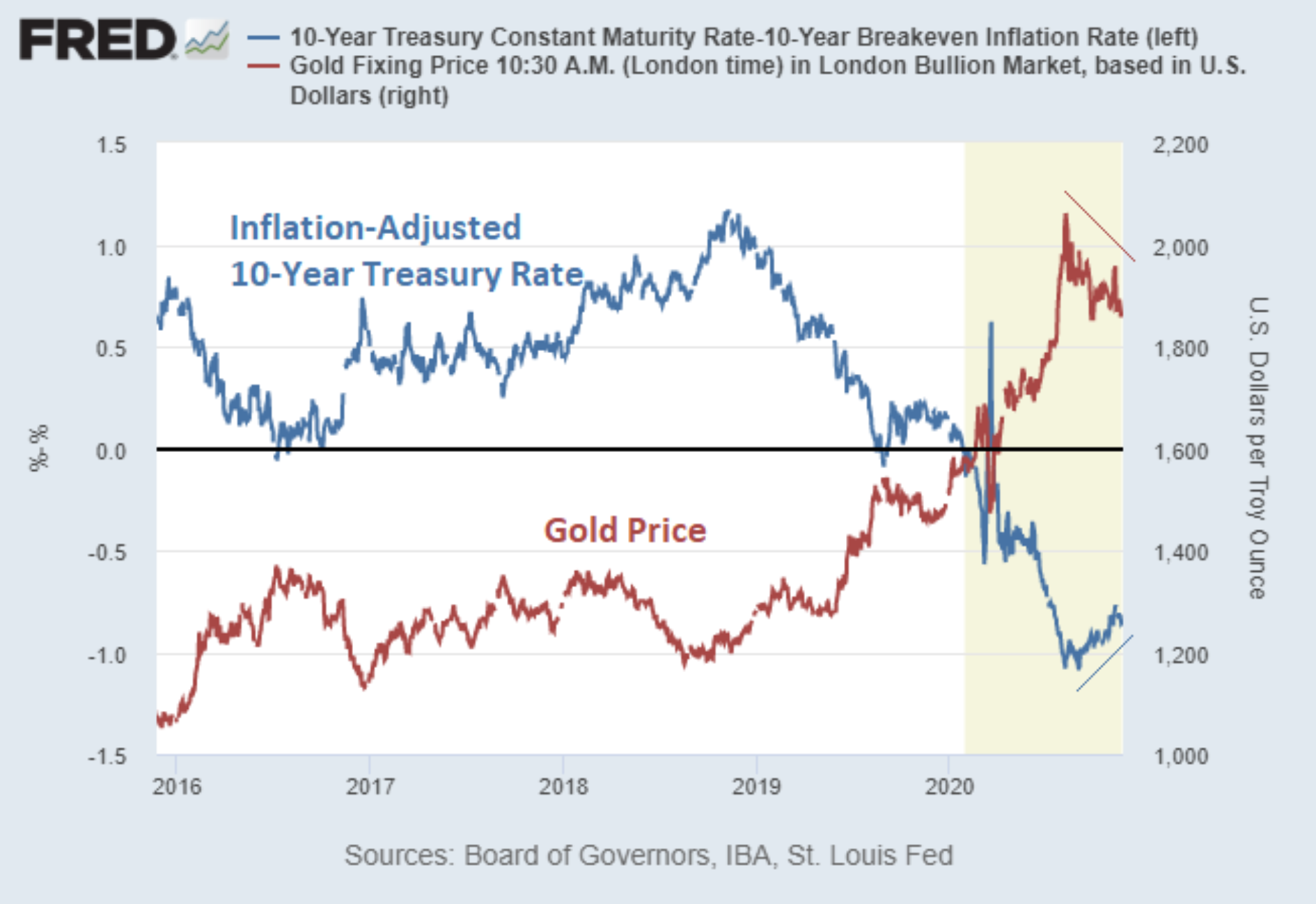

Fondamentalement, ce sont les taux d'intérêt réels qui déterminent le comportement du cours de l'or. Comme nous pouvons le voir sur le graphique ci-dessous, l'or continue à se comporter comme il l'a fait depuis des décennies, en reflétant l'inverse de ce que font les taux d'intérêt réels.

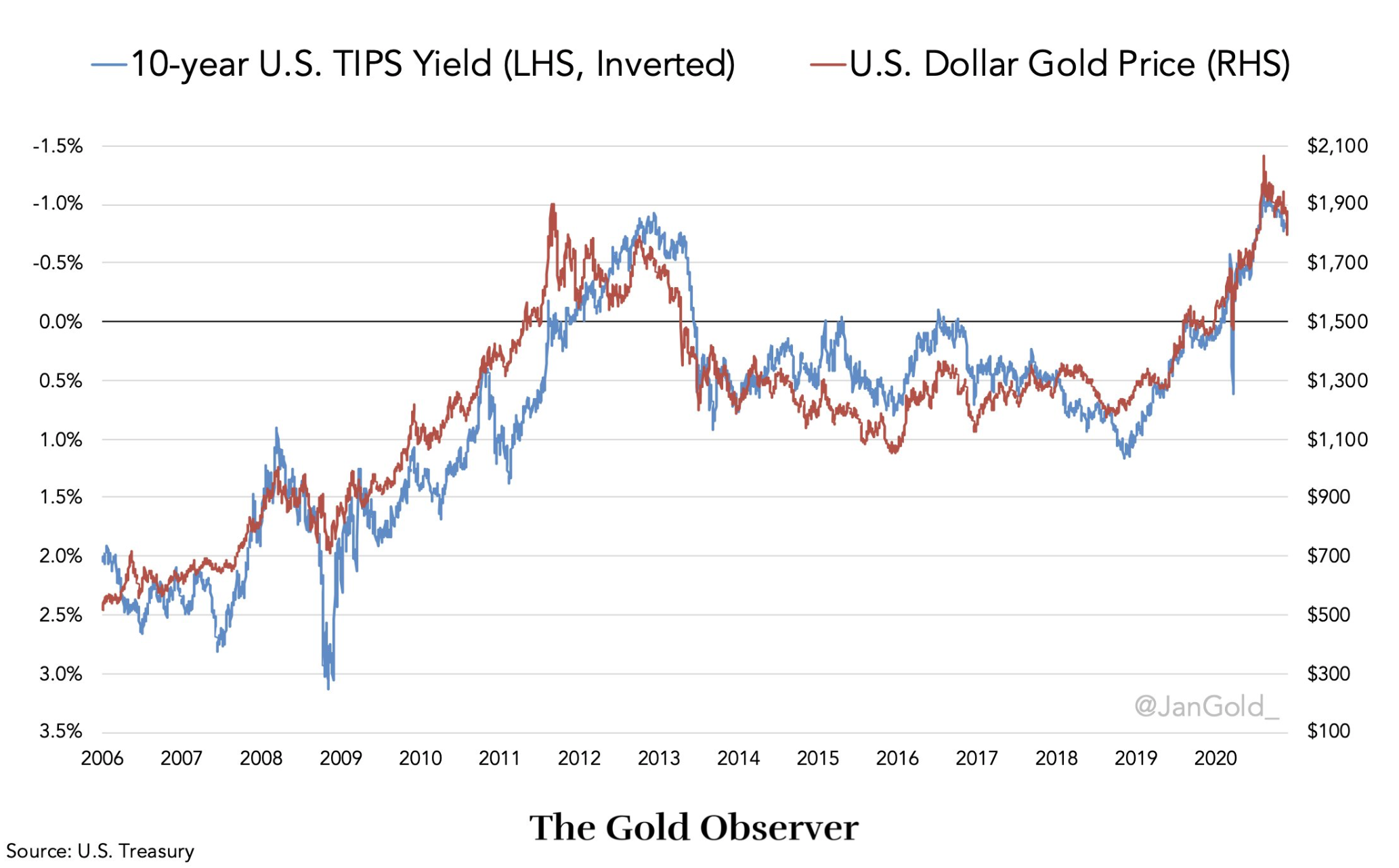

Voici le même graphique, mais avec les taux d'intérêt réels inversés.

On voit très clairement que quand les taux d'intérêt réels sont de plus en plus négatifs, le cours de l'or augmente. Lorsque les épargnants obtiennent des rendements négatifs (une fois l'inflation déduite), ils se tournent vers des actifs qui les protègent, l'or en tête.

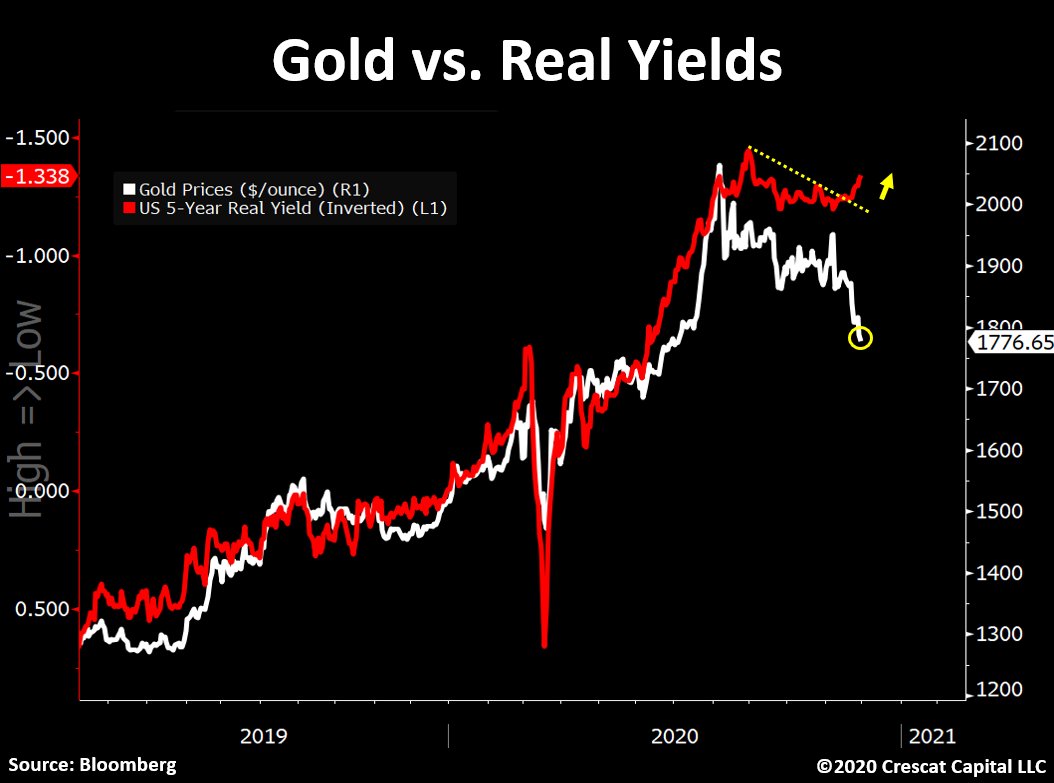

Pour finir, voici un dernier graphique qui montre une divergence caractéristique d'un point bas sur le cours de l'or : l'or contre les taux d'intérêts réels (inversés).

Faut-il donc s'inquiéter d'une remontée des taux d'intérêt réels ?

Non, car cela supposerait que les banques centrales arrêtent d'acheter massivement des dettes gouvernementales en imprimant de la monnaie. Or, il suffit d'écouter le discours de Christine Lagarde à la BCE ou plus récemment des deux conseillers économiques de Donald Trump et Joe Biden (respectivement Gary Cohn et Dr. Stephanie Kelton) qui confirment que le prochain "plan d'aide" s'élèvera à environ 5 000 milliards $.

Ces futurs achats massifs de dette continueront à faire pression sur les taux d'intérêt pendant des années. Et on le sait, en réalité, vu le niveau de dette dans le système, aucun gouvernement ne peut se permettre de voir les taux d'intérêt remonter.

Rappelons qu'après la Seconde Guerre mondiale, comme le précise l’analyste Luke Gromen, les taux d'intérêt réels sont restés négatifs aux États-Unis pendant plus de 30 ans et que de nombreux pays industrialisés ont connu des taux d'intérêt réels entre -5% et -60% pendant les dix années qui ont suivi la guerre. Les détenteurs de bons paient généralement pour la "guerre", il en sera de même pour la guerre contre le Covid-19 ; les taux d'intérêt rééls resteront négatifs.

Nous sommes donc loin d'avoir vu un sommet sur le cours des métaux précieux. Cette phase de correction est en train de toucher à sa fin.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.