Le secteur bancaire traverse une passe très difficile et serait même rentré dans une zone rouge... Selon une étude du cabinet de conseil McKinsey, dévoilée par 'Les Echos', près d'un tiers des établissements bancaires dans le monde (soit précisément 354) pourraient être amenés à mettre la clé sous la porte en cas de retournement de conjoncture.

"Ce qui peut rendre particulièrement alarmiste, au-delà des enjeux industriels et stratégiques déjà connus pour les banques, c'est le ralentissement de la croissance. On pourrait arriver en bout de cycle", a expliqué Sébastien Lacroix, senior partner chargé du secteur financier chez McKinsey, au quotidien.

Dans ce contexte, de nombreuses banques risquent de souffrir... Pour rappel, le Fonds monétaire international (FMI) a revu à la baisse ses prévisions de croissance pour la quatrième fois cette année. Il ne prévoit plus qu'une hausse de 3% du PIB mondial cette année, soit 0,2 point de pourcentage de moins qu'en juillet. Il s'agirait alors de la plus faible croissance mondiale depuis 2008. En cause, les tensions géopolitiques et commerciales.

Une rentabilité moyenne de 1,6%

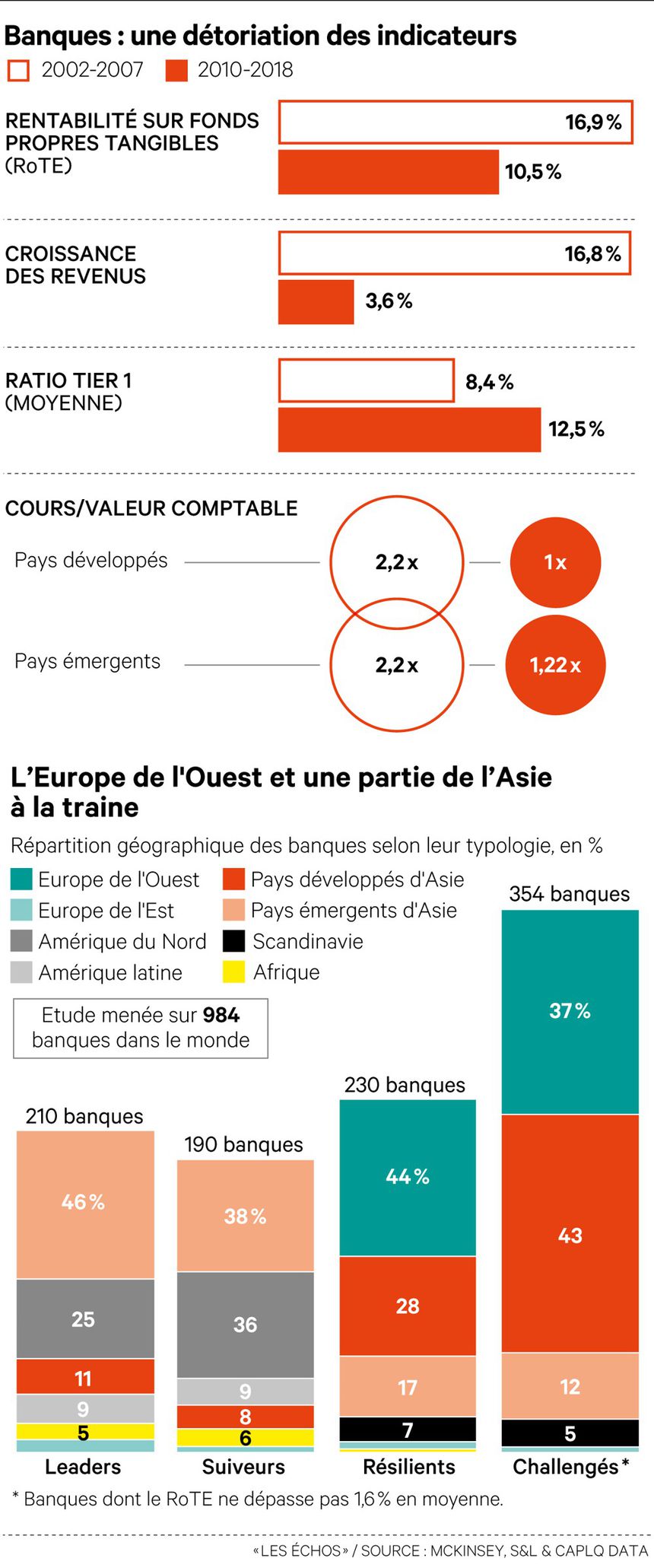

Selon l'étude, 35% des banques dégageraient ainsi une rentabilité moyenne de 1,6%, tandis que "les meilleurs élèves (210 établissements) parviennent à faire dix fois mieux", détaille 'Les Echos'. Pire encore, 80% des banques analysées détruirait de la valeur alors qu'elles sont supposées en créer. "Cela signifie que la rentabilité des fonds propres est inférieure au coût moyen de ces mêmes fonds propres", ajoute le quotidien.

Le cabinet, qui a passé en revue près de 1.000 banques dans le monde, a estimé également que la croissance des revenus des banques n'a été que de 3,6% entre 2010 et 2018, contre 16,8% entre 2002 et 2007.

Dans son nouveau rapport sur la stabilité financière publié la semaine dernière, le Fonds monétaire international (FMI) avait d'ailleurs tiré le signal d'alarme, estimant qu'"en cas de ralentissement marqué, dans le plus sombre des scénarios, 40% de la dette des entreprises dans les huit plus grandes économies, soit 19.000 milliards de dollars, seraient exposés à un risque de défaut, soit plus que le niveau observé durant la dernière crise financière".

600.000 emplois ont disparu entre 2008 et 2018

Pour améliorer leurs performances, de nombreuses banques ont choisi de tailler dans leurs effectifs. 'Les Echos' rappellent d'ailleurs que 600.000 emplois ont disparu entre 2008 et 2018, rien que dans l'Union européenne.

Depuis le début de l'année, on compte également au moins 10 banques européennes ayant annoncé des suppressions de postes. Deutsche Bank, qui ne s'est d'ailleurs jamais remis de la crise financière de 2008, a annoncé en juillet dernier le plus grand plan de restructuration de l'histoire de la première banque allemande, avec la suppression de 18.000 emplois d'ici à 2022. En France, Société Générale va supprimer 530 postes dans sa banque de détail dans le cadre d'un projet de réduction d'effectifs à horizon 2023...

Source originale: Boursier.com

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.