J’ai quitté la Roumanie, sous le Rideau de fer, en 1969 avec mes parents. Arrivé en Suisse, en compagnie d’une tante, nous sommes allés à la banque pour qu’elle encaisse un chèque. Cet argent devait nous aider à survivre jusqu’à ce que mon père trouve du travail. Après que ma tante ait terminé, mon père demanda au guichetier s’il échangeait de la monnaie roumaine. Il a alors répondu d’un ton ferme "Non messieurs, pas ça". Alors mon père lui demanda s’il acceptait des pièces d’or. A ma surprise, avec un large sourire, il lui a répondu "Mais certainement, messieurs, si c’est du vrai. Combien en avez-vous?".

Quelques mois plus tard, je pars en vacances avec quelques copains sur la Côte d’Azur. En face de la gare de Cannes, dans un petit bureau d’échange, je décide d’échanger quelques francs suisses en francs français. En regardant le tableau des taux de change, je remarque avec surprise, en tête du tableau, le taux de change des monnaies d’or de la France (le Napoléon), de la Suisse (Vreneli) et de l’Angleterre (le Souverain), suivis du dollar américain et canadien, franc suisse, etc. C’est donc à 14 ans que j’ai compris pour la première fois que l’or n’était pas seulement un bijou, mais beaucoup plus que ça, une monnaie.

Arrivé au Canada deux ans plus tard, en pleine crise du dollar américain et de l’explosion du prix de l’or, je constate à Montréal qu’il n’y presque pas d’endroits où on peut acheter des pièces ou des lingots l’or. Seule une petite boutique achetait et vendait de l’or alors qu’au même moment, en Suisse, on pouvait facilement acheter ou vendre de l’or dans les banques de toutes les villes et villages. Même pendant la bulle spéculative qui a guidé le prix de l’or à US$ 850, les choses n’avaient pas beaucoup changé. Ceci montre la différence de culture entre l’Europe et l’Amérique du Nord par rapport à l’or.

Plus tard, j’ai eu la chance de voyager autour du monde et de constater l’importance de l’or comme conservateur de patrimoine. Au Moyen-Orient et en Afrique du Nord, j’ai constaté à quel point l’or jouait un rôle central, surtout pour les femmes, dans la conservation de leur patrimoine. A tous les coins de rue ou presque, on pouvait acheter ou vendre de l’or. Quand je suis arrivé en Inde, j’ai compris pourquoi on dit qu’elle est un trou noir pour l’or. L’or entre en Inde, mais il n’en ressort jamais, et ce, depuis l’Antiquité.

Même si l’or n’a jamais été interdit au Canada, la culture américaine domine presque tout, y compris l’or. De 1933 à 1971, les Américains n’avaient pas le droit d’acheter de l’or. Il s’est alors construit plusieurs générations d’économistes, analystes financiers et gérants de portefeuille et de fortune qui ne peuvent même pas concevoir l’idée d’inclure l’or dans le portefeuille de leurs clients. L’absence de guerre, de révolution, et une économie en croissance, grâce à de vastes ressources naturelles inexploitées, ont également contribué pendant cent ans à maintenir l’illusion de bonheur éternel et d’absence de cataclysmes de toutes sortes. On a même crée des hypothèses économiques basées sur l’idée que les obligations de l’État américain étaient « libres de tout risque » (risk free). La plupart de ces hypothèses se sont ensuite révélées fausses.

Il suffit d’écouter le milliardaire Charlie Munger, associé de Warren Buffett, qui dit que "les gens civilisés n’achètent pas d’or", ou le milliardaire Warren Buffett lui-même (disciple de Benjamin Graham), qui dit que "[l’or] est extrait du sol en Afrique ou ailleurs. Puis nous le fondons, nous creusons un autre trou, nous l’enterrons de nouveau et nous payons des gens pour le garder. Il n’a aucune utilité. Quiconque nous regarderait depuis la planète Mars demeurerait perplexe". Alors que l’économiste mondialement connu, Nouriel Roubini, dit que "l’or reste la « relique barbare » de John Maynard Keynes, sans valeur intrinsèque, et qu’il est surtout utilisé comme protection contre des peurs et paniques irrationnelles". Pourtant l’or a été évalué et les hommes lui ont attribué une haute « valeur intrinsèque » depuis au moins 5000 ans, sur tous les continents et par des gens de toutes cultures ou niveaux d’éducation.

Dans les années 1980 à 2000, une doctrine s’est répandue, selon laquelle la dette doit être considérée comme un actif très sûr. Même les banques considéraient une personne sans dettes comme un risque plus grand, car elle n’avait pas d’historique de crédit. Alors qu’au même moment, en Europe, on considérait encore que 5% en or était une protection contre des risques extrêmes (mettre 5% en or et espérer ne jamais avoir besoin de s’en servir); sans oublier qu’en Inde, l’or a été et est toujours utilisé comme conservateur de patrimoine depuis des temps immémoriaux.

Cette philosophie, qui découle de l’Amérique des années 1980-2000, a fini par déterminer l’or comme un instrument financier de très haut risque et une « relique du passé », alors que les obligations (dettes) d’État étaient considérées comme des investissements sans risque ou presque. Cette doctrine a même atteint l’Europe et le monde entier car, à partir de 1980, la plupart des économistes, analystes financiers et gérants de fortune ont été éduqués aux Etats- Unis ou avec des manuels américains. Récemment, un fond de pension hollandais a même été réprimandé par la Cour suprême du pays pour avoir détenu de l’or dans son fond; la Cour considérant que l’or est un investissement de très haut risque par rapport aux actions et obligations d’État (l’or - un actif vs obligations - des dettes).

Cette absence totale de l’or dans le système d’éducation économique et financière depuis cent ans, mais surtout depuis près de 50 ans, a conduit à l’incompréhension du rôle de l’or dans le futur système monétaire international. Je suis convaincu qu’il y aura un nouveau système monétaire international et que l’or en fera partie d’une façon ou d’une autre. Ça peut aller du standard or pur à un standard de droits de tirage spéciaux (DTS) du Fond Monétaire International (FMI) soutenu par l’or. Ceci va accélérer le changement d’attitude vis-à-vis de l’or. On le constate d’ailleurs déjà.

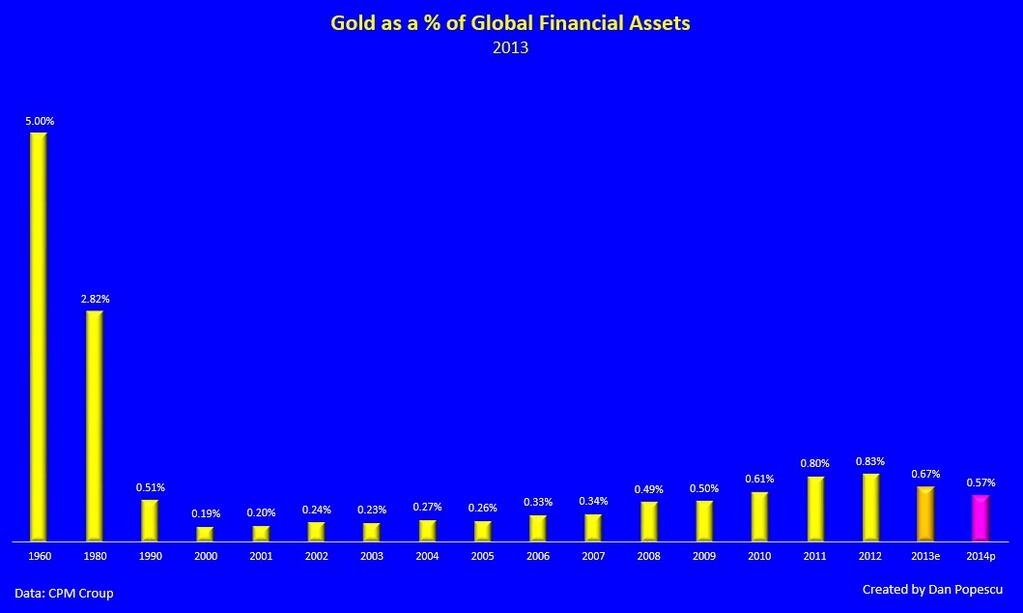

Comme on peut tout de même le voir dans les graphiques ci-dessous, cette doctrine très « anti-or » qui considère l’or comme une « relique du passé » et un investissement à risque, est en train de changer depuis 2000, et surtout depuis la crise financière de 2008. Ceci se fera très lentement, car une nouvelle génération devra être formée sur un nouveau programme, à moins qu’il y ait un choc majeur, comme une crise monétaire internationale. Dans ce cas-là, le rythme du changement va s’accélérer.

Nous vivons actuellement une période de changements que nous n’avons pas connue depuis au moins cent ans et peut-être même trois cents ans. Toutes les théories économiques ont été créées dans un environnement inflationniste et de monnaie fiduciaire (papier) basée sur la dette. Presque tous les économistes, et même des gouverneurs de la banque fédérale américaine, la Fed, reconnaissent qu’on ne sait pas comment fonctionner dans un contexte déflationniste ou autre qu’inflationniste.

Avec cette nouvelle réalité on constate déjà que l’or reprend un rôle primordial dans la gestion de fortune. De plus en plus de gérants de portefeuille, de fortune et de fonds de pensions acceptent l’or dans leurs portefeuilles. Même les banques centrales sont en train de modifier les règlements concernant le risque des actifs des banques et, surtout, considèrent l’or comme un actif avec très peu de risque (Bâle III).

La possibilité d’acheter de l’or en Amérique du Nord devient aussi plus facile. Jusqu'à tout récemment, la seule façon pour les gérants de fortune de détenir de l’or pour leurs clients était à travers les actions et obligations de compagnies minières. Depuis à peu près dix ans, d’autres instruments ont été crées, comme des ETF d’or et des fonds qui investissent exclusivement en lingots d’or, or et argent ou métaux précieux.

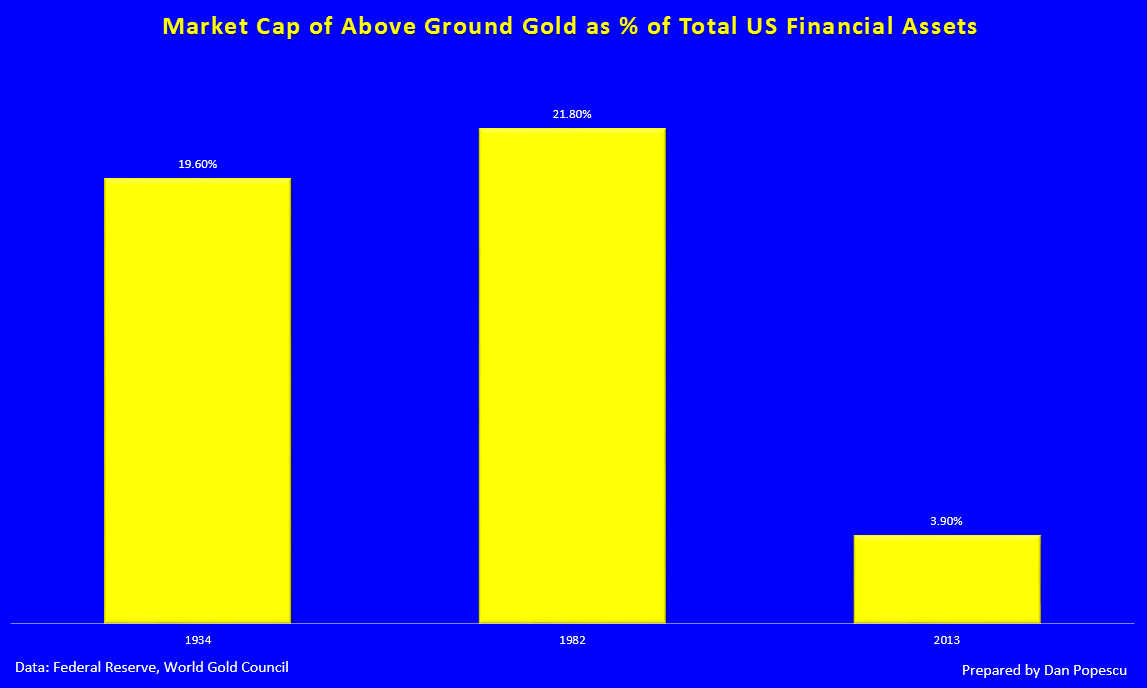

En 1980, l’or représentait 2,77% des actifs financiers à l’échelle mondiale alors qu’en 2000, il n’en représentait plus que 0,20%, mais en 2012, il est remonté à 0,89%. Il a donc presque quintuplé en 13 ans, loin quand même du niveau de 1980 (graphiques #1, 2 et 3). Le changement majeur qui est en train de se produire en Amérique du Nord, autant dans l’attitude du monde officiel (banques centrales, fonds souverains d’investissement, fond de pensions) que de l’investisseur institutionnel, peut mettre une grande pression à la hausse sur le prix de l’or dans les prochaines décennies.

Graphique #1: Allocation globale d’actifs

Graphique #2: L’or en pourcentage des actifs financiers globaux

Graph #3: Capitalisation du marché de l’or existant en surface en pourcentage du total des actifs financiers américains

Durant la baisse majeure du prix de l’or qui a eu lieu l’an dernier, c’est surtout l’Amérique du Nord qui a vendu de l’or au reste du monde, mais surtout à l’Asie, qui a profité de la baisse du prix pour acheter massivement. Ceci était dû à une philosophie diamétralement opposée; en Amérique du Nord l’or est considéré comme un investissement spéculatif, alors que le reste du monde, mais surtout l’Asie, le considère comme un conservateur de patrimoine.

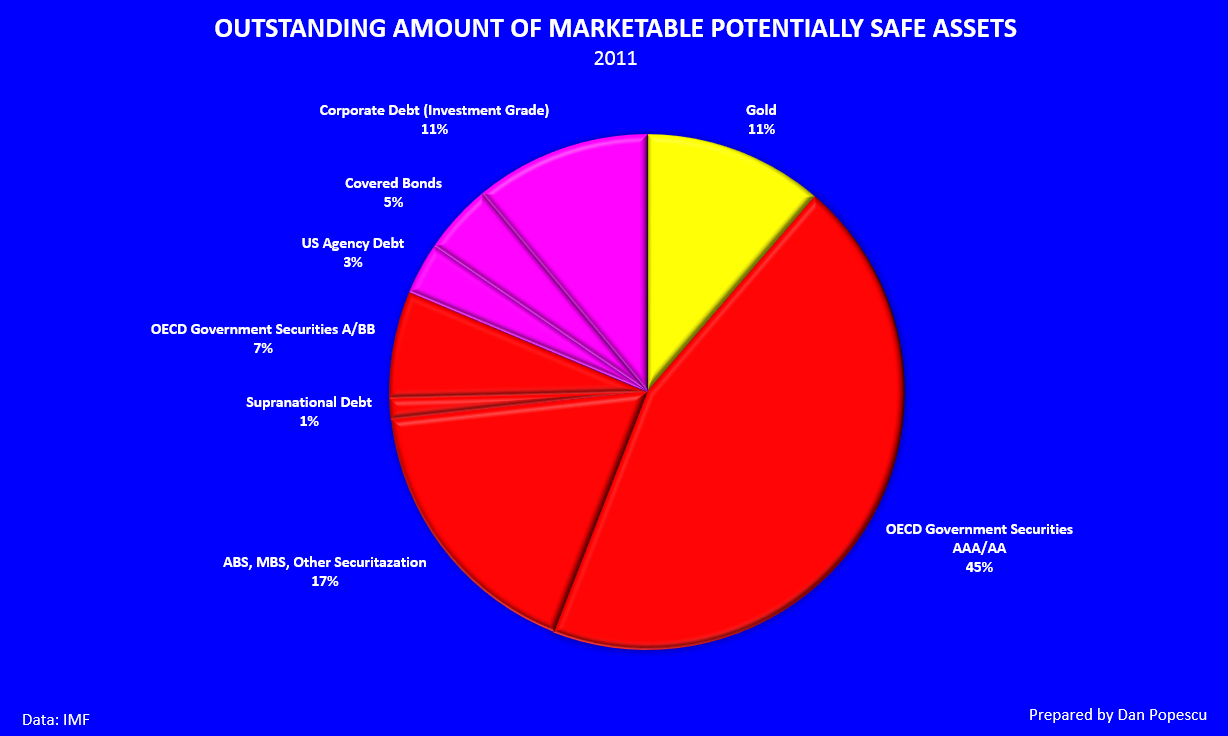

L’univers global d’actifs que les investisseurs considèrent comme potentiellement sûr est surtout dominé par les obligations (dette), selon le FMI (graphique #4). L’or est le seul actif qui n’est pas une dette, donc sans risque de contrepartie, alors que les 89% restants sont de la dette. Le FMI prétend que 16% de ces actifs sûrs vont devenir dangereux dans les prochaines années, sans mentionner lesquels. Mais il est évident que, dans l’esprit du FMI, l’or est le seul actif sûr qui le restera encore.

Graphique #4: Montant toujours en suspens d’actifs potentiellement sûrs et vendables selon le FMI

Au fur et à mesure que la crise monétaire va s’accentuer, un changement radical dans la pensée économique et du rôle de l’or dans la gérance de fortune va se produire. Il me semble illogique de considérer une dette (obligation) plus sûre qu’un actif réel ayant démontré son rôle de conservateur de patrimoine pendant plus de 5000 ans d’histoire.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.